被WSB散户盯上,Square季报后大涨10%

在成功登顶WSB概念榜之后,“美版支付宝”$Square, Inc(SQ)$ 提前发布了2021财年第二季度财报,结果收入小幅不及预期,利润大超预期。

同时Square宣布以290亿美金收购澳大利亚金融科技支付公司Afterpay,向消费贷款领域扩张,刺激股价大涨10%。

业绩要点:

- 2021年第二季度Square净收入为46.8亿美元,同比增长143%;剔除比特币收入,第二季度净收入为19.6亿美元,同比增长87%。

- Q2毛利润为11.4亿美元,同比增长91%。其中,Cash App的毛利润为5.46亿美元,同比增长94%;卖家生态系统毛利润5.85亿美元,同比增长85%。

- Q2净利润为2.04亿美元。第二季度,公司在DoorDash的投资收益共计7700万美元,确认比特币投资减值损失4500万美元,扣除这两项之后,净利润为1.73亿美元。

- 截至2021年6月30日,基于可观察的市场价格,该公司对比特币的投资的公允价值为2.81亿美元,较账面价值高出1.27亿美元。

比特币收入占比近60%,下半年波动加大

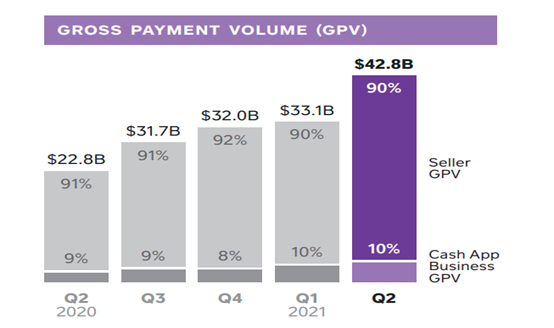

公司主营业务包括两大类:to B卖方生态业务(Seller)以及to C消费者业务(Cash App)。其中,Cash依靠活跃的比特币交易贡献了绝大部分收入(33.3亿美元),总交易规模(GPV)仅占总体交易额的10%,二者对利润贡献五五开。

具体来看,Cash App在2021年第二季度实现强劲增长,总营收33.3亿美元,毛利润5.46亿美元,同比分别增长177%和94%。如果剔除比特币收入,Cash App第二季度营收为6.06亿美元,同比增长87%。

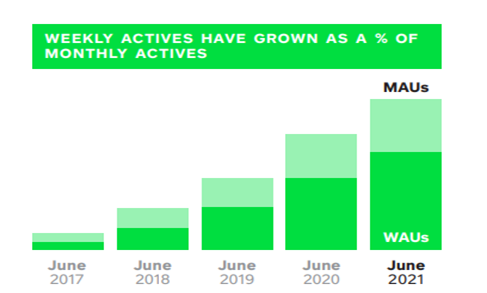

本季度Cash增长主要由新增的活跃交易用户以及现有客户资金流入所推动。此外,公司在6月重新设计了Cash App使用界面,提升了用户体验。

6月份,Cash App的月活跃交易用户达到4000万,近三分之二的月活跃用户每周都要进行交易,用户粘性和用户数量都在不断提升。

Cash App在2021年第二季度创造了27.2亿美元的比特币收入和5500万美元的利润,比去年同期增长了近三倍,主要得益于比特币价格的上涨以及客户交易需求的增长。环比来看,比特币收入和毛利润均有所下降,比特币价格的相对稳定削弱了投资者的交易意愿。

在未来的几个季度,比特币的收入和利润可能会随着客户需求或比特币市场价格的变化而波动,尤其是三四季度也将面临艰难的同期比较。

卖方生态向上渗透,中端市场占比提升

本季度,卖家生态系统(Seller)实现收入13.1亿美元,同比增长81%。基于交易的收入为11.2亿美元,总GPV同比增长86%。美国经济活动陆续重启,信用卡消费强势复苏,再加上政府支出刺激了收入增长。

尽管卖方业务毛利润受到借记卡交易比例下降、银行卡非现款交易比例下降以及平均交易规模同比下降的影响,但本季度毛利润仍同比大增85%至5.85亿美元。与历史时期相比,利润率仍处于历史高位。

过去,Square卖方业务主要以中小企业为主,利润率通常不高。然而,中等规模商家交易规模在第二季度表现出强劲增长势头,中型企业GPV较2019年同期增长了一倍,已经占卖方GPV的三分之一以上,这一定程度上打消了投资者对利润增长的担忧。

此外,软件和综合支付已经成为Seller生态系统中增长最快的产品,毛利润在过去4年里年均复合增长率近50%,并提高了卖家的留存率。

强强联合,290亿美元收购Afterpay

Square以290亿美元全股票方式收购澳大利亚支付巨头Afterpay,较当天最新价溢价超过30%,这也创造了近10年来澳大利亚资本市场规模最大的整体并购规模,该交易预计将于 2022 年第一季度完成。

Afterpay是一家分期付款公司,简称BNPL,通过与电商平台合作,为客户提供零息分期贷款服务。

全球范围内的在线购物和移动支付在疫情期间飞速发展。过去两年,Afterpay 在美国和欧洲迅速扩张,截至2021年6月30日,Afterpay在全球为超过1600万消费者和近10万家商户提供服务。

合并后,Square计划将Afterpay整合到其现有的Seller和Cash App业务部门中,1600万客户最终将能够直接通过 Cash App 管理分期付款,让即使是规模最小的商家也能在结账时提供BNPL服务。这一合并无疑是双赢的,将进一步加速Square和Afterpay在美国和全球市场的扩张。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[强]

[思考] [思考]

[微笑] [微笑]

[微笑] [微笑]

[微笑] [微笑]

[微笑]

[强]

[强] [强]

[强]

[思考]