【精华分享】如何识别奈飞, Roku与Spotify的波动风险?

$Roku Inc(ROKU)$ $Spotify Technology S.A.(SPOT)$ $Netflix, Inc.(NFLX)$

在上一篇文章中如何通过模型识别苹果, Paypal与英伟达的波动风险? 我们讲解了Garch模型的定义和应用,这里不再赘述。现在,让我们以奈飞、Roku和Spotify为例,讲讲怎么用波动率模型识别风险。

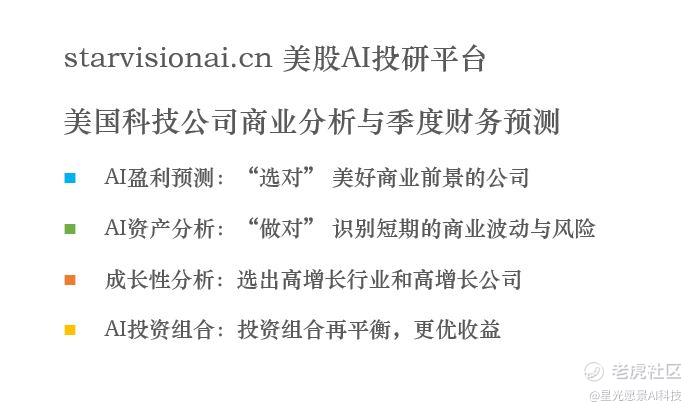

Netflix奈飞

我们取奈飞过去83个月的月实际收益率,对它进行对数变换,让一个原本看起来杂乱无章的序列可以分解为常数 + 带有显著统计学特征的序列,进而我们可以对分解后的有规律的那部分建模预测。

奈飞过去83个月的月收益率均值为3.02%(图中黑线),大致68%的时间,月收益率在均值±1个标准差之间(图中蓝线区间内),大致95%的时间,月收益率在均值±2个标准差之间(图中红线区间内),仅有5%的时间,月收益率在历史收益率均值2个标准差之外。

可以从图中看到,实际月收益率波动比较大,没有长期平稳的区间,这是符合买卖的特点的。那么我们就可以在高于或低于1-2个标准差后在投资组合中适当进行组合再平衡,因为收益率最终会回到统计学里的安全的区间。

现在奈飞的价格处于右下角红色点处,12月至今的月收益率最新值为-2.18%,刚回到一倍标准差内。奈飞10月的月收益率较高,10月的月收益率为为12.31%,超出了一倍标准差,与其基本面深有关联,奈飞10月发布了三季报,新增用户超预期,尤其亚洲地区新用户增长亮眼,形成了股价上涨的催化剂。

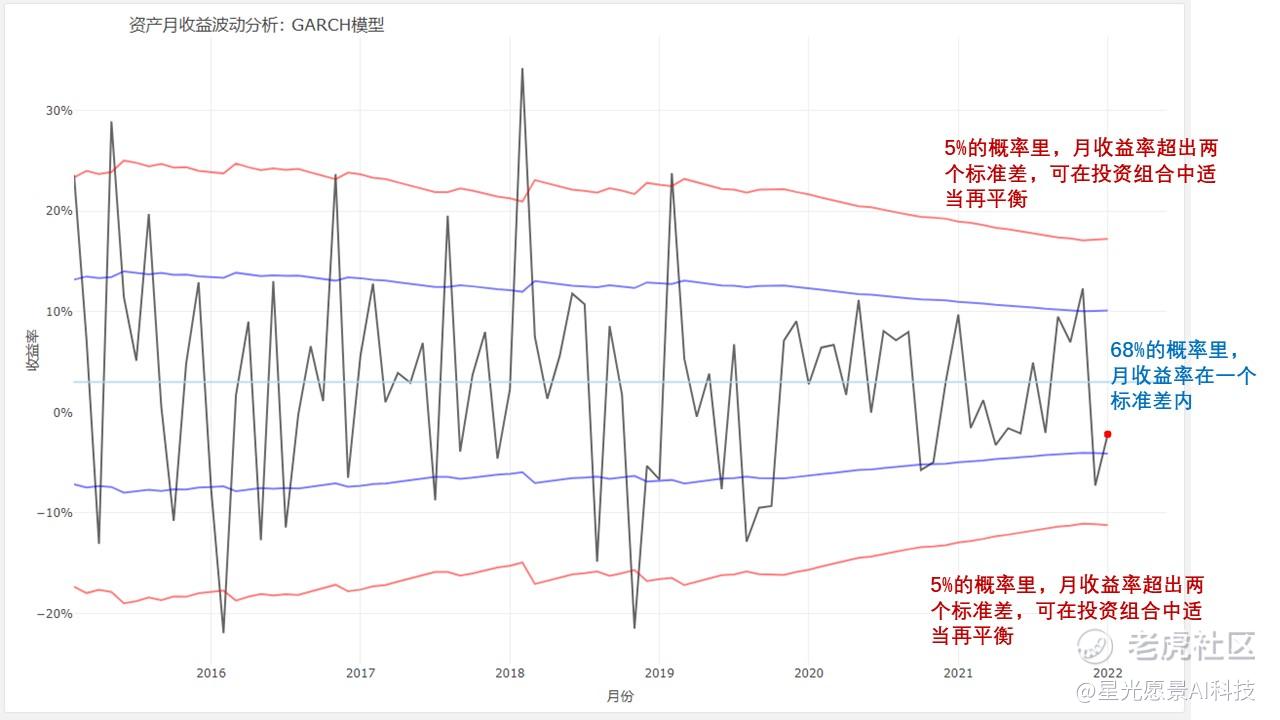

Roku

过去51个月里,月收益率均值为4.59%,红点为目前价格,12月至今的月收益率为11.79%,目前已经回到一倍标准差以内。

而11月的月收益率是跌出一倍标准差并接近两倍标准差的,背后所对应的基本面原因在前文用户增长逆风,Roku商业模式详解 详细提到过,Roku由于受到供应链的限制,导致其硬件销售受影响,新增用户不及预期,管理层下调四季度指引,以及Youtube优质内容的撤出引发投资人担忧等。而12月的迅速反弹正是因为Roku和Google达成了新的多年合作协议,Youtube内容可停留在Roku平台,这无疑证明了Roku平台的价值。

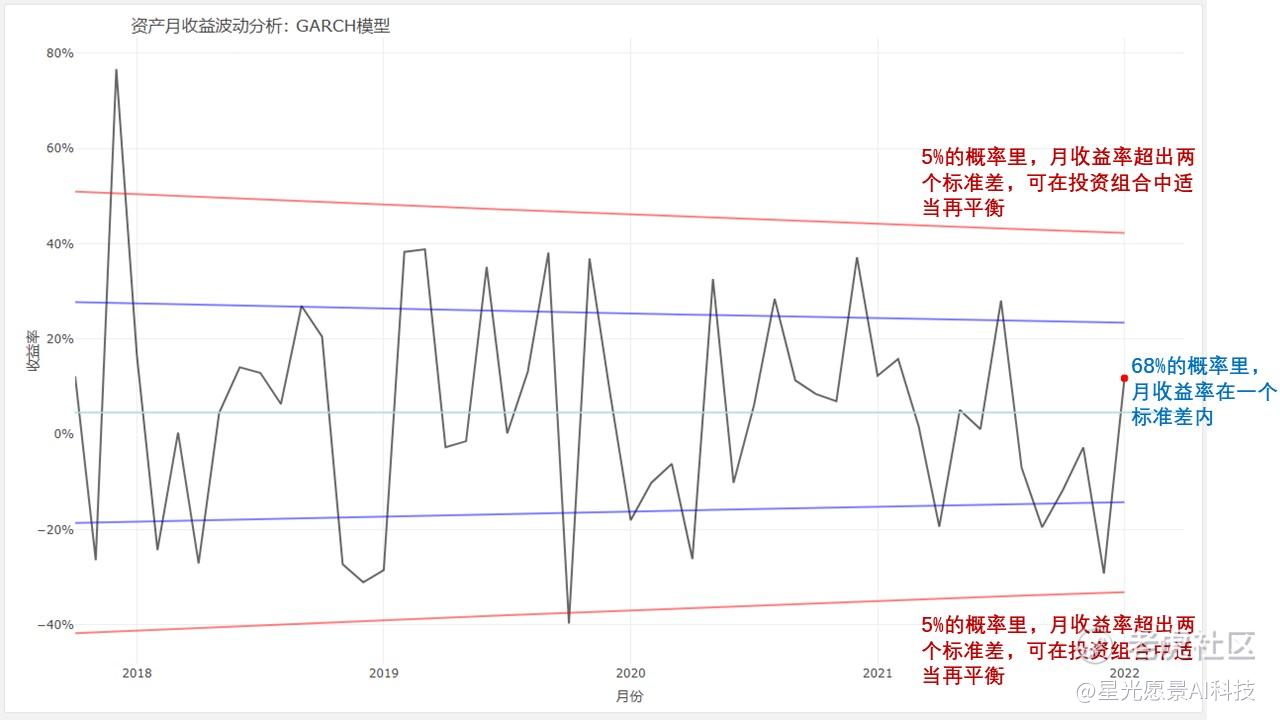

Spotify

过去51个月里,月收益率均值为1.09%,红点为目前价格,12月至今的月收益率为1.93%,刚回到一倍标准差内,而11月的月收益率为-19.34,跌出了一倍标准差。

如前文Spotify推进综合音频服务,即将走出亏损坑?所述,Spotify正积极发展其播客业务,短期内增加投资以发展播客业务对Spotify的短期的盈利能力不利。但 Spotify的整体盈利能力预计将在不久的将来出现结构性改善。

公司波动风险建模需要一个数字化工具,在starvisionai.cn的AI资产分析里可找到并使用喔。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。