影响股债性价比的因素

这个专栏周五更新,聊投资思路和理念。之前有读者问能不能推荐一些有系统性的投资入门读物,这个专栏就挺合适,点上面专栏名称可以看历史文章。

上期咱们说到,在资产组合里加入债券,既能减小最大回撤风险,还有望提高收益。那债券都有些什么特点,又该怎么选择呢?本周开始咱们来说说债券。

债券属于固定收益类资产,一笔债投出去,收益有多高(利率)、能不能收回本息(安全性)、多久能收回来(期限),这三个因素确定了,这笔债的特点也就都出来了。固收类资产最关键的就是这三个要素了:利率、安全性、期限。

咱们今天先来说说第一个要素,利率。

目前国内大部分债券,都不对个人投资者开放,个人投资债市的主要方式,是通过机构发行的产品,比如债券基金。

既然债券总是能收到利息,是赚钱的,那为什么买债券基金有时候还会亏损呢?

这是因为当我们通过基金来投资债券的时候,并不能总是持有债券到期收利息,比如当我们赎回的时候,基金持仓里肯定还有很多没到期的债券。这些债券值多少钱,需要按市场价进行估值,而影响债券价格的最主要因素,就是市场的利率水平。

市场利率水平和债券的价格是反向变化的关系。当市场利率水平上升时,债券的价格将下降;当市场利率水平下降时,债券的价格将上升。

我举个例子来说明。假设现在市场利率水平是5%,发行100元债券,一年之后连本带息收回105元。我们买了一张这样的债券,结果刚买完,市场利率水平就上升了,变成10%了,这时候我们持有的这张债券,价格会怎么变呢?

由于市场利率变为10%,意味着现在新发的100元债券,一年后就可以收到110元,那么我们手中这张只能收到105元的债券,肯定就不值100元了,而只能值105/(1+10%)=95.45元,也就是当市场利率从5%上升至10%时,我们原来买的利息是5%的债券,价格就从100元跌到了95.45元,即:市场利率和债券价格的变化是反向的。

需要理解的是,无论市场利率怎么变化,1年后,我们预期能拿到105元的债券,还是能拿到105元。市场利率的变化,并不会导致买的债券真的亏损,而只是浮亏。这种浮亏,只有在中途卖出才会兑现,而只要持有到期,一样能拿到之前预计的利息。当我们赎回债券基金时,就相当于在中途卖出了那些基金正持有的债券,因此会把我们自己的浮盈或浮亏兑现,这就是除了违约极端风险之外,投资债券基金也可能产生亏损的原因。

这样我们就理解了债券收益的两个来源:第一就是利息,随着时间推移,利息会让基金的净值增加,这个因素总是会促进基金净值持续上涨;第二个是市场利率水平变化,利率水平升高的时候,将导致债券价格下跌,进而导致基金净值下降;反之利率水平降低的时候,将导致债券价格上涨,让基金净值上升。

下图是中债新综合财富指数,这个指数可以看成是一只持有全市场债券的基金。总体来看,指数是比较平稳的上涨的,这是因为债券不断付息,总是会促使指数走高。但在局部,甚至某个年度内,指数可能是下跌的,这就是因为市场利率变化带来的调整。我们持有债券基金,可以预期的收益和波动特性,就与这个指数类似。

那是什么因素影响市场利率的变化呢?

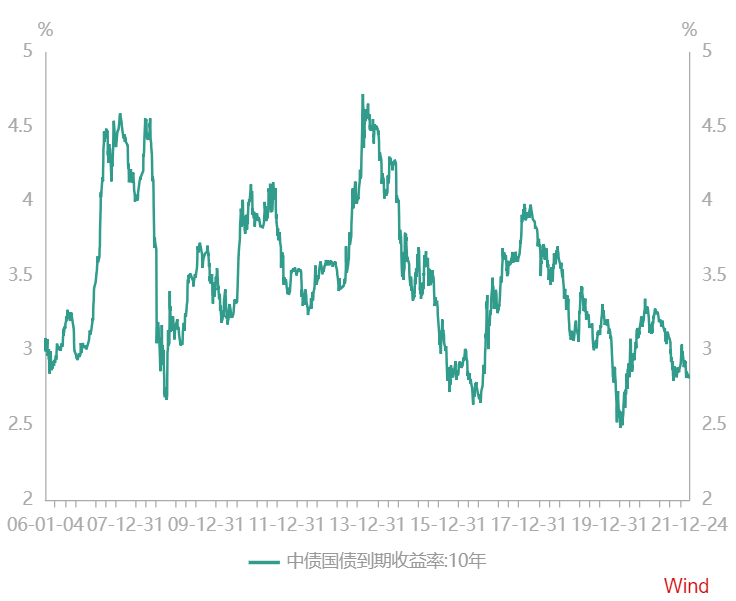

是对经济的预期和相应的宏观调控。利率是央行进行宏观调控的主要工具之一,当经济萎靡不振的时候,央行就会降低利率,刺激经济;当经济过热的时候,央行又会提高利率,抑制过热。通过影响基准利率、使用公开市场工具影响资金面松紧,央行能够将对利率的影响传递到整个市场。下图是2006年以来十年期国债的利率水平变化:

可以看出,利率水平是有波动的,我们买债券,总是在利率水平更高的时候买才更好。一方面,利率高能获得的利息多,另一方面,未来利率下降的空间大,真下降了的话还能赚到债券价格上涨的收益。

不过利率走势很难预测,像美国、欧洲、日本,利率持续走低了十几年,到现在也没见利率能涨起来,那也不能一直等着它涨高了再买。咱们买债券,不能根据利率预测来决策,更多的还是去评估当前利率水平下是否值得买。

一个常见的评估角度,就是股票和债券谁更有性价比,我们去买未来预期回报更好的资产。这里面利率就是重要考量。

我们公众号每晚发的估值表,里面就有股债利差估值分位,经常有读者问,为什么某天股市上涨了,但估值分位却反而降低,显示股市的性价比还提高了呢?原因很可能就是市场利率降低了,导致债券的吸引力降低得比股票还多,股票的吸引力就显示出相对上升。

今聊到这儿,下期我们继续聊另外两个要素:债券的安全性和期限。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。