英伟达 VS 台积电哪个是更好的半导体股票?

$英伟达(NVDA)$ 和$台积电(TSM)$ 都是是世界级的半导体公司。此外,两家公司也都是各自重要的合作伙伴,而不是竞争对手。台积电是无晶圆厂结构,而英伟达依赖台积电生产芯片,英伟达还是台积电最重要的客户之一,截至2021年12月,英伟达已经是台积电第六大客户了。投资者还需要注意的是,与主要竞争对手三星不同的是,台积电并不与客户竞争。它的纯业务方式也有助于巩固与其最大客$苹果(AAPL)$ 的关系,后者是它的独家代工合作伙伴。

英伟达在推进其技术路线图方面已经取得了巨大的进展。它是加速计算领域无可争议的领导者,拥有世界级的GPU (dGPU)主导地位。此外,它还通过软件堆栈和自动驾驶解决方案扩展了TAM。因此,英伟达现在是一家领先的全栈人工智能技术公司,我们认为它将是未来十年最具影响力的科技巨头之一。

考虑到他们截然不同的商业模式,要得出结论哪家公司更适合投资者并不是一件容易的事,然而,我们可以通过分析推动他们增长的关键驱动因素来帮助投资者做出决策,哪家公司更适合他们。

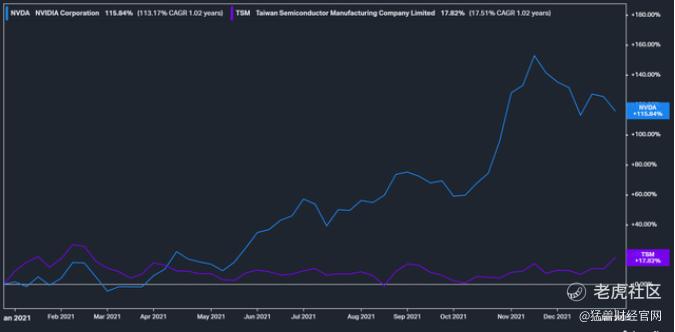

英伟达和台积电的股票表现

英伟达和台积电股票1Y表现(截至22年1月6日)。

英伟达和台积电股票5Y表现(截至22年1月6日)。

这两只股票都是半导体领域的龙头股票,表现也轻松超过大盘。台积电股票的5年收益率为347%(复合年增长率:34.7%),而英伟达股票则以5年956%的收益率(复合年增长率:59.9%)成为明显的赢家。但是,如果我们仔细观察一下他们各自1年的表现,就会发现台积电股票的表现低于其5年的平均水平。它的1年回报率为17.8%,也远低于英伟达股票的115.8%。因此,考虑到台积电作为代工行业的领导者所扮演的关键角色,他们的分叉轨迹也令投资者(包括我们)感到困惑。因此,我们需要考虑台积电是否能从盘整阶段恢复到5年的回报率。此外,对于英伟达的投资者来说,考虑到该公司过去两年的巨大收益,英伟达的投资者也必须评估该股的估值是否有被大幅压缩的风险。

台积电未来的主要驱动力是什么

台积电是半导体价值链的关键参与者。随着时间的推移,它一直保持着超过50%的代工市场份额(不包括英特尔)。TrendForce预计,台积电在21年第三季度的代工市场份额为53.1%,远高于三星的17.1%。台积电还是领先流程节点的关键参与者,其资本支出中约有80%用于支持其在该领域的投资。因此,该公司的增长主要是由5G手机升级、物联网、高性能计算和自动驾驶等长期驱动因素支撑的。考虑到为苹果公司代工占到台积电25%的收入份额,所以,台积电和苹果公司有着极其紧密的关系也就不足为奇了。值得注意的是,苹果公司完全依赖台积电生产芯片。此外,苹果并不是唯一一个完全依赖台积电生产芯片的客户。世界上最大的移动芯片开发商联发科技也依赖于台积电独家生产其芯片,并是台积电的第二大客户。联发科还透露,计划在5G移动芯片领域与高通(QCOM)展开更积极的竞争。这是一个高通占据领先地位的细分市场,但联发科渴望扩展并占据更大的市场份额。因此,考虑到联发科的雄心,这对台积电来说是个好兆头。此外,台积电的第三大客户AMD也完全依赖于台积电的7nm及以下工艺生产。随着AMD对超大规模产品和企业数据中心市场的关注日益增加,它将需要更多的依赖台积电的发展。因此,我们认为台积电能否继续保持其在领先流程节点的领先地位至关重要。

此外,即使台积电今年计划投入300亿美元的大规模资本支出,也可能不足以满足其需求。考虑到台积电拥有一条延伸至25年的收入跑道,其产能限制似乎是其目前的主要限制。因此,当Digitimes最近报道台积电计划在2022年将资本支出再增加200亿美元时,我们并不感到意外。

【台积电拥有强大的7nm、6nm、5nm和4nm制程制造订单,以及成熟的28nm芯片订单,而28nm芯片的供应已经紧张,这对许多纯晶圆代工厂构成了挑战。因此,台积电的三年资本支出计划可能仍不足以满足其产能扩张的需求,据工厂工具制造商的消息人士称,台积电可能向其资本支出计划再投入200亿美元(Digitimes)。】

英伟达未来的主要驱动力是什么

英伟达在dGPU市场的领先地位是毋庸置疑的,尽管AMD在2022年国际消费电子展上发布了新的GPU,以及英特尔(INTC)也推出了Arc dGPU,但是,英伟达还是对其市场领导地位充满信心。英伟达的首席财务官Colette Kres表示:

【我们对dGPU领域的竞争并不陌生。这是我们历史上非常重要的一部分,我们将继续致力于为消费者市场打造最好的dGPU。我们的品牌屹立不倒是有原因的。这不仅仅是一个重要的芯片架构。还是一个围绕我们为客户提供的整体芯片解决方案而建立7的一个完整的生态系统。现在,我们看到的是我们的性能和整体架构已经超越他们了,未来我们将继续努力向前发展。(摩根大通科技/ 2022国际消费电子展汽车论坛)】

Colette Kres没有吹牛,而且有充分的理由可以证明他所说的话,(关于这一点我们在之前的文章中有过很多解释),因为英伟达有好几个可以利用其硬件堆栈产生数十美元收入的机会。比如英伟达表示其AI Enterprise堆栈(该公司也是推动许多汽车制造商自动驾驶技术的关键参与者之一)每年就可以为它带来50亿美元的收入机会。其NVIDIA Hyperion 8也有望为其合并后的产品线带来可观的收入,它强调其汽车堆栈产品的年收入将会增加到80亿美元,值得注意的是,在最近的发布会上,Kress还谈到了英伟达的NVIDIA Omniverse堆栈,并预计Omniverse可以接触到4000万设计师、人工智能工程师和创作者,每人每年支付1000美元的话,这将是一个巨大的机会,Omniverse带来的巨大商机可能每年会为英伟达带来400亿美元的收入机会。我们非常确定,这些机会并没有被充分考虑进英伟达的收入和盈利预测中。由于这些都是软件收入,英伟达应该还会获得可观的运营杠杆,这应该会进一步增加其目前的硬件盈利能力。

那么,哪只股票更好呢?

毫无疑问,市场对英伟达股票的估值要高得多。其EV/NTM EBITDA为55.6倍,显著高于3Y平均值44.1倍。虽然台积电的股价也高于其3Y平均值11倍,但其13.1倍的NTM EBITDA却远低于英伟达的估值倍数。

因此,我们认为,毫无疑问,CEO黄仁勋需要在未来五到十年里出色而完美地执行才能实现这些机会。这些机会可能会在未来决定英伟达的估值。因此,英伟达如何通过出色的执行来实现公司的潜力将会变得非常重要,如果你对英伟达的交付能力非常有信心,那么在当前的机会增加头寸是非常合理的,而且我们认为该公司并没有被严重高估。

相比之下,我们之前也分享过,鉴于台积电目前仍处于盘整阶段,所以台积电股票的估值看起来仍然很有吸引力。因此,我们认为,台积电股票为投资者提供了一个有吸引力的机会。

因此,我们在投资组合中都持有这两支股票,并相信它们是科技投资者的基石股票。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- RobinJ·2022-01-20这篇文章不错,转发给大家看点赞举报