如何简单明了地解释自由现金流折现?

作者:许哲链接:zhihu.com/question/23005134/answer/2306281723来源:知乎著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

提问:巴菲特经常说,他买股票,对公司估值,就是对未来的现金流进行折现, 我一直不太明白,谁能简单明了,最好举一些小例子来解释和说明这个东西吗?

这其实是一种通用的资产的定价方式,不仅仅是用于企业的估值。

不说复杂的公式和定义,从日常的简单事情来思考。

你去银行买了一个年利息为3%的理财产品,本金共10万,期限是一年。那么过了一年后,你的账户上会变成10.3万,如果没有违约的话。

过了半年,你突然急需用钱,你眼下能把这个理财产品未来的收益转让给张三,问你能换来多少现金?

对于当下给你钱的张三,他有两个选择:

1.现在自己拿钱去买一个半年期的理财产品

2.接盘你已经跑了半年的理财产品

只有当两者的效果是一样的时候,那么这笔转让交易才是公允的。如果张三现在拿10万去买理财产品半年,获得的收益是不足10.3万的,而你这个理财产品能半年后获得10.3万。所以张三这个时候需要更多的本金,才能靠买新的理财产品获得 10.3万,而这个“更多的本金”就是公允价格。

换言之,如果你年初用10万买了这个理财产品,年中转让给张三急用钱,这个时候张三还是只给你10万的话,这虽然不是法外狂徒犯罪行为,那也是一种非常不厚道的占你便宜的做法。

当然,因为张三获得的最终收益不可能超过10.3万,你向张三“套现”出来10.3万或更多也是不可能的。除非张三有什么把柄在你手上。

综上,急用现钱的你,只能把未来的10.3万打折变现卖给张三在 10万~10.3万之间的一个值。这个就是未来自由现金流折现。

你可以把折现这个词粗略的理解为“打折求变现”的一个缩语。

再大白话一点:半途接盘价。

定量的来说,张三要用 x 元买理财产品半年的收益要恰好等于年末获得的 10.3万的自由现金流。

x 是本金,r是利率,n是年期,y 是最终收益低值,那么有:

这个变换一下形式就是:

这里如果 y=10.3万,r=0.03,n=0.5 年,带入计算一下就能知道这个公允的价格了。必然是大于10万且小于10.3万的。差不多是10万1488元,这个接盘价是公允的。

也就是说,在大家谁都不占谁便宜的情况下,张三接盘你到期10.3万的理财产品,应该支付给你10.1488万元。

这个10.1488万元的价格就是自由现金流折现后的“贴现价格”。

我们通常也把未来自由现金流折现简称为“贴现”,将XXX资产贴现,用这样的短语。

我们再深入一点。

当你买完理财产品后瞬间,利率跌到了2%,这个时候你如果需要即刻立马变现,会发生什么?

对于接盘侠李四来说,他也有两个选择:

1.现在自己拿钱去买一个一年期2%的理财产品

2.接盘你手上的理财产品

只有当两者的效果是一样的时候,那么这笔转让交易才是公允的。如果李四花10万买,那么一年后能获得的自由现金流是10.2万。而接盘你的理财产品能获得10.3万,所以这个时候李四想要你手上的理财产品,要支付的钱必然是大于10万。

计算方式还是那样:

这里 y=10.3万,r=0.02,n=1 年,这个时候你发现这个值是10万零980。

也就是说因为你刚买了理财产品后,利率就下降了,你在高利率时期买的理财产品立马就是香饽饽了,要我转让可以

换个方向,如果买完理财产品后利率突然涨到4%,会发生什么?

因为与其花10万买你的理财产品,还不如自己重新去银行用10万买一个新的。

这里把r换成0.04计算一下就能算出来了,只有99038了,开局就血亏。

通过上述两个思维实验我们就知道了,一个未来能给你带来现金回报的东西,接盘侠为了它愿意支付的公允价格就是贴现价格,而这个计算的过程就是贴现。

这里我们能获得两个知识:随着时间的流逝,贴现价值是往上走的,慢慢接近终值的;

利率变低贴现价格会变高,利率走高,贴现价格会变低。

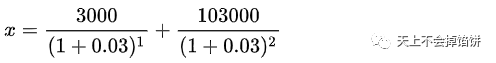

我们再把例子弄的稍微复杂一点,一个连续支付两年利息的债券,利率还是3%。假设我们用10万买这个债券,第一年会支付0.3万的利息但不归还本金,第二年还会支付0.3万的利息并且归还本金。

那么这个债券给你带来的自由现金流就有两笔:第一年的0.3万,和第二年的10.3万。

那么我们要找接盘侠的话,公允价格是多少?

用一个简单的算法。你把它理解为一个未来一年给你0.3万和两年后给你10.3万的俩理财产品的打包组合,接盘侠一口气买你俩东西,那合计总价就是:

这个就是两年连续付息的债券的折现计算了。计算后发现就等于10万,这个就是这个债券在时间为0的时候应该有的价格,刚开始的时候对谁都是公平的。

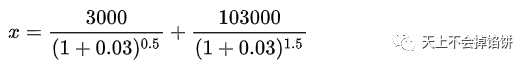

如果过了半年,那么时间变一下代入式子计算一下

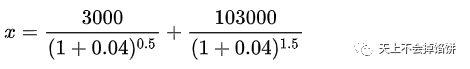

如果半年后市场的利率变成4,同样把0.03换一下计算一下。那么接盘侠的公允价格就知道了。

要注意的是这个方法适用于任何给你未来带来现金流的东西,不仅仅局限理财产品或者债券。这里可以是一家馒头铺,一家火锅店或者一家厂,但凡是能给你带来收益的都是可以的。

当然,不是盈利的公司没有办法用这个方法直接来估算价值,因为亏损估算出来的价值是负的。本来这个问题在投资尚亏损的企业时才有,魔幻的现代央行让欧元区的一些债券负利率了,变得很有意思。

题主感兴趣的巴菲特的投资方式,那么用巴菲特钟情的可口可乐做个例子。

可口可乐作为一家盈利的上市公司,每年给股东创造利润,带来只有现金流,那么在这个层面上,它和理财产品的本质是一样的,是一个赚钱的资产。

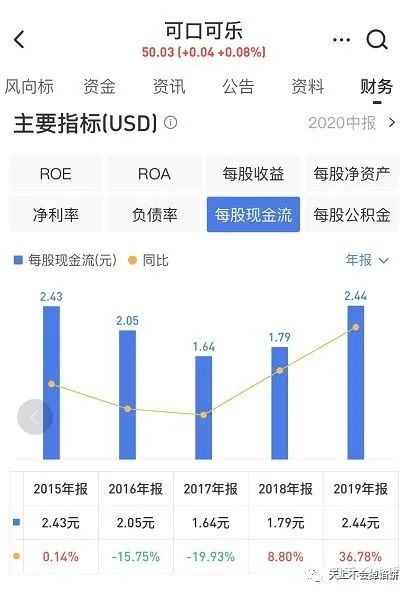

那可口可乐创造的未来只有现金流是多少呢?

我们可以通过软件获取财报数据,上面是可口可乐公司每股的现金流。

是不是拿这个算就可以了呢?

要注意!现金流和利润不是一个概念,我们刚才说的贴现模型里的现金流其实指的是未来可供你支配的现金收入,其含义是这个资产给你带来的收益。

而上市公司的报表里的现金流是指财务意义上的现金流,而不是利润。

存在现金流为正但利润为负,也存在利润为正,但现金流为负的情况。

此现金流非彼现金流,千万不要望文生义。

下面这个回答的前半部分有介绍这个概念,已经明晰这个概念的可以不用看。

如果我是房东,房产税出台后,我能否提高租金,把房产税摊在租户头上?

回顾一下贴现模型的含义:未来给你创造收益的一个资产,现在要脱手的接盘价。

而一家公司给股东带来的收益,摊到每股里的财务指标叫 EPS (earning per shares)

这才是可口可乐公司作为一个资产给股东创造利润的一个适用于贴现模型的定量指标。

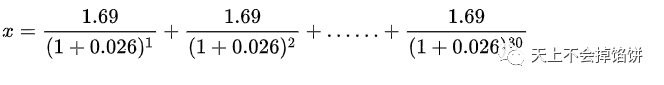

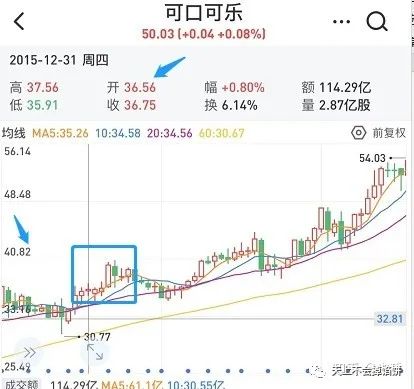

让我们穿越回 2015年年末,股票作为一个长期资产,要用长期利率去做贴现。最长期的收益率数据是30年国债收益,彼时30年国债的收益率(利息)是 2.6%。

那么我们套用那个式子计算一下未来现金流贴现:

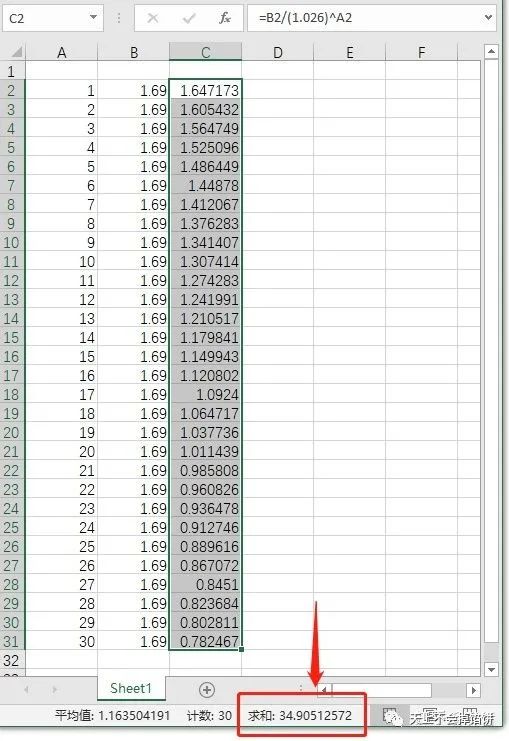

这里因为并不能预知未来每年赚多少钱,只能假定可口可乐作为一个稳定赚钱的公司,每年赚的差不离都能有这么多。

这个贴现的计算和大约是 34.905 左右。

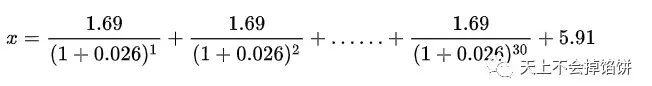

这里还有一个重要的细节,我们这里未来现金流折现对应上面的例子,是未来3000元的利息收入。本金10万是没计算进去的。可口可乐作为一家公司,它创造未来收入也不是凭空的,而是需要现在持有的资产来创造的。对应那个10万本金的是可口可乐这家公司目前的“本钱”:

折合每一股,公司账面上的净资产是 5.91美元,这个含了可口可乐的配方,品牌,设备等等。

所以,有了本钱和未来现金流,我们得到了:

这个式子前面的部分已经算过了是34.9,加上5.91,合计是 40.81

这个当时的可口可乐公司的价格,开盘36.56,收在36.75,按照我们的估算的价值应该在 40.81。那么二级市场的报价低于股票的内在价值,可以买买买。过了没几天后股价就涨到了40.82。

那么问题来了,在可口可乐业绩没有大幅改善的情况下,K线图的后半部分为什么上涨了那么多呢?一路涨到54.03。这里是不是就是高估了?该做空了?

且不急,我们复习一下上面获得的经验知识:

利率变低,贴现价格会变高,利率走高,贴现价格会变低。

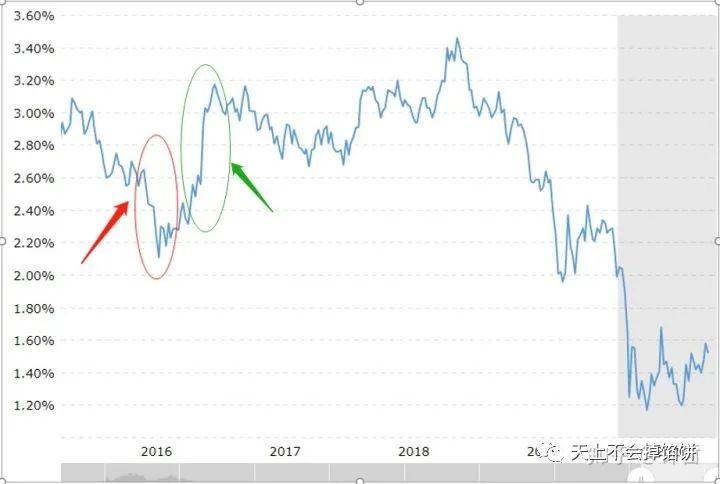

我们且看一下2016年开始,利率的变化:

红色圆圈这里是2016年美国30年国债收益率的变化,一路走低。

利率变低,资产的贴现价格就要走高,所以2016年后,可口可乐公司的股价不但涨到我们估算的40.81且一路上涨。

绿色圆圈里显示的是2016年年中后,利率一路走高,最高到 3.2%

对应的下半年可口可乐公司的股价表现:

最低有跌到过 35.23

所以对于贴现模型来说,除了要估计未来资产的收益,市场的利率变化是一个很重要的因素,它在式子的所有分母里。

到这里大家也就能理解美联储加息对于股市为什么有那么大的影响。

这是不是就是巴菲特叱咤股市的秘籍?

当然不是啦,首先巴菲特公司的商业模式不是炒股,是将股票看作是持续产生现金流的资产,并且收益率要高于公司的负债端,从而实现息差套利。

在这个回答里,有介绍伯克希尔哈撒韦公司的商业模式,创造财富神话的是该模式,而不是炒股。

巴菲特为何不投资比特币?

我们可以看到利率的变化会对股价的影响巨大,彻底将股票的证券属性去化,而视作是一个资产,一家盈利公司的收益权分享,就可以豁免掉市场的大幅度对未来看法的频繁变化。

贴现模型虽然广泛应用于金融市场的各种资产,包括衍生品。但这个模型不是万能的。我所以用可口可乐做例子是比较方便,因为可口可乐未来盈利的预期,大家的展望都是比较稳定。

换做是一个未来盈利非常不确定的,各家看法迥然相异的股票,那么估值出来的结果也会是天渊之别。更遑论是亏损的企业,彻底就没法用贴现模型来定价。但这并不意味着亏损的企业一文不值。

讲贴现模型作为思考资产定价的一个纬度和切面,不要当万能工具用。用芒格的话来说就是:别手里有个锤子,看什么都是钉子。

巴菲特的做法是屏蔽掉股价涨跌的噪音,仅把股票是资产持有凭证的一面给提取出来。但股票不仅仅只有这一面,一个不成熟不理性的市场中人与人之间的博弈,能把上市公司的市值推离贴现模型估值很远很远的地方。

甚至技术性破产的公司和财务造假明显的公司,它们的股票作为一个可供博弈的标的,能把市值推高到很高的位置,特别是利率低下的大环境下。

切莫以为所有的股票的价格都会遵循模型在当下利率环境的贴现价值。理论上,股市就应该是上市公司作为资产的不断不断的贴现定价,但事实不是。

一个上市公司的市值高低能说明什么?

它可以是一场彻头彻尾的荒诞剧。

不参与这样的游戏一点都不蠢。

“你要变的聪明还是有钱”这种传销泡沫的话术,才是蠢的要命的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 德迈metro·2022-01-12看见文章的名字就赶紧收藏下,这是在书本上学习不到的绝技。1举报

- 老夫追涨杀跌·2022-01-12不仅仅授人以鱼还授人以渔,谢谢博主的无私。1举报

- 尔维斯肌肤·2022-01-12别手里有个锤子,看什么都是钉子,芒格的话说的还是比较中肯,我喜欢芒格。1举报

- 以肉克刚·2022-01-12这样的干货文,希望以后能在老铁的文章里面多多的教授。1举报

- 灯塔国02·2022-01-12大神要是去当老师,也一定是个非常棒的老师。1举报

- 低买高卖谁不会·2022-01-12巴菲特不投资比特币是因为巴菲特觉得这个是噪音吗?1举报

- 豆腐王中王·2022-01-12经常看见有人用这个方法估值,今天终于也学会了。1举报

- 先救我她有对象·2022-01-12自由现金流折现,第一次学习这个指标,感谢老师。1举报

- 权力的游戏厅·2022-01-12文章开始芒格的话比较震撼人心,只有知道什么时候知识失效才能够拥有,确实是这样。1举报

- 弹力绳22·2022-01-12我以为我学习到了巴神的绝技,但是巴神又不用这个了。点赞举报