从Shein的崛起看服装行业的投资逻辑:这两个指标是关键

这两年,受疫情影响,服装活得很难。前两天拉夏贝尔破产的新闻冲上热搜,让很多人唏嘘。但号称“中国版的ZARA”不止是拉夏贝尔,还有一家在海外闷声发大财的公司—Shein。

如果关注出海或者服装赛道,不可能不知道Shein,尽管它还没上市。2020年,Shien的营收超过100亿美元,外界预测它今年的营收将全面超过ZARA(187亿美元)。可以说,Shein是中国跨境电商行业也是全球服装行业近几年的最大黑马。

同样是对标ZARA,为什么宿命如此不同?拆解Shein,或许能给投资服装的朋友一些启发。

一、服装行业是一门好生意吗?

首先,简单介绍服装行业的基本模式。

服装企业主要有两种商业模式:一种是代工模式,一种是自己做品牌。代工模式,主要是给服装品牌生产产品。比较出名的是申洲国际,阿迪、耐克的代工企业,做到了2000亿的市值。但是能做到申洲国际这样规模的并不多,更多的是给一些小品牌做代工,下沉到三四线市场。品牌模式,大家就比较熟悉了,例如海澜之家、森马、太平鸟等等,我们今天主要讨论的服装品牌。

服装品牌销售主要通过两种途径:一种是线上,一种是线下。

线上又有两种方式:通过第三方电商平台或者品牌官网。在国内,消费者基本没有从官网买东西的习惯,更多的通过第三方平台,例如淘宝、京东、拼多多等这些渠道,国内通过第三方平台购物的CR5在85%左右。

国外和国内略有不同,国外的消费者,不仅仅从第三方平台,例如亚马逊、EBAY等平台上购买商品,也会通过公司的官网来购买,比如耐克官网、ZARA官网,国外叫做“独立站”。国外的第三方平台集中度并不像国内这么高,大概CR5是在50-60%左右。

线下渠道就是店铺。对于服装品牌来讲,线下渠道虽然成本很高,但是必须要覆盖的。一方面线下店其实也是一种无形的广告;另外,对于消费者来讲,衣服这种产品消费者还是需要去触达、去感知,这在线上是不能得到满足的。

那么,服装行业是不是一门好生意呢?先泼个冷水,在我看来,不是。

服装行业的进入门槛很低。如果你逛商场,或者到县城的步行街就会发现,到处都是铺面。

进入门槛低就造成服装行业的同质化严重。今天我看你某个款式卖的好,明天我的设计师马上就能抄过来,甚至还能比你做的更好。中国服装业的可能创新能力一般,但这么多年模仿能力世界上是数一数二。

经济学中有一个理论:当一个市场越趋近于完全竞争市场,越难取得超额收益。用现在的话说就是“卷”。大多数的产品根本卖不出什么溢价,只能拼命的从成本端挤压一点利润,也可以说,服装企业大多数赚的就是辛苦钱。

但是不是没有机会呢?当然不是,不然也不会诞生Shein这样的超级独角兽。任何行业都是机会和压力并存的,重要的是,怎么在大浪中淘沙,找到值得投资的标的。

通过分析Shein和其他一些服装企业,我认为,无论是做线上的还是线下的服装生意,都离不开两个关键指标:一个是公司的存货周转率,另外一个是销售费用率。Shein赚钱的秘诀,就藏在这两个指标里。

下面,我们来具体看看这两个指标,看看Shein是怎么做到,还有谁能够做到。

二、服装行业的命脉:存货周转率

对于很多行业来说,是天然的讨厌存货的。

一方面,存货意味着公司挤压着大量的现金流,如果回款再不好,可能面临着资金链断裂的风险。房地产行业最近为什么这么惨,就是手里挤压了大量的地和存货,无法有效及时的变现,出现了严重的周转问题,最后只能贱卖资产。

另一方面,存货的累计意味着公司面临着巨大产品跌价的风险。产品的变化日新月异,两年前具备价值的产品现在很可能一文不值。

有一个很经典的笑话。讲的是一位大哥因为走私被抓,死活不肯说最后一批货藏在哪里,结果判了20年。出狱之后大哥一言不发让小弟开车到郊区,找到了当初埋货的地方,挖了半天挖出了一个特大号大箱子。大哥看着大箱子全身都颤抖了,抓着小弟手说:这批货一出手我们就有钱了,这几年的苦也没白受,以后就能有好日子过了!结果打开箱子——里边满满地全是崭新摩托罗拉BB机。

服装行业是尤其害怕存货积累的行业。逛商场的人可能有个感受,每次到换季的时候,买衣服都在打折,特别是女装打折更为厉害,五折、三折,比比皆是。为什么都说白酒是一门好生意呢?因为白酒行业不怕存货,还能越放越值钱。

存货不像我们手里的股票一样,如果出现了下跌未来还可能涨回来。对于制造业的存货来讲,很大的可能是最后变成了破铜烂铁。如果不能处理好存货,那就可能面临着生存的风险。

跟踪存货卖的好不好有一个指标,叫做存货周转天数。存货周转天数啥意思呢?有点类似于餐厅的翻台率,反应的是在一年的时间中你的存货平均卖出去要多少天。

重点来了:Shein为什么厉害呢?这家做服装跨境电商的公司周转天数在60天左右,远远甩开了国内大部分服装企业。

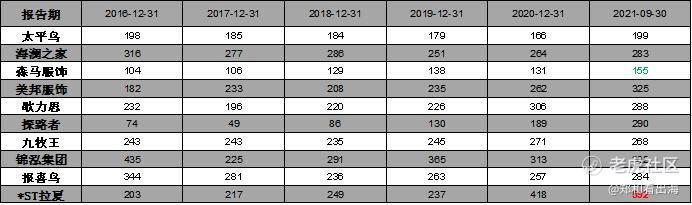

从数据中可以看到,存货周转天数最短的公司是森马服饰,在155天左右。存货周转天数最长的公司是拉夏贝尔,将近600天左右,整个行业的平均存货周转天数在300天左右。

同样卖衣服,为什么存在这么大的差异?怎么样能做到大大缩短周转天数呢?

首先,Shein的打法是对标ZARA的“小单快反”战略:每天推出数千种新款,新款从设计到出货时间不超过3周,最短可以压缩到2周左右。而传统的服装企业,一般是在上一季度订下一季度要售卖的衣服和款式。

做好一样产品容易,但是能可复制地、快速地做好数千次类似的产品,这是很难的。Shein是怎么做到的?答案是供应链改造。

在Shein之前,服装企业很少对自己做供应链改造,基本都是根据自己的订单寻找适合的厂家。大工厂一般不会接小的订单,对于小工厂来讲,打板成本太高,做小订单很难挣钱,也不会接。总而言之,“小单”很难找到供应链。

Shein的做法是:首先,专门成立了制衣打板部门(打板是工厂中最麻烦且耗费成本和精力的环节),工厂只承担制作环节。其次,在2014年对供应链进行智能化改造,提高整个产能线的透明度,还将IT部门设计的ERP管理软件引入到其合作的工厂中,免费给合作工厂使用,提高工厂之间的协同度。另外,直接和上游原材料厂商合作,大大降低了公司的成本。

除了通过供应链实现“小单快反”,Shein的低周转天数也和海外的网购收货周期有关。国外的物流并不像国内这么发达,国外的消费者下单之后,一般愿意接受10-15天的等待期。

Shein的设计师在拿到样衣之后,就开始叫来摄影师给模特拍照,放在网站上试卖,根据试卖的效果决定产量,也就是所谓的“PPT卖货”。之后,大概7天左右的生产过程,1天的入库过程,再加上物流的时间,对于Shein的一件衣服从设计到收货的时间一般不到15天。

现在,国内也有一些独立品牌的服装通过预售的模式降低成本、避免积压库存,但目前还没有成为主流,毕竟国内用户已经被惯出了“次日达”的毛病。所以,目前想做到这一点的,更多还是“出海”的服装品牌。

另外,Shein对于库存以及尾货的处理异常看重。在产品上线后,通过大数据检测产品的销售情况,一般在上新15天的时间点,产品平均每天卖不出去不到3件,公司就开始打折了。如果还是卖的不好,就会商品下架。把库存直接按照1-2美元的价格进行处理或者就直接送掉。

正是基于以上几个原因,Shein能够保持超低的周转天数。

三、赚钱的最大杀手:销售费用

说完了周转率,不得不说销售费用。

对于TO C的企业来讲,需要投入大量的资金宣传自己的产品和品牌,这叫做消费者教育。俗话说,好酒也怕巷子深。所以,对于服装行业来讲,另一个关键的指标就是销售费用了,这个数据也决定了很多企业的盈利能力。

这个费用如果占比很高,意味着什么?意味着公司的销售收入是需要大量广告的覆盖,品牌的推广以及产品的促销等等来拉动的。

我们看看A股的几家服装行业上市公司的销售费用是怎样的呢?我挑选了几家大家都耳熟能详的上市公司,进行对比。

好好看看这些对比的数据,你就知道这几家公司之间的差别了。

2020年,海澜之家营业收入179亿,销售费用24亿,销售费用率13.38%。

2020年,森马服饰营业收入152亿,销售费用33亿,销售费用率22.03%

2020年,太平鸟营业收入94亿,销售费用32亿,销售费用率34.86%。

2020年,拉夏贝尔营业收入18亿,销售费用16亿,销售费用率90%.

要知道,销售费用是费用类科目,如果能将销售费用节省下来,那么影响的就是纯利润呀。反映到营收上,是倍增的啊。就是说,省一块钱费用,是需要做几块钱营收才能获得的啊。

但是服装企业为什么不降低销售费用呢?这和消费品的商业模式有一定的关系。这种模式属于手停口停,一旦公司减少销售费用的投入,营收可能马上就会出现大幅的下降了。

在可以预见的未来,这个行业的销售费用基本不会平白无故的降低。为什么?因为,随着加入者越来越多,为了保持公司的竞争力,公司对于销售的费用的投入是越来越大的。

但对于企业来讲,这种需要大量销售费用的模式并不是一个好的商业模式。

Shein的销售费用也不算低,虽然没有详细的数据信息,但是根据shein之前的调研纪要反馈的信息,它的获客成本在20美金左右,每个用户带来的收入实在60-70美金左右。

不过Shein厉害的地方在哪呢?在于Shein在销售费用投入后能够带来的长尾效应。

服装业还有个数据叫做客户的复购率.什么意思呢?就是企业进行大量的市场推广,吸引来客户肯定不只是想做一锤子买卖的生意,是希望客户能够在未来不断的进行回购的。也就是说,企业都很希望自己的销售费用花费一块钱能达到两快钱的效果。

根据Shein数据显示,公司的90天的复购率稳步提升。从2018年的34%,2019年的40%,2020年的52%,到今年接近60%。平均每年每人复购达到3次。国内服装行业的复购率仅有不到15%左右。

这不仅仅是品牌力能解释的,还和公司的整体网站运营、SKU的更新速度,以及产品的价格等等息息相关。

Shein从2014年就开始培养KOL,构建自己的流量池。目前Shein的官方账号有16个,其中主账号超过2200万的粉丝,运营多个社群,其中最大社群50万人,APP日活数据超过2000万。

另外,公司每日上新的数量可以到5000,预计全年SKU的数量突破120万,接近150万。而公司产品的价格仅仅是在3-20美元之间,和竞品相比有巨大的价格优势。

这才是Shein的核心竞争壁垒。

对于国内的服装行业来说,大多数公司难以构建自己的流量池。不过,A股的几家企业在自己的领域都做出了自己的特色,像男人的衣柜海澜之家,专注于羽绒服领域的太平鸟,在国内都形成了一定的知名度,目前两家公司的天猫店铺粉丝都超过了1000万,年销售额都超过了100亿元。

四、我们该如何投资服装行业的公司?

最后说到投资,在市场中,投资者可能更关注行业或者企业的增量信息。因此在人口红利逐渐消失的今天,传统的服装生意越来越难做。大企业还能控制费用勉强的生存,对于中小企业来说可能转型与特色化才是唯一的出路。

朗姿股份跨行业转型,奔向了医美赛道,锦鸿集团抓住Z时代红利,切入到了JK市场,Shein探索出海路径,做到了3000亿估值。这些企业都是通过自身的改革和变化取得了成功。

因此,我们在选择服装行业的投资标的时,首先搞清公司的商业模式,自身的定位和经营策略,其次要考虑公司最近的增量在哪,有没有新的业务和战略上的变化。

明晰了公司的商业模式之后,在财务数据上尽可能的多关注这两个指标,存货和销售费用率。

对于存货高的公司多一份警惕,对于销售费用高的公司想想一旦销售费用降低会不会给公司带来增长的乏力。

当然,投资一家公司并不是只看这两个指标,但是可以有效的帮助我们排雷,尽量的避免选到像拉夏贝尔这种的暴雷公司。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 马行千里·2021-12-21虽然shein已经网上有许多讨论,服装行业也把它作为案例在讨论学习。但同时也可以看到它的快速地庞大地发展,也倒逼着它更快速移动。万物都有天花板,总会降速的。点赞举报