投资笔记2021

不知不觉在社区已经摸爬滚打了7年,也有一段时间没有发帖,最近看到朋友们都在坛子里进行投资总结,忽觉手痒,也奋笔疾书一篇。因为最近更新未跟上节奏,但关注数量有赠无减(感谢社区的推送),故也想借此篇共享些迟到的经验和心得,文章内容比较长,请耐心阅读,如有共鸣请关注并共勉。

一、背景(background)

作为一个专业的非专业交易员,常年混迹于华尔街退休交易员圈,3年前加入slack俱乐部,也上过交易员开设的私课。目前我们每月有2-3次zoom会议,轮流上台分享自己的交易策略和技术。在这个圈子里内你要保持不停的学习,因为你不学习跟不上圈子里的节奏,会被人鄙视。至今我在投资领域花在学习上的时间至少有8000个小时。目前主要投资的品种有股票、债券、期货和期货期权。个股采用portfoliovisualizer的量化模型,期货期权主要做标普期货es的期权策略组合(10个腿以上)。所有策略都经过严密的10年以上回测,夏普比率1.5以上。

二、目前的交易状态(status)

目前头寸持有正股、债券及标普期货及期货期权。平时不挑选股票,正常状态基本不盯盘,股票、债券仓位每月调整1次,期货及期权每周调整1次。遇到波动大(例如大盘连续2天跌幅1%以上)的情况下,会看盘并加密操作。有朋友会说这么懒散能赚钱么?只要跟着你既定的交易原则和计划有关,如果你的portfolio beta很低,或者说你不完全依靠股票的涨跌来赚钱,那和必要盯着盘面呢?为什么能这样这个在后面再展开。

三、交易原则(principle)

在阐明我的交易原则在这一节我想提一下桥水基金的雷达里奥(Ray Dalio),他著作的《原则(principle)》是我最喜欢的书籍之一,有兴趣的朋友可以去读一下。如果你没有时间,你可以去B站搜索一下几十分钟的动画浓缩版。虽然在《原则》内,雷达里奥只谈了关于生活原则和管理原则,并没有涉及到具体的投资原则,但却有很多原理可以总结。

交易的原则其实就是我们所说的交易的“初心”,交易是一个“计划-选择-实现”的过程。在每次做单交易的时候,你是在不停地选择实现的路径,而原则会让你的实现路径不偏离。很多投资者只认识到投资为了赚钱,其实是没有原则的乱闯。

以下是对我自己设立的原则:

原则1 做几十年的交易,这是最大的原则。

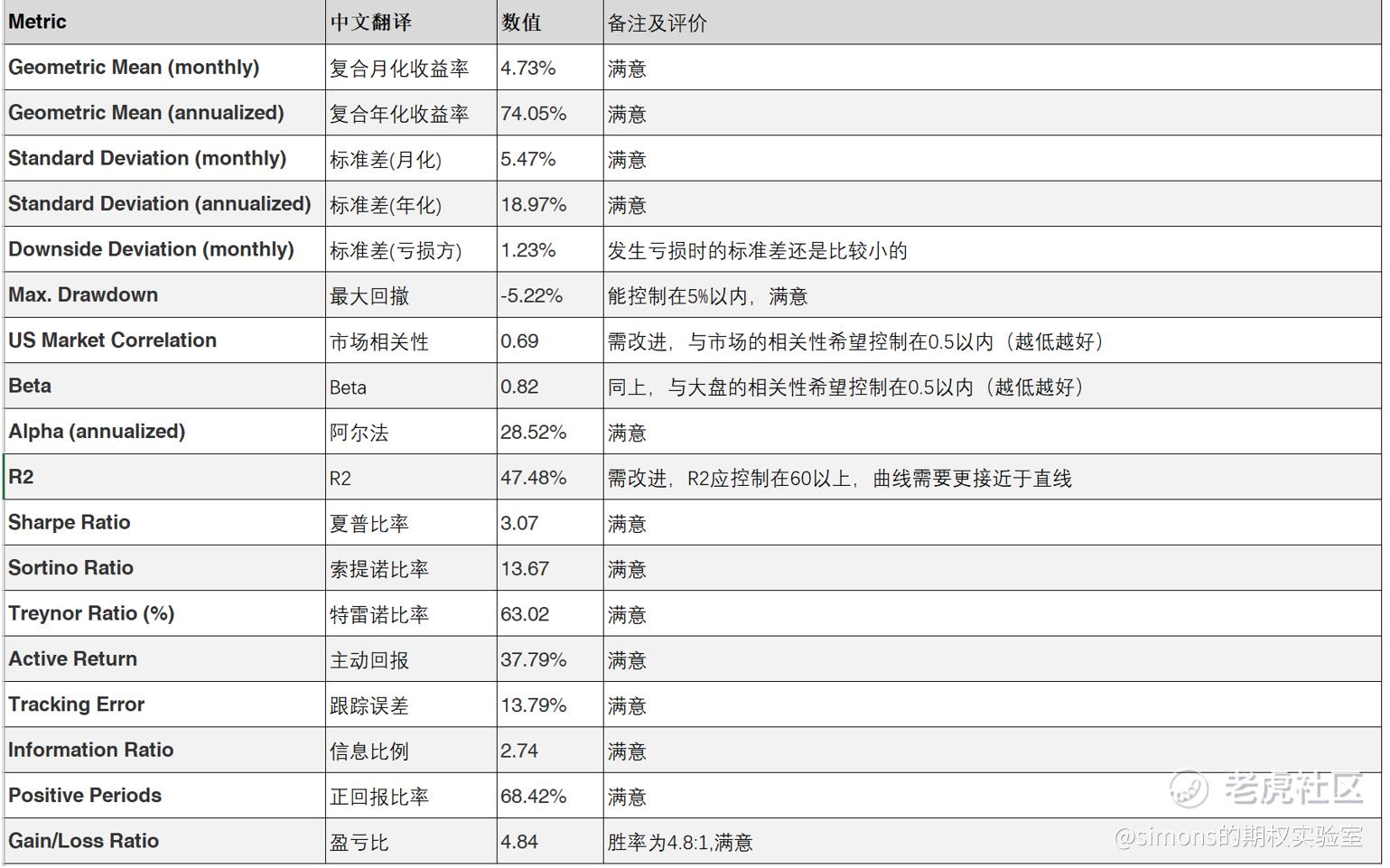

原则2 只追求合适的复合年化收益率,相比收益率更追求风险指标,比如夏普比率不得低于1.,最大回撤不超过15%。因为只有你的收益曲线约平稳,你才能实现原则1。

原则3 不做2000亿市值以下股票,不碰中概股,不裸买裸买期权

原则4 策略必须经过10年以上回测,回测数据不得低于1的风险指标。

说起回测,有几个重要的时间节点你必须不要错过:

1、2008年金融危机 2、2015年817闪崩 3、2016-17 grind down 4、20180206 Volmageddon 5、2018年末 grind down

6、2020疫情熔断

密切关注你的投资组合在以上时间点的表现,如果产生较大回撤(35%以上),在我看来并不是一个合格的策略。

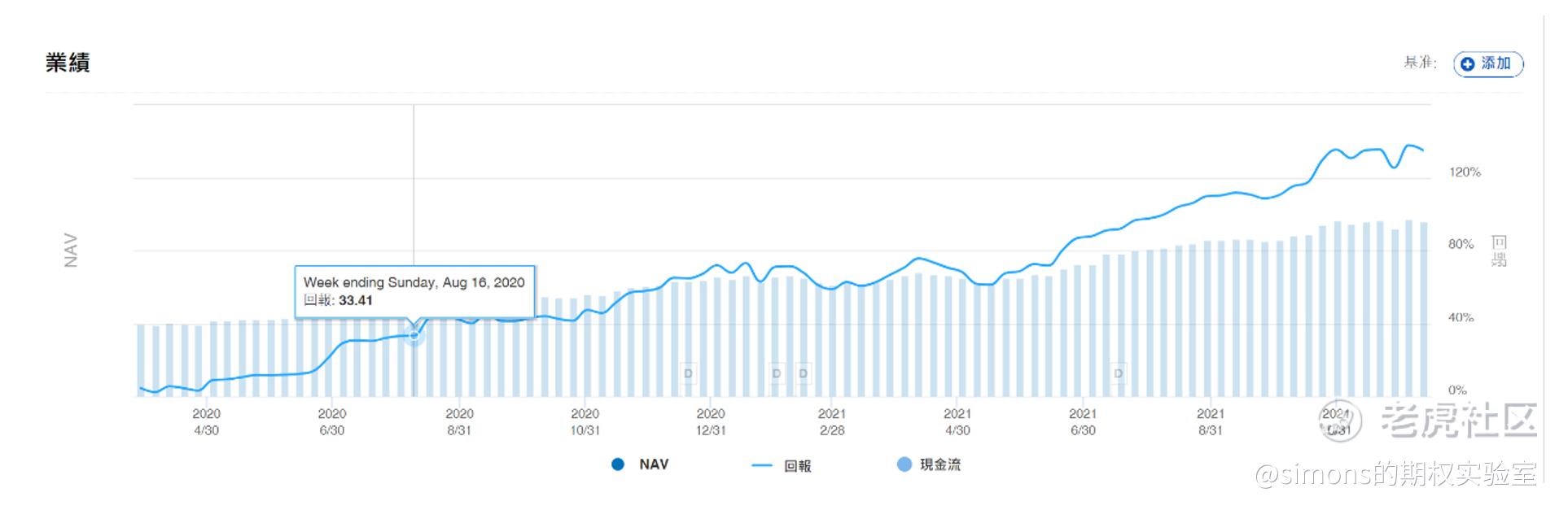

四、收益曲线(curve)

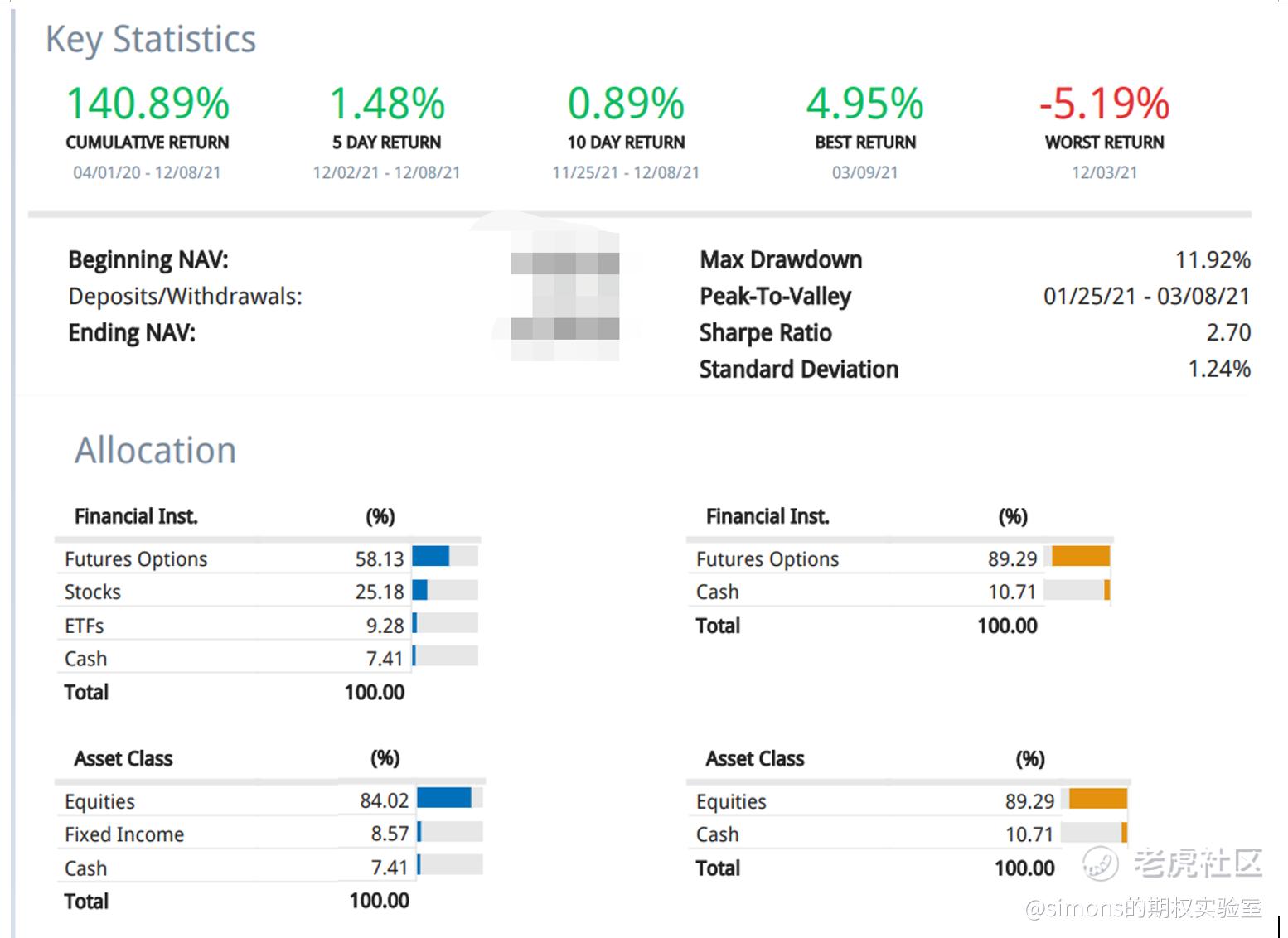

既然是投资的回顾,当然要po收益曲线了。老虎的收益曲线我就不贴了,因为老虎的收益图能拿到的信息太少了,是无法满足我的“胃口”的。专业的数据当然是去ib拿了,登录ib的网站,输入你需要的参数后就能生成你的portfolio专属报告pdf啦,先看一下我的一个主要账户(去年4月份开始做的)。

说实话,对IB的report也不是很满意,我需要在IB另外下载每天的账户净值数据(.csv)并自己计算我想要的东西。下表是自己计算得来。

上面涉及到一些专业的收益曲线的参数,如果你想弄明白,可以参阅我之前的系列长文读懂你的收益率曲线(一)https://www.laohu8.com/post/945034352共九篇。在我眼里,这些参数非常非常重要,是你能活在市场的关键“体检”指标。

五、投资组合(portfolio)

在讲持仓之前,我先说一下仓位的构建。在券商账户(现金账户除外),如果你有10万资金(假设你没用杠杆),你其实有2笔资金流,1笔是10万现金(cash),可以用于购买股票、做多期权(buy call/);1笔是保证金(margin),可以用于做期货,做空期权。如果你买入善于控制风险,两部分资金流可以给你带来双倍的收益。

原则5 有效的利用现金和保证金,让你的投资事半功倍。

A、现金持仓

现金持仓其实平时所说的股票持仓,当然我并不全是股票。整个现金持仓的分散化(Diversify)如下:

1、各个股票的分散(科技股持有AAPL、TSLA、NVDA等)

2、各个板块的分散(持有金融、消费、科技等)

3、资产的分散(持有TLT、UBT等债券ETF)

4、保证金持仓的分散(持有负delta、正vega的期权组合策略,对冲下跌市场)

之前我说过平时不挑选股票,因为每年年初我就设定了股票池,计算过去几十年的数据。并利用量化模型设置了整个portfolio。Portfolio的规则是一个月调整一次。其中大概的逻辑在实操教程-高ROE长期投资量化模型https://www.laohu8.com/post/303182072已经阐明,有兴趣的可以查阅。

B、保证金持仓

B1、期权

期权主要做ES和SPX期权,很少做个股。这里ES是期货期权用的span margin。SPX用的是portfolio span。个人更喜欢span margin,计算更优,而且可以跟MES corss margin。

在期权的投资组合内,也需要分散化(Diversify),如下:

B1.1 收入策略(income trade):

这种策略是以赚取期权时间价值为核心的策略,目前配的都是10腿以上,总体是一个比较复杂的期权结构。同时这个结构还可以往下剥开看Diversify:有的腿提供时间价值,有的腿提供delta中性,有的腿提供gamma中性,有的腿提供charm的增长。

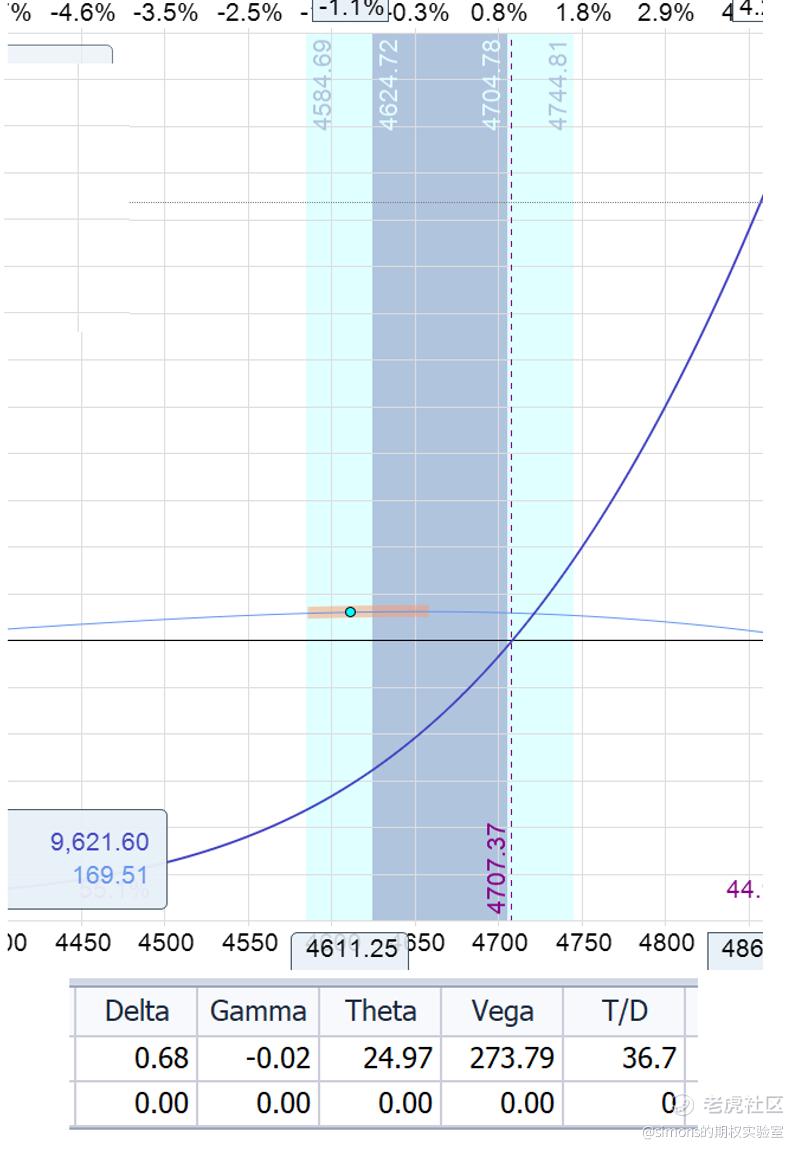

下面是我门前期权核心策略通过软件画的P/L图形,大家可以注意下希腊字母:0delta、0gamma、正theta、正Vega。也就是说这不是一个靠资产涨跌来赚钱的策略,而是一个靠时间来赚取价值的策略。

B1.2 保证金控制(margin control)

这个比较简单,买入一些几块几毛钱的期权,降低保证金。

B1.3、黑天鹅对冲(blackswarm hedge)

定期(一般1-2周)买入60天到期1.5Delta的看跌期权。通常情况,这些put都会到期烂掉,看上去好像是一直扔钱,但是我愿意。理由是为了实现原则1。不要小看这些扔掉的钱,下面是我另一个账户在2020年熔断期间的表现:

15年8月A股股灾、18年2月Volmageddon、20年疫情熔断都可以称之为黑天鹅,会大幅折损你的现金和期权投资组合。下一次黑天鹅在哪里,谁也无法知道,唯一靠谱的就是你购买的保险。

原则6 并不是每笔交易都要盈利。

B2、期货

期货主要配ES和MES,都不是方向**易,基本都做对冲用(当收入策略内的腿delta偏离时对冲delta)。主力用MES。因为MES的乘数是1,精度非常高。

六、题外话(gossip)

说些题外话,我的slack群里有不少交易大咖,我上面说的退休交易员经过几十年生涯已经积累了千万美元的财富,已经搬到波多黎各(美国的第五十一个州,因为免税所以是华尔街交易员的天堂)。其居住在丽思卡尔顿海景套房内,同时每天还保持交易使其资产不停增值,下面是他发给我的照片。

这些交易员已经实现了财务自由,但成功不是偶然的,不知疲倦地学习和建立自己的交易体系是非常重要的。记住他们秉承的最重要的原则就是Trading for a living(Alexander Elder为此也出了本书),也就是我在文前提的“最大的原则”,这是我在这个圈子给我最大的受益。

七、22年展望(looking forward)

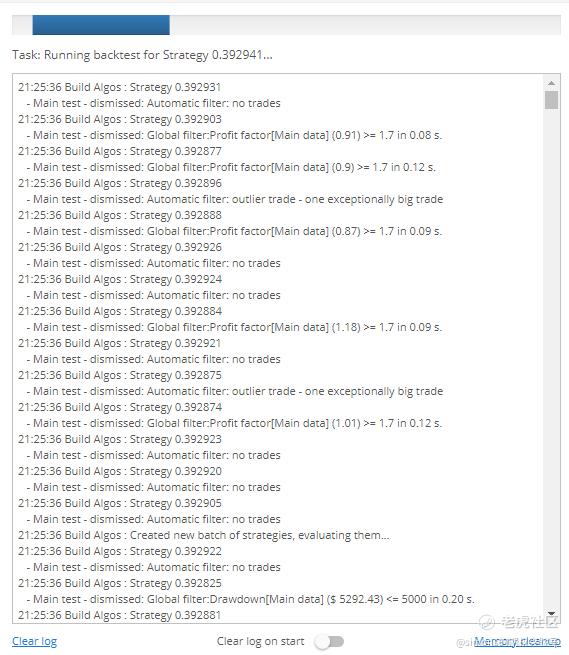

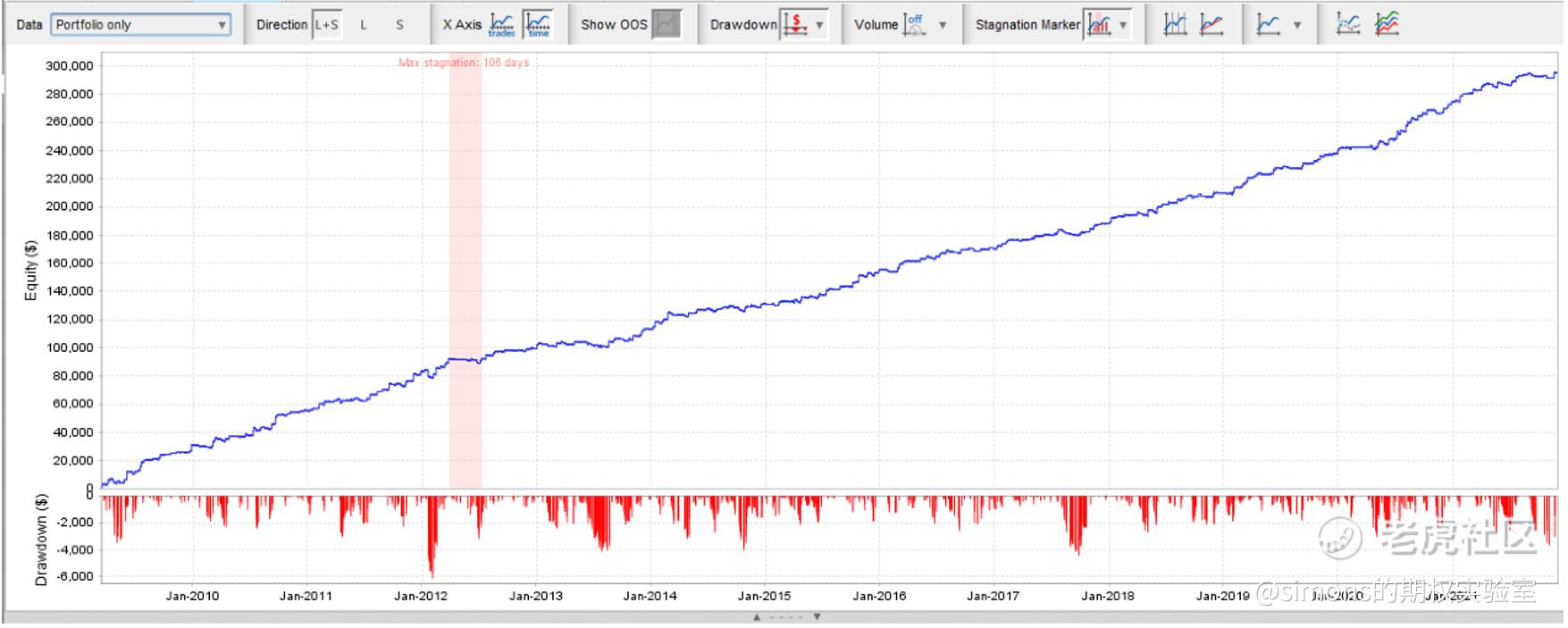

一直在想思考才能雕琢收益曲线更加稳定和平滑,最近开始研究AI交易。AI交易如果能实施,那将是和我自己做交易最大的Diversification。最近组了台双至强的服务器开始让AI开始跑数据…

最近AI生成的一个投资组合回测的收益曲线,目前仍在孵化阶段。

好了,以上就是今年的投资心得啦,洋洋洒洒写的有点多,如果你耐心看到这里,感谢你的关注,希望你有所收获,也祝你在新的一年里投资顺利。

DETERMINE YOUR PRINCIPLES,TRADING FOR A LIVING.

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

我咋看不懂了哪有1.5的Delta 是0.15Delta?

请问应该买到多少数量呢?