为什么要用期权来对冲下跌行情?

要么就赚尽期权的权利金,要么就让它亏小赚大!

牛市里,投资者(尤其是个人投资者)是不太会考虑占用资金去对冲的,因为在绝对的收益率面前,一点点回撤并无大碍。但如果市场转向了,不再是牛市,那对冲就显得必要了。

此处对冲针对多头,有两种:一种是针对熊市的下跌行情,另一种是针对涨不动也跌不动的浮动行情。无论哪一种,期权都是最佳的对冲品种。

浮动行情:备兑期权(Covered Call/Put)

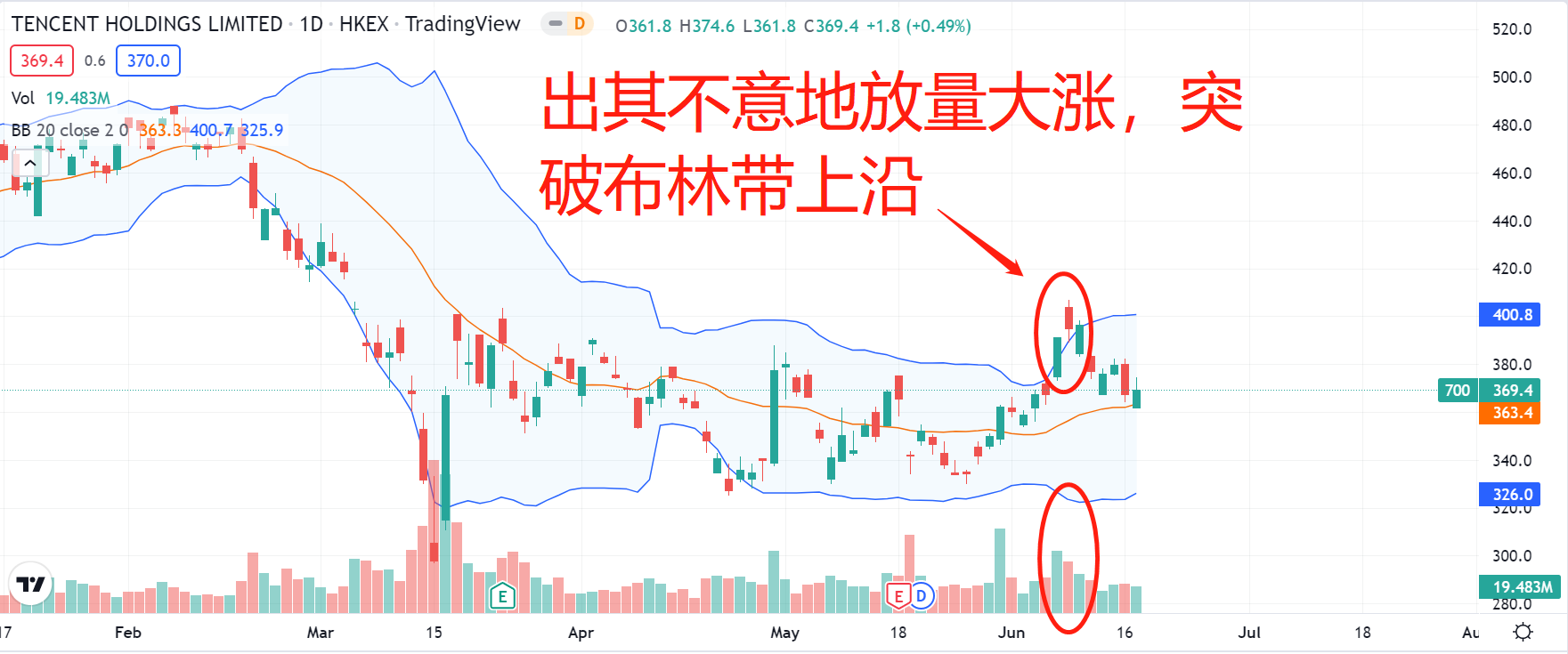

什么时候卖出Covered Call最合适?一般是认为持仓的标的上涨动能快要枯竭、或者已经轻微开始回撤的时候,比如,"出其不意"地放量大涨,或者放量大涨后的若干天内。

举个例子,$腾讯控股(00700)$ 在6月8日放量大涨6.7%,这种涨幅虽然在两个月内出现了3次,但是放到历史上都是很罕见的。

7月底到期的期权,400行权价的Call,也同样是在那两天达到一个峰值,最高成交价为26.32。

如果把日期向前调几日,4月29日单日暴涨了11.07%,而当时7月低到期的期权最高成交价为27.51。明明4月29日腾讯股价最高价只有388,而6月8日则高达406.8,相差近5%,但是6月8日的期权成交价却还不如此前高。这主要期权卖方从时间价值递减中获得的好处。

因此,每当那些持仓股出现历史级别大规模的波动,尤其是突破布林带时,除了追涨杀跌,也可以考虑备兑期权。

风险提示:备兑期权的持方最希望碰到的是接下来遇到波动不太大的行情,如果走出了连续的单边,那么该亏损的基本免不了,该赚钱的会提前止盈。

下跌行情:买波动率较低大盘PUT

对美股来说,$标普500(.SPX)$ 以及$纳斯达克(.IXIC)$ 都是被广泛认可的标杆(benchmark),而针对这两个指数的ETF、衍生品,不但种类丰富,而且流动性也好。

如果资金量较大,可以直接选择指数期权,甚至股指期货,而对资金量更小的投资者来说,选择对应ETF的期权也是不错的。

标普500指数ETF SPY的期权,就很适合来对冲

第一、指数的波动率相对大部分个股较低,损耗小,作为期权的买方,不用损失更多波动率带来权利金;

第二、指数作为标杆,容易拿来估算资产组合所需要对冲的资金。

如何匹配?打个比方:

现在有一个资产组合A,由50%的$苹果(AAPL)$ 和50%的$阿里巴巴(BABA)$ 。以过去半年为维度,AAPL的beta=1.29,BABA的beta=1.61,那么这个资产组合的整体的beta=1.45。简单来说,这个资产组合A每波动1.45%,大盘($(SPX)$)应该波动1%(实际上还有更多的变量)。

用大盘SPX来对冲股票资产组合,完全对冲时,则需要1:1.45来安排。

为了对冲这个资产组合的下跌,固然可以直接做空1.45倍相应金额的SPY,但同时,也可以选择买SPY的PUT来进行。以8月19日到期的SPY366美元行权价的平价PUT来看,当前的Delta=-0.474,意味着SPY每下跌1%,不算其他损耗的情况下,这张期权价格上涨0.474%。

于是,资产组合A:SPY:Put = 1.45:1:0.474,换算过来,资产组合A:put=3:1。也就是说,资产组合A中的每1000美金,需要价值3000美金的8月SPY Put来进行完全对冲。

当然,实际操作中不必那么复杂,并且不用追求完全对冲(因为还要不断地调整),你只要选择你认为合适的比例进行对冲即可。比如你认为下跌风险更大,就调高对冲仓位,成为一个净空头。

目前$标普500ETF(SPY)$ 366的平价期权的来看,386的价内期权的delta=-0.676,而346的价外期权的delta=-0.305。

当SPY上涨时,由于平价Put变成价外,Delta变小,Put产生的亏损会小于资产组合的盈利;当SPY下跌时,平价期权会变成价内期权,Delta增大,Put产生的盈利会大于资产组合的亏损。

总之就是,大盘涨了,用于对冲的Put亏得少,大盘跌了,用于对冲的Put赚得多。

风险提示:最大的不利因素是时间价值的衰减,毕竟作为期权的买方,每天都会损失相应的的时间价值,这也是为何尽量选择到期日2个月以上的期权,因为相对衰减得少。但是相对股价的波动,远期期权的时间价值变化不太重要。

实际操作中,期权的确是最常见的对冲衍生品,它一方面占用的资金小,另一方面有“亏少赚大”的功效。个人投资者可能不太容易上手,但是在机构交易者中,是非常常见的。

欢迎关注公众号:杰克不拉客

你会选择用期权来对冲下跌行情吗?(单选)

你会选择用期权来对冲下跌行情吗?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

很难,还是要学习一下知识才能

😄哈哈厉害👍

好文