恩智浦:何以成为收购大热门

作者:美股研习社

摘要:电气化加速,需求强劲,ASP有望进一步提升

5月2日盘后,受益于电气化的加速,单车半导体含量不断提升,恩智浦汽车业务增长显著,营收EPS双超预期,调整后EPS同比增长98.4%。财报发布以来股价累计下跌4.29%。

截止22年6月13日收盘,恩智浦21年全年涨幅为43.77%,22年至今涨幅为-24.78%,跑输同期标普500指数ETF(SPY:-19.46%),但跑赢同期费城半导体指数(SOXX:-30.56%)和纳指100ETF(QQQ:-29.42%)。

恩智浦成立于2006年8月2日,总部位于荷兰埃因霍温,致力于提供半导体解决方案,专注于高性能混合信号(HMPS),为客户带来高性能混合信号解决方案,以满足其系统和子系统在汽车、识别、移动、消费者、计算、无线基础设施、照明和工业等应用领域的需求,以及手机软件解决方案。

01 财报详解:营收、EPS小幅超预期

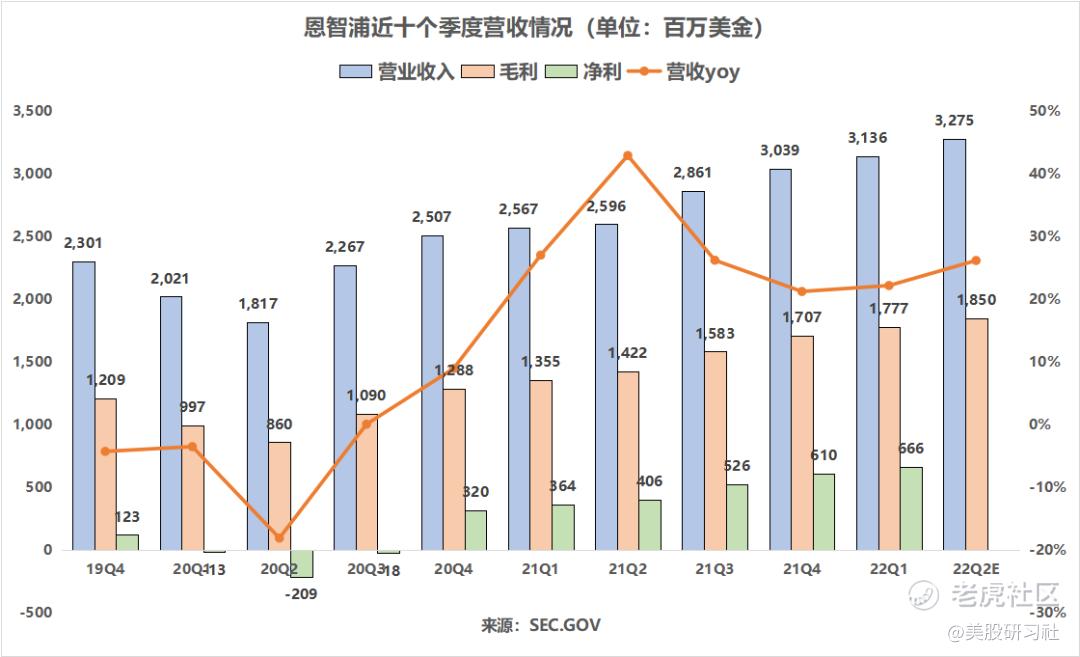

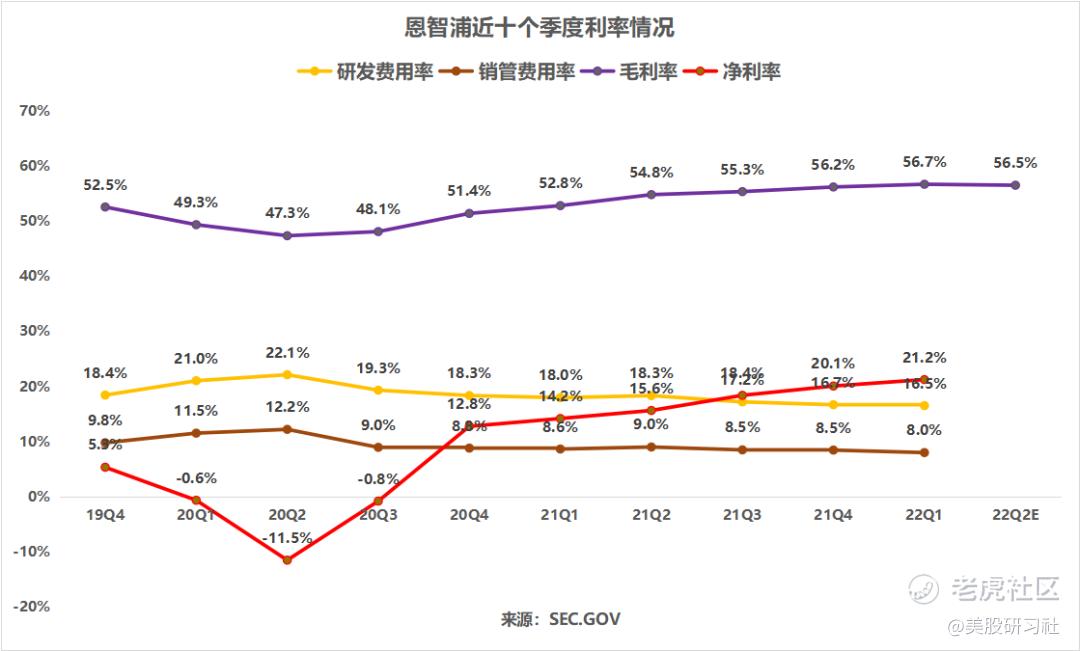

恩智浦Q1营收同比增长22.2%至31.36亿美元(指引30.25-31.75亿美元,预期31亿美元),创季度营收新高;毛利同比增长31.1%至17.77亿美元(指引16.87-18.05亿美元),毛利率为56.7%(毛利率底线在 55%-58%),利润率或接近峰值;调整后EPS同比增长98.4%至2.48美元(预期2.31美元)。

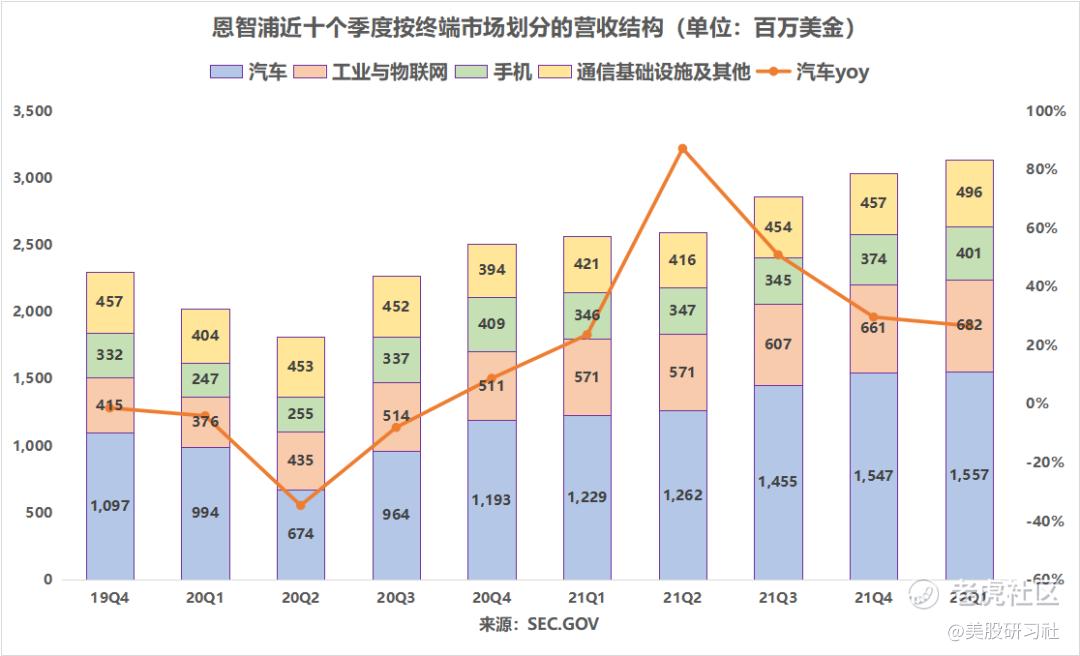

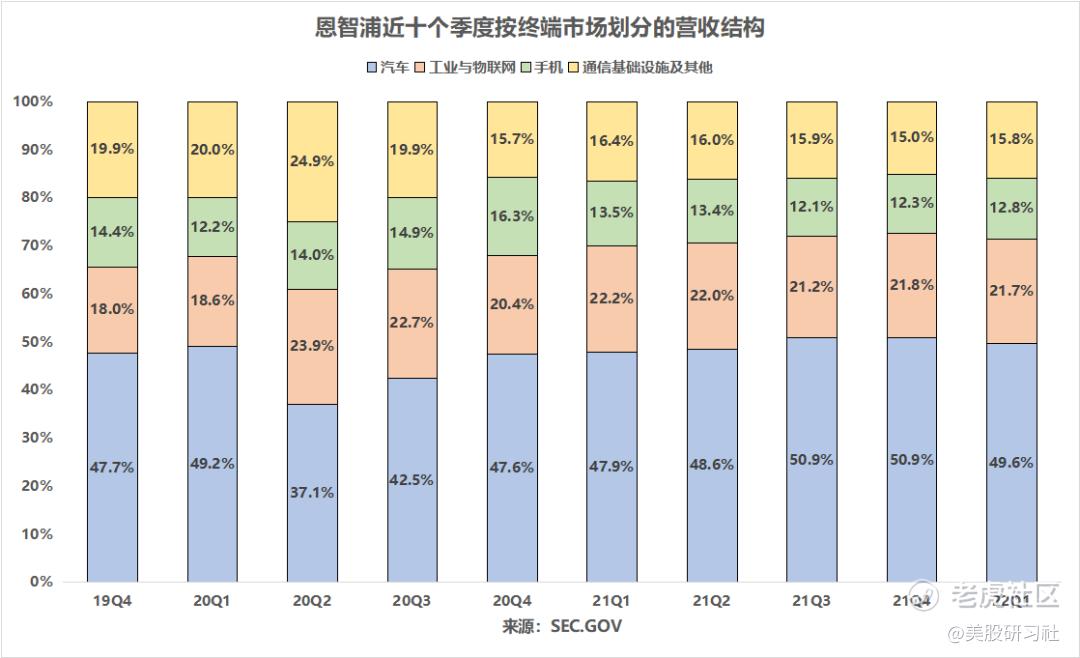

受益于电气化的加速,单车半导体含量不断提升,恩智浦汽车业务增长显著。汽车市场营收同比增长26.7%至15.57亿美元,工业与物联网市场营收同比增长19.4%至6.82亿元,移动市场营收同比增长15.9%至4.01亿美元,通信基础设施及其他市场营收同比增长17.8%至4.96亿美元。公司预计Q2汽车业务、工业与物联网业务、通信基础设施及其他业务将分别同比增长30%、20%和20%,手机业务将同比增长两位数,同时预计22年全年在所有重点终端市场和地区都将受到供应限制。

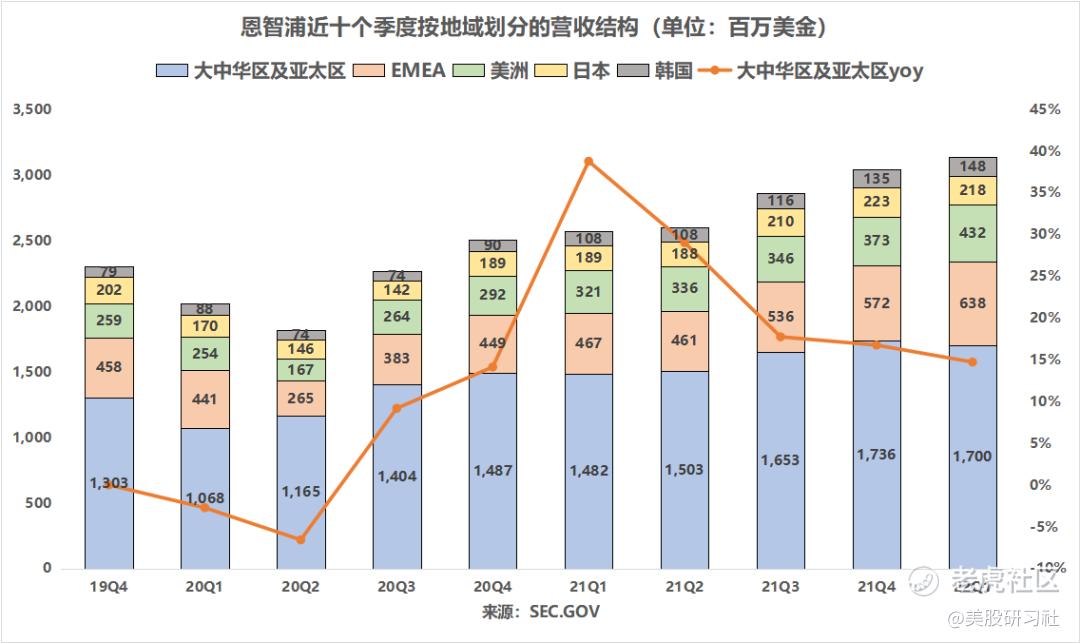

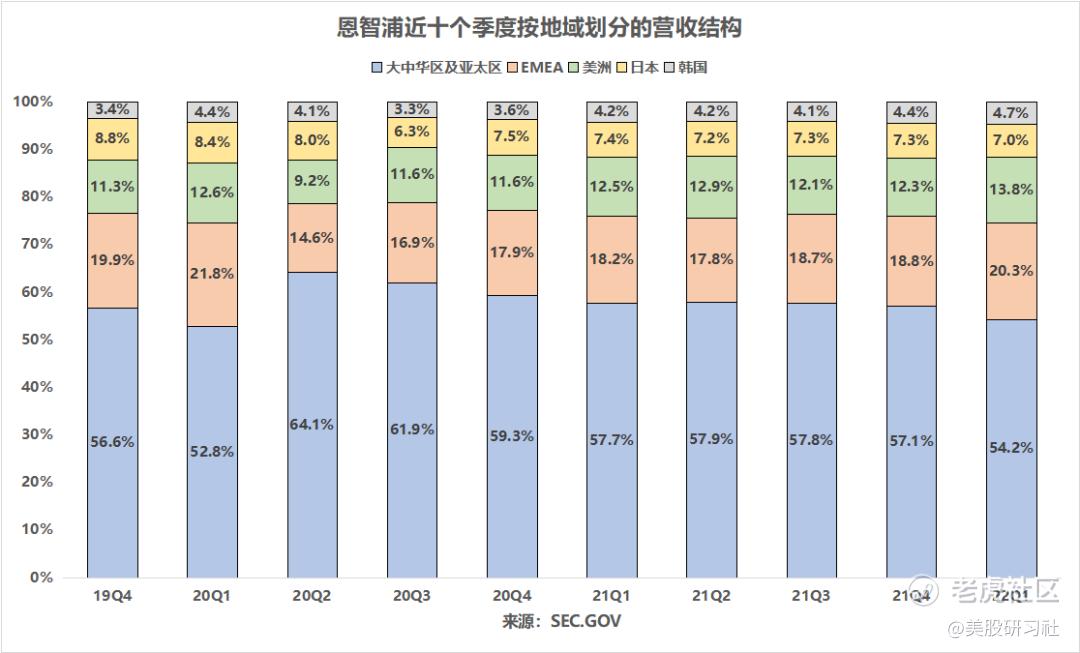

分地域来看,营收增长主要源于中国和欧洲市场。来自大中华区的营收同比增长14.7%至17亿美元,来自EMEA(欧洲、中东和非洲)的营收同比增长36.6%至6.38亿元,来自美洲的营收同比增长34.6%至4.32亿美元,来自日本的营收同比增长15.3%至2.18亿美元,来自韩国的营收同比增长37%至1.48亿美元。

02 趋势:EV 渗透率加速,叠加单车半导体价值量翻倍增长;供应链挑战连连,市场依旧供不应求

战略终端市场(汽车)需求持续强劲,远超公司现有的供应能力(产能利用率已经达到极限),与此同时,汽车半导体供应链受俄乌冲突及疫情影响而面临重大挑战。恩智浦已连续六个季度供应极度紧张,渠道库存比正常水平低一个月左右(目标库存2.5个月,受供应限制,年内实现可能性较小),内部库存天数继续低于95天的长期目标。

Q1俄乌冲突影响了欧洲 Tier1 和 OEM 厂商,分销渠道的库存周转天数低于公司的长期目标。而由于中国疫情封锁,天津厂停工1-2周,损失约5000万美元,这也导致Tier1 和 OEM 厂商的库存周期不同步,Tier1 以及 OEM 厂商面临着模块和车辆组装的配套问题,预计中国疫情在22年下半年将造成数千万美元的潜在供应和物流中断损失。

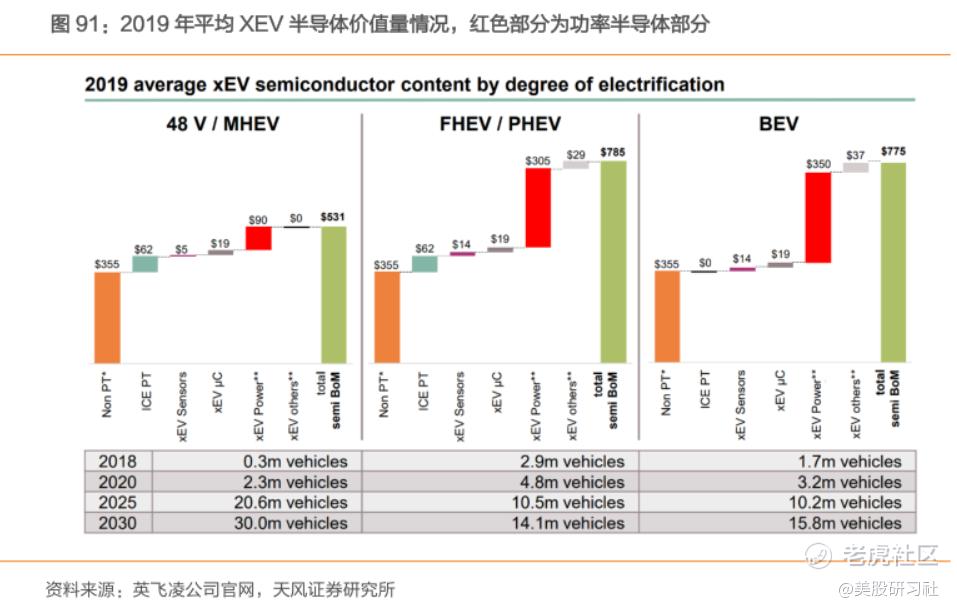

全球 xEV 汽车渗透率继续加速(主要由中国和欧洲市场推动),21 年销量占全球汽车产量的 19%,预计 22、23年将分别达到 23%和30%。xEV 汽车的半导体价值量较传统汽车增长 2 倍,将推动汽车半导体市场迅猛增长。

据AFS,截至6月12日,由于芯片短缺,今年全球汽车市场累计减产量约为223.04万辆,预计今年累计减产量会攀升至约304万辆。仅在上周,全球汽车制造商因缺芯减产约23.42万辆车,此次大幅减产主要来自北美地区,中国、中东和非洲没有进一步因缺芯削减生产。在美国,汽车经销商的新车库存天数仅为27天,大大低于历史水平64天。

尽管汽车行业对芯片供应的预测充满希望,但汽车制造商仍将其现有的芯片优先用于高端、高利润车型,而非入门级汽车。大众集团等车企估计芯片危机将在22年下半年开始缓解。大众集团一位发言人称,虽然公司获得了稳定的供应,但未来几个月仍有很大的不确定性。

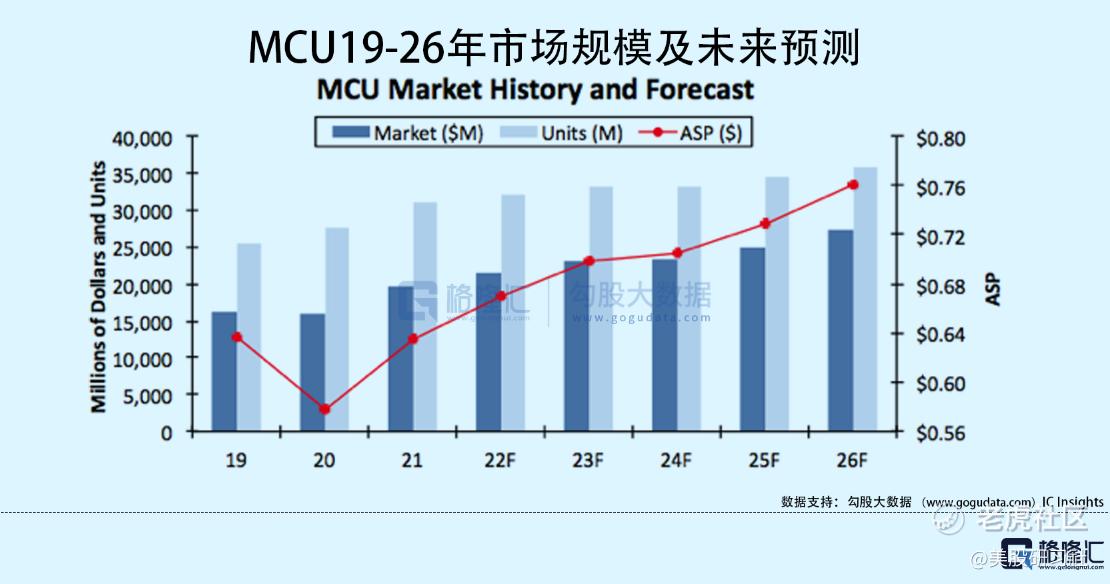

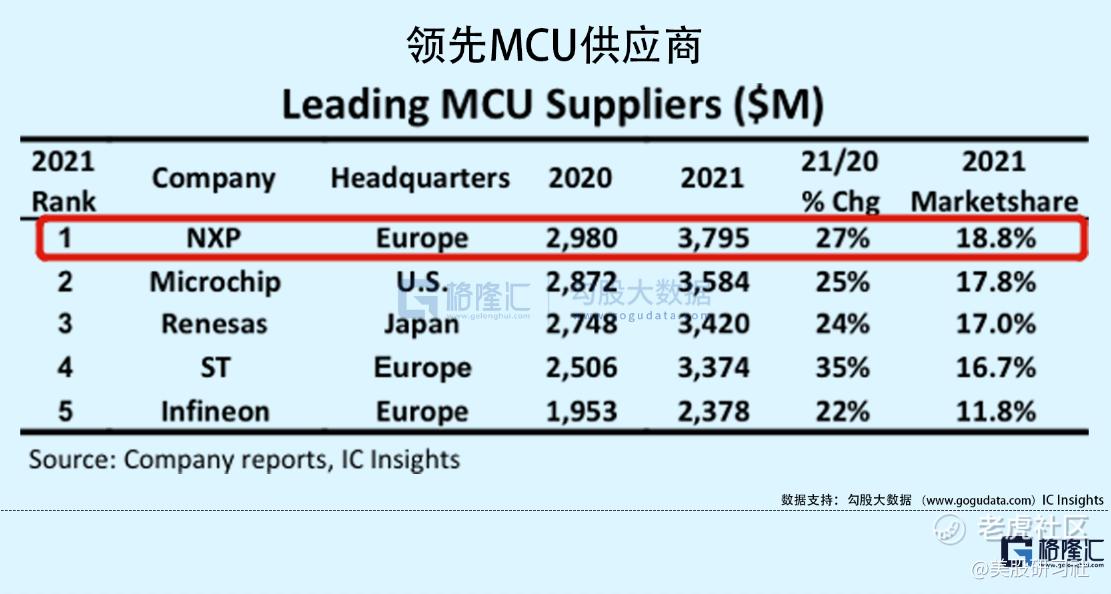

汽车MCU持续供不应求,交货期几乎没有改善,ASP不断提升。此前(2月24日),据相关IC分销商的消息,由于供应方面的限制,预计22Q2汽车MCU价格将再上涨15-20%。据悉,由于汽车芯片供应短缺,交货期几乎没有改善,恩智浦超过80%的产品交付周期已延长至52周或更长时间。

一些国际IDM已在22Q1初将汽车用MCU的报价平均提高了20%,预计将在Q2实施类似的价格上涨。另外,英飞凌、恩智浦、瑞萨、TI和意法半导体都准备进一步提高汽车用MCU或功率器件的报价,以应对不断上涨的铜、金、硅片和石油等原材料价格。他们正在评估不同产品涨价的时机和幅度。

另外,恩智浦总裁暨执行长Kurt Sievers表示,未来10年的半导体市场成长将来自边缘运算。半导体市场在2021年规模约5,000亿美元,展现一波波长期成长,而新事物的大量应用开发是催生和释放这种成长的动力。“2000年-2010年间是笔电和游戏引领半导体产业成长,2010-2020年间是智能型手机、平板和云端运算成长。下个10年,从2020到2030年间将是边缘运算,围绕云端运算,和云端的力量相辅相成,恩智浦将保持领导地位。“

03 小结

管理层指引小幅超预期:预计Q2销售额为32.75亿美元(±1亿美元,同比增长22%-30%,预期31.5亿美元),环比增长约26%,毛利率为55.9%-57%。

近期,三星集团副会长李在镕在欧洲出访计划中将锁定恩智浦洽谈投资收购,主要看好车用半导体市场。若收购成真,这将是半导体领域又一笔大规模的并购交易。目前恩智浦市值超440亿美元,如果收购,最终的出价大概率在500亿美元之上。

恩智浦曾是高通的收购目标,高通在2016年同恩智浦达成了380亿美元的收购协议,随后提升到了440亿美元,但收购交易最终未能如期完成,高通在2018年7月份宣布放弃收购,他们为此向恩智浦支付了20亿美元的“分手费”。

在高通宣布放弃收购之后,也曾传出三星有意收购恩智浦的消息。在2019年3月份的报道中,有外媒称三星考虑以50万亿韩元(略高于高通440亿美元的最终收购报价)竞购恩智浦半导体,但三星随后否认他们评估收购恩智浦。

最后看一下估值:当前NTM PE为12.2x,处于5年偏低位置(20年低位为8x左右),反映行业整体周期性,汽车半导体景气依旧,叠加三星收购的传闻,估值存在较大修复的空间,但受供应链挑战影响,修复时间节点仍待进一步观察。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。