加息能遏制通胀吗——悉数美国历次加息效果

2022年3月以来美联储持续超预期加息,带动全球金融市场同步发生波动,最主要目的是为了抑制通胀,纵观1980年以来美国历次加息期间大类资产及宏观数据走势,加息抑制通胀实际效果是否真如预期?

第一次加息

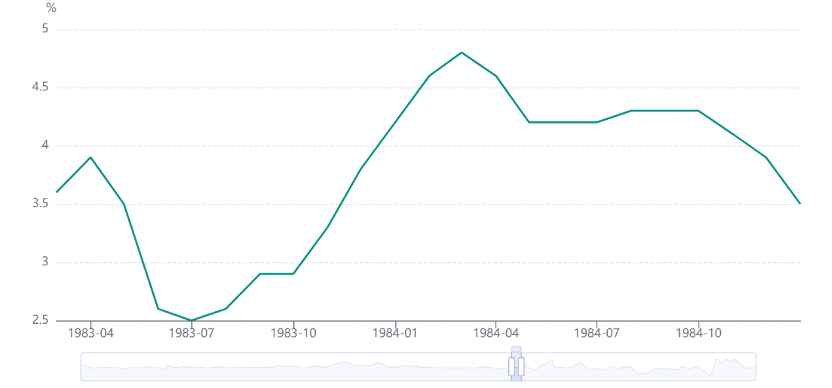

加息时间1983年3月至1984年8月,时间跨度1年5个月,本轮加息共10次,降息2次,联邦基金目标利率从加息前的8.50%上升300BP至加息后的11.50%。期间美股整体走势下跌,美元指数逐步走强,美国CPI高升后回归加息前的水平。美债走势:尚无收益率数据美股走势:

美国CPI走势:

第二次加息

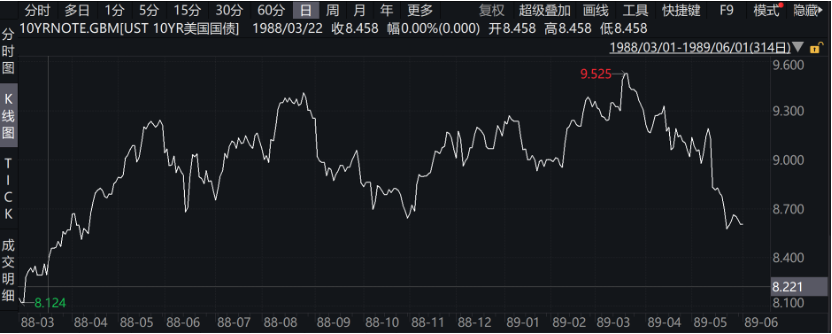

加息时间1988年3月至1989年5月,时间跨度1年2个月,本轮加息共16次,联邦基金目标利率从加息前的6.50%上升331BP至加息后的9.81%。期间美债大幅震荡,美股走势反而大幅上涨,美国CPI逆势一路上涨。

美债走势:十年期美债收益率从最低8.1%上行至最高9.5%

美股走势:震荡下行后开启逆势翻倍行情,在美联储7次加息冲击下尽显韧性

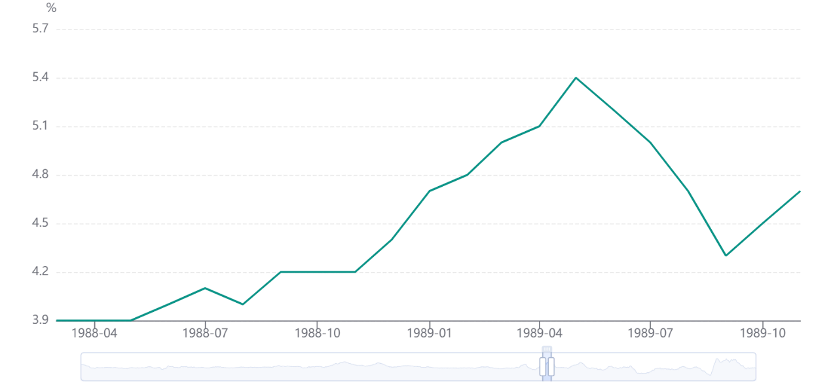

美国CPI:加息期间一路上升,加息结束后4个月才回落

本轮加息因此前持续宽松导致通胀高升所致,加息抑制了美国国内通胀势头,核心CPI最终稳定在4.5左右,同时导致美国制造业PMI下滑并引发日本泡沫经济破裂。

第三次加息

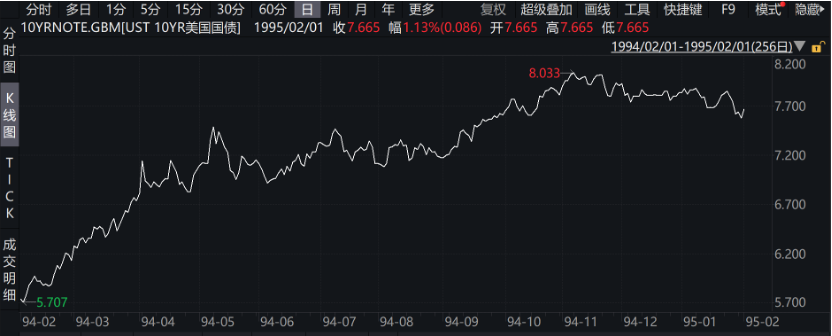

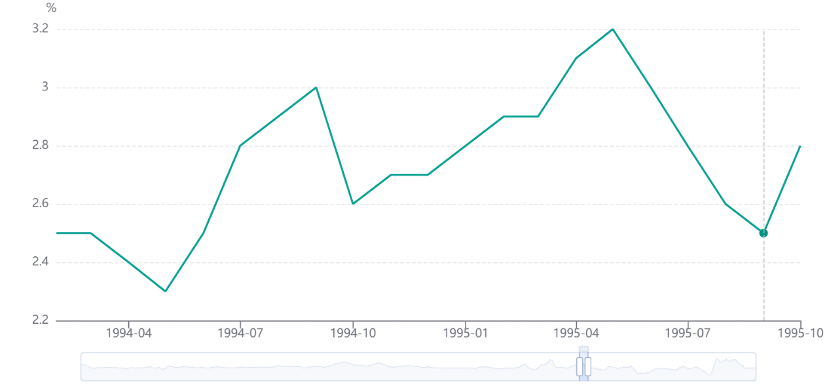

加息时间1994年2月至1995年2月,时间跨度1年,本轮加息共7次,联邦基金目标利率从加息前的3.00%上升300BP至加息后的6.00%。期间美债大幅上行,美股宽幅震荡,美国CPI上行直至加息结束方才开始下降。

美债走势:十年期美债收益率从加息前最低5.7%上行至最高8%

美股走势:纳指宽幅震荡但整体波动不大

美国CPI:加息结束节点是通胀阶段性高点,后经3个月通胀始降

为了提前避免经济过热控制通胀,本轮加息有效压制了美国通胀飙升,但对国际市场影响较大,部分国家货币大幅贬值,也是1997年亚洲金融危机导火索。

第四次加息

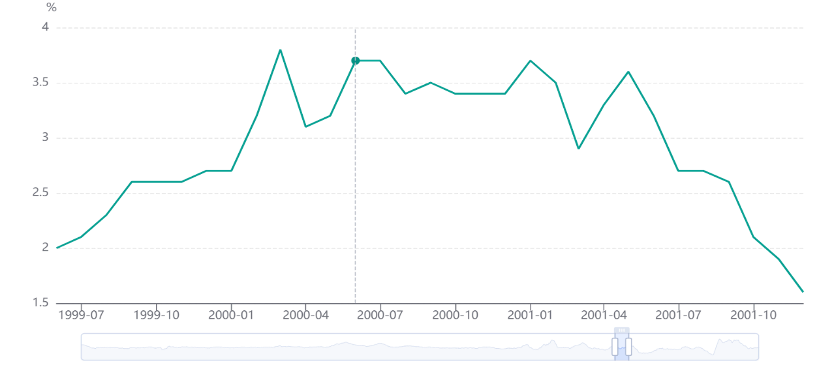

加息时间1999年6月至2000年5月,时间跨度11个月,本轮加息共6次,联邦基金目标利率从加息前的4.75%上升175BP至加息后的6.50%。期间美债小幅上涨,美股大涨后急跌,美国CPI上行至加息结束到最高,开始回落历时一年到加息前的低点。美国通胀持续攀升,互联网泡沫,此轮加息引发全球股市大跌,波动剧烈。

美债走势:十年美债收益率从最低5.64%上行至6.79%,整体上行幅度不大

美股走势:先大幅上涨从2400点行情翻倍至5100点,后迅速大幅回撤40%

美国CPI:加息期间CPI一路上升到最高,加息结束后开始回落历时近一年才回落至加息起始点之下

第五次加息

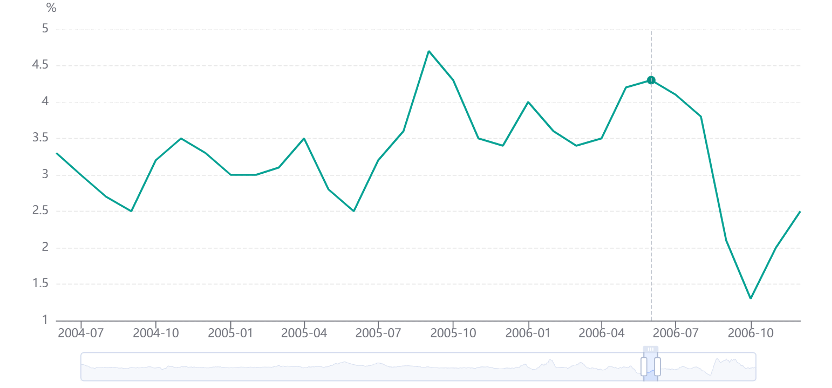

加息时间2004年6月至2006年6月,时间跨度2年,本轮加息共17次,联邦基金目标利率从加息前的1.00%上升425BP至加息后的5.25%。期间美债震荡上行,美股宽幅震荡缓慢上行,美国CPI上行至加息结束开始迅速回落。

美债走势:十年期美债收益率从最低3.9%震荡上行至5.25%。

美股走势:美股保持震荡缓慢上涨,从加息前1750震荡上涨至最高2300多点

美国CPI:震荡上行到加息结束后,开始迅速下行并在4个月内达到低点

长期低利率环境使美国房价大幅上涨,地产泡沫显现,通胀上升,为防范地产泡沫加剧并控制通胀加息。本轮加息表面影响温和,但随着不断加息美国地产市场降温,房价转跌但房贷利率继续上行,最终引发次贷危机。

第六次加息

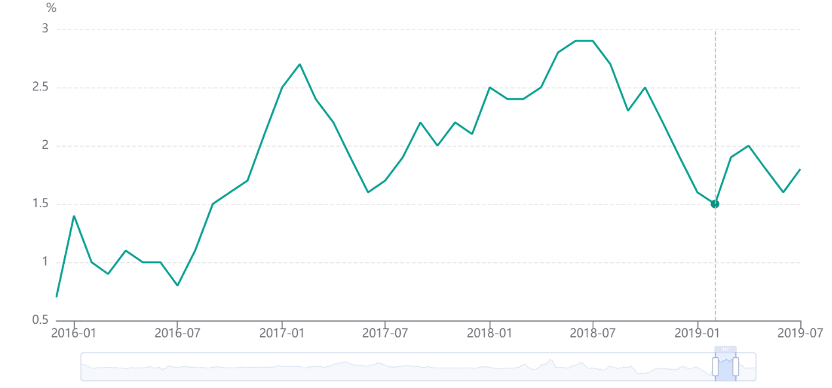

加息时间2015年12月至2018年12月,时间跨度3年,本轮加息共9次,联邦基金目标利率从加息前的0.25%上升225BP至加息后的2.50%。期间美债震荡上行,美股强劲上行并在加息末期急跌,美国CPI至加息结束迅速回落。

美债走势:十年期美债收益率从最低1.3%上行至3.3%

美股走势:美股走势强劲,加息初期先下跌见底4200点,随后大涨至8100点,加息末期再急跌2000点至6200左右

美国CPI:加息期间小幅下行,加息尾部迅速下降

次贷危机后美联储共实施三轮QE,并将利率降至0-0.25%,量化宽松导致美联储资产负债表急剧膨胀,随着经济企稳货币政策转向正常,联邦基金利率加息提升,本轮加息导致国际资本流出新兴市场进而货币贬值,股市波动加大。

第七次加息

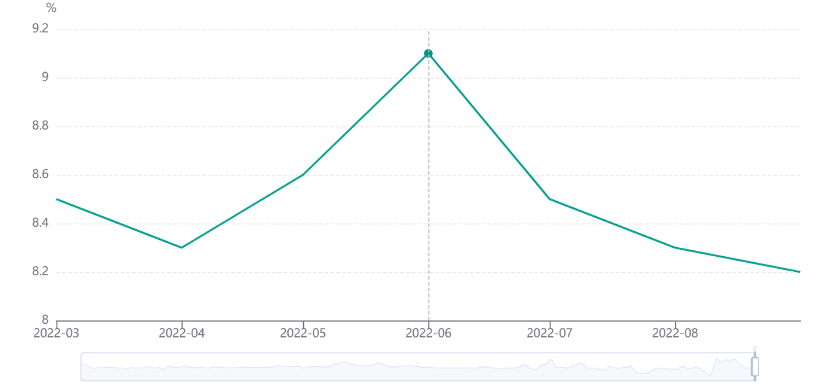

加息时间2022年3月至今,本轮已加息5次,联邦基金目标利率从加息前的0.25%上升300BP至加息后的3.25%。期间美债大幅上行,美股出现两次大幅下跌,美国CPI小幅回落并仍处于高位。

新冠疫情带来全球供应链停摆,美股暴跌,美国实施宽松货币政策和财政政策,美联储资产负债表大幅扩大,随着海外恢复正常美国通胀急速攀升。为控制通胀大幅加息;本轮加息暂时并未显著改善美国通胀,且引发国际资本流出各大市场,各国货币大幅贬值,股市大幅波动。

美债走势:十年期美债收益率从最低1.67%大幅上行至4.02%

美股走势:加息期间纳指从14000点震荡下跌至今10000点大关,该表现属于历次加息中美股韧性最弱的一次。

美国CPI:加息期间上升到最高后回落,但整体仍处在高位

纵观美国历次加息,目的无外乎遏制经济过热以及通胀过高;从加息前后大类资产及宏观数据观察,加息前经济增长强劲且快速,加息后普遍导致市场泡沫破裂,例如1987年加息刺破股市泡沫,1999年加息刺破互联网泡沫,2004年加息刺破房地产泡沫等,一定程度上规范了市场发展。

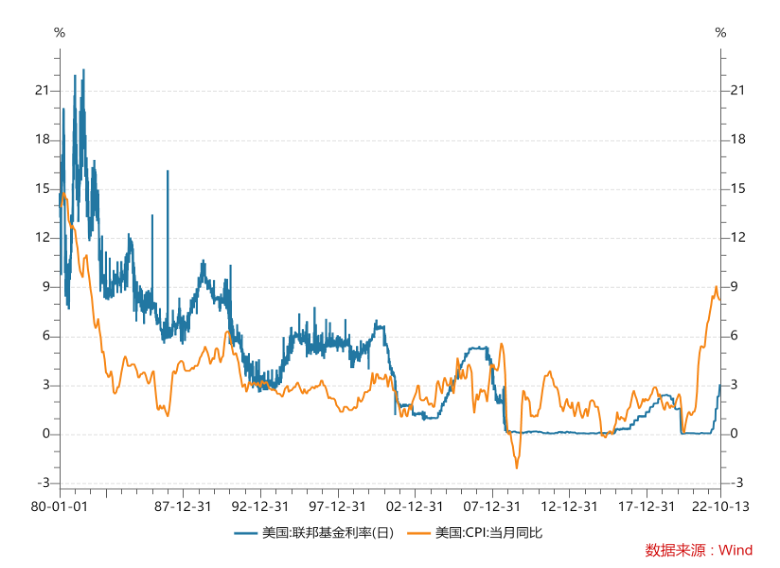

美国CPI与美联储基准利率对比图

2022年9月加息后利率达3.25%,创2008年以来新高,但从历史角度看并不突出,结合当前美联储官员表态及美国国内通胀、就业、非农数据及市场状态等因素,当前利率还未见顶,加息仍存在一定空间。从加息幅度看,美联储加息常见25bp,50bp较少,75bp罕见,而2022年已连续三次加息75bp,可见美联储抵御通胀的决心坚定。

总体看美联储历次加息及降息的操作之下,利率走势基本与CPI走势趋近一致,可见一定程度上加息能够发挥降低通胀的作用,但同时部分加息时段CPI降低往往滞后于利率走势,也表明抑制通胀需要一定时间来消化加息。

★ END ★

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

说明CPI数据明显滞后,美联储应该放缓加息了。

这篇文章不错,转发给大家看看

这篇文章不错,转发给大家看看