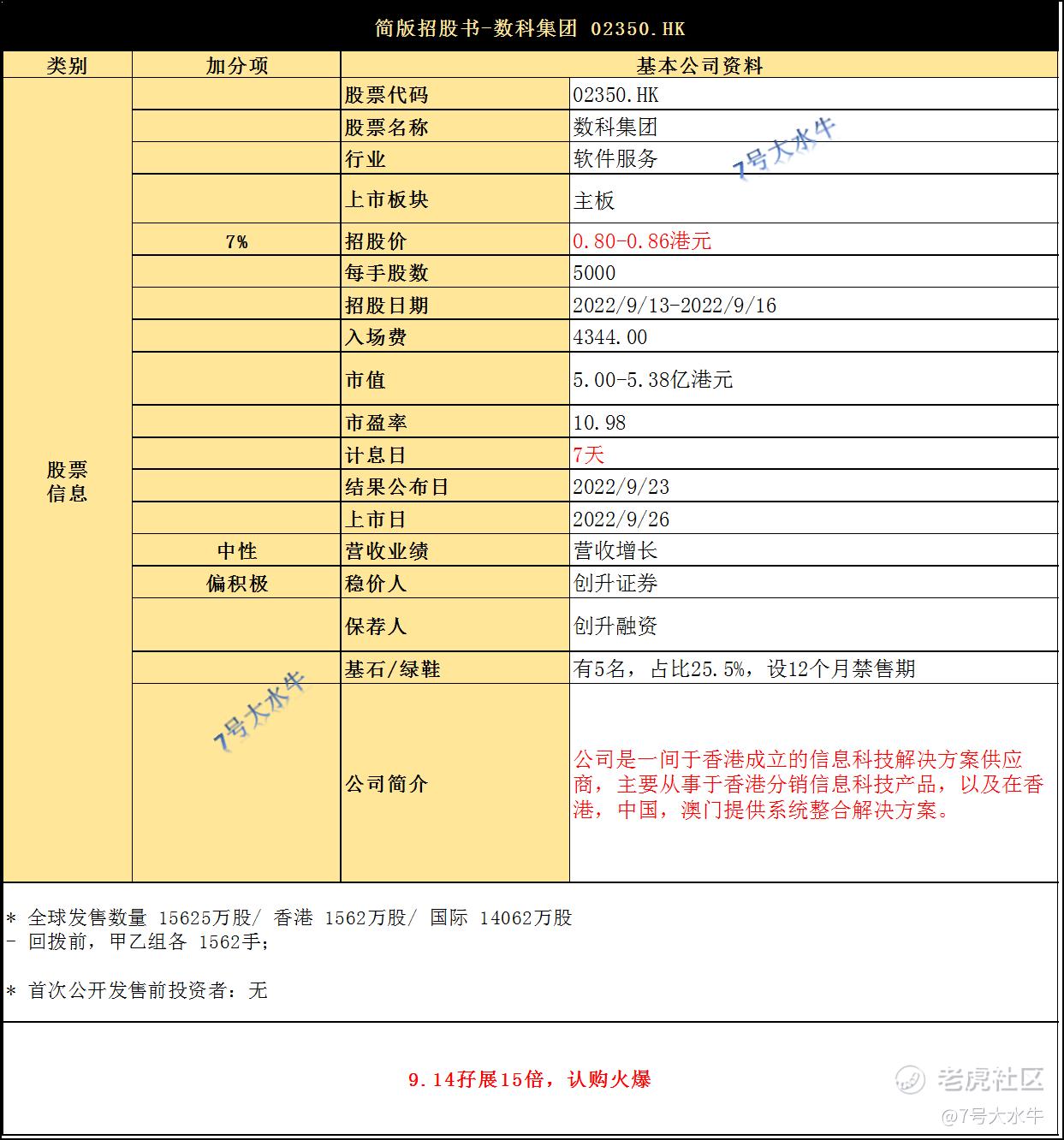

笔记44,数科集团 02350.HK

①基本公司信息和经营业绩

②综合点评

公司拟全球发售1.5625亿股股份,其中香港公开发售1562万股占10%,国际发售14062万股占90%,另有15%超额配售权。

每股0.80-0.86港元,每手5000股,入场费4344港元,预计于9月26日上市。

创升融资为独家保荐人。

回拨前,甲乙组各1562手,

回拨30%,甲乙组各4686手,

预计一手中签率20%。

公司介绍:

公司是一间于香港成立的资讯科技解决方案供应商,主要从事于中国香港分销资讯科技产品以及于中国、香港,澳门提供系统整合解决方案。

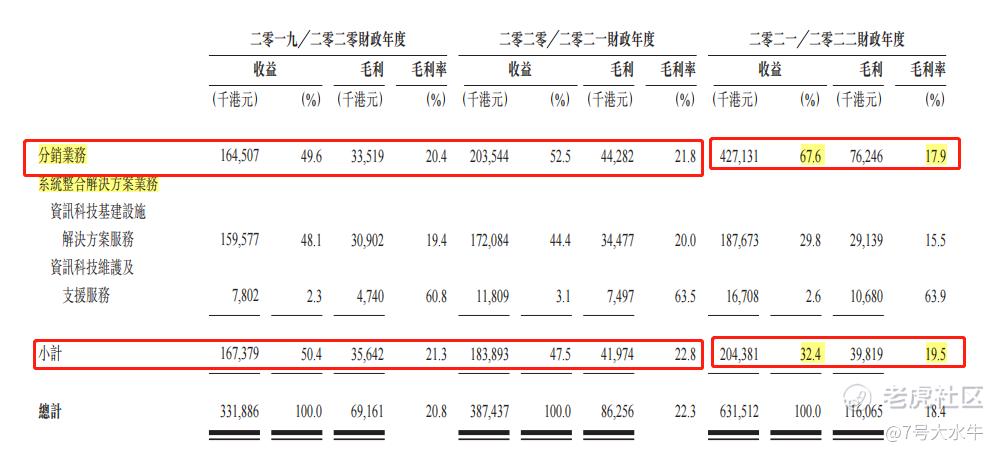

公司的收入主要来自于两个业务:

- 分销业务:包括产品及解决方案主要分为三类,即:数据通信及系统基建、网络安全,数字转型,2022年收入占总收入的67.6%;

- 系统整合解决方案业务:基建设施解决方案服务,维护及支持服务,2022年占总收入的32.4%。

分销业务是指:向经销商介绍、营销,分销产品,包括硬件、软件及╱或配套产品在内种类丰富的资讯科技产品。

于最后实际可行日期,我们是38间来自中国、美国、印度、日本及欧洲等不同国家及地区的信息技术产品厂商的非独家授权分销商。

产品组合包括:种类丰富的品牌(例如深信服、锐捷、富士通及芬氏安全),并涵盖国际知名品牌及新晋小众品牌。

主要产品包括:内容传递网络牌照、路由器、转换器、无线接入点、服务器、存储及数据保护。

我们也向客户提供配套服务,包括安装,配置资讯科技产品,并将其整合至终端用户系统。

系统整合解决方案,主要是硬件及系统维护及支持服务,系统监控服务,信息技术外判服务。

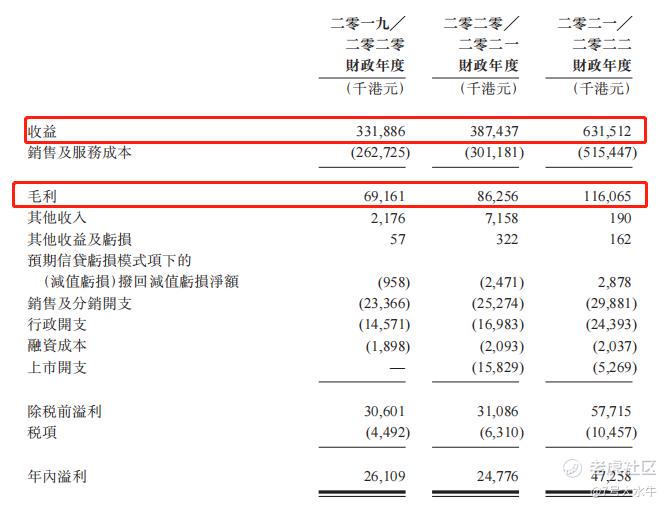

财务方面:

20至22年收入分别为3.31亿,3.87亿,6.31亿港元;

20至22年毛利分别为6916万,8625万,1.16亿港元;

20至22年年期内溢利分别为2610万,2477万,4725万港元;

20至22年经调整纯利分别约为2610万,4060万,5252万港元。

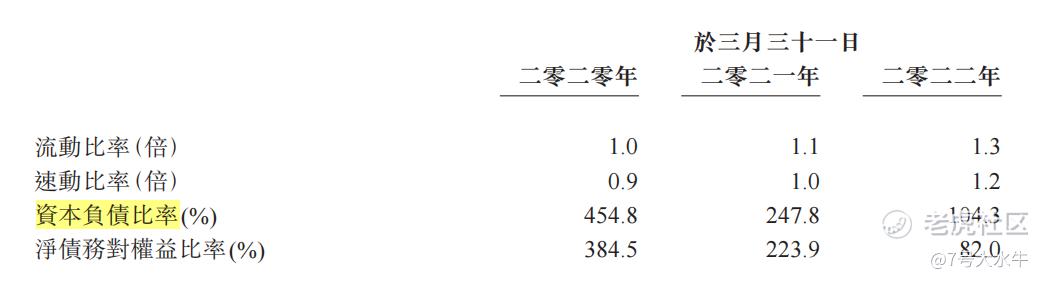

20至22年资本负债比率分别为454.8%、247.8%及104.3%,说明负债非常高;

截止2022年3月公司现金仅有1716万港元。

基石投资者方面:

引入5名基石投资者,包括

郑稳伟先生,认购500万元

洪光椅先生,认购1000万元

黄焯添先生,认购500万元

EC InfoTech(8013),认购300万元

亚洲联网集团(679)管理,认购1000万元

合共认购3300万港元,按中间价计算,约占比25.4%,设12个月禁售期。

股权方面:

【上市后】

-叶嘉威先生持股75%

-公众持股25%

估值方面:

以2022年经调整纯利润5252万港元计算,市盈率约9.6-10.4倍。

资金用途:

集资最多1.34亿港元,其中,

约55.3%将用于扩充分销业务;

约20.4%将用于扩充系统整合解决方案业务;

约7.7%将用于设立新集中式服务部门,以提供信息技术维护及支持服务;

约4.4%用于升级设备、软件、硬件及ERP系统,以支持业务拓展;

约2%将用于加大市场营销力度及提升品牌知名度;

约10.2%将用作一般营运资金

③总结

两个亮点,都和基本面无关,

一个是富途认购火爆,目前认购资金总计2亿,认购倍数15倍,富途占了一半认购了1亿,暗盘可能搞事?

这另一个,和前段时间上市的澳门股博维智慧相似,博维首日涨了12.96%,都属于小市值的港澳地区本地IT股;

港股现在这种摆烂行情,大市值没戏,小票看庄,

新股现在最大的问题,不是基本面好坏,而是流动性枯竭,暗盘交易十分稀少,

必须有机构,或者主力带节奏,否则难以炒作,

观察明天富途孖展是否持续增加,或者是否有抽飞?

免责声明:

本文仅代表个人观点,不作为任何投资建议,股市有风险,任何投资行为都需要自行承担亏损风险。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。