ETF追踪|想买原油ETF?选USO还是XLE?

俄乌战争、ESG担忧和石油投资不足导致过去几个月油价飙升。石油多头已经获得巨额利润,许多投资者正关注石油投资,以期获得更多利润。美国石油 ETF ( NYSEARCA: USO )旨在通过使用石油期货来跟踪 WTI石油的价格,是石油多头的合理短期交易工具。

另一方面,USO的长期预期股东回报率极低、成本过高以及风险高、投资策略复杂。除非油价大幅上涨,USO的投资者将从中获得巨额收益,否则即使油价持平也会蒙受损失。在这种情况下,应对投资 USO持谨慎态度。Energy Select Sector SPDR ETF( XLE )投资于石油生产商,也会从油价进一步上涨中获得可观的资本收益,但不会受到 USO的许多负面影响。XLE看起来是一个更优越的投资机会。

USO概述

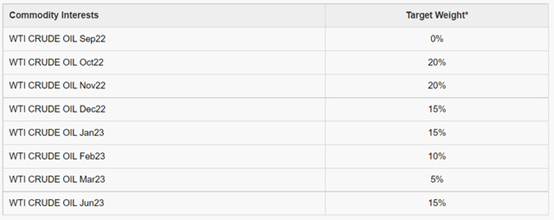

USO旨在通过投资石油期货来跟踪WTI石油的价格。这些期货的价格取决于许多因素,但当前和预期的油价是关键。其他因素也很重要,包括存储和融资成本、合同细节等。USO的目标投资组合如下:

USO的优势

USO最大的优势是该基金忠实地跟踪WTI石油价格,不考虑估值、投资者情绪、成本、运营等问题。一般油价上涨,USO价格上涨。

而包括 XLE在内的其他投资和基金并非纯粹的石油公司,它们的表现取决于更多因素。

XLE投资于石油生产商,因此业绩很大程度上取决于上述石油生产商的实际财务业绩以及投资者情绪。油价上涨,石油生产商收入和收益上升,投资者对石油生产商的需求上升,XLE价格上涨。这个过程更长,更复杂,更容易失败。石油生产商有时可能无法利用不断增长的收入和收益。

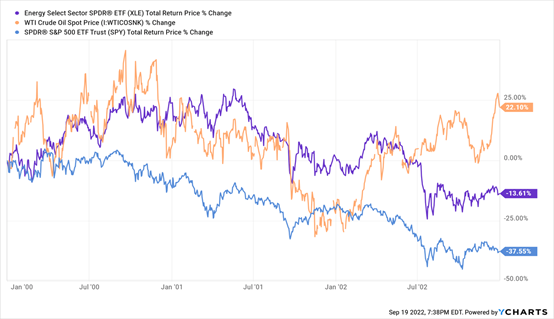

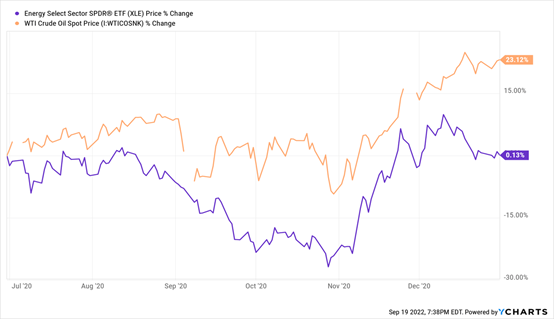

还有一些比较常见的情况。例如,XLE在 2020年下半年几乎没有上涨,在此期间油价开始从大流行的低点回升。

估值和股市状况也很重要。XLE在 2000年至 2003年期间遭受了重大损失,即使该期间油价上涨。

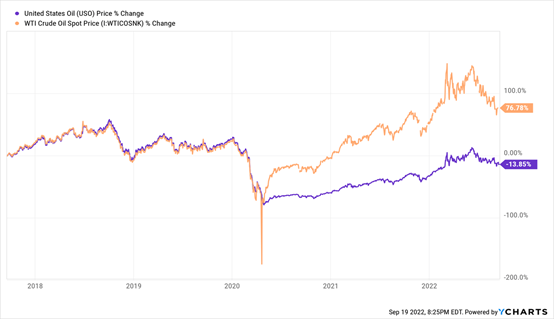

尽管如此,XLE确实倾向于与油价一起交易。市场大多是理性的,尽管有时确实会发生例外。例如,在过去 12个月中,XLE和 USO都获得了强劲的回报,在此期间油价上涨。

数据来源:YCharts

与 XLE相比,USO更忠实地跟踪油价。因此,对于希望投机油价的短期交易者来说,USO是更合适的投资工具。USO密切跟踪油价对更长期的投资者也有好处,但影响较小。XLE一般会与油价一起交易,所以源油多头仍然可以选择投资XLE,而且几乎肯定会从油价上涨中获利。

USO的缺点

USO最大的缺点和劣势是该基金的长期预期股东回报率低。

USO专门投资于石油期货,它赋予投资者实物交割石油的权利,但不赋予投资者股息、收益或剩余现金流的权利。石油期货只有在油价上涨时才有利可图,否则就无利可图。油价是周期性的,持续的、长期的价格上涨是罕见的。因此,投资者应该期望这些合约的长期利润非常低或为零。

另一方面,XLE投资于主要石油生产商的股票。这些股票使投资者有权获得上述生产商的收益、现金流和股息的公平份额,而这些目前相当可观。XLE目前的盈利收益率为 7.4%,现金流收益率为 13.9%。让我们将差异分开,并说它平均下降到 10%。无论未来油价走势如何, XLE的投资者都有权获得上述 10% 。即使从现在开始油价保持平稳,XLE的投资者也有权获得这 10%。如果从现在起油价保持平稳,USO的投资者几乎没有任何权利。

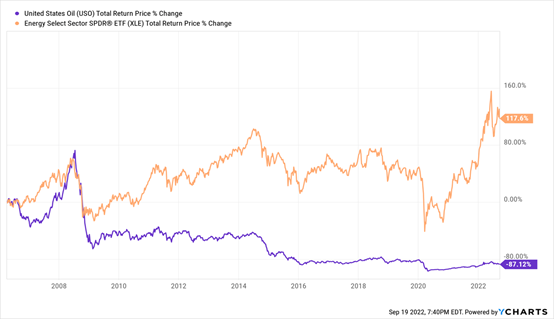

由于上述原因,XLE的长期股东总回报几乎肯定会强于 USO。正如预期的那样,从一开始就是这种情况。

数据来源:YCharts

USO低迷的长期总股东回报记录/预期对该基金及其股东来说是一个重大的负面影响。在我看来,它也成为长期投资者的交易破坏者。

高成本和费用

USO是一只相对昂贵的基金,费用率为 0.81%,比 XLE的 0.10%高出不少。较高的费用直接降低了基金的回报,对投资者不利。在这种特殊情况下,最大限度地减少开支意味着选择 XLE而不是 USO。

USO的投资策略成本也相当高,而这些成本并没有体现在基金的费用率上。购买期货的成本很高,基金必须每个月购买新的期货。成本加起来。重要的是,该基金通过资产出售购买短期期货为其购买长期期货提供资金。这些交易有相关的运营成本,有时以不利的价格完成。USO的投资策略实施起来几乎肯定成本高昂,直接降低了股东回报。

短期来看,USO的支出是一个小负数,如果油价上涨,该基金可能看到收益。

从长远来看,无论油价如何波动,USO的开支几乎肯定会导致负回报:支出会吃掉你的收益。最近,油价在过去五年中上涨了 75%以上,但同期 USO下跌了近 14%。部分原因是由于与实施该基金的投资策略相关的成本。

复杂的控股和战略

USO持有的资产是复杂的金融衍生品,USO的策略本身也有些复杂,具体的细节,包括基金何时购买期货以及购买哪些特定期货,都很重要。复杂性增加了风险,并使基金及其股东因复杂而难以预见的原因而面临严重表现不佳的可能性。

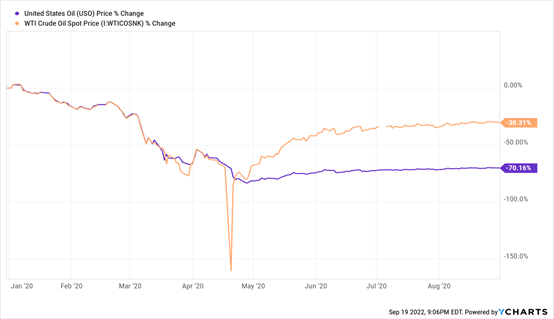

USO的策略过去有所不同,该基金专注于1个月到期的期货合约。这些合同在 2020年年中失控,因为冠状病毒大流行导致了前所未有的混乱能源市场。到期时,由于油价暴跌,该基金以几美分的价格出售其期货合约。然后,它用所得款项购买了到期日更远的期货合约,这些期货合约的价格要贵得多,因为投资者认为未来油价会回升。基金低卖高买,结果惨不忍睹。到 2020年 8月,USO下跌了 70%,而 WTI仅下跌了 30%。

大多数基金,包括 XLE,都不会受到上述问题的影响。USO的做法对基金及其股东不利。

综上所述,USO在短期内忠实地跟踪 WTI石油的价格,但遭受极低的长期预期股东回报、过高的成本以及风险、复杂的投资策略。虽然该基金是一个合理的短期交易工具,但它的许多负面因素使其成为一个低于标准的投资机会。XLE是一个更简单、整体更强大的基金,也是石油多头的更好选择。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 文军_1944·2022-09-22就是你想那些小妹妹点赞举报

- Bigbenben·2022-09-221点赞举报

- 丁心·2022-09-22阅点赞举报

- 张士平·2022-09-22好的点赞举报

- 张士平·2022-09-22好的点赞举报