大佬财报日送礼!美团这波稳了!

$美团-W(03690)$ 发了财报,看到营收数据和增速,有种松一口气的感觉,主要还是之前腾讯、阿里同比下滑的财报真的有被惊到。

仔细看完整份财报,就知道这几个月,美团的日子虽然不轻松,但最难的关卡已经过去了。

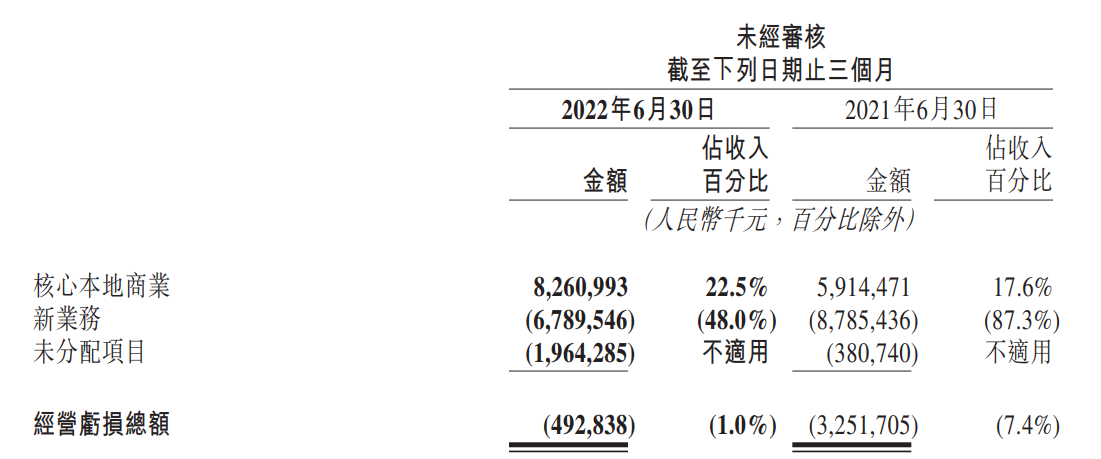

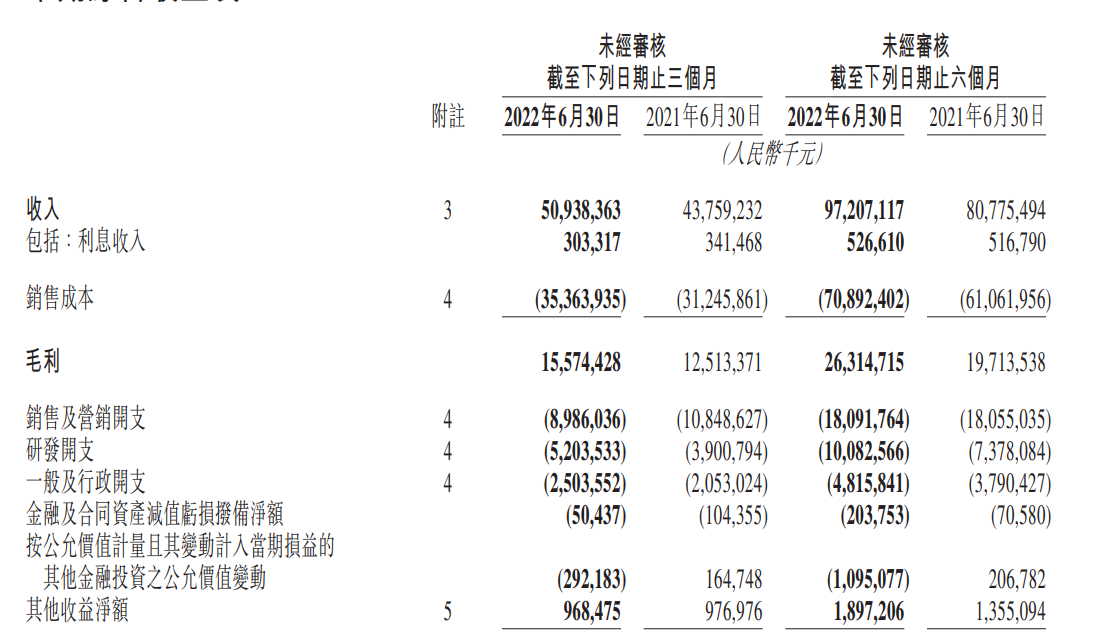

美团Q2营收由2021年第二季度的438亿元增长16.4%至509亿元。第二季度经营亏损为4.9亿元,去年同期亏损为32.5亿元,亏损同比收窄84.8%。调整后利润为20.6亿元,去年同期亏损为22.2亿元。

降本增效,创造有史以来最高的毛利率

整体来看,虽然核心本地商业依然是美团创收主力军,但新业务同比增长40.7%的增速也不容小觑。先看核心本地业务,二季度,美团核心业务的多个业务线受到疫情影响。其中外卖业务在经历了4、5月的低谷期后反弹,已经恢复前期水准。4月至5月期间,美团在北京、上海等地区推出社区团餐和应急帮手功能,及时提升配送能力,确保满足消费者跨区、远距离配送需求。

美团二季度的重灾区其实是到店、酒店及旅游业务,2022年第二季度收入大幅下降,这块美团主要做了成本控制,而随着业务的恢复,美团配合各地政府的消费券活动,或许在下个季度这块业务将迎来起色。

核心业务增长最为抢眼的是美团闪送,第二季度日均订单量达到430万,用户数和交易频次都实现了显著增长,由于疫情影响传统电商和物流受阻,用户更倾向选择即时零售服务,大量以家庭为单位的大额订单显著提升了客单价,由此带来了收入的大幅增长。美团闪购和美团外卖不仅共用用户群体和现有的即时配送网络,盈利路径也十分清晰,同时有着相似的单位经济模型。可见美团对闪送业务是寄予厚望的。

美团优选和美团买菜等“新业务”,曾是美团业绩亏损的主要拖累,二季度情况已经大为改善。第二季度美团买菜的季度交易用户数和订单量均创新高。

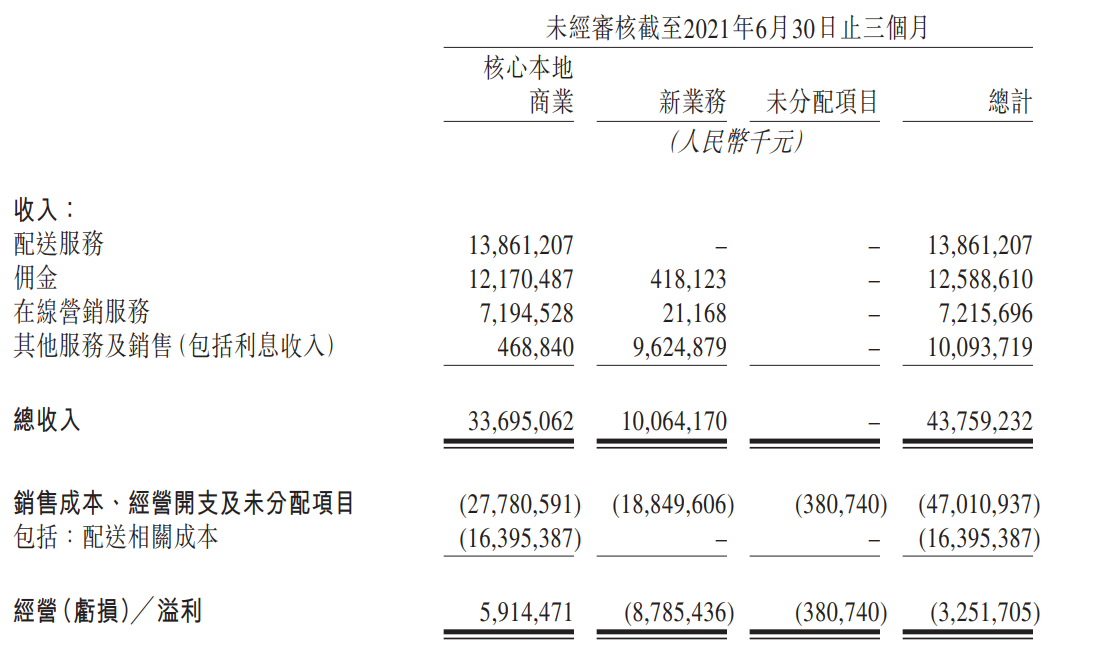

上半年内,核心本地商业的在线营销服务收入为143亿元,新业务的数据为0.34亿。对比去年数据来看,核心本地商业的营销收入实现了11.3%的增长,新业务则基本持平。目前来看,美团平台的在线营销服务收入几乎是核心本地商业部分扛下了所有。

配送服务收入的同比增长主要受交易笔数增加以及更有效的交易用户激励策略推动。佣金收入同比增长,主要是由于餐饮外卖及美团闪购业务的交易笔数及客单价增加。

基于稳健的经营策略,美团二季度实现了销售成本占收入比和营销费用率均实现同比、环比双降。销售成本下降主要是由于骑手季节性补贴减少,从而提高了餐饮外卖及美团闪购业务的毛利率所致。

疫情影响,整个二季度美团减少了交易用户激励和其他营销开支,以及餐饮外卖及美团闪购业务的交易笔数及客单价增加,从而使毛利及毛利率增加。

激励下滑,交易用户新增靠老铁?

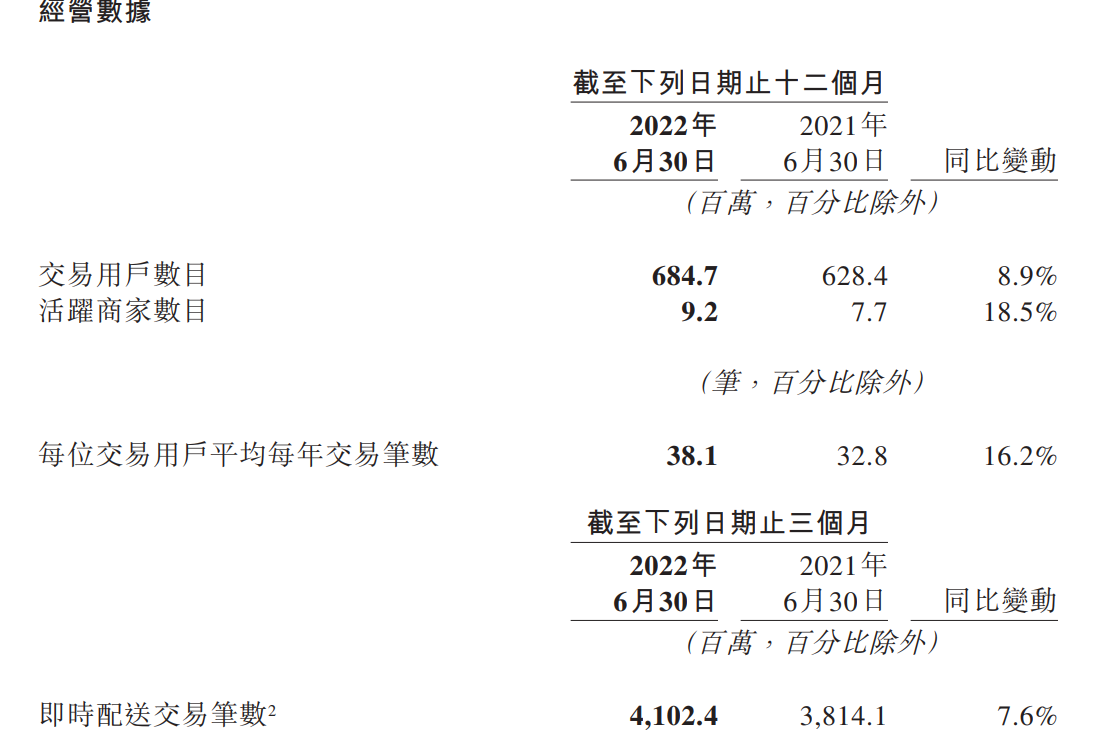

商家及用户增长上,二季度美团交易用户数同比增长8.9%至6.84亿,活跃商家用户数同比增长18.5%至920万。但从环比看,二季度交易用户数与一季度的6.93亿相比出现了下滑。交易用户年度平均交易频次同比增长16.2%至38.1笔。美团的交易用户数在前两个季度的用户交易数都逼近7亿,但本季度交易用户数不增反降,美团财报显示,受疫情影响,第二季度美团的高频用户在本季度贡献了更高的订单量。尽管,财报中没明说,但是前面大家也都看到了,美团现在通过老用户基本盘可以实现交易量的提升,但由于二季度公司控制成本,缩减用户激励额度,新用户增长成为美团的新难题。

总结

总体来说,我认为美团这份财报是比较不错的,双位数营收增速,核心业务强劲,降本增效,毛利率新高,再加上宏观环境改善(今晚中美双方大佬联合送礼中概股事件)。从今晚港股恒生指数期货一度涨停来看,下周一美团表现应该是稳涨了!

最后做一个小调查:今年你点外卖的次数是更少还是更多?请大家投一下票!

今年你点外卖的次数是更少还是更多?(单选)

今年你点外卖的次数是更少还是更多?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

非常好