微创医疗半年报速览:研发能力超一流,国际化加快推进

微创医疗2022半年报速览

本文摘抄自公司半年报。斜体字为我的个人看法。

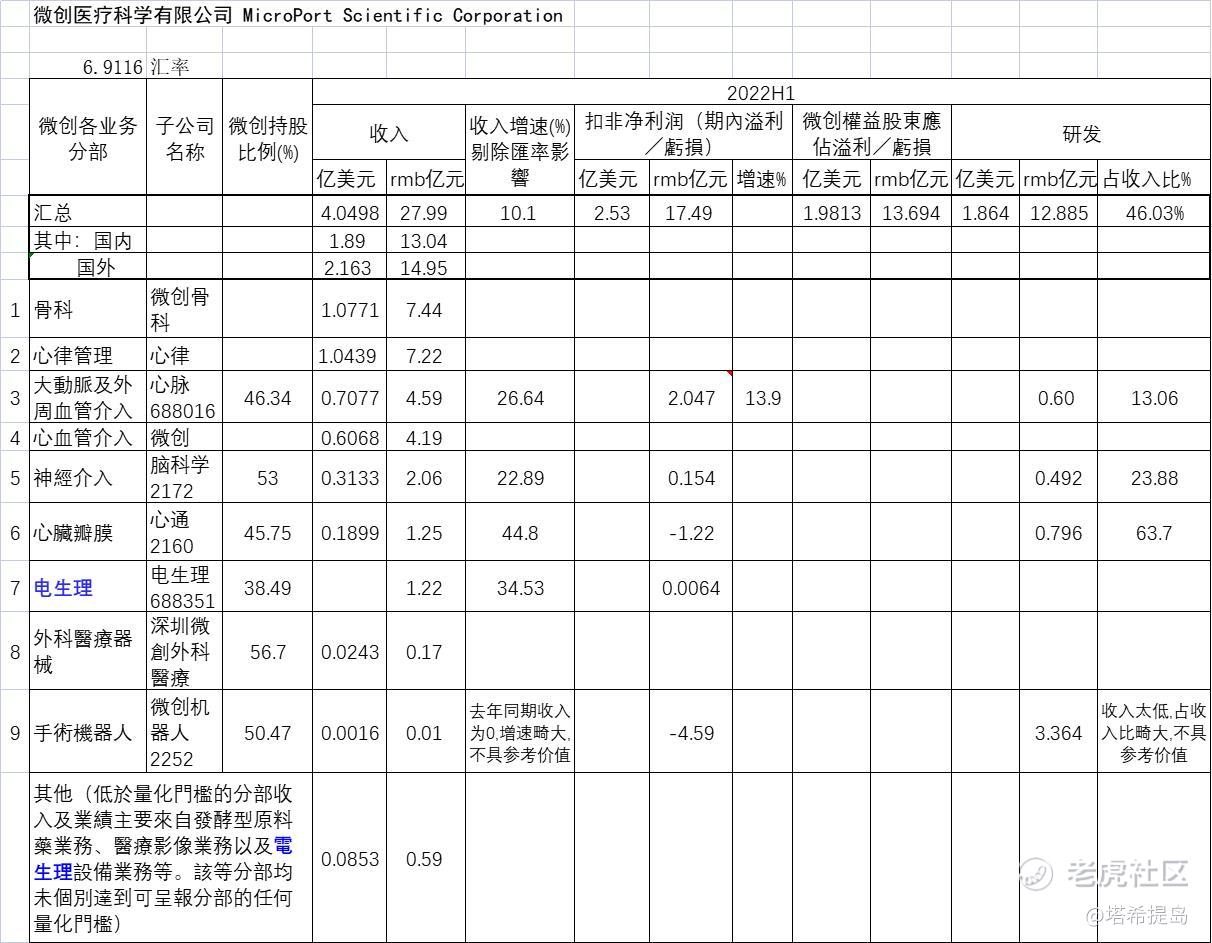

一、微创2022H1收入4.0498亿美元(27.99亿rmb),yoy10.1%(剔除汇率影响),毛利2.477亿美元(27.99亿rmb),毛利率61.16%。公司权益股东应占亏损1.9813亿美元(13.694亿rmb)。研究及开发成本1.8643亿美元(12.885亿rmb)。现金及现金等价物13.8亿美元(95.38亿rmb)。

二、业务概览

医疗器械企业必须立足自主创新的基石,凭借强大的技术创新、产业化应用及品质管控能力,方可真正建立品牌核心竞争力和国际影响力。

截至报告期末,集团(亦通过联营公司)拥有7,580余项全球专利(含申请),产品进入全球80余个国家和地区的逾20,000家医院,向全球患者提供近300种医疗解决方案,覆盖人体循环系统、神经系统、运动系统、内分泌系统、泌尿系统及生殖系统。

报告期内多款创新产品获准上市,为未来业务的高质量增长输送源源不断新动能。

报告期内,尽管受到新型冠状病毒疫情的影响,本集团仍实现全球业务收入405.0百万美元,较上年同期增长10.1%(剔除汇率影响)。其中,心脏瓣膜业务、大动脉及外周血管介入业务、神经介入业务分别录得剔除汇兑影响后收入增长44.8%、26.6%及22.9%,该增长主要得益于快速市场推广及新产品收入贡献。同时,心律管理业务、骨科医疗器械业务以及心血管介入业务的海外收入分别录得剔除汇率影响后8.1%、9.7%及28.1%的稳定增长。

(继续实施出海战略)

(一)心血管介入业务

截至报告期末,该业务板块共有四款药物洗脱支架和四款球囊产品在售,业务遍及全世界三十八个国家和地区,是全球冠脉介入精准医疗领域的领跑者。报告期内,本集团心血管业务实现全球营业收入60.7百万美元,较上年同期下降7.2%(剔除汇率影响),主要受中国市场疫情反复扰动的影响。

(YQ影响,符合预期)

报告期内,随著冠脉支架首年协议采购期期满,国家组织开展冠脉支架集中带量采购第二年续约工作。本集团两款中标产品Firebird2®冠脉雷帕霉素洗脱钴基合金支架系统(「Firebird2®支架」)及Firekingfisher™冠脉雷帕霉素洗脱钴基合金支架系统(「Firekingfisher™支架」)的累计续约协议量较首年协议量大幅提升。依托大规模数字化生产和供应链能力,集团将继续保质保量完成承诺供货量,在履行社会责任、满足患者需求的同时,进一步提升心血管介入治疗领域的市场份额及渗透率。截至报告期末,药物洗脱支架产品已覆盖全国超过3,000家医院,报告期内Firebird2®支架新增覆盖24024多家医院,Firehawk®冠脉雷帕霉素靶向洗脱支架系统(「Firehawk®支架」)新增覆盖100多家医院;球囊产品已覆盖全国约1,400家医院,报告期内新增覆盖约150家医院。专注开发基层医疗空白市场的「飞燕计划」自二零一七年启动以来,累计覆盖全国逾1,100家县域医院,挽救患者生命超过17万人次,并通过医学教育、互联网体系搭建、患者管理及转诊能力建设等方式,赋能县域医院精准介入治疗,让广大基层市场患者得以享受到优质普惠的高端医疗解决方案。

(渠道下沉,普及到县城,这块未来预计将贡献较大收入)

在海外地区,通过多元化销售模式布局,集团持续深耕成熟市场和开拓新兴市场,于报告期内实现该业务板块海外销售收入约9.9百万美元,较上年同期增长约28.1%(剔除汇率影响)。分区域来看,欧洲、中东和非洲地区(「EMEA地区」)和南美地区的销售额同比分别增长约62.7%和48.7%(剔除汇率影响)。

(出海加快;一个国产产品能在国外占据一定市场,充分印证了公司过硬的产品力)

报告期内,冠脉支架产品在4个国家或地区新获得5项首次注册证,球囊产品在3个国家或地区新获得7项首次注册证,在沙特阿拉伯、喀麦隆、阿塞拜疆等海外市场实现首次销售。在PCI手术量全球第三的印度市场,自集团成功转产首款海外本土制造冠脉支架(Firehawk IN™)以来,多产品组合策略效果逐渐显现,驱动销售收入强劲增长。在土耳其,得益于连续多次中标政府及医院招标项目,微创®产品已覆盖当地超半数公立及私立医院,品牌影响力进一步扩大,为后续产品渗透打下坚实基础。在欧洲,得益于Firehawk®支架TARGET系列研究提供的丰富临床数据支持,集团产品成功进入法国、意大利、葡萄牙等国的政府招标项目或医保谈判框架,市场份额稳步提升。

(微创产品中标海外的政府招标项目)

(二)骨科医疗器械业务

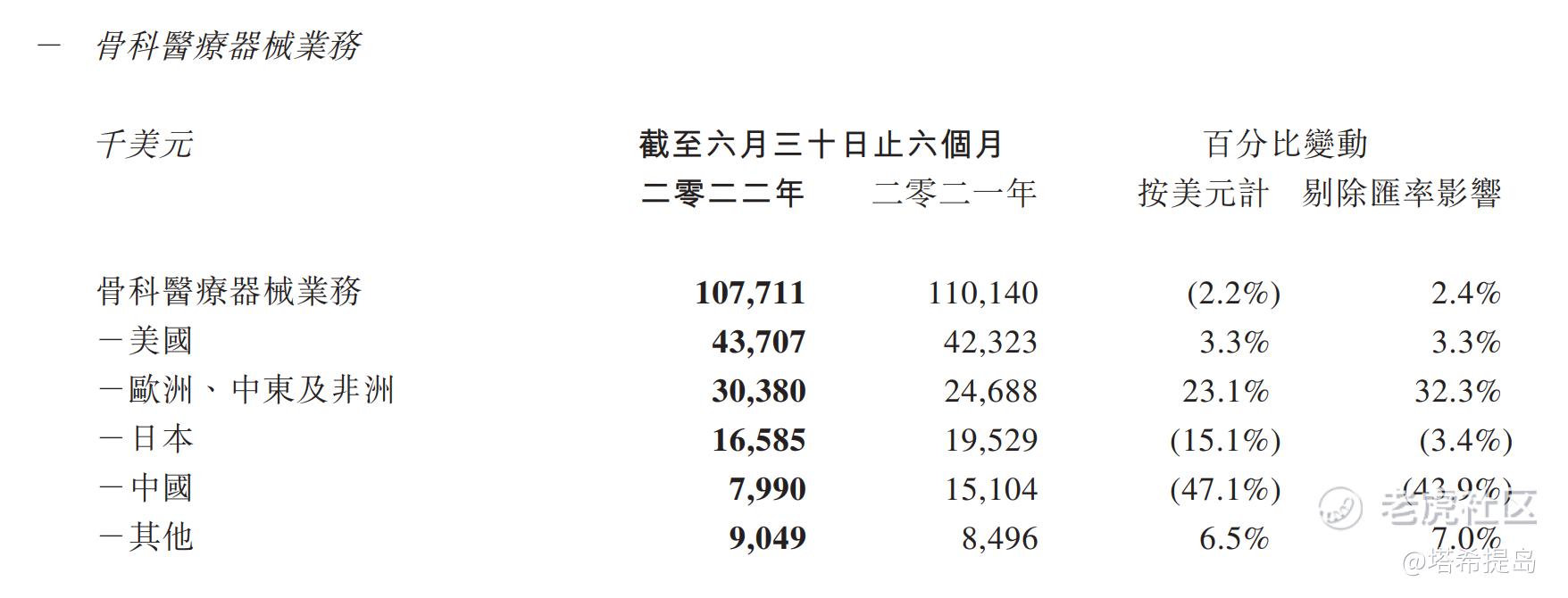

尽管受到中国人工关节带量采购和新冠疫情影响,但国际业务保持稳健增长,报告期内,本集团骨科医疗器械业务实现全球营业收入107.7百万美元,较上年同期增长2.4%(剔除汇率影响)。

(受YQ影响和集采影响,增速放缓;相信随着解封后生产恢复,期待下半年的表现)

(在相对成熟的细分领域,集采带来的影响是负面的,如冠脉集采导致售价下降等;而在相对早期的、还未成熟的细分领域,集采带来的影响是正面的,能加快市场渗透,提高市占率,如国内心律中标集采带来市占率提高)

报告期内,国际(非中国)骨科业务录得收入99.7百万美元,较上年同期增长9.7%(剔除汇率影响)。在主要直销市场之一的EMEA地区,集团通过持续渠道开拓和医学教育推广,报告期内实现收入同比大幅提升32.3%(剔除汇率影响),增速远超市场平均水平。集团独创的内轴型膝关节系统凭借其先进的治疗理念和长期验证的优异临床证据,国际市场份额不断提高。在降本增效方面,集团充分整合全球供应链能力、加强跨境协作,并启动多个成本管控项目。

(国际化加快推进,在EMEA地区,增速32.3%)

自主研发的Takin脊柱后路内固定系统与Arbores球囊扩张系统在阿根廷上市并已实现销售收入。

(国内有集采,那就出海)

(三)心律管理业务

心律管理国际(非中国)业务于报告期内实现收入98.9百万美元,较上年同期增长8.1%(剔除汇率影响);其中,美国、日本和EMEA地区录得收入同比分别提升51.7%、41.0%和5.0%(剔除汇率影响)。

(受yq影响,心律国内增速慢;但产品在美日两国增速快,达到40%+)

在产品布局方面,具备蓝牙®功能的全新一代心脏起搏器及家用监护仪在欧洲、日本推出后,凭借其便捷的远程监控功能获得当地临床医生和患者的广泛认可,驱动起搏器产品营收迅速增长。报告期内,该系列蓝牙®起搏器又在澳大利亚获证上市,将进一步拓展高端心律管理产品的全球市场份额。集团自主研发的、具备条件性1.5T和3T MRI兼容功能的Invicta™除颤导线于报告期内获得CE认证,可搭配Ulys™和Edis™植入式心律转复除颤器(「ICD」)、Gali™心脏再同步除颤器(「CRT-D」)及NAVIGO™左心室起搏电极导线共同使用。该系列产品均具备先进的AutoMRI™技术,可自动开启或关闭MRI检查模式,将充分释放集团在心脏除颤产品线方面的全部潜能,为未来盈利增长贡献强大动能。

(产品力始终是核心,心律优质产品出海获得欧洲、日本广泛认可)

面对疫情的巨大挑战,业务团队克服重重困难,顺利推动首款也是目前唯一一款国产磁共振(「MRI」)条件安全心脏起搏器Rega®获证上市,并在全国多个中心完成首批临床植入,标志著国产产品在该领域首次突破重大技术空白。

(研发能力超一流)

此外,集团的多款双腔起搏器通过打造差异化产品组合,成功中标省级和省级联盟带量采购,市场份额及渗透率大幅提升,报告期内新增覆盖全国约50家医院,累计进入约1,000家医院。随著MRI兼容系列产品全面上市,该业务板块的竞争力和影响力将不断增强,充分夯实其国产品牌市场份额第一的地位。

(在一个细分领域的早期发展阶段,进集采是利好,有利于扩大市场份额)

(四)大动脉及外周血管介入业务

得益于近年获批上市的创新产品加快市场渗透,尤其是在基层市场加强渠道布局,大动脉及外周血管介入业务实现收入约70.8百万美元,较上年同期增长26.6%(剔除汇率影响)。主动脉产品方面,全球首款分支型主动脉覆膜支架及输送系统Castor(「 ® Castor®支架」)的销售额稳健增长,截至报告期末覆盖全国750余家医院,上市后已累计植入超12,000例。

(心脉享受到了渠道下沉的好处,增速高,凭借优秀产品继续增加市场份额)

国际业务方面,集团持续丰富创新产品线布局,让优质普惠的「中国方案」惠及更多全球患者。报告期内,Hyperflex®球囊扩张导管(「Hyperflex®球囊」)在日本获批上市,成为该业务板块首款进入日本市场的产品,为拓展亚洲乃至全球市场奠定坚实基础。此外,Reewarm®球囊在巴西获得注册批准; Hercules® Low Profile直管型覆膜支架及输送系统在印度完成首例商业植入;二零二二年七月,Castor®分支型主动脉覆膜支架及输送系统获准在欧洲以定制方式销售。截至报告期末,该业务板块销售范围共覆盖欧洲、拉美、东南亚等地的二十一个国家和地区,在德国、波兰等欧洲市场均实现产品植入方面的重要突破。

(国际化加快)

(五)神经介入业务

报告期内,神经介入产品业务录得收入31.3百万美元,实现同比22.9%(剔除汇率影响)的显著增长;其中,国际(非中国)业务实现收入约1.8百万美元(上年同期为零)。

(国际化加快推进)

得益于在基层医院急症取栓手术中狭窄病例的应用,APOLLO™颅内动脉支架系统(「APOLLO™支架」)的市场需求稳定增长,市场份额连续多年维持第一。此外,报告期内河北省弹簧圈带量采购正式实施,江苏省和福建省于二零二二年七月分别公布弹簧圈带量采购结果,本集团的NUMEN®弹簧圈系列产品在上述地区均获中选,将显著缩短入院时间,有望实现市场份额的重大突破。

(市场份额第一,印证其优秀的产品力)

报告期内,神经介入业务的国际化布局迎来重大进展。NUMEN®弹簧圈相继在韩国、美国及欧洲多国实现商业植入,并在巴西和日本获证上市; APOLLO™支架也在巴西首次实现销售收入。集团在美国、英国、巴西、日本及澳大利亚等地均已建立本土化销售团队,同时在全球范围内搭建创新研发及商业合作平台。在美国,集团借助联营公司Rapid Medical的丰富渠道资源,推动NUMEN®弹簧圈快速实现商业植入,凭借该产品兼顾柔软度与支撑性的优势,在当地获得临床术者的高度评价。

(神经介入产品出海并获得当地医生高度评价,增加企业美誉度和品牌影响力,又反过来利于产品扩大海外市场份额;国内的医疗器械高值耗材出海很难,但微创做到了)

(六)心脏瓣膜业务

报告期内,尽管受到新冠疫情的不利影响,心脏瓣膜业务仍录得收入约19.0百万美元,较上年同期增长44.8%(剔除汇率影响),主要归因于VitaFlow®及VitaFlow Liberty™销售量和植入量的快速增长。得益于原材料国产化率和运营效率不断提高,该业务板块毛利率亦同比大幅提升8.5个百分点至63.7%。

(增速44.8%,超预期;而且毛利率还提高了)

在国际市场,自VitaFlow®系列产品在阿根廷上市以来,已在当地逾20家医院成功实现多例商业植入。同时,集团正在积极推进二代TAVI产品VitaFlow Liberty™在欧洲、印度、巴西、韩国等多个市场的注册工作。二零二二年八月,VitaFlow Liberty™及配套使用的Angelguide®尖端预塑型超硬导丝(「Angelguide®」)在哥伦比亚成功注册,标志著国际化布局迈出又一坚实步伐。

(出海加快)

(七)手术机器人业务

我们专注于手术机器人相关的核心五项底层技术的研发,包括机器人本体设计、控制算法、电气工程、影像导航及精准成像,涵盖手术机器人开发全生命周期,依托强大的产品产业化运营能力,提供具备创新性的、能够延长和重塑生命的机器人智能手术全解方案。

(研发能力超一流)

本集团是全球手术机器人行业中唯一一家拥有覆盖五大主要和快速增长的手术专科(即腔镜、骨科、泛血管、经自然腔道及经皮穿刺手术)产品组合的公司。集团旗舰产品之一图迈®腔镜手术机器人(「图迈®」)于报告期内获得国家药监局批准上市,成为首款亦是目前唯一一款由中国企业研发并获准上市的国产四臂腔镜手术机器人,标志著国产腔镜手术机器人这一核心领域迎来重大突破。报告期内,图迈®成功实现迄今为止世界最远距离的5G超远程机器人手术,充分展现国产手术机器人在5G超远程手术领域的领先技术实力和优势。另一款旗舰产品鸿鹄®骨科手术机器人(「鸿鹄®」)在中国获批上市后,又于二零二二年七月获得美国食品药品监督管理局(「FDA」)的510(k)认证,成为首款亦是目前唯一一款获得FDA认证的中国手术机器人。此外,鸿鹄®已于报告期内递交CE认证申请。鸿鹄®在中美两地获准上市,对快速提升中国手术机器人临床应用水平具有重要意义,将进一步加强「中国智造」高端医疗器械在国际市场的竞争力和影响力。

(关键词:全球唯一、首款唯一、世界最远距离、首款唯一获FDA认证的中国手术机器人——印证公司研发能力超一流,达到国际顶尖水平)

(打入美国市场,这可是达芬奇手术机器人的发源地和大本营)

(八)外科医疗器械业务

报告期内,外科医疗器械业务录得收入2.4百万美元,较上年同期增长5.4%(剔除汇率影响)。外科插管产品、封堵器系列产品于报告期内成功进入埃及和墨西哥市场,并实现首批商业销售。截至报告期末,该业务板块产品已进入十三个海外市场。集团全资子公司Hemovent GmbH的核心产品MOBYBOX体外膜式氧合系统(「ECMO」)关于治疗新冠肺炎患者的研究结果刊发于国际权威医学杂志ASAIO Journal,显示其作为全球首个将容积血泵及膜肺集成一体的ECMO系统,在治疗急性呼吸窘迫综合症方面的安全性和有效性可与传统ECMO系统媲美。MOBYBOX已凭借其优异的临床效果获得欧盟CE认证,集团正在积极推动这一创新产品在中国乃至全球的临床注册、产业化及商业化落地。

(关键词:全球首个;产品打入欧洲,获CE认证)

(九)新兴业务板块

在积极推动成熟业务板块稳步发展的同时,本集团亦通过子公司或联营公司布局①泌尿、②呼吸、③消化和妇科,④医疗影像,⑤康复医疗,⑥运动医学,⑦血糖管理、⑧肿瘤化疗和疼痛管理,⑨辅助生殖,以及⑩五官科等新兴业务领域,充分发挥集团式运营效率和协同效应,致力于构建从预防诊断到治疗康复、覆盖人类生命周期的全链条业务闭环。

在①泌尿、②呼吸、③消化和妇科领域,报告期内两款重点产品一次性使用软性输尿管肾盂电子内窥镜导管和一次性使用夹子装置获得国家药监局批准上市,五款产品新获得巴西、泰国注册批准;「绿色通道」产品前列腺提拉系统已完成人体临床试验(First-in-man,FIM),正在进行注册临床前的准备工作。

④医疗影像领域,集团推出微创阿格斯™血管内光学干涉断层成像(「OCT」)系统及中国唯一一款「免冲洗」一次性成像导管,借助既有渠道资源,快速实现市场导入,报告期内成功实现首批商业销售;此外,第二代高速OCT系统已提交国家药监局注册申请,血管超音波系统(「IVUS」)成功完成预动物实验,将进一步完善泛血管领域一体化精准诊疗解决方案。

⑤康复医疗方面,集团积极布局肌骨康复、心肺康复和神经康复等领域,拥有6款获批产品及超百项技术专利。温适康®冷热敷加压理疗仪继在中国获准上市后,报告期内已递交美国FDA认证;首款康复机器人产品——下肢康复训练器亦递交国内注册申请。

⑥运动医学方面,联营公司自主研发的全球首款长期植入式肩袖球囊系统Archimedes®多中心注册临床试验接近尾声,并完成FDA预申报; 4K高清关节镜系统带线锚钉系列、韧带重建带袢钛板系列已进入注册阶段。

⑦血糖管理、⑧肿瘤化疗和疼痛管理领域,首款化疗注药泵AutoEx®已获批上市,镇痛泵正在进行国家药监局注册申请。

⑨辅助生殖领域,联营公司共有6款已上市产品,分体式玻璃化冷冻载杆于报告期内获证上市。在⑩五官科领域,用于治疗眼睛屈光不正的角膜塑形镜已完成型式检验。

(广泛布局,平台化,在医疗器械高值耗材领域实施多元化;平台化以实施协同效应、整合公司渠道资源并应对集采,避免单赛道被集采的尴尬;多产品布局以应对老龄化的加剧,每一块新业务都是一颗种子,未来能否长成大树并结果需要持续跟踪观察)

(十)研究与开发(「研发」)

报告期内,本集团各研发项目取得丰硕成果。年初截至本公告日,本集团及联营公司共有14款产品获得国家药监局颁发的三类首次注册证,5款产品获得美国食品药品监督管理局(「FDA」)核准,5款产品获得欧盟CE认证。自主研发的前列腺提拉系统新进入国家创新医疗器械特别审批程序(「绿色通道」);截至本公告日,本集团及联营公司累计拥有26款「绿色通道」产品,连续七年在医疗器械同业中排名第一。

(研发能力超一流,同业中排第一)

三、财务回顾

(一)心血管介入业务

心血管介入业务于截至二零二二年六月三十日止六个月录得收入60.7百万美元,较截至二零二一年六月三十日止六个月减少7.2%(剔除汇率影响)或减少9.2%(按美元计)。有关收入减少主要由于(i)报告期内新型冠状病毒疫情对心血管介入业务的生产和物流带来不利影响,及(ii)部分地区医疗机构择期手术量减少。

(yq影响还是蛮大,期待下半年表现)

(二)骨科在境外尤其是在欧洲中东及非洲增速较快:

但是在国内是大幅下滑的,主要原因,公司也解释了:集采和yq影响。期待下半年表现。

(三)心律管理业务

在美国、日本和“其他”地区增速较快:

心通:心通2022半年报速览

心脉:心脉2022半年报速览

(十三)研究及开发成本

研发及开发成本由截至二零二一年六月三十日止六个月之117.1百万美元增加59.3%至截至二零二二年六月三十日止六个月之186.4百万美元。该增加主要由于对持续进行的研发项目及新展开的研发项目的投资增加。

(二十)流动资金及财务资源

于二零二二年六月三十日,本集团拥有现金及现金等价物为1,380.8百万美元,而于二零二一年十二月三十一日则为1,754.4百万美元。该减少主要归因于:(i)手术机器人、心脏瓣膜、外科等业务借助独立融资渠道,积极推进研发、注册、商业化等的经营性支出;(ii)本集团的资本化开支;(iii)对联营企业的投资;及(iv)股份回购。董事会管理本集团的流动资金的方法为确保随时拥有充裕流动资金供支付到期负债,以避免遭受任何不可接受的损失或对本集团的声誉造成损害。

(三十)前景

随著全球人口老龄化程度提高、居民生活水平改善及发展中国家经济增长,全球医疗器械市场需求稳步提升。在中国市场,得益于经济社会发展,人民群众的健康意识显著提升,医疗制度改革亦带来政策红利,中国医疗器械市场迎来巨大发展机遇,同时也吸引著越来越多的跨国医疗公司进入。为在日趋激烈的市场竞争中把握发展机遇、提升核心竞争力,我们将继续执行积极的经营策略,包括但不限于如下:

1.巩固中国医疗器械市场领先地位。凭借强大的品牌认知度、广泛的分销网络、以及多赛道布局的规模效应,我们将进一步提升国内市场占有率,继续发挥龙头优势,助力国产高端医疗器械领域全面突围,为股东、客户、员工和社会创造最大价值。

2.加速全球化渗透,实现微创品牌和全球运营统筹一体化。不断深化以本地化为基础的全球化品牌及运营战略,贯彻「经略全球化,执行属地化,布局多样化,定位统一化」的运营模式,通过对全球资源与市场的高效整合,实现全球化布局,将微创产品带到更多的国家或地区,惠及全球患者和医生。

3.持续完善现有产品,积极推动创新产品开发,打造多元化产品组合。在不断完善现有产品性能及制造工艺、开展丰富研发活动的同时,从企业战略层面加快创新产品的研发与上市,致力于为患者和医生提供优质普惠的一体化医疗解决方案。

4. 深入推进管理体制改革。为进一步提升公司竞争力及抗风险能力,我们将不断完善制度体系建设,提升内部治理效能,整合资源、简化流程,在公司规模快速增长的同时,最大程度保持微创特有的创业活力、灵活性和效率。

总结:

看下来的感觉就是,微创掌握了很多核心科技,掌握了不少卡脖子技术,公司始终着眼于长期核心竞争力的构建。微创医疗是医疗器械高值耗材的代表性企业,医用高值耗材大多都是要进入身体的,直接接触血管、脏器的,对安全性、技术性、医工结合的创新性要求非常高。相应的,医用高值耗材公司的研发、管理、供应链安全等要素要求很高,所以规模不易经济。

如果一个医用高值耗材公司已经在技术上处于国内第一或唯一,国际领先,且成功切入美国市场、欧洲市场等国际市场,尤其是通过国内冠脉集采(以及神经介入等集采)放量,进一步扩大市场规模做到了国内市占率第一,那么他会思考,原来医疗器械生产组织得好,也可能大批量低成本生产。未来瓣膜,导管,脑神经产品,球囊,起搏器,机器人,也必须走这一步。这才是中国企业和国际巨头竞争的底气。(by 新老宋)

当一个医用高值耗材技术咖公司在很多领域广泛布局,要么第一要么唯一,那么他不仅可以从容应对集采,而且可以享受到集采的好处:放量,扩大产能,跑马圈地,占据更多市场份额,形成更强的品牌优势。必要时,还可以纵向收购上下游企业,横向并购优质友商以加快研发进度。另一方面,也能实现“提供能延长和重塑生命的可普惠化真善美方案”,让代表全球最高科技水平的医疗技术以最平权的方式,将健康和长寿带给世界上的每一个角落,每一个社区,每一个家庭和每一位患者。一心为社会创造价值,不问社会怎么评估我的价值。

伟大的格局才能成就伟大的企业。当一个伟大的企业开始为投资人的财报上数字服务时,离平凡与衰败不远了(by 新老宋)。经济下行,集采打压,寒气来临,会死掉一批企业,加速产业重新构建的速度,也许不用等太久。构建需要时间,越需要长期构建的模式就越有价值,要投资有价值的事,认清这一点就不会觉得有守寡一样的痛苦。

慢一点,挺快的,唯有长情最真。

$微创医疗(00853)$ $微创机器人-B(02252)$ $微创脑科学(02172)$ $心通医疗-B(02160)$ $心脉医疗(688016)$

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- JAJA幕幕·2022-09-041点赞举报

- Ronaldhx·2022-09-04谢谢分享点赞举报