ARK基金和木头姐对Tesla的最新估价:2000美元!

ARK Invest官网更新了最新对于 $特斯拉(TSLA)$ 的估值目标价,至2027年达到2000美元。由于增长不及预期,利润下降,特斯拉股价上周因财报利空大跌,一直看好特斯拉的“木头姐”Cathie Wood迫不及待站出力挺。

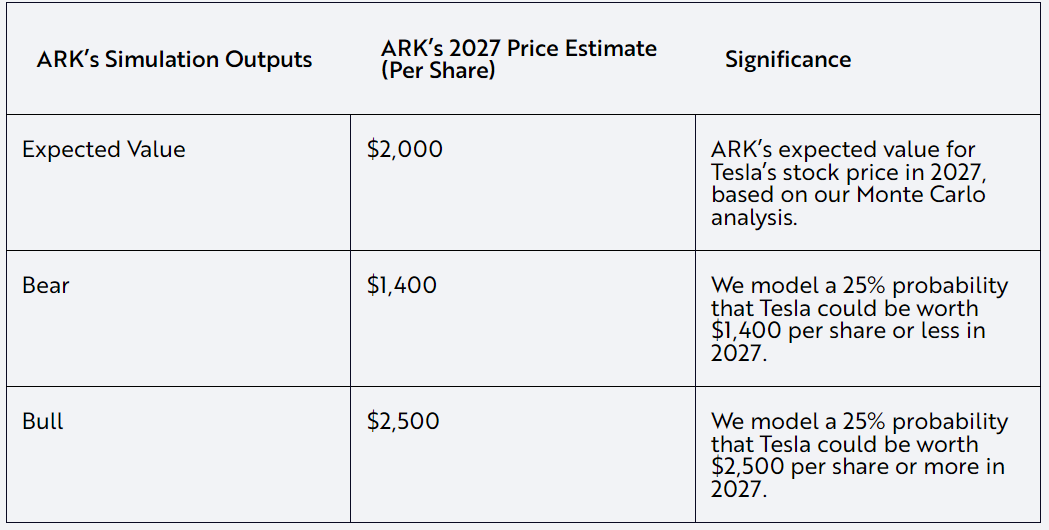

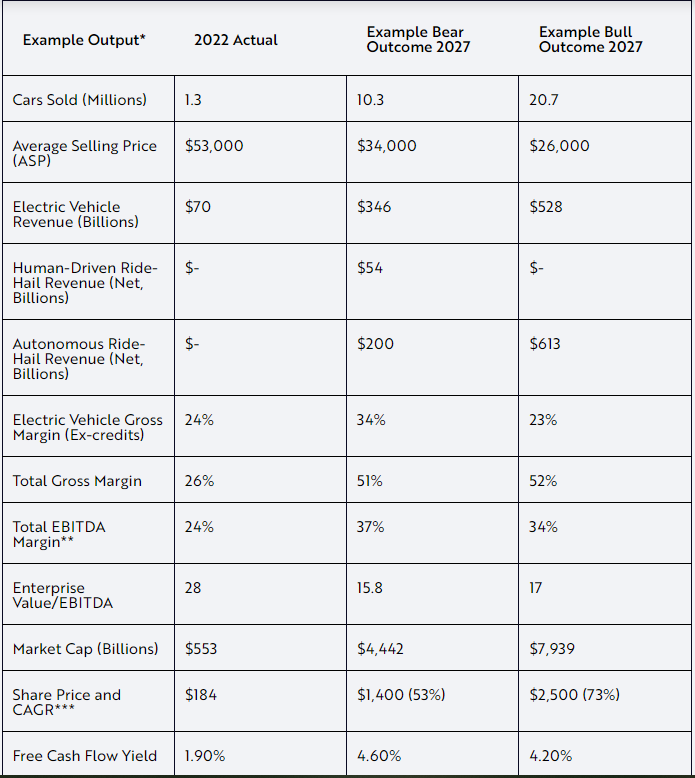

ARK的更新的开源特斯拉模型预计在2027年每股价值为2000美元。根据蒙特卡罗法分别调整到第75和第25百分位数,牛市和熊市情况下每股价格约为2500美元和1400美元,如下所示。

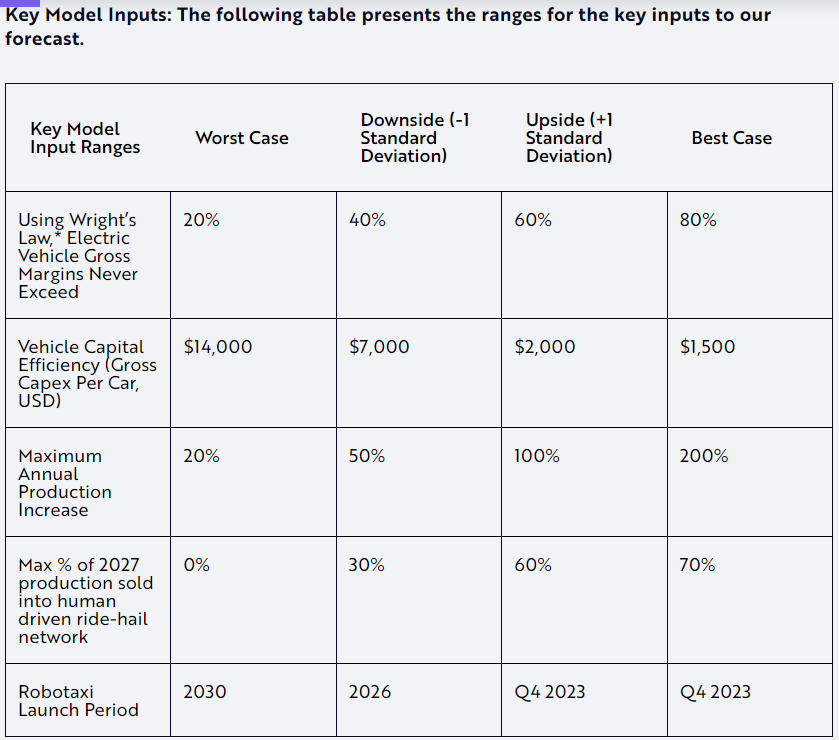

这篇研究更新介绍了ARK的新开源特斯拉模型,该模型包含41个独立输入分布,以模拟公司可能面临的一系列潜在结果。

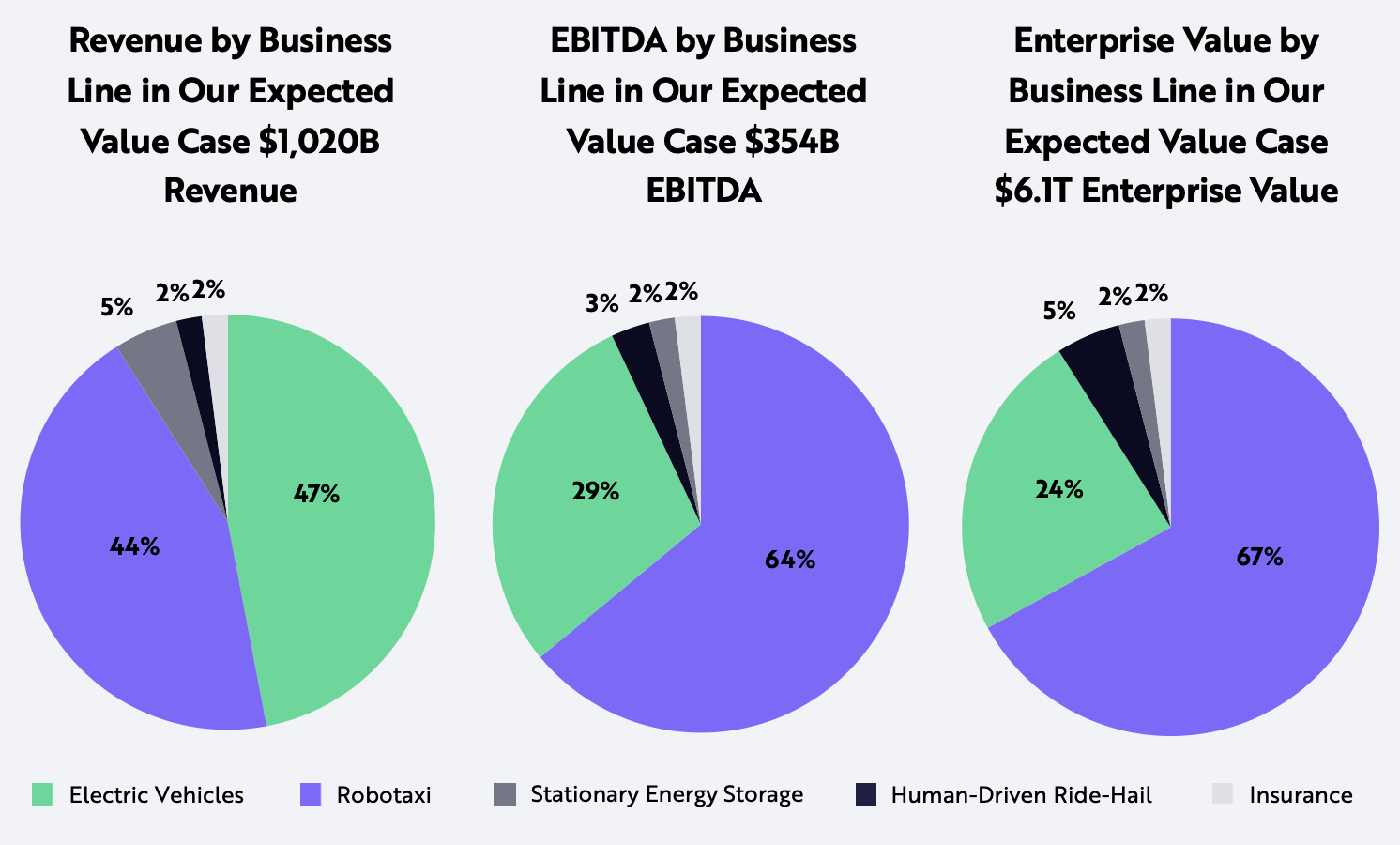

特斯拉未来的机器人出租车业务线是关键驱动因素,在2027年预计贡献67%的企业价值和64%的预期EBITDA。在我们的模拟集中,电动汽车占据2027年收入的47%,利润率远低于机器人出租车收入。下图按业务线分解了可归属收入、EBITDA和价值。

本文概述了五个主题,包括与我们的假设相关的风险和限制:

熊市和牛市结果示例

ARK 2022年特斯拉模型的关键模型输入和更新

2027年股价预测

不是我们价格估计的关键驱动因素的2027年模型考虑因素

我们模型的风险和限制

未包含在该模型中的商业机会

牛市和熊市情况下的估值结果

我们不提供单一的牛市或熊市情况,因为我们将牛市和熊市结果定义为模拟输出的第75个百分位数和第25个百分位数。尽管如此,下表呈现了我们认为每种情况都是合理的示例。

在上表中,我们分享了两种可能的情景示例,与我们的看跌和看涨价格目标相对应。请注意,然而,在我们的百万次模拟中有多种结果可能与牛市和熊市价格目标相对应。预测本质上是有限制的,并且不能作为投资决策基础依赖,并建立在反映我们偏见和公司长期积极观点的建模之上。请参阅下面关于预测和假设绩效额外披露信息。仅供信息参考,不应视为投资建议或买入、卖出或持有任何特定证券的推荐。*注:数字已舍入以简化并符合预测中合理变异程度要求。2022年总毛利包括服务、储能及其他收益项。**注:熊市和牛市示例EBITDA毛利率和总毛利率相似反映了我们对这两个情景最可信经济学原理的看法:特斯拉人力驱动乘车业务线和自主业务线具有更高EBIT毛利率,在熊市案例中占50% 的EBITDA份额;在熊市案例中,特斯拉不会过于扩张并可以保持较高价格水平更长时间,从而使其利润结构受益。在牛市案例中,特斯拉电动汽车业务的毛利率和EBITDA毛利率下降,因为它销售到价格更低的汽车细分市场,但这被乘车业务线所抵消,并占了更大比例的利润。***注:截至2023年4月18日,在与我们看跌和看涨价格目标相对应的两种可能情景中,CAGR适用于4.75年时间范围内。请注意,然而,在我们的百万次模拟中有多种结果可能与牛市和熊市价格目标相对应。

ARK 2022年特斯拉车型的更新

ARK 2022年开源特斯拉车型的更新包括:

自主乘车服务的假设和输入

资本效率估计

静止能量存储部署

股价预测(至2027年)

自主乘车服务的假设和输入

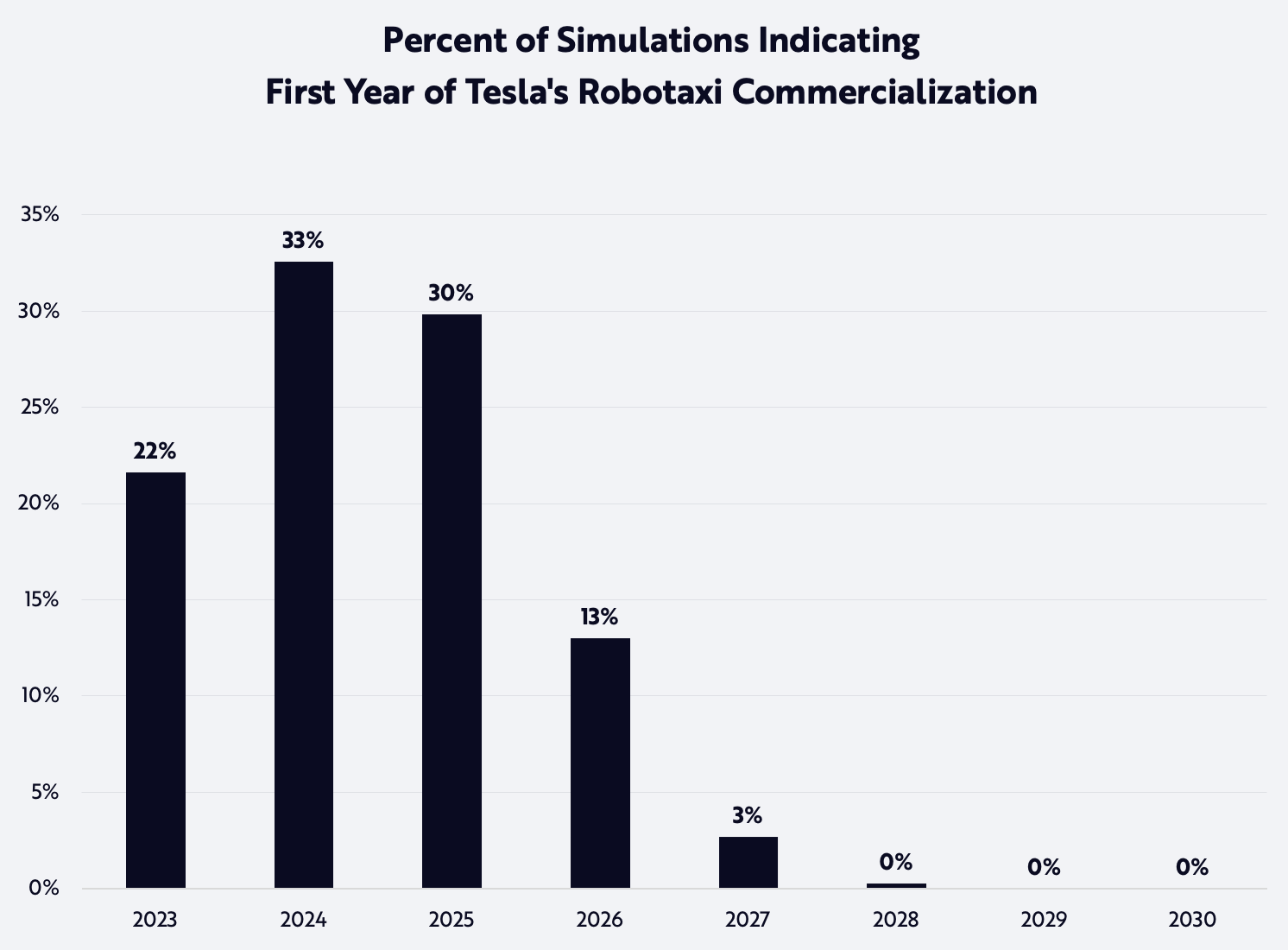

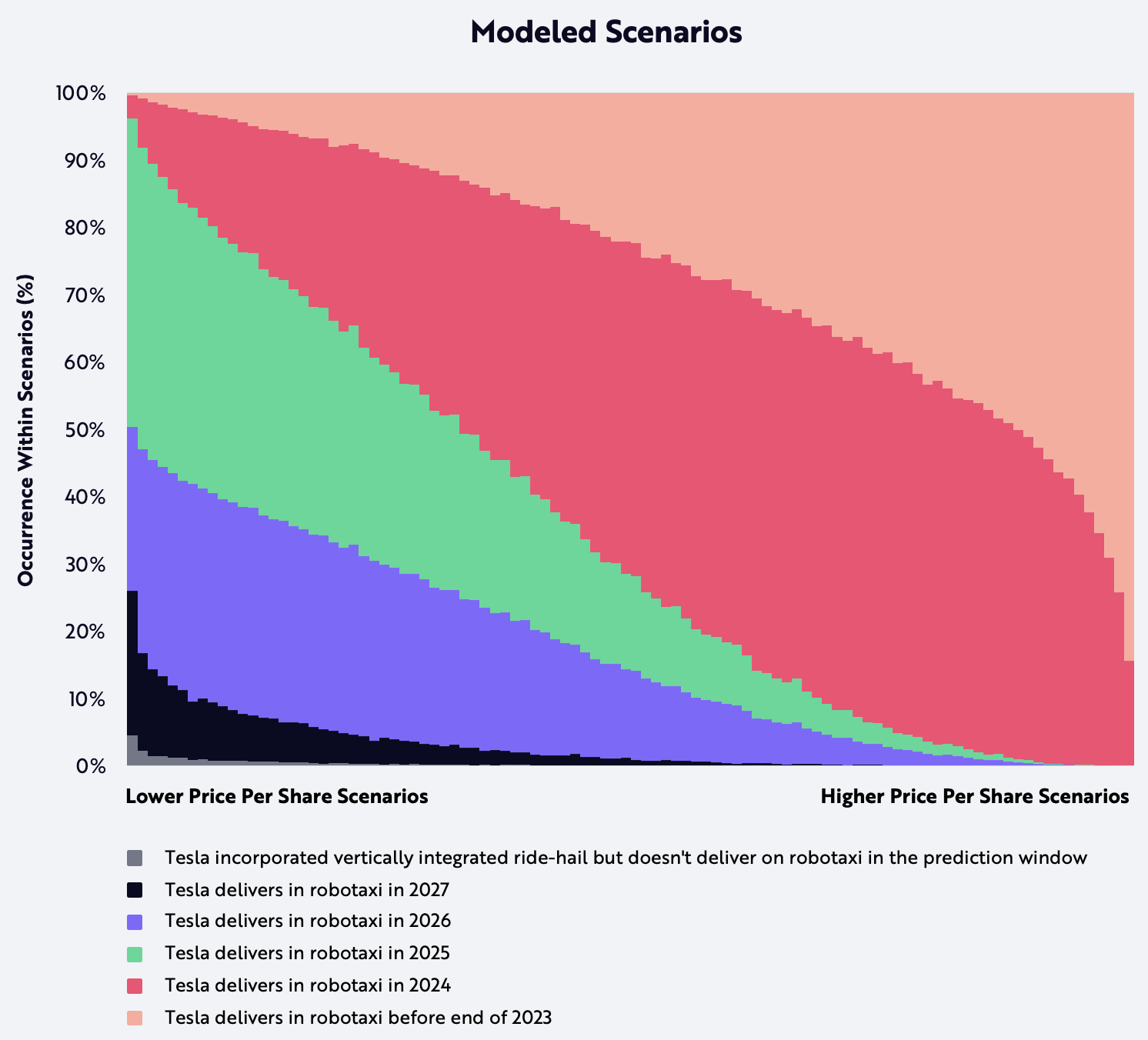

ARK越来越有信心,特斯拉很快将推出机器人出租车服务。我们更新后的蒙特卡罗模型包括一系列发布日期,其中晚于2024年为所有情况下加权平均值,如下所示。

最近人工智能的进展——从像ChatGPT这样的大型语言模型到像Midjourney这样的图像生成扩散模型——应该加速自动驾驶行业的创新。例如,特斯拉已经在车道和交叉口预测中使用了大型语言模型所推广的变压器。在我们看来,特斯拉的垂直整合策略和Dojo训练超级计算机是其关键竞争优势。目前培训运行在100%容量下,表明特斯拉明年将把Dojo扩展两个数量级以缩短公司更新模型之间时间的计划将有所帮助。最近发布了其最新全自动驾驶(FSD)软件更新视频,其中包括一个司机几乎完成一次完整打车路程而没有触摸方向盘。

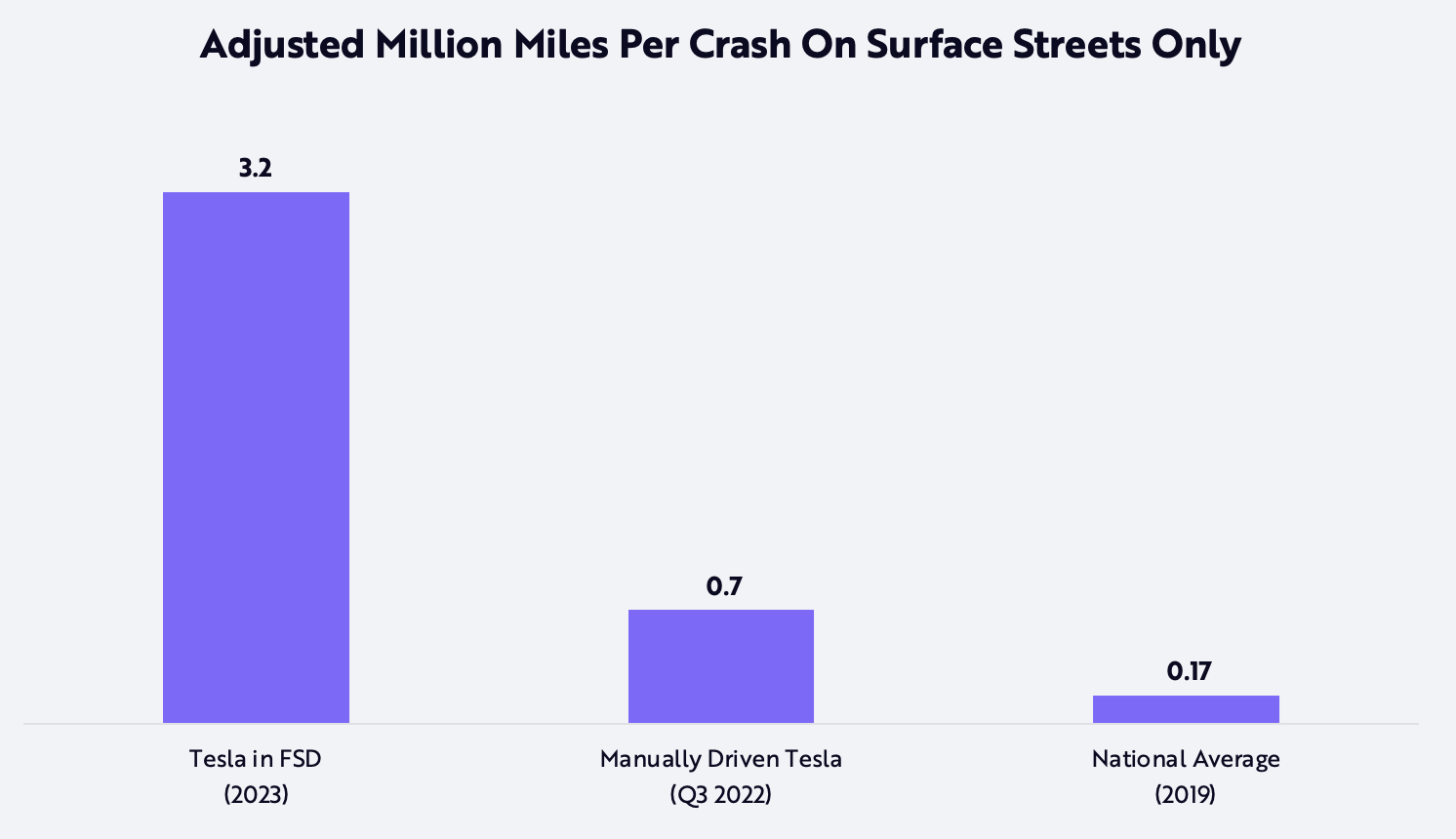

特斯拉数据库应该有助于统计证明其车辆安全性,在监管审批过程中给予它显著优势。特斯拉客户拥有的车队每天行驶超过1.2亿英里,并且FSD每天行驶超过100万英里[8]。相比之下,在多年寿命内,Cruise和Waymo仅在公共道路上开了一百万英里,没有人坐在驾驶座位上。此外,事故统计数据表明,特斯拉已经实现了优于人类司机的性能。根据我们的研究,在仅用于路面街道时,特斯拉的FSD比手动驾驶的特斯拉安全5倍。

资本效率估计

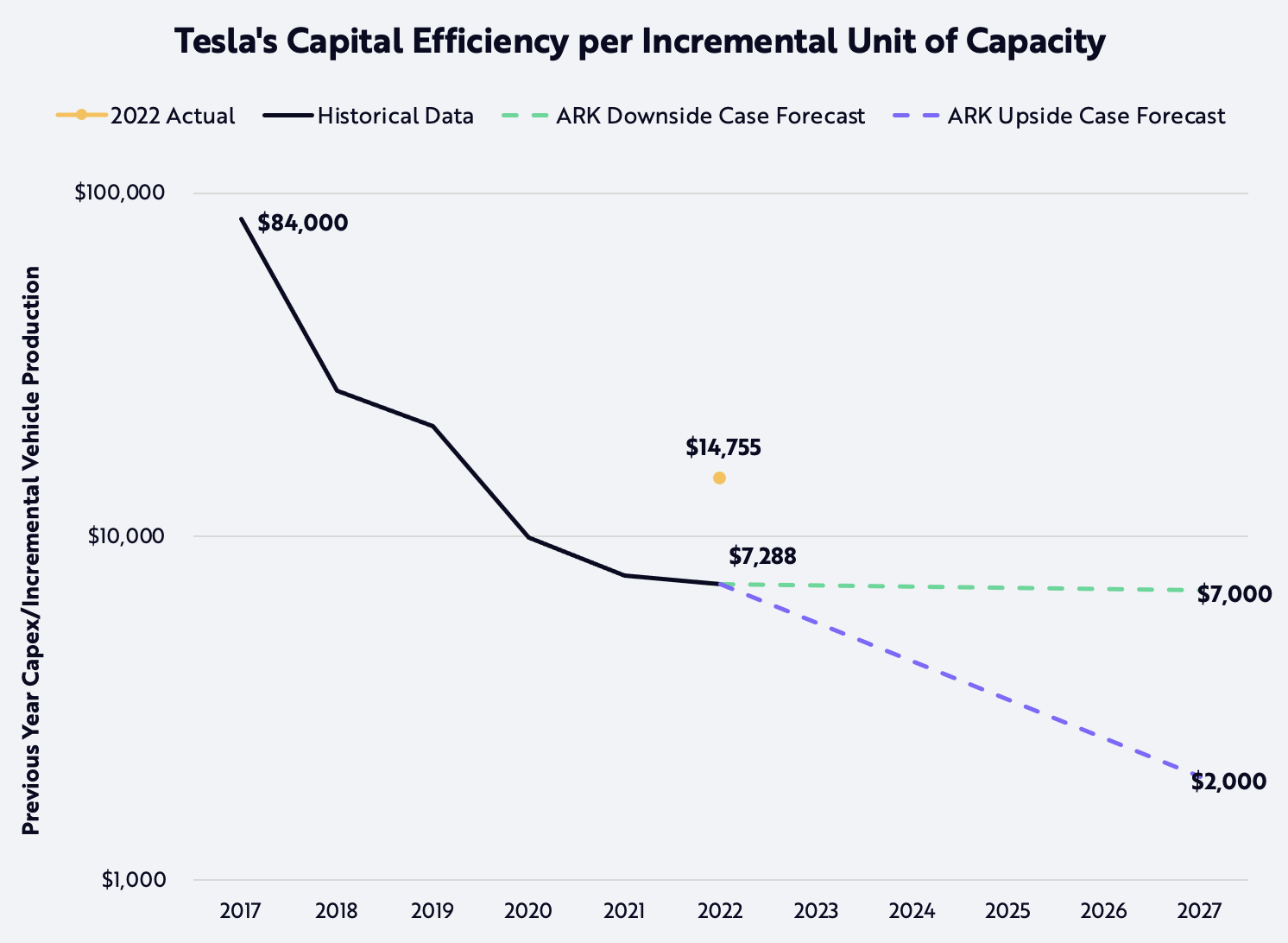

特斯拉在2027年的资本效率与去年对2026年的预测相同。每增加一个产能单位的资本支出从2017年Model 3开始生产时的约84,000美元改善到2021年的约7,700美元。两个Gigafactory同时进行生产升级,使得该公司在2022年末衡量到的资本效率提高至14,755美元。一旦这些工厂最初升级完成后,随着下降趋势继续,每单位容量所需的暗示性资本支出将降至约7,000美元如下图所示。

这些改进表明特斯拉可以继续提高利润率,但更重要的是资本不再是限制增长的瓶颈。相反,特斯拉应该能够以管理带宽和供应约束允许的速度快速增长——这两个因素我们通过使用“最大年产量增加”输入来模拟。2023年3月1日举行的特斯拉投资者日展示了其下一代车辆架构和制造流程,包括减少建厂占地面积和时间的步骤,这将降低带宽需求并加速扩张。

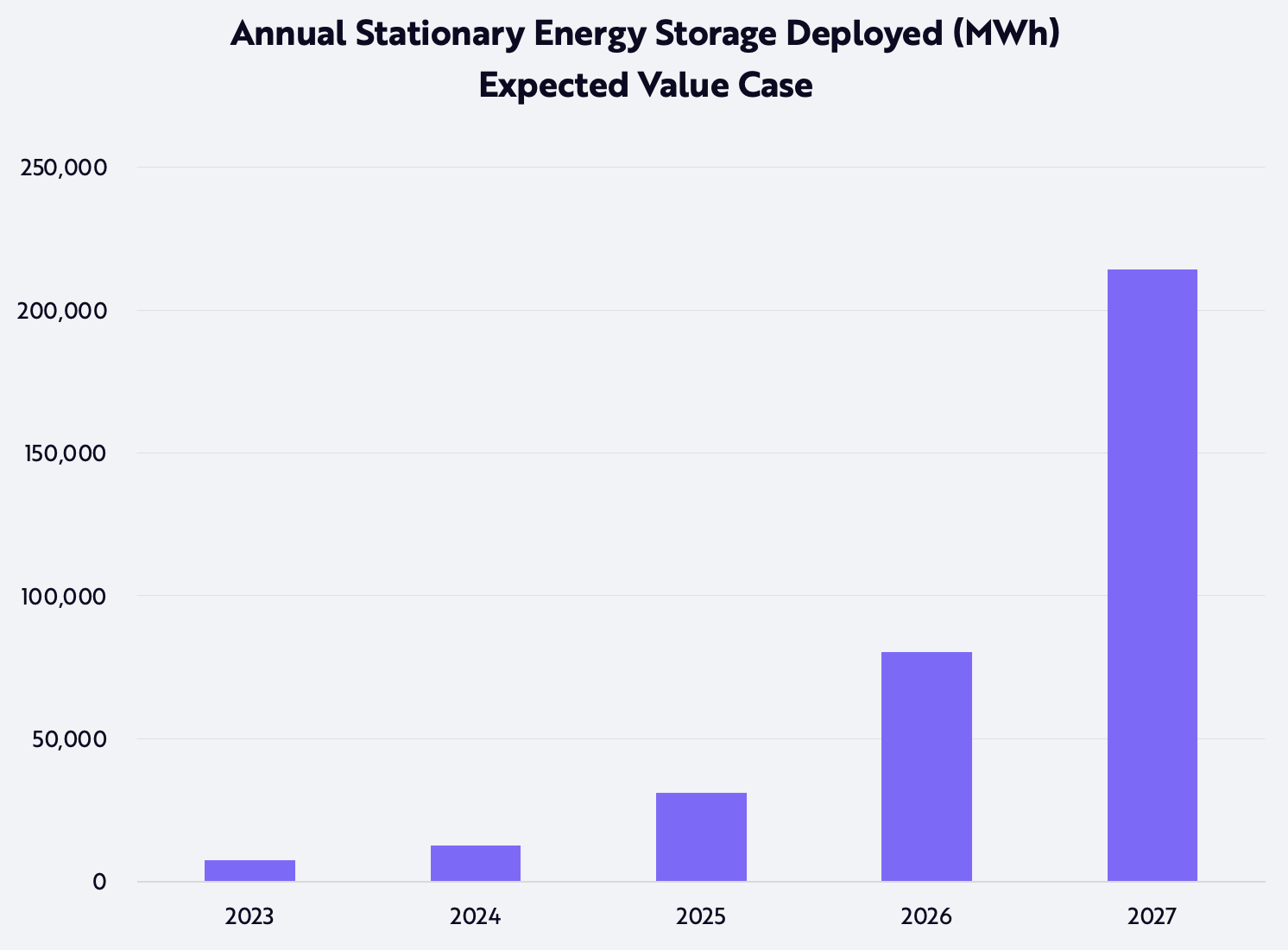

静态储能部署

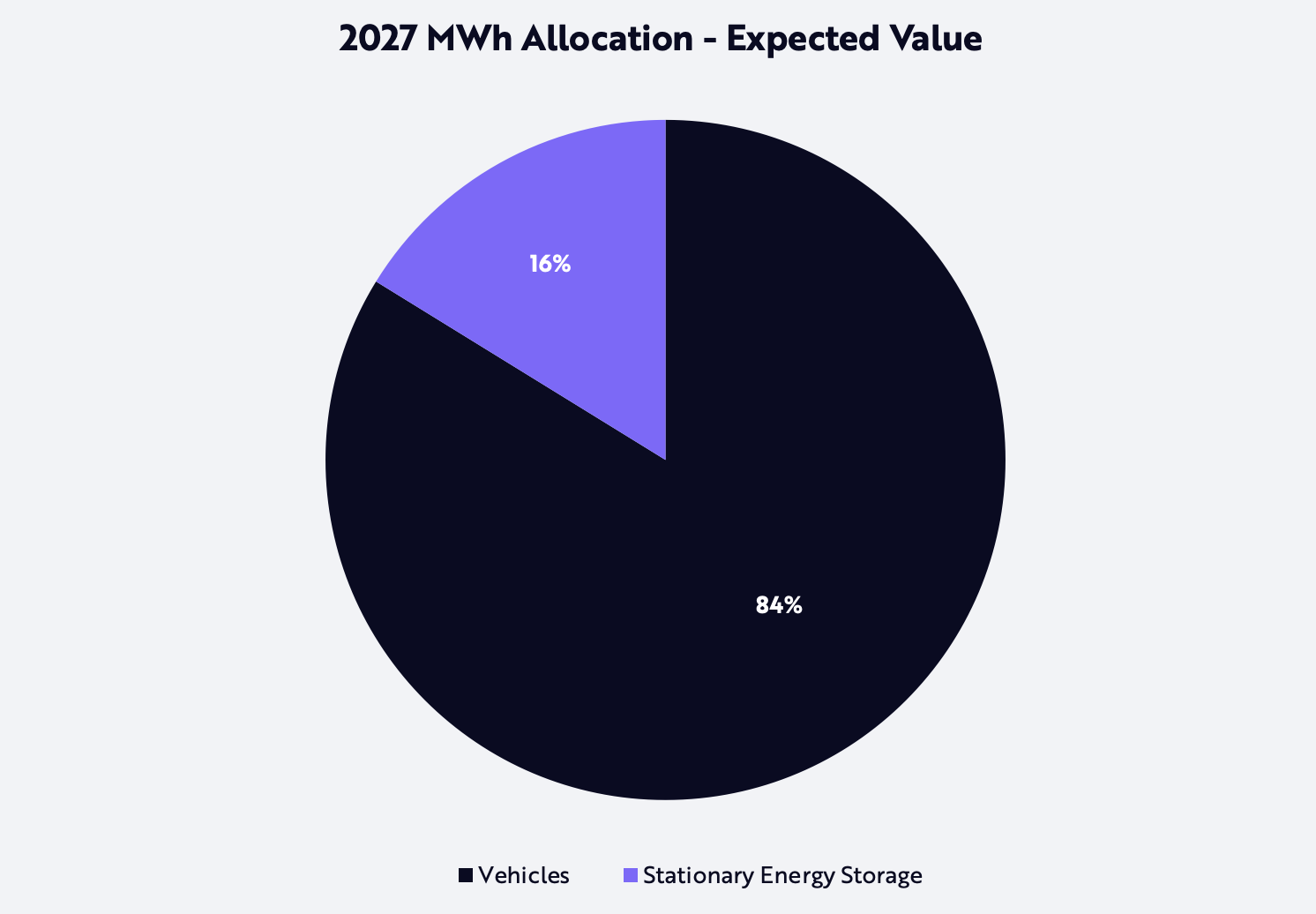

我们预计特斯拉会优先考虑其汽车业务。为了在今年的模型中体现这一点,我们只在汽车业务受到规模限制时才扩展其静态储能业务。根据我们的分析,在2027年,储能应贡献66亿美元或3% 的特斯拉企业价值预期。在ARK预期价值中,约16% 的电池容量用于静态储能,约84% 用于汽车,并导致2027 年部署约200 GWh 的静态储能(如下图所示)。

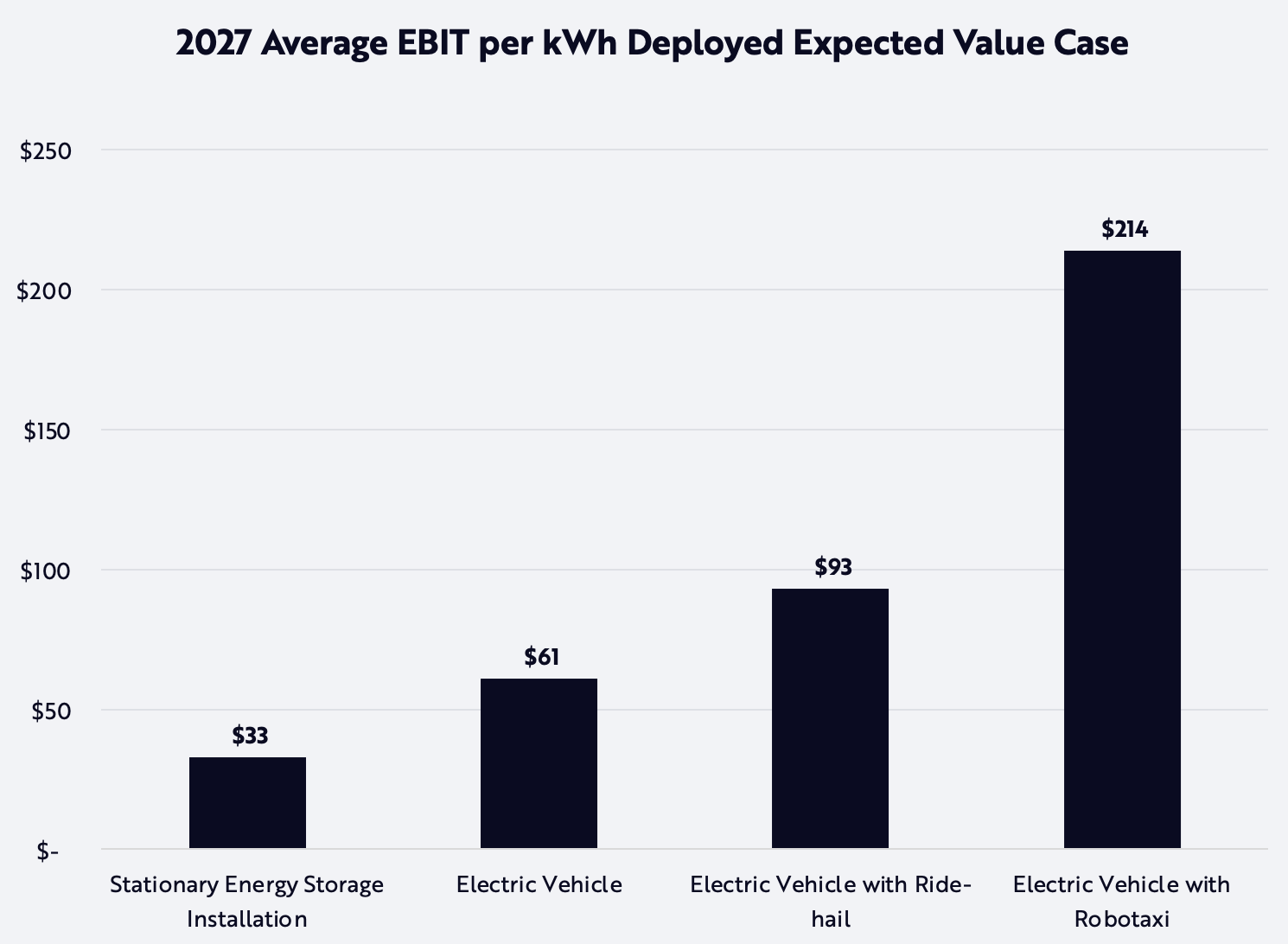

ARK的研究表明,特斯拉将使用电池进行最有利可图的用途。如下所示,机器人出租车应该为特斯拉提供电池上最高的投资回报率。通过机器人出租车平台,特斯拉应该能够从汽车销售和经常性乘车收入流中获得收益,ARK认为这可能会产生类似软件的利润率。正如埃隆·马斯克所说,自动驾驶乘车“可能是历史上最大的资产价值增长”。

根据我们的分析,固定能源业务应该产生20-25%的利润率。我们没有对特斯拉将其电池系统转化为虚拟电力厂并动态分配到超负荷电网或参与容量市场所嵌入的期权价值进行建模。特斯拉还可以通过纵向整合加密货币挖掘和家庭暖通空调系统来加速其能源存储战略。目前,我们认为这些选项超出了此模型的范围。

股票价格预测

如下两张图表所示,我们的模拟对特斯拉推出机器人出租车服务的年份非常敏感。“建模后股票价格结果”图表表示所有可能价格目标在蒙特卡罗分析中可能分布情况,并将熊市和牛市案例确定为第25个和第75个百分位数结果。“预期值”是1,000,000次模拟中所有平均值。

“建模方案”图表说明了与先前“建模后股票价格结果”图表中每个股票价格相对应的机器人出租车和人类乘客叫车结果混合情况。在我们最低每股价钱方案中,特斯拉推出一个纵向集成、由人驾驶员操作的乘客叫车服务,但不推出机器人出租车网络(如左下角的深灰色所示)。尽管特斯拉没有公开承诺推出由人驾驶员操作的乘客叫车服务,ARK之前已经详细介绍了这样做的战略和战术优势。请注意,在我们许多更高每股价钱方案中,特斯拉将在未来两年内推出机器人出租车网络。

2027年模型考虑因素并非我们价格估计的关键驱动因素

由于更新后的模型将预测延长了一年至2027年,我们注意到以下考虑因素:

债务融资:假设特斯拉将用债务资金建造未来工厂的25%。

比特币:我们根据ARK当前对比特币的期望更新了我们的比特币假设。数字资产对我们2027年每股预期股价仍然没有超过5% 的影响。

股权发行:与去年的模型一样,我们假定特斯拉将使用约30亿美元额外股权作为激励补偿。鉴于自主出租车网络和电动汽车销售所带来现金流量,我们不认为特斯拉需要筹集更多资本。

资产负债表

在战略财务决策方面,我们进行了保守估计。 我们不认为这些决策会成为推动 特斯拉 股票价格上涨的主要驱动力:

- 特斯拉持有现金和比特币,并且没有从任何收益生成性资产中受益。

- 在其资产负债表上拥有更多现金而不是债务时, 特斯拉 不使用现金偿还债务。 债务的利息成本仍为4%。

- 特斯拉不回购股票。

注意:上述假设可能导致我们对特斯拉股价的预测与实际特斯拉股价之间出现分歧。 我们的建模无法包括所有影响 特斯拉 股价的变量,而且我们的假设可能不准确和不完整。 此外,随着更多信息变得可用,我们的假设也会发生变化。 我们的估计和预测面临风险和限制,并且不应依赖于个人投资决策。

未包含在模型中的商业机会

我们认为Dojo培训服务或 特斯拉 的Optimus人形机器人都不会在我们五年投资时间范围内显著贡献于 特斯拉 的价值,尽管它们可以在更长时间范围内推动其价值增长。

Monte Carlo 模型风险和限制

ARK 的41个独立变量旨在涵盖我们认为是特斯拉未来五年内可能出现情景下所有合理结果。突如其来事件(例如埃隆·马usk 突然离开公司、自然灾害或大流行病)可能导致实际结果与我们的预期不同。

结论

鉴于本文中概述的更新,ARK 对 特斯拉 的价格目标为2027年每股2000美元。 我们的看跌和看涨情况表明,在2027年,TSLA 的估值可能在约1400美元至2500美元之间。 我们已经在GitHub上发布了我们的模拟模型,并邀请读者探索和测试假设和/或制作模拟图形。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

木头姐为什么这么看好特斯拉

还是很佩服木头姐的,算是个传奇了

一季度的财报不好也说明不了什么

木头姐对特斯拉是真爱

反正吹牛也不用上税的