武汉蓝电:趁着行业回血上市的锂电设备商,战配豪华难掩成长困境

锂电行业在经历漫长的下跌后,最近开始有所回血。在这个缓冲期,北交所也将迎来武汉蓝电这只锂电股,公司本周五申购,发行价格26.6元/股,对应2023年Q1扣非摊薄后市盈率约为20.72倍,以发行价计预计上市后总市值将达到15.21亿元,流通市值将达到3.67亿元。参与公司战配的机构有陕西趋势投资、首正泽富、上海冠通、上海通怡、开源证券、金长川、洪众科技、青岛雪和友、巨鹿投资、南京磊垚创业。

一、公司业务

公司主营电池测试设备的研发、生产和销售,依靠软硬件组合,通过对可充电电池的充放电管理,记录分析电池各种模式下充放电过程中的性能指标,以实现对可充电电池或材料性能测试的功能。

这个行业市场规模较小,根据测算,在高校、科研院所领域2021年市场规模约为1.69亿元-2.03 亿元,公司在这个细分领域市占率21%至 25%,竞争力强;而在企业研发、质检领域 2021年市场规模约为 30.79 亿元,公司市场占有率为2.21%,市场占有率较低,而且该领域市场竞争激烈。

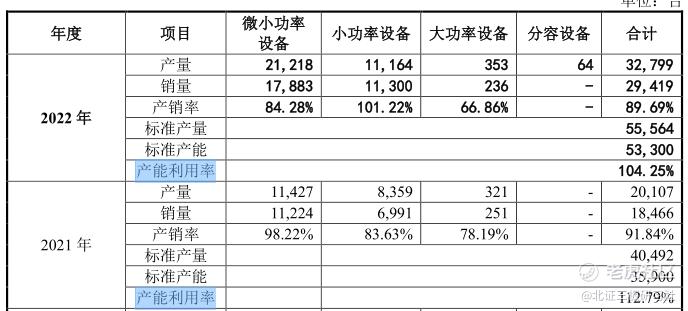

从营收结构上看,公司销售产品主要来自于低功率产品,包括微小功率设备、小功率设备。微小功率设备以高校和科研院所的需求为主,占比在70%以上。小功率设备指单台设备功率区间为[4W,2KW),功率区间较宽,下游适用于材料、扣式电池、消费电子类电池、动力电池电芯的测试。

大功率电池测试设备主要用于动力电池用电芯、模组等的测试,面向企业类客户,市场竞争较为激烈,由于公司进入大功率电池测试设备市场较晚,报告期内销售规模较小,分别销售 104 台、251 台和 236 台,尚未建立竞争优势。

电池化成分容设备用于锂电池后段生产线,市场参与企业数量较多,竞争激烈,公司取得少量订单。2022年大功率之所以应收有所下降是因为公司产能较为紧张,优先承接毛利较高的微小功率设备和小功率设备的订单。

从产品毛利率上看,大功率设备毛利率远低于小功率和微小功率产品,且呈现逐年下降的趋势。

公司目前产能利用率处于饱和状态。

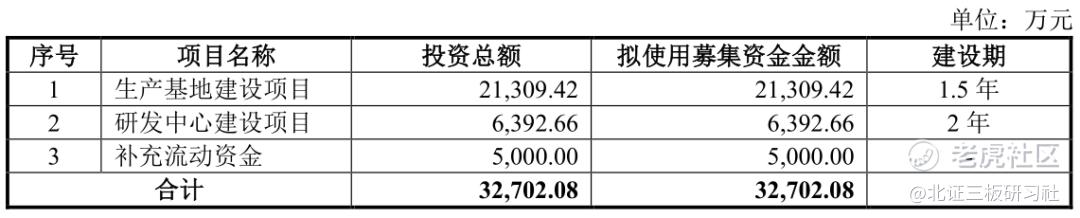

二、募投项目

募投项目主要是扩产新增 5,000台微小功率设备、12,000 台小功率设备、1,500台大功率设备和 50 套化成分容生产线的产销能力。项目建设时间2年,预计于2024年四季度建成投产。

三、投资总结建议

综合来看,公司属于锂电池测试这个行业,过去几年业绩增速很快,但目前由于受限于产能,业绩增速预期将会放缓,公司有竞争力的高校科研院所市场规模很小。企业类锂电池客户虽然市场大,但是毛利率低,竞争非常激烈公司没有先发优势。

总体而言,公司基本面一般。可比公司中杭可科技PE(TTM)为33.13倍,北交所锂电类上市公司中德瑞锂电PE(TTM)为19.54倍,贝特瑞为21.29倍,力佳科技为21.92倍,平均为20.92倍。作为一家设备类公司,北交所光伏设备公司欧普泰25.96倍,风电设备公司恒进感应21.72倍,平均为23.84倍。公司发行价对应市盈率为20.72倍,流通市值3.67亿元,个人认为打新和中期投资性价比都比较低,谨慎参与打新,没有大肉,预计合理涨幅在25%以内。

特别说明:文章中的数据和资料来自于公司财报、券商研报、行业报告、企业官网、公众号、百度百科等公开资料,本人力求报告文章的内容及观点客观公正,但不保证其准确性、完整性、及时性等。文章中的信息或观点不构成任何投资建议,投资人须对任何自主决定的投资行为负责,本人不对因使用本文内容所引发的直接或间接损失负任何责任。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

哇,锂电行业有点意思啊,我会关注一下武汉蓝电的表现,或许可以关注一下

虽然武汉蓝电的基本面只能说一般般,但我相信锂电行业会有更好的机会

我期待武汉蓝电能带来好消息,希望它能在市场上取得成功

锂电行业的发展前景还是很好的,我对武汉蓝电的前景感到乐观

嘿,锂电行业最近开始回血了,我应该会找个机会买入武汉蓝电的