银行业Q1披露过半,硅谷银行事件影响几何?

随着银行业Q1财报的逐渐公布,3月以 $硅谷银行(SIVBQ)$ 为代表的银行业流动性危机,也即将在业绩披露中带来更多线索。存款、流动性、资产负债表等近期市场动荡的核心因素将成为美国银行业的核心焦点。

大型银行:多数业绩向好,股价上涨,但也受其他宏观经济因素影响。

净利润同比增长52%,达到126亿美元;

收入达到史上新高的383亿美元,同比增长25%,高于市场预期的362亿美元。

新增贷款370亿美元,市场预期为下降。

投资银行业务萎靡,收入下降24%至16亿美元;

*4月14日率先公布财报的摩根大通在Q1财报后给投资者留下深刻印象,因其公布Q1利润超出预期,且利息收入抵消了交易部门的疲软业绩,股价飙升7.0%,其余类似的大型银行均跟涨。因为大型银行的规模可以在不确定性不断增加的情况下为客户提供的安全保障。且公司商业房地产贷款整体风险较低,其中写字楼只占公司商业地产敞口的 10%,且集中于城市密集型市场

净收入同比增长15%至82亿美元,收入同比增长13%至263亿美元。

净利息收入同比增长25%至144亿美元。

投资银行费用同比下降20%至12亿美元。

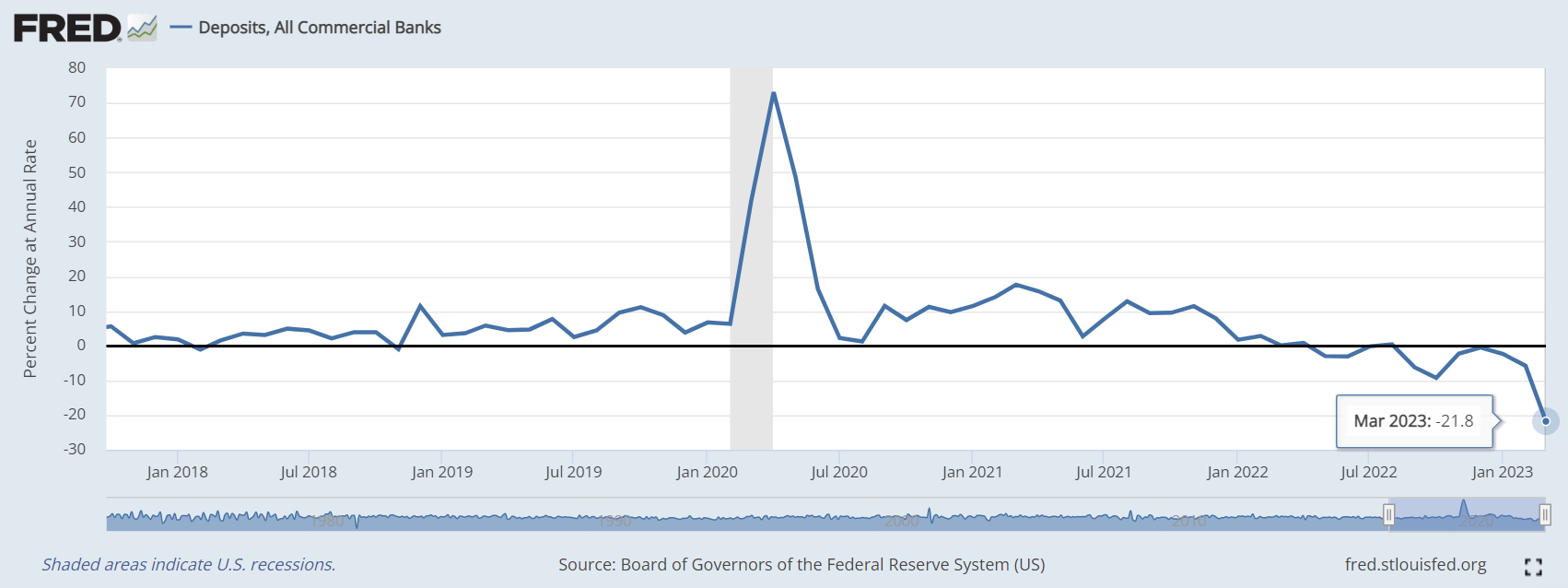

用户存款下降7.8%

*财富管理账户表现相对下降,存在资金从低收益账户流向高收益账户趋势,且低存款余额和无息转向计息存款的双重影响,一季度净利息收入较四季度小幅下降。

收入同比增长12%至214亿美元,净利润同比增长7%至46亿美元。

个人银行业务收入同比增长18%,存款约为1.3万亿美元,与去年同期基本持平,环比下降3%。

投资银行业务收入同比下降25%至7.74亿美元

*花旗将增长归因于强劲的消费者支出和更高的利率,但与一些竞争对手相比,消费者存款停滞不前。同时,由于投资组合主要由高流动性的美国国债、机构债券和其他主权债券组成,在可供出售和持有至到期之间平均分配,公司保持了小于3 年的债券久期,因此可以从更高的利率中受益。公司指引全年的收入和支出目标保持不变,Q2以后利率可能趋于平稳。

收入同比增长17%至207.3亿美元,净利润同比增长32%至49.9亿美元。

净利息收入同比增长45%至133.4亿美元,超出预期。

存款环比下降 2%,同比下降7%

拨备12亿美元用于信贷损失,环比增长26%,与商业房地产、信用卡和汽车贷款相关。

*公司的客户活动保持相对强劲,逾期率仍保持较低水平,但对于如商业地产贷款等可能存在的风险的业务正在进行缩减,同时公司也积极退出一些风险较高的住房按揭贷款业务。

收入同比下降5%为122.2亿美元,差于预期 ;利润暴跌18%至32.3亿美元,其中包括部分出售Marcus贷款组合的损失约4.7亿美元。

投资银行手续费为15.8亿美元,同比下降26%。

净利息收入为17.8亿美元,同比下降14%。预计今年还会进一步下降。

*由于其令人失望的消费银行业务以及疲软的交易和交易损害了增长,高盛的利润出现缩水。

利润同比下降19%至29.8亿美元,收入同比下滑2%至145.2亿美元;

投资银行业务收入下滑24%至12亿美元,略高于市场预期;

财富管理是一个亮点,吸引了1100亿美元的净新资产;

该银行还为信贷损失拨备了2.34 亿美元,较上一季度的8700万美元大幅增加

MS与高盛的情况较为相似,在投资银行收入疲软和成本攀升的情况下苦苦挣扎

总的来说,美国主要银行普遍免受地区性银行面临的挤兑影响,但也因为其他宏观经济因素影响的业绩。

大型美国银行在3月的银行业危机期间经历了存款流入,但它们并没与提高储蓄账户利率,意味着它们可以赚取更多的超额利息收益,Q1的净利息利润超出预期;

面对可能挤兑的不安情绪、地缘政治紧张局势、持续高企的通胀、美联储持续的量化紧缩政策、美国经济衰退预期的增长,消费者可能会求助于信贷来维持生计。包括大银行在内的所有银行可能会继续增加贷款损失准备金,从而削减利润;

持续加息的影响。尽管2022年10月以来,美国CPI增长出现了拐点,通胀略有下降,但核心通胀仍然顽固,并且5月份仍是大概率加息0.25个百分点,银行的资产负债表继续面临流动性挑战;

Fed 5月加息概率超过80%

投资者信心变化。一方面,经济活动的减缓明显降低了投资银行的业务活跃度,可能会继续受到交易量减少和交易放缓的影响;而另一方面,投资者对目前高息环境的投资回报率要求也变高,这意味着更多的存款可能会流向财富管理部门,并且对美国银行的交易能力和风控水平有更高的要求。近日,苹果和高盛推出类似零钱理财的账户,利率也可以高达4.15%。

2023 年 3 月,按银行类型和世代划分的美国成年人对其主要银行的信心水平

地区性银行:存款流出明显,但Q1整体业绩未必完全受影响,预期全年指引下调

资产在500亿美元至1000亿美元之间的银行之中,只有 $一线国民银行(FHN)$ 、 $阿莱恩斯西部银行(WAL)$ 、 $锡安银行(ZION)$ 、 $信达金融(WTFC)$ 公布了财报,目前只有WTFC的净利率超预期,且所有四家银行的净利息收入均不及预期。

刚公布财报的PNC虽然Q1利润好于预期,主要因服务费用收入增加以及准备金和支出下降,但下调了其1年收入指引鉴于不确定性加剧,银行也可能不愿提供长期前景。

此外,资产规模在200亿美元至500亿美元范围内的银行,预计将公布更高的季度每股收益。与规模较大的同行类似,预计大多数公司的每股收益将同比增长。

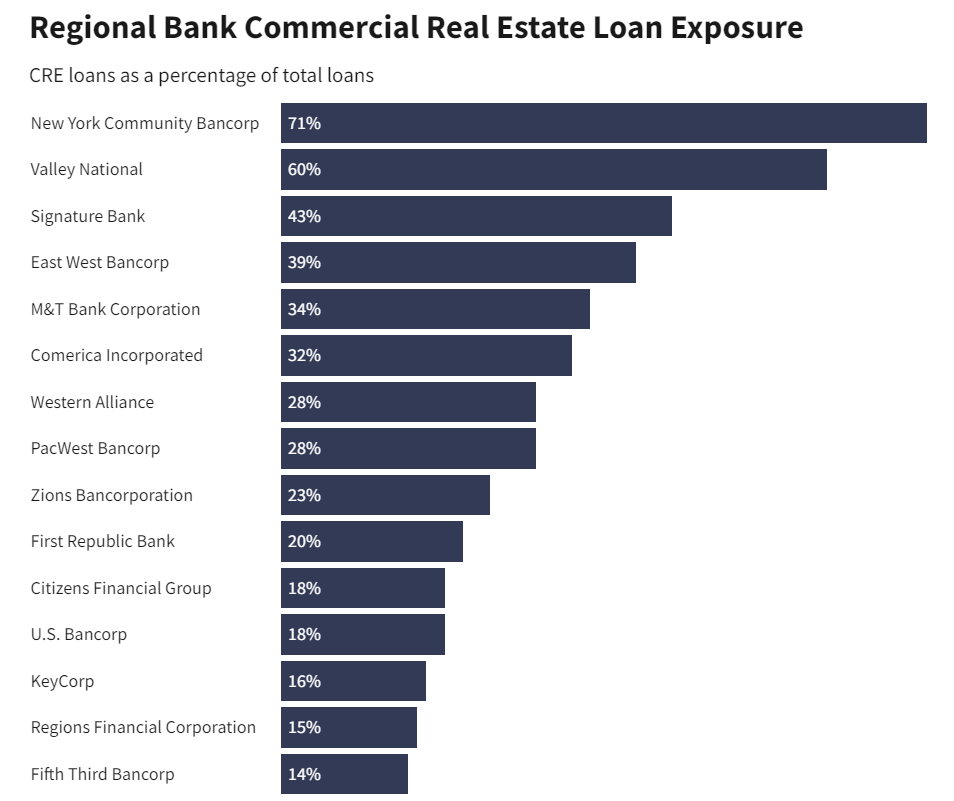

需要注意的是,商业房地产 (CRE) 贷款的大量敞口可能会加剧本已因未实现损失区域性银行的困境。27家中小型银行的商业房地产占总贷款组合的44%。

投资亮点

流动性压力暂时缓解,存贷活动显示出恢复迹象。

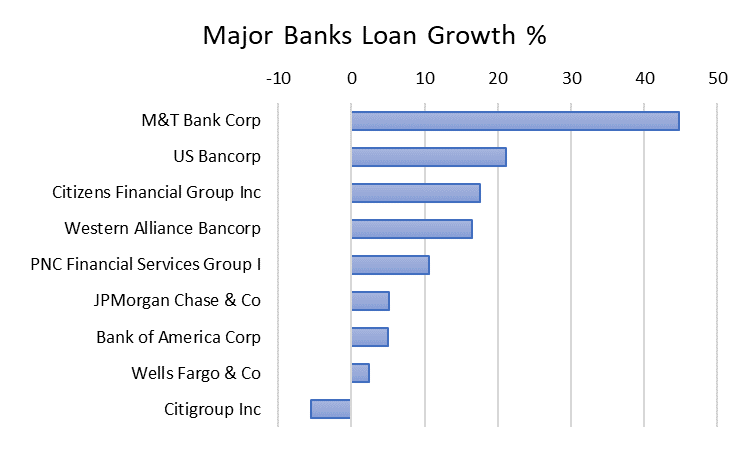

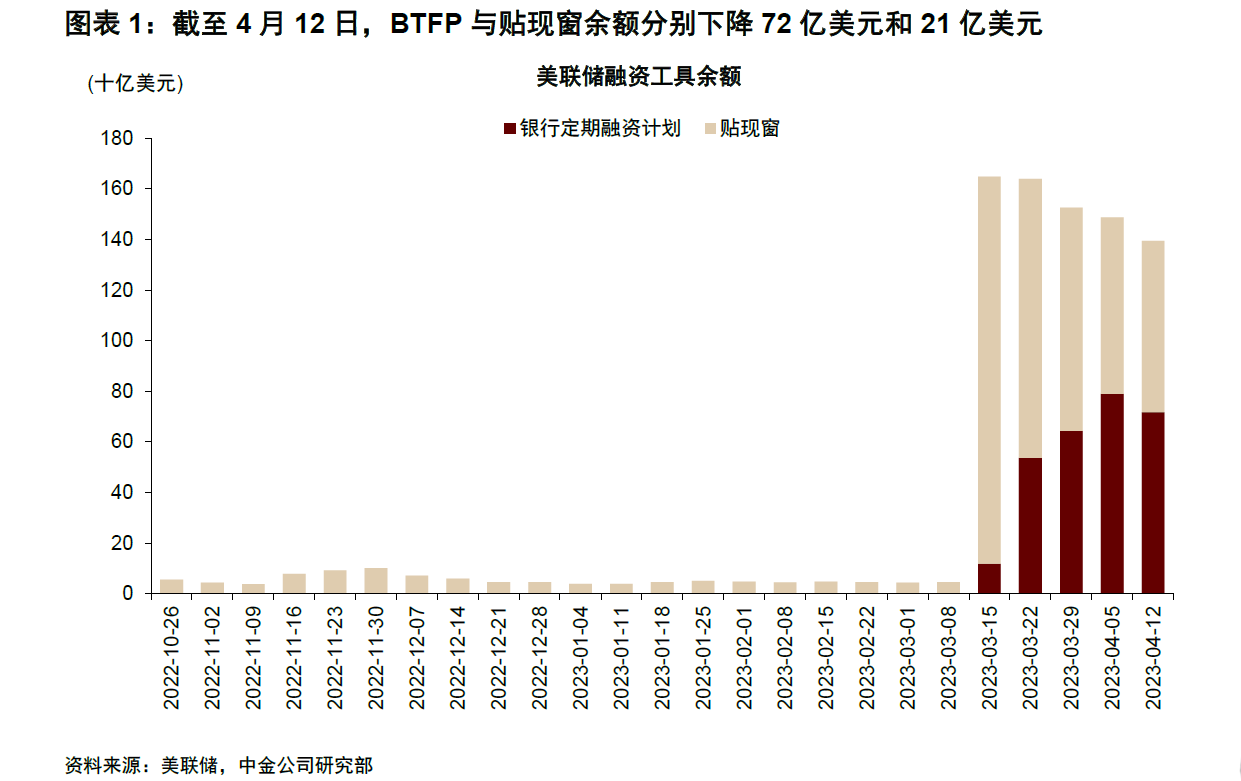

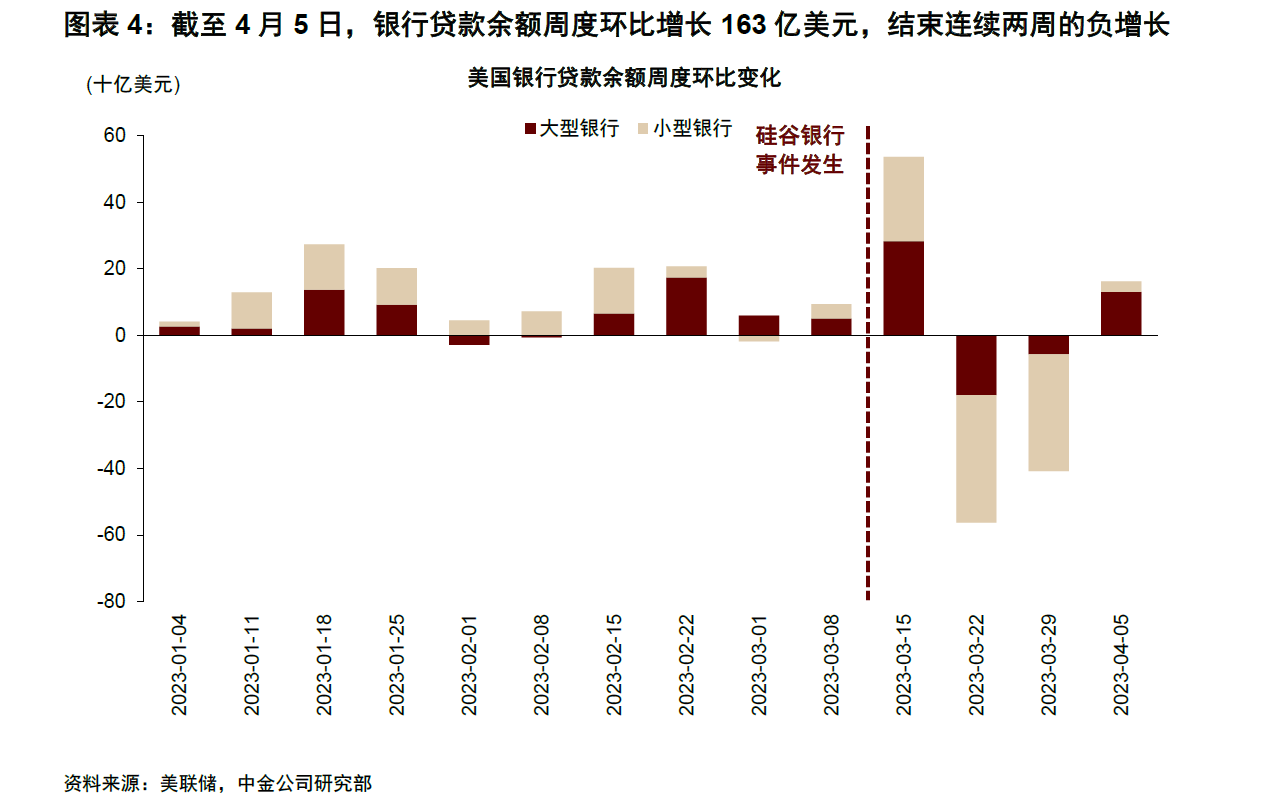

美联储BTFP工具余额连续四周下降,美国大型银行、小型银行存款增长由负转正。自3月15日美联储启用两项融资工具以来,其余额从高点的1648亿美元,下降至4月12日的1395亿美元,连续四周回落,银行业流动性状况持续改善。同时,银行存款余额周度环比出现3月15日以来的增长,大型银行增长211亿美元,小型银行增长236亿美元;同贷款余额当周也出现环比增长。

银行调整投资组合,关注中小银行资产负债表变化。

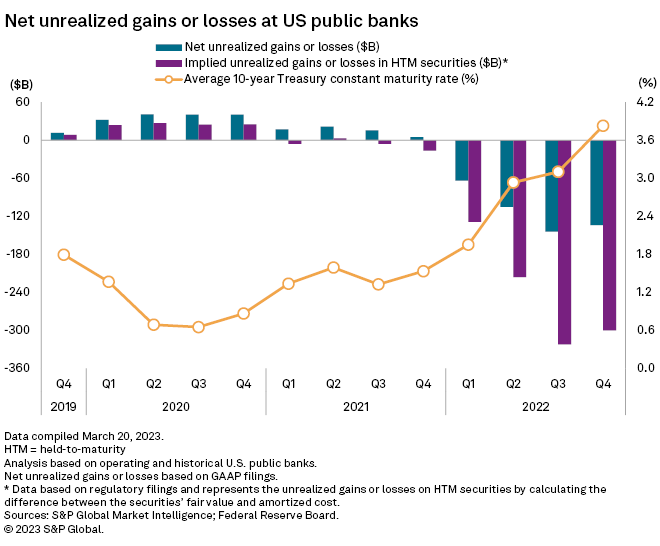

由于基准利率不断上行,大多数美国银行的投资组合(主要是债券及MBS)处于较大程度的浮亏中,而由于融资成本上升,这些投资组合可能会继续浮亏。同时,流动性危机之后,一定程度上的“信用紧缩”也进一步加大了银行业的压力。

目前,工商贷款、消费贷款和商业地产贷款同比增速回落较大。由于中小银行的资产端更多与商业信贷相关,2022年末以行业45%的总资产投放了行业80%的商业地产贷款,因此风险敞口集中度较高。这也是为什么JPM在Q1电话会上表示,不认为当前存在“信用紧缩”的原因,但JPM也承认未来信贷投放标准会收紧,尤其集中在一些地产相关领域。

信用收紧可能会进一步增加衰退的风险目前商业地产逾期率仍处于历史低位,但随着加息周期的延续,其有抬头的迹象,后续中小银行的受影响程大于大银行。

低息时代过去,银行业将更关注利润指标。

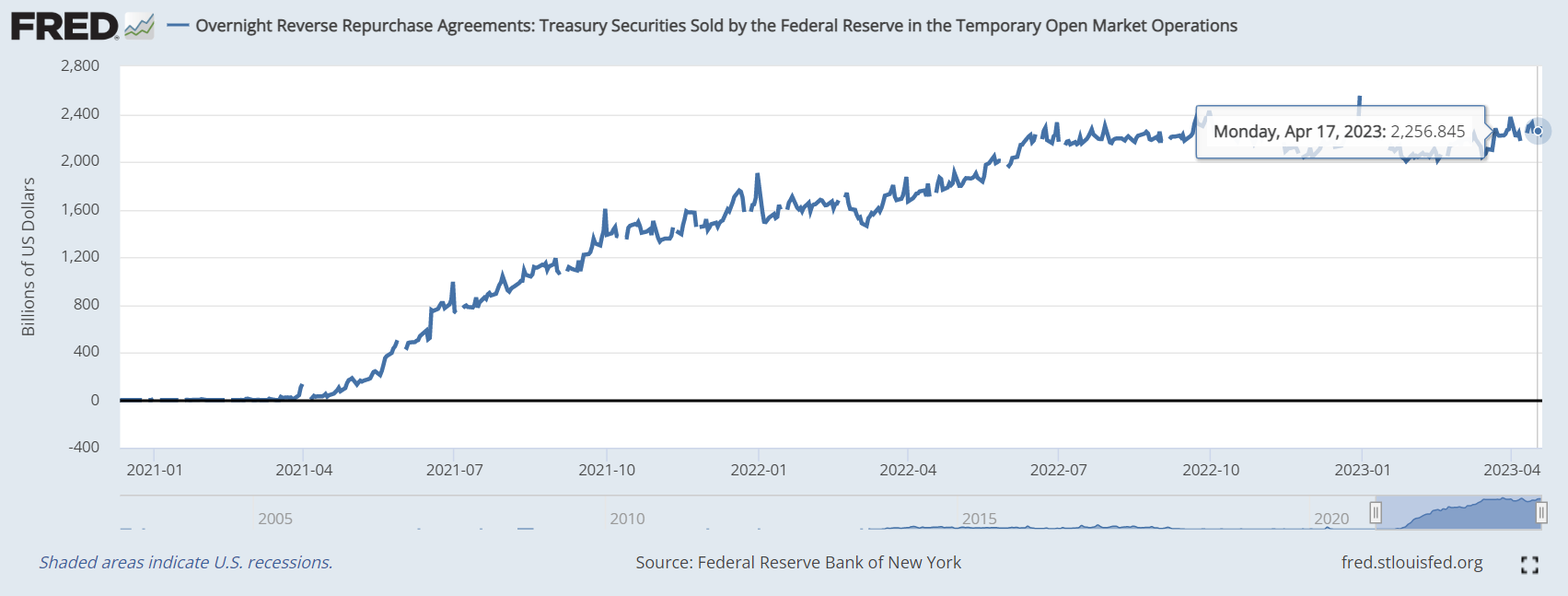

银行存款流向美联储隔夜逆回购工具,许多客户将存款取出后投资到其他更高收益的金融理财产品上,反而是大银行给储户提供的利率水平较低,这也倒逼它们退出更多的高收益货币市场的产品,货币基金和短债为储户提供了更丰厚的回报。而地区性银行为了保留住储户,也已开始提高存款利息,同时积极拓展大额存单等业务,以提高对储户的吸引力。

另外,对公业务的存款相对有更强粘性,主要因为中小企业为从银行获得优惠的贷款利率,往往会选择将存款放置在同一家银行。因此中小银行存款将有望在Q2得到一定回升。

你更看好大银行还是中小银行?(单选)

你更看好大银行还是中小银行?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

好文,要是能看到中小银行的利息收入break down就更好了