【财报分析】放慢步伐的腾讯,真的乏善可陈?

$腾讯控股(00700)$ 的四季度及全年财报往往比其他的季报发的时间晚一些,但这并不能改变在过去的2021年业绩增长逐步放缓的现实。

整体业绩综述

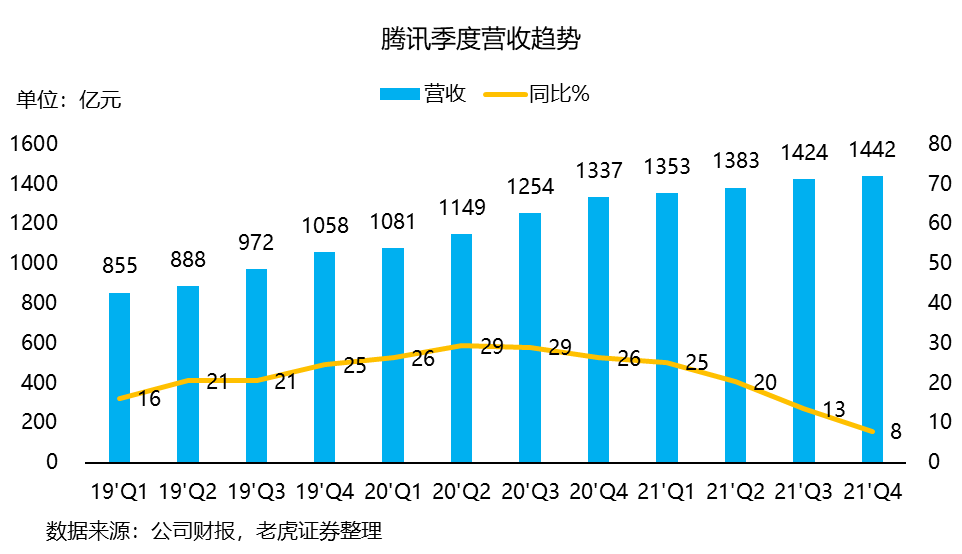

第四季度整体的营收1441.9亿元,同比增长7.9%,略逊于预期分析师预期共识的1453亿元。Q3的13.4%的同比增速,其实已经是上市以来最低,而Q4的增速直接就降低到个位数。

利润方面,腾讯可以拿来参考的利润指标比较多。

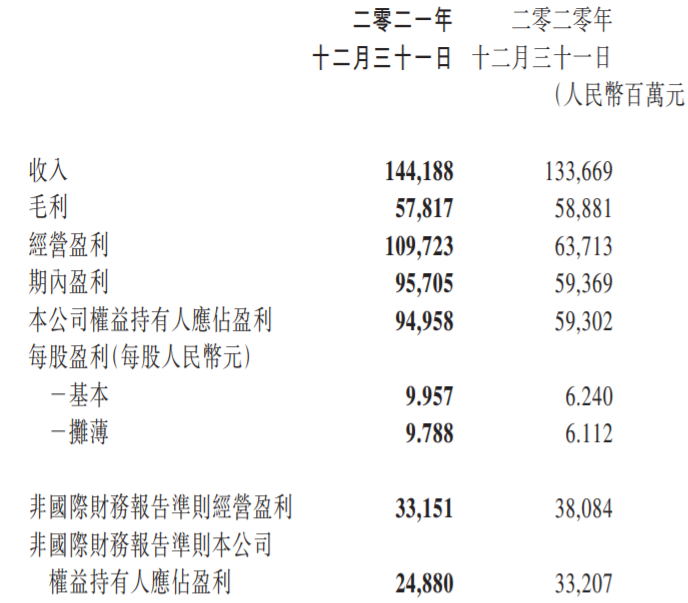

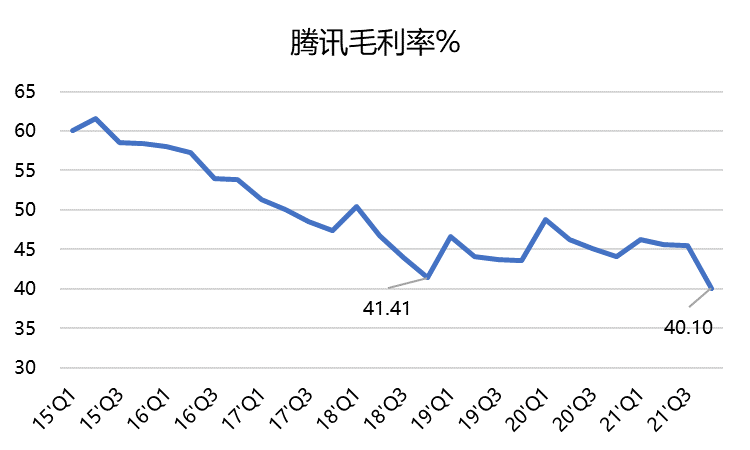

首先是毛利润,由于成本的增速远大于收入,因此毛利润在Q4下降较快,单季毛利润578亿元,同比下降2%。毛利率从之前三个季度的45-47%下降至40%,也将全年毛利率拉低至44%。

期内净利润达到了957亿元,去年同期仅为594亿元。主要来自一次性处置的投资公司净收益,包括$京东(JD)$ 。

如果按照非国际会计准则的方式,不计入这些损益,则单季的运营利润为331亿元,去年同期为380亿元,而归属公司权益持有人的利润为249亿元,去年同期为332亿元。这是不及预期的,也是腾讯连续第二个季度出现单季净利负增长。

不同业务的亮点与缺点

在整体增速放缓、关键指标不及预期的前提下,腾讯不同业务线也有不同的运营结果。

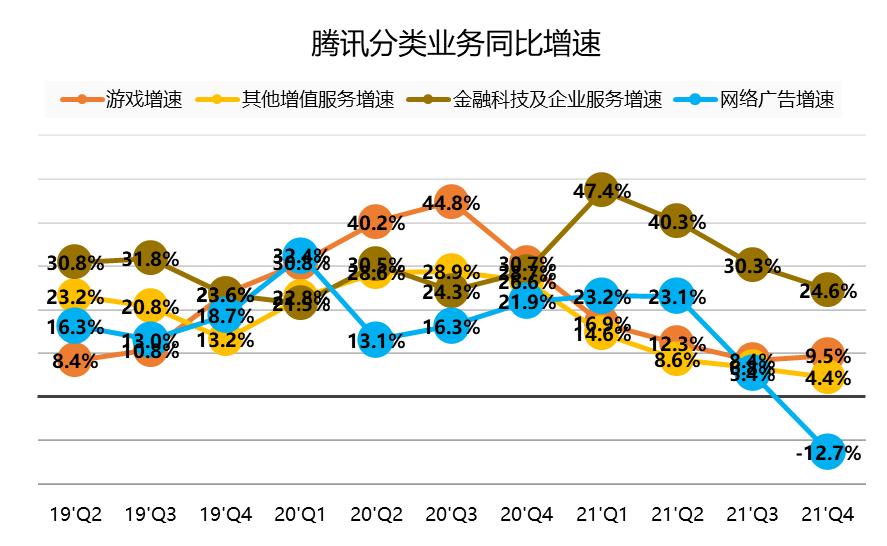

其中增值服务业务收入718亿元,同比增速7%。而其中的游戏业务,仍然比较坚挺。

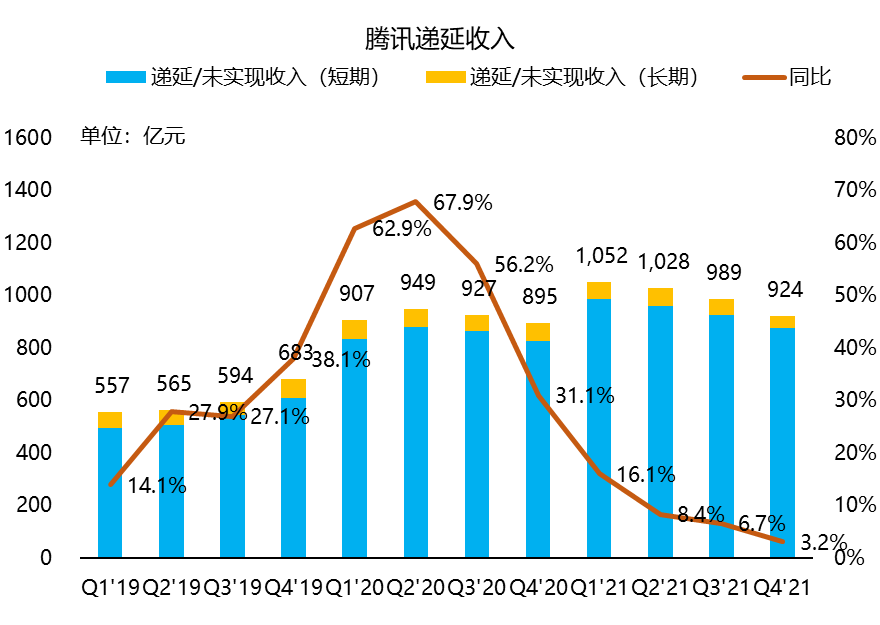

主要分两快,国内游戏的同比增速为1%,虽然21Q4还未传言“版号暂停”,但整体游戏行业已经过了高速增长期,并且市场竞争也渐渐开始显现存量博弈。而海外业务,由于此前对Supercell的收购需要进行收入递延确认,并且新游戏的海外运营效果不错,海外游戏的增速为34%,算是增长最高的业务。

当然,从递延收入来看,腾讯接下来的几个季度才是真正面临挑战的季度。

有意思的是,手游的收入增速为中规中矩的9%,倒是电脑客户端游戏的收入,同比增长了4%,是过去几个季度中表现较好的。这还是在推出《英雄联盟手游》的情况下产生的第四季度收入,一定程度上,游戏玩家在手游及端游中进行了徘徊,也给了游戏行业间歇期的另一个亮点。

广告收入,在2021年中之前,一直还能保持两位数增速,但是最后的两个季度开始拉胯。需求放缓、监管的变化,都使得腾讯的社媒广告业务突然下降,Q4的媒体广告下降了25%,移动广告联盟也下降了10%。腾讯此前的一些广告主,也很多集中在教育、电商以及相关的互联网行业,这些行业的广告主自身面临的逆风更进一步降低了腾讯的广告收入能力。

金融科技业务同比增长24.6%,单季收入达到480亿元,算是所有业务线上增速最快的。一方面是商家的支付金额增加,另一方面是企业服务收入的增长。

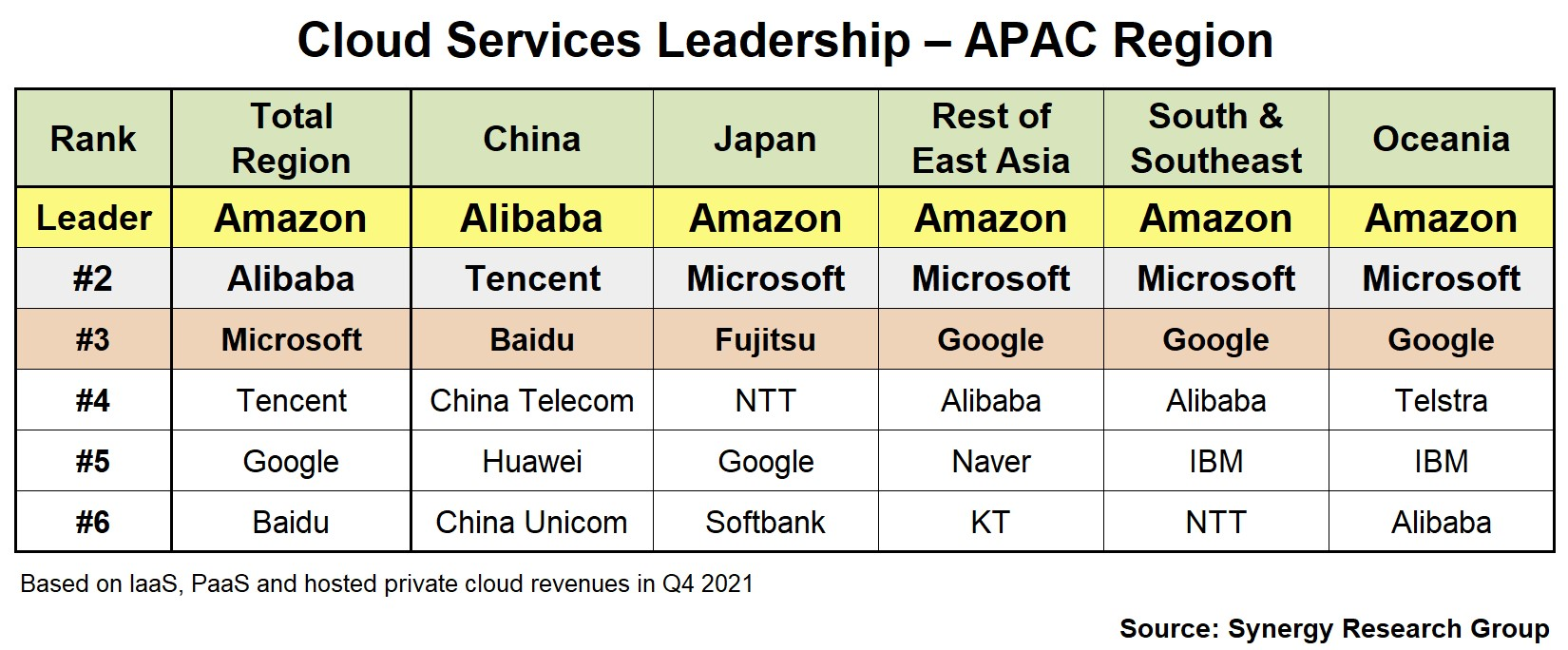

根据IDC的报告,腾讯云的IaaS和PaaS拥有11%的市占率,在国内排名第二;SynergyResearch的报告结果也类似。腾讯云的主要的两个方向是金融云和政务云。眼下来看,最佳增长点是在零售行业,腾讯具备通过微信生态圈的私域流量运营的优势。

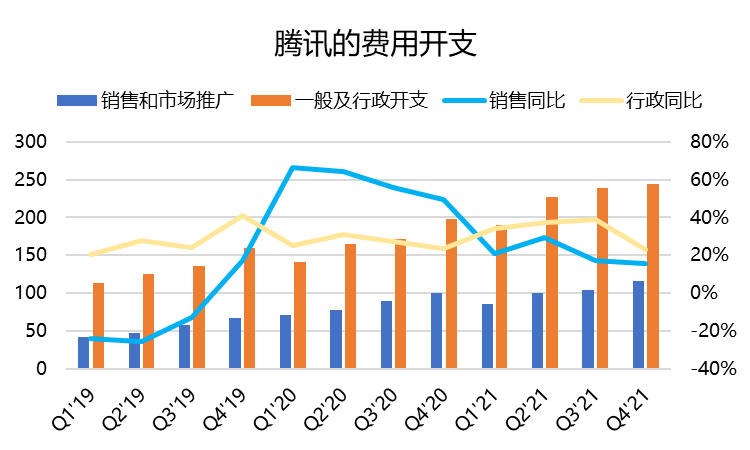

不过,本季度的成本上升非常快,服务器和宽带成本、云服务项目的部署成本,金融支付业务的成本部是其中最重要的三个。毛利润一下子下降5个百分点,通过运营杠杆,对整体利润率的影响是巨大的。

其中,服务器和带宽成本,一部分肯定开始来自于折旧摊销,可能在未来多个季度内完成,也不乏一次性的投入。

而视频增值业务上的游戏渠道成本提升、视频号内容分成提升,在短期内还是得维持现状。视频号在与抖音快手等短视频的竞争中依然没有获得足够优势,还不至于立马收紧开支。而游戏渠道成本,若是在版号停发的情况下,更需要多个季度的强力维持。包括在游戏赛事等市场投入上,腾讯依然不见得有能力收缩。这方面,腾讯还需要继续维持大量的市场和人力成本。

而从近期的市场传闻,腾讯也在开始裁员,缩减管理成本。

这就导致未来几个季度的毛利率基准,可能无法向之前那样维持在45%的水平,而是可能更长时间在40%左右。而腾讯过去6年中单季最低的毛利率也是发生在版号停发的18年。

当然,反过来想,预期放低了之后,每增长一个点,就是超预期了。

投资视角上的几个观察点

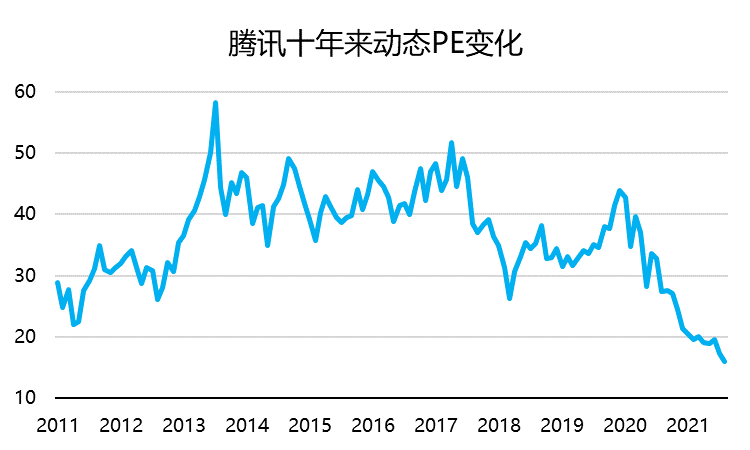

以投资者最熟悉的市盈率(PE)来看,腾讯过去12个月的动态PE在3月23日收盘仅为18倍,远远低于过去10年的平均水平,也低于2018年最低的26倍左右。

从另一个更接近实际运营水平的指标——企业价值倍数(EV/EBITDA)来看,目前的水平也是接近5年的低点(尽管并没有低过2018年的水平)

但是,我们在关注这些倍数指标的时候,必须了解,随着利润水平的下降,市盈率、企业价值倍数也是会上升的,而并非只有股价上升这这一个途径。因此,以腾讯的普遍估值标准来看,利润率的变化的确非常值得投资者关注。

不过,从现金流的角度看,腾讯显然是过于优秀。资产负债表中躺着的千亿现金,可以在很大程度上帮助公司抵抗经济下行带来的不利。以现金流折现的角度来估值腾讯,还会比目前倍数估值的水平更高。

更重要的是,腾讯充足的现金可以尽可能的在二级市场上进行回购,提供流动性的同时,也增加多头的信心。

当然,目前来看,经济下行的逆风并没有结束,腾讯巨大的体量最大的优势是,更容易存活下来。

毕竟,腾讯财报的每一个数字,都与中国经济息息相关。

你认为腾讯Q4财报符合你的预期吗?(单选)

你认为腾讯Q4财报符合你的预期吗?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Appler·2022-03-23芒格为何不买腾讯而选择阿里巴巴1举报

- 再放些水吧·2022-03-23感觉腾讯这几年扩张的速度变慢了,希望他能转变自己的态度吧点赞举报

- 又踩雷了·2022-03-23现在最重要的行业短视频腾讯依旧没有什么进展点赞举报

- 再涨一点点·2022-03-23正常,现在人们对腾讯的充值意愿越来越低了点赞举报

- 有钱就有爱0·2022-03-23现金流的神啊,每次更新版本都是一笔一笔的钱点赞举报

- EC·2022-03-24这篇文章不错,转发给大家看点赞举报

- 辛酸的成长·2022-03-24割未成年的韭菜点赞举报

- orcishkx·2022-03-23这篇文章不错,转发给大家看点赞举报

- 友谅投行·2022-03-23买就完事,买买买,都是坏消息点赞举报

- 重庆GEL·2022-03-23还不是因为未成年人不让充值游戏了点赞举报

- 贝尼特斯23·2022-03-23是不是王者荣耀的原因啊,王者玩的人少了点赞举报

- 贝克汉姆零距离·2022-03-23不应该啊,看腾讯的财报感觉现在还挺行的点赞举报

- 阿張·2022-03-241点赞举报

- Lydia758·2022-03-23阅点赞举报