巴菲特收购Alleghany:保守主义的惺惺相惜

收购消息传来,伯克希尔和Alleghany双双收涨。好的收购,大概就要是这种效果了。$伯克希尔(BRK.A)$ $伯克希尔B(BRK.B)$ $Alleghany Corp(Y)$

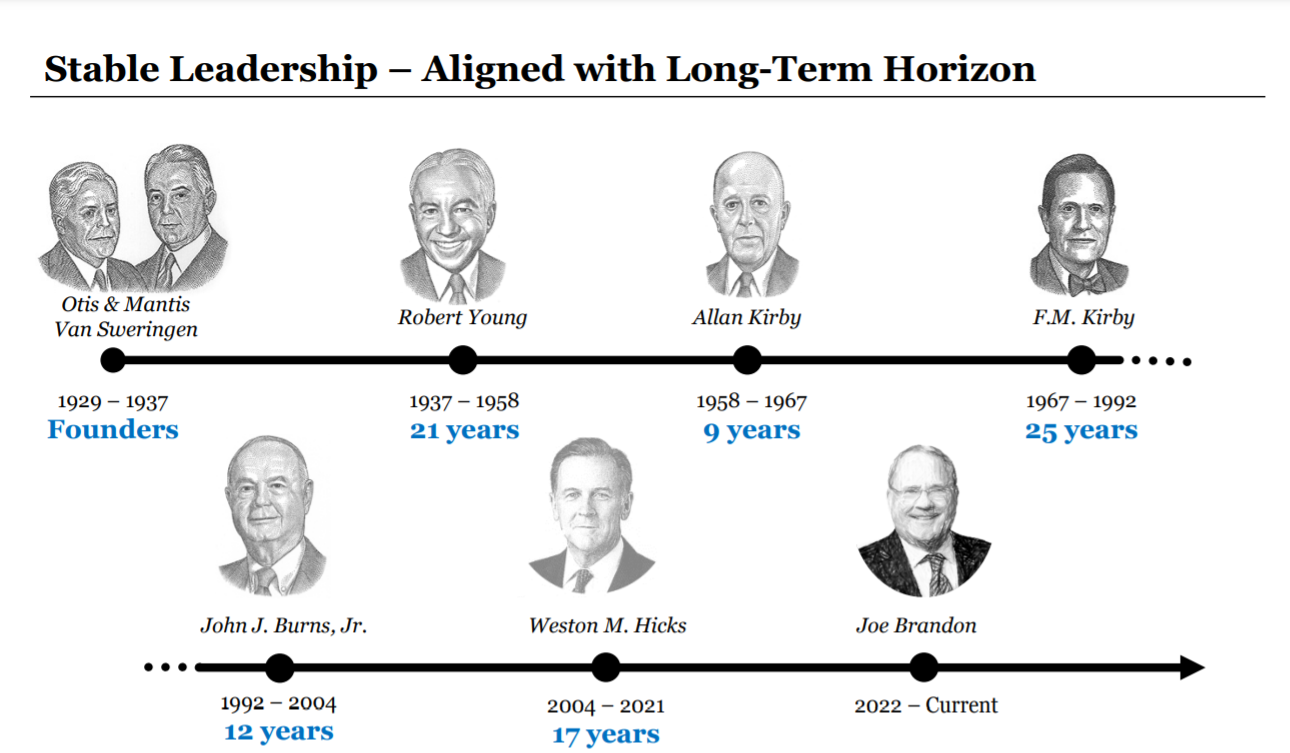

股神本人发声说,密切关注这间企业60年。Alleghany成立于1929年,几乎和巴菲特同岁。

所以粗略推测下来,正是1962年巴菲特32岁的时候。

关于Alleghany

事实上,Alleghany的 现任CEO Joseph Brandon曾是伯克希尔旗下General Re的负责人。

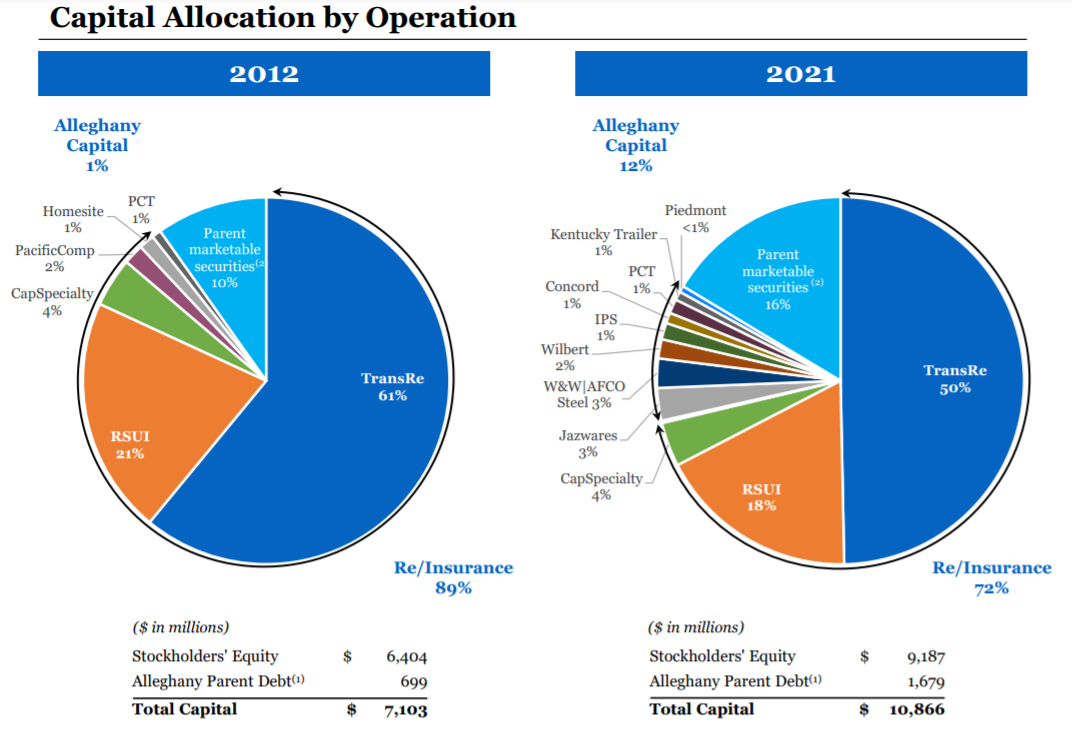

Alleghany在财产险和再保险领域也占有核心地位,三大与保险相关的业务构成了 Alleghany的大部分。十年前收购了 Transatlantic Holdings,也称为 TransRe,TransRe提供全套再保险产品。RSUI集团承保批发专业保险,而 CapSpecialty则针对中小型企业市场,提供商业财产、意外伤害、忠诚、保证和专业保险等专业保险。

与伯克希尔一样,Alleghany也拥有非金融业务,使用其全资子公司Alleghany Capital来持有和管理这些业务。Alleghany Capital的资产包括机床专家 Precision Cutting Technologies、客户拖车和轨道车身制造商 RC Tway、结构钢制造商 WWSC Holdings、Wilbert Funeral Services以及零件和装配供应商 Piedmont Manufacturing Group。

从PB谈起

为一个公司做估值,其实是不容易的事情,可能需要自己来发明一些东西。正如一句名言所说,

本格雷厄姆创立了适用于钢铁公司的资产估值模型,巴菲特开辟了媒体公司和消费公司等拥有特许经营权企业的估值模型,比尔米勒完善了对科技公司的估值理论。

而伯克希尔在本次收购支付的价格如下:

伯克希尔支付的溢价比原股价高出25%。截至2021年底,巴菲特收购Alleghany的股价为其账面价值的1.26倍,但2020年3月时,Alleghany的股价为其账面价值的1.35倍,而伯克希尔的股价为其账面价值的1.5倍

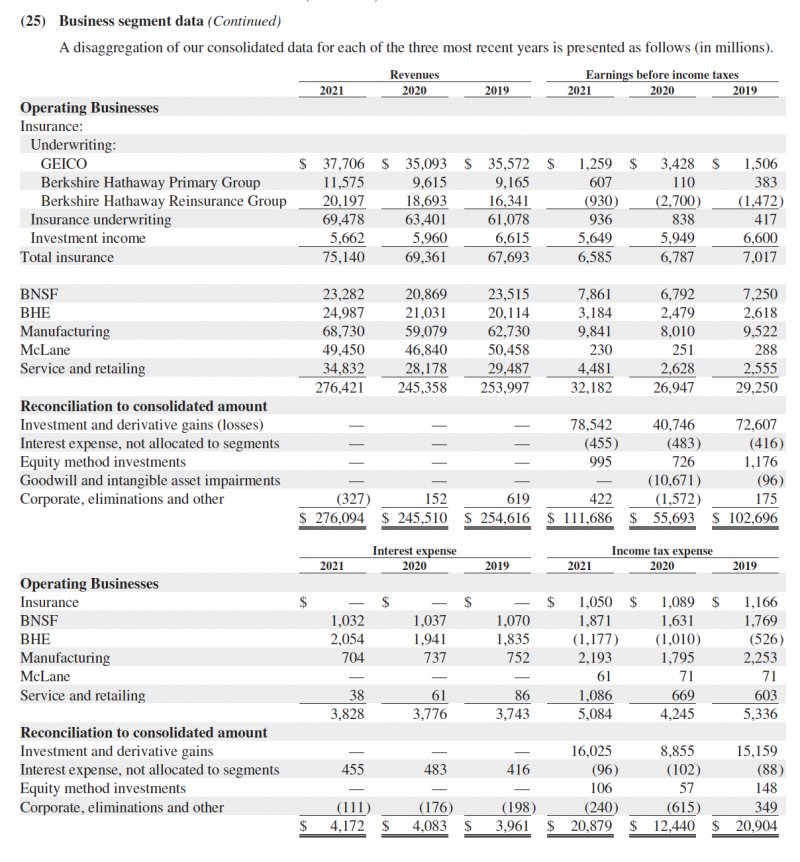

要知道伯克希尔和Alleghany这种公司,其实像个小型ETF,它包含一堆公司。伯克希尔的财报营收部分,即是将各种公司的营收加总。

包含金融保险业务,交通,能源,制造,零售和服务业务,而最终因为保险业务的比重占优势,故而将伯克希尔视作一间金融公司,对它的估值,适用于朴实无华的PB指标。

关于为什么金融企业要用PB作为估值测量,我搜索到了一些理由,供虎友们参考,

市净率主要适用于拥有大量固定资产且账面价值相对稳定的行业,以及银行、保险等流动资产较高的金融行业,因为这些行业的净资产对企业的生产经营意义重大并且相对稳定。以及金融行业的周期性比较明显。

作为一间和伯克希尔相似的公司,我们看到Alleghany总结自己的业务表格,分为如下三部分,

占比最大的保险和再保险业务,2021年占比为72%。然后是冠以Alleghany名下的各种实体公司,占比12%。最后是证券投资组合,占比18%。

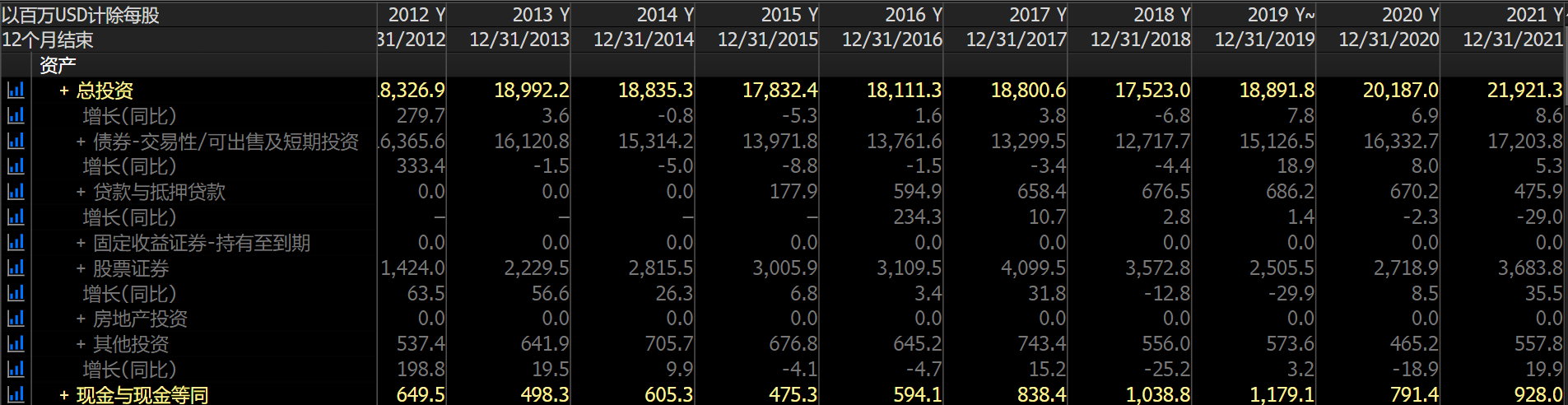

坦白说,如果去看Alleghany的资产负债表,看到总资产一栏债券投资的部分,是会有心动,想要重新为它估值。

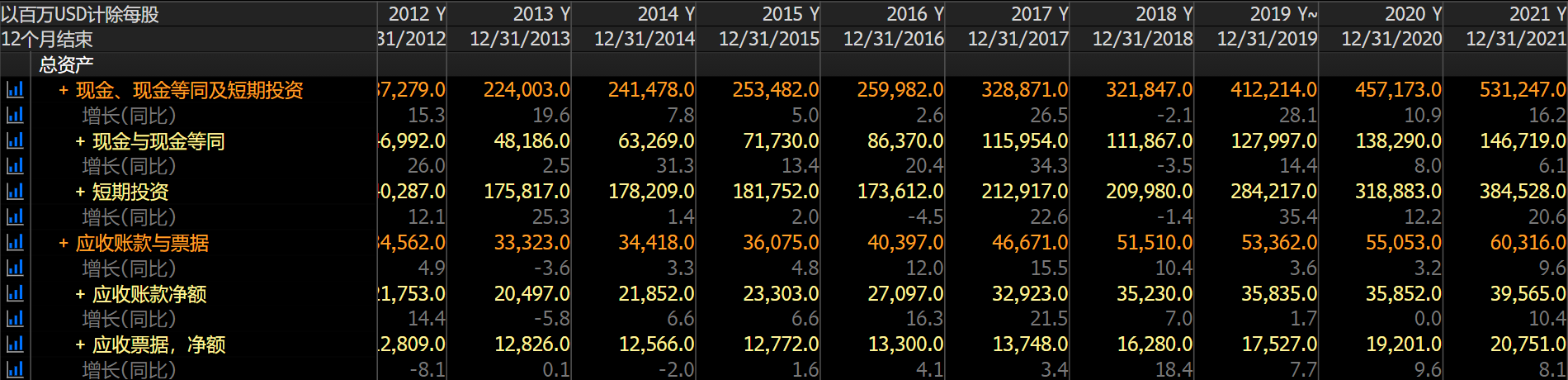

就像我们知道伯克希尔账面有1467亿美金已经富可敌国,但是还有更多的3845亿短期投资。

收购倍数低于伯克希尔估值

巴菲特自己对待伯克希尔的态度是,市净率低于1.2即可回购。这个估值水准,比之Alleghany收购的1.26倍,即可称为“公允价格”。

而溢价收购才是常规操作,虽然较当前市场估值确实溢价了。

与往常溢价收购不同是,收购方伯克希尔股价也有上涨。

一方面可认为是市场看好这笔收购,另一方面可认为有估值拉升的作用。

当前巴菲特收购Alleghany时支付1.26倍PB,而自家伯克希尔当前估值在1.5倍。而后Alleghany并表,自然将跟随伯克希尔的估值,所以应该涨。

保守主义哲学

从事保险业务的公司,应当秉持一种怎样的经营理念呢。Alleghany这家接近百年的企业,有给出自己的答案:

翻译下就是,

保守主义主导着我们的经营哲学。我们避开投资潮流,倾向于在基础金融、工业和其他企业中获得相对较少的利益,因为这些企业有可能为我们的投资者带来长期价值。

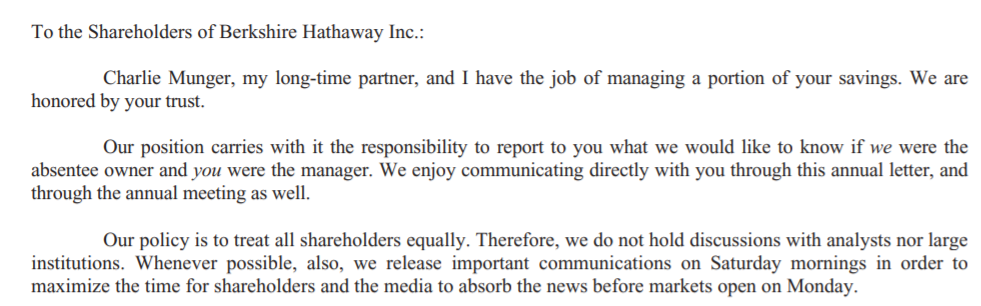

个人认为这段文字和巴菲特2021年致股东信的开头所说的,精神理念契合。

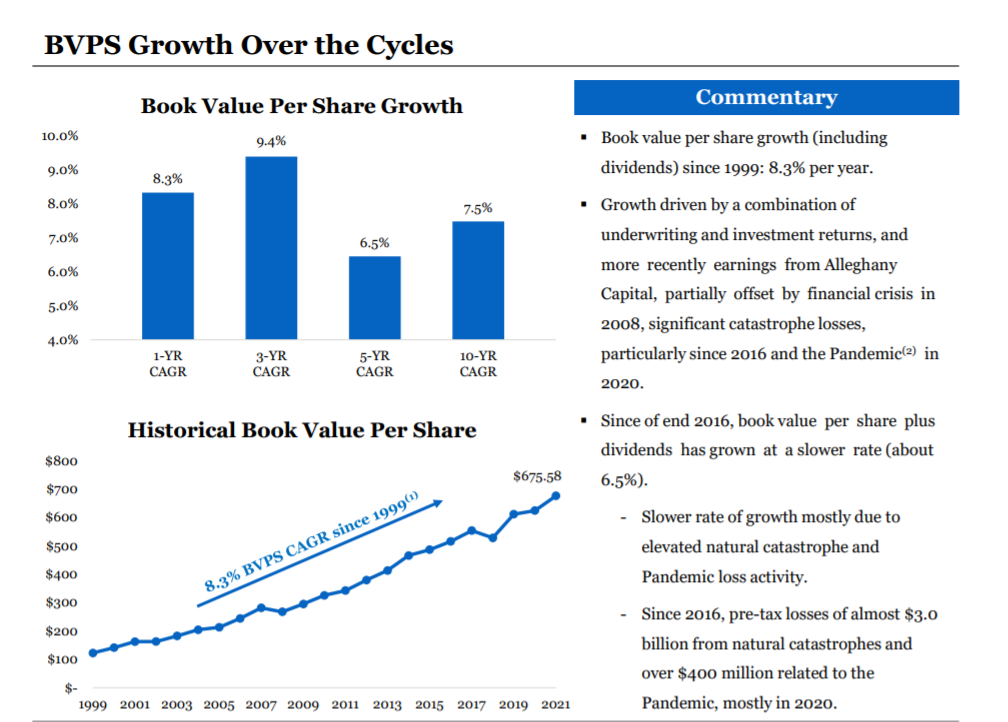

保守主义和互联网企业代表的开放创新爆炸式增长,大概是两种美学体系。好在各自有效即可,前文已述说PB之于作为金融公司的关键估值指标,Alleghany自己也很重视美股净资产的累积,有专门做出表格示意投资者,不得不说,这个斜率属于令人羡慕的一种。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

个人认为这段文字和巴菲特2021年致股东信的开头所说的,精神理念契合。

出来的时候会有点晚只有一个地球

转