反转尚早,衰退将至

华尔街善于做的无非就是散布更多的谎言,他们尝试说服大众这一次市场的暴涨将持续,尔或是美联储即将在通胀压力“暂缓”之后转向宽松政策。而这些都仅仅只是华尔街主流机构以及媒体的一厢情愿而已。金融机构需要创造美好的幻想来说服自己的投资者持续下注,并且让资金仍然留存在金融机构的宝贵账户中,成为他们自身的现金流。

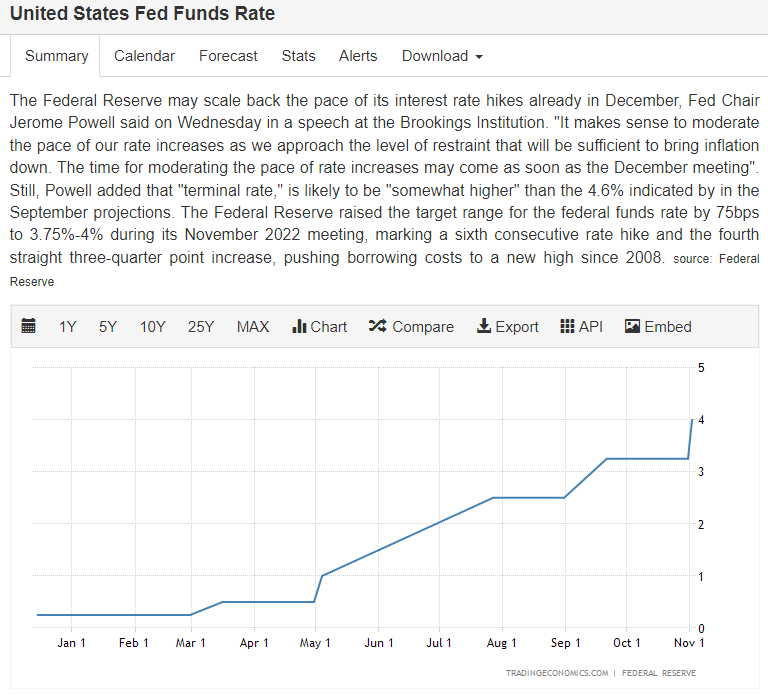

然而问题在于,经济衰退将难以避免,而美联储主席鲍威尔仍然尝试通过采取投机取巧,或是更加柔性的方式想要达到“既要,又要”的效果,最终的结果恐怕不会如美联储所设想,既能够让美国经济软着陆,又能够让经济衰退总体可控,并且将通胀逐步遏制回2%的水平。

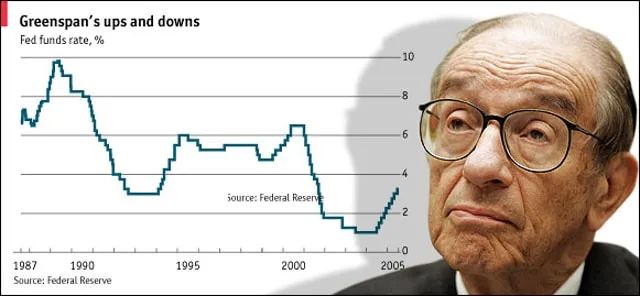

如此这种,既要,又要的手段,风格和格林斯潘时代的美联储非常相似,然而正是由于格林斯潘加息不够猛,最终导致金融系统中泡沫过大,金融杠杆水平过高,直到将问题积累给下一任美联储主席:本伯南克,而08年席卷全球的金融危机就此爆发。

在08年以前,格林斯潘面对不断膨胀的资产泡沫,选择了保持极低的利率,这也导致了后面美国经济爆发次贷危机,对此,格林斯潘的表态是:

I’ve made a mistake, sort of.

2000年开始美联储利率就开始不断调低,并且刺激了他口中所谓的非理性繁荣,他所犯的最大错误在于,他寄望于有后路的升息,或是寄望于折衷的办法,来让经济避免过热。结果最终经济泡沫迅速扩大,最终危机爆发。

在格林斯潘时期,持续的低利率从01年开始到03年期间,美国的经济并非一路向上,消费者信心不断减弱,GDP也并未维持稳定的增速,美国金融市场的股价开始和经济的基本面开始脱钩,开始“脱虚入实”。

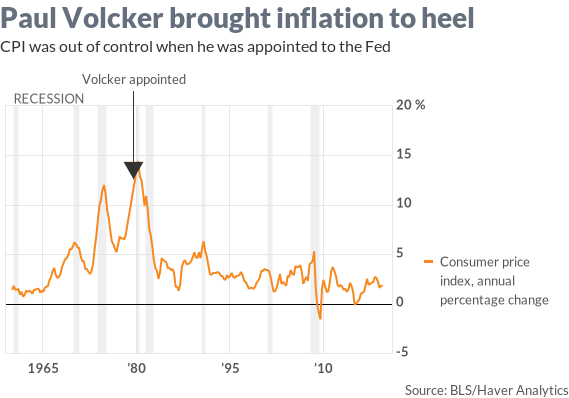

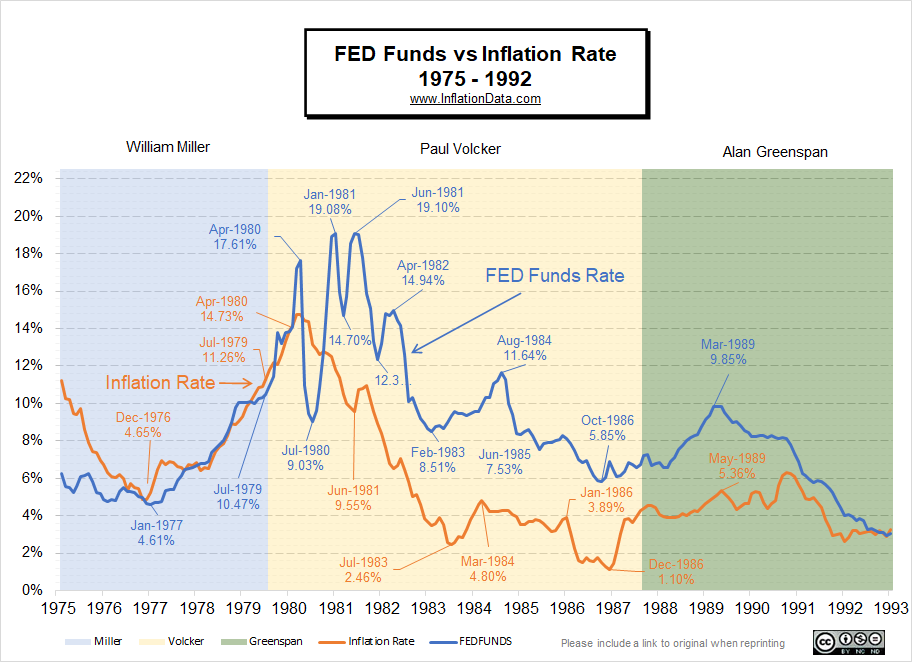

现在的美联储主席和当时坚决的保罗沃克尔做个比较,都可以发现巨大差异。保罗沃克尔为了压住通胀,非常果断地将基准利率抬升到近20%的水平。

相比之下,美联储至今才加了3.75%左右,无论是加息的路径还是规模都算是非常的宽松了。

经济管理这玩意儿,最重要的就是当断则断,切忌拖泥带水,或是瞻前顾后。现在鲍威尔所做的更多是后者,小心翼翼地呵护着金融市场以及信用市场不会失控,或是陷入更大的阵痛中。倘若连阵痛都无法承受,那么相比后续的市场衰退将更加猛烈。

美联储现在已经塑造了一个过于乐观的华尔街观点,而这样过于乐观的信号,甚至是偏向于过度宽松的市场信号,在美联储持续加息的路径上,将会成为巨大的阻碍,可以预想到明年开始我们会看到金融市场出现更大的调整。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。