财华洞察|从2022年的成与败,解读巴菲特的投资启示

巴菲特不是“神”,他的投资有成也有败,我们不能只关注他的成功,也有必要看看他的失败,并结合自身的情况,才能学习到投资的真谛。

如果仅仅从账面来看,巴菲特的投资旗舰 $伯克希尔(BRK.A)$ (BRK.B.US)于2022年实际上亏损严重,而如此庞大的亏损主要来自未确认的投资亏损。

伯克希尔以两种形式持有投资:控股与非控股。巴菲特在2022年告股东书中强调:“我们不是选股,而是选择行业(business)。”

控股投资:保持稳定收益

对于控股的投资,伯克希尔通常会收购100%的权益,直接将资金分配到这些子公司中,并挑选首席执行官CEO来进行日常的经营决策。

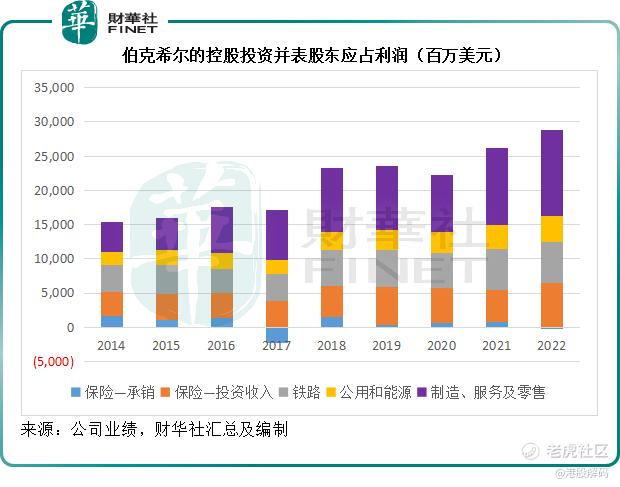

伯克希尔会将控股投资合并入账,这些控股投资涉及保险、铁路、公用企业和能源、制造服务与零售等。

见下图,这些控股投资持续为伯克希尔带来稳定增长的收益。

保险企业能够为伯克希尔带来大笔的浮存金用于投资,加上巴菲特和芒格的投资技能,这些资金所带来的回报十分可观。

铁路、公用和能源则能够为伯克希尔带来稳定的现金流,即使面对经济下行压力,消费者的衣食住行仍离不开水电煤,以及基本的生活要素,就算收入下降,这些基本开支仍然免不了,所以在经济放缓时,公用企业一般能继续产生稳定的现金收入。

铁路、制造、服务和零售这类基本业务,既能满足消费者的日常需求,又能在经济向好时,随消费者增加消费支出而实现增长,是进可攻退可守的理想行业,这正是伯克希尔以此作为控股投资的原因——能产生稳定的现金流,又能受惠于美国经济增长。

2022年,伯克希尔录得轻微的保险承销亏损,主要因为索赔率上升,不过从上表可以看出,保险带来的投资收入足以抵消此等亏损。这里的投资收入主要为保险资金用于投资股票和债券所产生的股息和利息,以及出售投资所确认的收益——也就是已经“进了口袋”的收入。

期内,股息收入按年增长19.3%,至60.39亿美元,利息及其他投资收入为16.85亿美元,同比大增186.1%,或主要得益于美联储加息,其投资的新债券利息收入高于旧债券。

铁路业务BNSF的2022年税后利润大致上与2021年相若。2022年业绩反映了较高的单位收入,但大部分被整体货运量大幅下降以及燃料和其他经营成本增加所抵消。

2022年公用和能源业务的税后利润按年增加9.3%,主要反映其他能源业务的利润增长,其中包括税务权益投资和北方电网业务的利润增加,以及来自天然气管道业务的利润,部分被房地产经纪业务利润下降所抵消。

制造、服务及零售业务于2022年的利润按年增加12.5%,该业务分部内的各项业务经营业绩表现参差。2022年客户对于产品和服务的需求相对较为理想,但是下半年,其特定业务线的需求开始减弱。在2022年的大部分时间,其经历了原料、货运、劳动力和其他投入成本增加的冲击。

非控股投资:随市场波动

伯克希尔的非控股投资是通过买入上市公司股票进行。

对上市公司股票投资的一个好处是,能够轻松地以理想的价格买入多家极好的企业。但是股票交易价通常荒诞莫名,“有效”市场只存在于书本上。股票和债券价格总是极不合理,往回看,才能领会得到它们让人困惑的波动到底是什么原因所致。

而受控企业则截然不同,它们的价格通常高得离谱,估值几乎不会有便宜的时候。除非受到胁迫,否则受控企业的持有人不会以荒谬的估值抛售其企业。

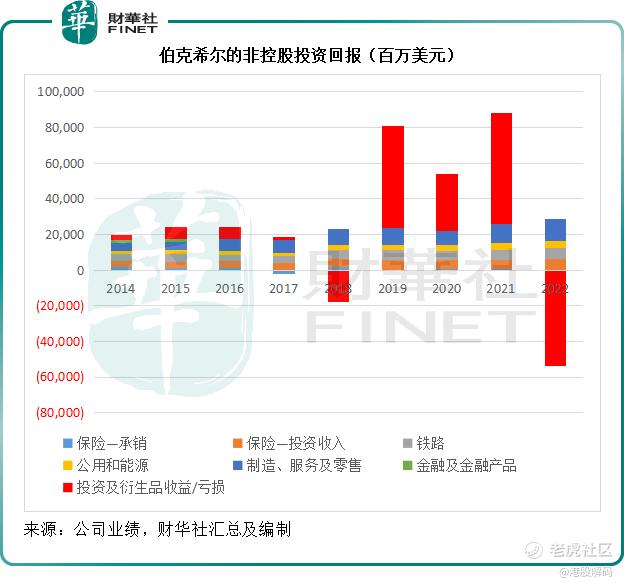

在美联储的加息周期以及持续缩减资产负债表的收水过程中,资金成本上涨对资本市场带来的负面影响持续发酵,整体来看美股于2022年呈下跌趋势,也因此,巴菲特专注美股投资的策略也为其带来账面上的亏蚀。

见下图,如果加上未确认的投资损益,伯克希尔的整体利润波动极大。

但是这只是相对于2021年(牛市)而言的账面亏损而已,若从伯克希尔初始投资的成本来看,这些投资大部分是赚钱的。这有两个要素需要留意:时间与集中度。

与时间做朋友

伯克希尔2022年年报没有像往年那样披露主要投资,但是从其提交的最新美股持仓报告可以看出,其持仓期非常长。

2022年12月31日的美股持仓报告结合2022年巴菲特告股东书来看,最早建仓的股票或为可口可乐(KO.US)和美国运通(AXP.US),完成初始建仓时间分别为1994年和1995年,到如今接近30年。

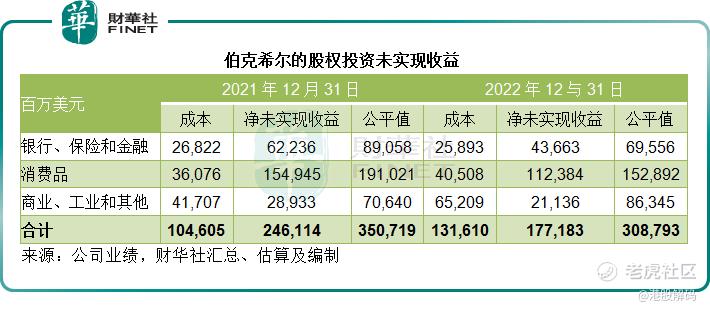

正是因为持有这些优质股票的时间足够长,伯克希尔能够累积起可观的未实现收益。

在此有必要解释一下投资成本与公平值的关系。成本指的是买入这些投资所用的价格,公平值指的是报告期末这些投资的价值:对上市投资而言,是2022年最后一个交易日的收盘价;对非上市投资而言,是上一次进行估值(重组、报税、并购、出售、被收购等交易都有可能触发价值重估)的报价。

见下表,从成本价来看,2022年末伯克希尔投资的成本只有1,316.1亿美元,而其公平值却达到3,087.93亿美元,净未实现收益比成本还高。

再对比2021年末与2022年末的公平值,可以看出2022年末的公平值明显低于2021年末,这是因为2022年末股市下挫,所以市价远低于2021年水平。在2022年业绩入账的未确认收益,所计算的就是2022年末公平值减去2021年末公平值,因此伯克希尔产生巨额未确认亏损。

不过,如果要将这些投资全部出售,所计算的已实现投资收益则为2022年末公平值减去成本,以2022年为例,这笔未实现收益或达到1,771.83亿美元。

仅盯着伯克希尔2022年投资及衍生品亏损536.12亿美元没有意义,因为若这些投资出售,它们产生的收益才是真的,这也是巴菲特在告股东书中所说的,他补充他的投资是冲着不卖出来的——除非价格不理性地过高。

2022年,伯克希尔买入了 $台积电(TSM)$ ,以及一下子成为其最大股东的派拉蒙环球(PARA.US)和引起瞩目的西方石油(OXY.US)。不过在2022年第4季,伯克希尔却大幅减持于前一季才建仓的台积电,似乎并不看好。但是对派拉蒙环球和西方石油,却是矢志不渝地持有。

这些投资在未来是否会产生与过去一样优异的成绩,则只能由时间来证明。

买入并持有优秀的公司

伯克希尔呈报的2022年末美股持仓纪录显示,该公司持有49只美股,总市值为2,990亿美元,前十大持仓占了投资组合的88.98%;相比之下,同为机构投资者的贝莱德美股持仓市值3,192亿,其前十大持仓比重为17.16%;持仓市值759亿美元的摩根大通,其前十大持仓占比也只有17.17%,可见伯克希尔的“专一”。

而伯克希尔的2022年报显示,五大持仓 $苹果(AAPL)$ 、美国运通、美国银行(BAC.US)、可口可乐和雪佛龙(CVX.US),合共占伯克希尔持仓总市值的75%,财华社依此推算出最大持仓苹果——伯克希尔的2022年末持仓市值达1,190亿美元,占比或达到38.64%。

伯克希尔在2021年年报中披露了苹果的买入成本,财华社依此推算为每股34.26美元(whalewisdom的数据显示首次买入是在2016年第1季),虽然伯克希尔于2022年也有增持,但是数量相对较少,对平均成本的影响也不会太大。按苹果现价147.92美元计算,7年的股价涨幅达到331.76%。

正是因为这些头部持仓表现如此理想,而且长期持有,伯克希尔能够保持如此丰厚的回报。

所以,巴菲特投资的关键是选对投资,并长期持有。

巴菲特在告股东书中举例说明:

1994年8月,伯克希尔完成了历时7年的可口可乐收购,买入4亿股可口可乐,总成本为13亿美元——在当时对于伯克希尔来说是一笔巨资。伯克希尔于1994年从可口可乐取得的现金股息为7,500万美元,而到2022年,股息已经扩大至7.04亿美元。

美国运通也是一样,伯克希尔实际上在1995年完成美国运通公司的收购,那时的购入成本也是13亿美元,而从这项投资收取的年度股息已由4,100万美元扩大至3.02亿美元。

这些股息收益虽然可观,却远远说不上惊人,但有利于它们自身的股票表现。到今年年底,伯克希尔于可口可乐投资的持股市值已达到250亿美元,而在美国运通公司的持股市值则达到220亿美元,现在这两大投资均分别占伯克希尔净值的5%,与买入它们时的占比相若——也就是说跟着伯克希尔的投资组合壮大。

巴菲特提到:“假设我在当时作出了错误的判断,以同样13亿美元买入错误的投资,在这些年间没有任何的回报(例如30年期高评级债券),那么这笔投资现在所值也仅占伯克希尔净值的0.3%而已,每年带来不变的8,000万美元债息。”

股份回购的魅力

伯克希尔自1967年以来都没有宣派过现金股息,而是通过股份回购的形式回馈股东。巴菲特今年的告股东书继续强调股份回购的魅力,也许部分原因是针对拜登的股份回购收税提议,不过要注意的是,每年的告股东书,巴菲特都会强调回购的重要性。

巴菲特在业绩中提到:伯克希尔、苹果以及美国运通于2022年的回购之举,有利于提升每股内含值。

伯克希尔通过回购1.2%的公司已发行股份,直接提升了股东权益。苹果和美国运通的回购则增加了伯克希尔持股的价值,而无需其支付成本。

这背后的算术并不复杂:用以计算每股盈利的已发行股份数降低,你持有的股份权益就上升。

不过需要注意的是,这一规则并非放诸四海而皆准,如果回购是以有利的价格进行,这是有帮助的。但是,如果公司以过高的价格进行回购,就会损害现有股东的权益,因为这个时候,收益会流到出售股份的股东以及极力簇拥以如此糟糕的价格买入的投资银行家手中。

在2021年的告股东书中,巴菲特就提到,伯克希尔创造价值的终极之路就是回购伯克希尔的股份,通过这个简单的操作,可以增加伯克希尔股东于伯克希尔旗下众多控股及非控股企业的权益,只要价格/价值合理,这是增加股东财富的最简单和最确定方式。

与此同时,为了让伯克希尔的股份回购有意义,伯克希尔的股份本身就要提供合理的价值,所以巴菲特表示不希望投资的企业以过高的价格买入自己公司的股票,这会摧毁其价值。

财华社汇总了伯克希尔每个月的股份回购数据,估算出其2022年全年的回购金额或达到80.33亿美元,相较2021年为269.42亿美元。

总结

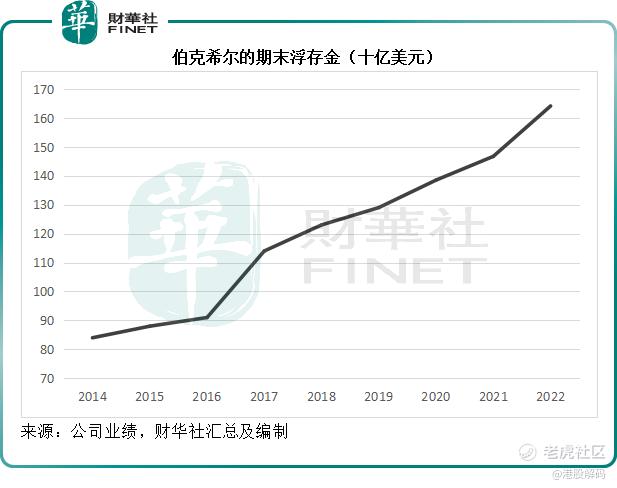

伯克希尔通常使用股东资本以及保单持有人通过保险和再保险业务提供的资金(即浮存金)进行。

浮存金指通过保险承销活动所产生的保单持有人资金、未支付的亏损和亏损调整支出、寿险、年金和健康保额负债、未确认的保费收益以及其他保单持有者负债减去保费和再保险应收账,延迟保单招揽成本和假定回溯再保险合约的延迟费用等。

伯克希尔的保险浮存金由2021年的1,470亿美元,扩大至2022年1,640亿美元。自其1967年收购第一家产险公司以来,伯克希尔的浮存金已经通过收购、经营和创新扩大了8,000倍,见下图。

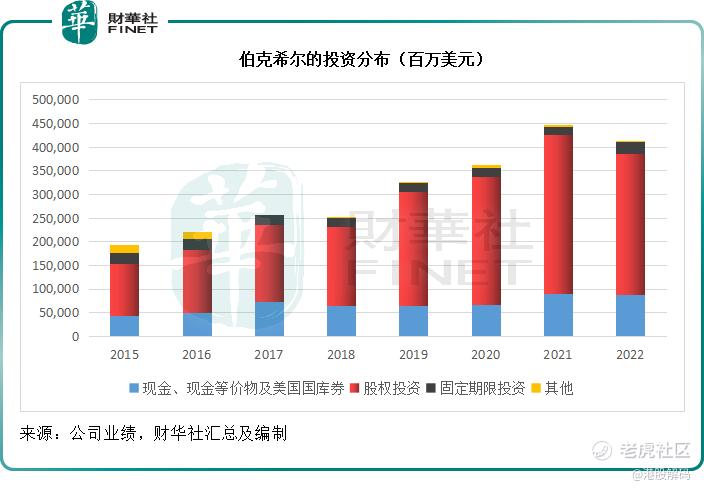

与国内外寿险公司根据现金流久期匹配进行投资,而聚焦于现金流较固定的债券投资不同,伯克希尔聚焦于股权投资,见下图。截至2022年末止,伯克希尔的股权投资规模达到2,989亿美元,相当于其投资规模的72.18%。

有意思的是,或许是得益于巴菲特和芒格的投资技能所带来的回报,浮存金占投资组合市值总规模的比重还不到四成,见下图。

选出优秀的企业,并长期持有,是巴菲特所作出的投资建议。

从伯克希尔2022年业绩可以看出,其投资的特点是时间长、高集中度,这与常规的投资理念——多元化,以分散风险并不一样。多元化适用于没有太多时间选股、没有接受专业投资训练(包括心理、行业专业知识、财务专业知识等)的普罗大众投资者,通过分散投资,可以降低集中性风险。

伯克希尔的选股并不多,如前文所述,美股持仓总值相当于摩根大通的3.9倍,但是伯克希尔的美股持仓中只有四十多支股票,摩根大通则达到七千多种投资类型(包括基金、股票、衍生品等),可见伯克希尔的投资有多集中。

但是普通投资者欠缺专业知识,很难做到像巴菲特那样,提前把握住苹果、穆迪这类优质股票腾飞的机会——需注意,除了选股正确外,时机、价位、目标、风险管理等,都是非常重要的考虑。

所以对于普通投资者而言,像巴菲特那样“一把梭哈”,通常会面临极高的风险,尚需量力而为,按照自己的实际财务状况、风险承担意愿、持仓时长进行投资规划才是明智选择。

举一个简单的例子,财华社留意到,在伯克希尔2022年的业绩中,有一项不大显眼的收入——外汇汇兑收益,大约12.63亿美元,主要来自其子公司的外币债务,由于美元强势,这些债务转化为美元债时,估值下降,于是就产生了汇兑收益。

投资者在投资的时候,同样会面对这类利率和汇率风险,但由于资金规模和可投资范围所限,未必能像伯克希尔这样的专业投资机构那样,通过整个集团的外币债务、投资品类(例如传统能源股VS新经济)等的布局来对冲对应的风险。

“杂草凋零,花儿盛开。随着时间的演变,只有少数赢家能够创造奇迹”,巴菲特所说的这句话固然没错,但是投资者还是需要结合自身的状况来进行投资考量,切莫跟风操作。

毛婷

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

即使面对经济下行压力,消费者的衣食住行仍离不开水电煤,以及基本的生活要素,就算收入下降,这些基本开支仍然免不了,所以在经济放缓时,公用企业一般能继续产生稳定的现金收入。