回顾与2023年投资展望

各位投资者,读者朋友们,

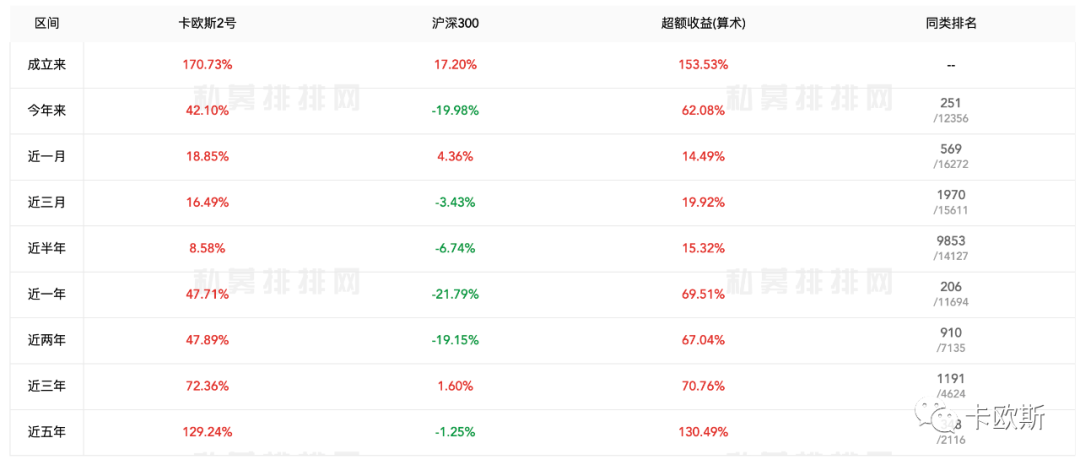

充满挑战的2022年马上过去了,过去的一年你们还好吗?总体而言,我对今年的回报感到满意。这是最近5年来,我相对回报最好的一年。但我更想与各位汇报,我从今年的市场里,读到了什么新趋势。

其实,我一直没变,市场的逻辑变了,变得适合我的风格了:永远优先考虑风险,把风险考虑得再多一点,更远一点。

今年上半年不亏,下半年随市场反弹,今年还算好做。之所以感觉难做,因为市场的逻辑在过去的15年里,只有今年才真正把低风险,作为一个定价因子加以考虑。2022年以前,谁会觉得中国移动,中国联通值得持有收息?谁会觉得,主动放慢节奏的万科应该获得地产溢价?市场的青睐所谓《闪电式扩张》,不但要增长,还得快如闪电,慢了都会死。从脸书开始,滴滴,美团,蜂巢柜,共享自行车、充电宝。市场不断在重复和强化一种逻辑:先用融资来的钱飞速扩张,先把地圈下来,别的以后再说。2022年,地产的高负债,高周转模式被打残了,走同样模式的各种买菜基本破产了,在海外虚拟币暴跌,元宇宙,web3,交易所损失惨重。现在就看,每辆车能亏出去几十万的造车新势力们什么时候被证伪了。

我认为,我们站在一个资本市场逻辑发生周期性、颠覆性转折的时间点。还是与过去的5年一样,我们主要讨论潜在的风险。

大势一:长期通货膨胀和长期的高利率环境,

法律赋予了美联储两项职责,促进充分就业与控制通货膨胀。自从1987年格林斯潘执掌美联储大权以来,美联储很少需要控制通胀,因为通胀从未真的起来。

过去的35年,持续的低通胀,不太严谨地说,建立在三根支柱上:来自墨西哥、菲律宾、东欧的移民压低了服务劳动力成本;来自中国的廉价商品;来自俄罗斯和中东的廉价能源。归根到底,低通胀建立在全球化的基础上。

这三根支柱,因为中美冲突、俄乌冲突,美国民粹、新冠大流行等因素同时动摇了。限于篇幅,我们无法仔细拆解,各种因素对通胀的具体影响。下面我带大家回顾一下这35年来的总供求变化。

1987到2020年期间,发生的对未来100年的历史金程产生深远影响的地缘事件有哪些?我认为是,苏联解体,发达国家和新兴国家关系变化。

苏联阵营瓦解对通胀的贡献,表面上看是为美元体系提供了俄罗斯这个超级资源出口国,释放了苏联和东欧的大量高素质劳动力参与全球化市场。更深层看,美国垄断了商品价值的解释权。苏联解体以后,全世界长期只有十亿中产和极少数富人是消费者,剩下的几十亿人忙于争夺另外5亿个伪中产的名额。当美元体系开始向一些地区注入资本,当地人开始卖力为美元体系劳动,产生源源不断的资源品或者工业品,供那十亿中产和富人消费。劳动力和资源供给国自己消费的很少,但是他们在名义上是中产,体现在他们的房子涨价了。

以中国为例,在四个一线城市,家庭年收入达到30-50万,一般被认为是中产阶层。近五年,同样的收入租房住的家庭算中产,而买房的,就是伪中产。买房的家庭可支配收入的一半甚至更多需要用来支付房贷,就算房价稳步上升对于多数刚需自住的中产来说也只是不能变现的财富幻觉,更不要说从21年到现在,大量二手房已经把这5年高位购房者的首付都亏掉了。理解了中国有那么空有资产,没有消费的伪中产阶级,就知道当中国要推进共同富裕,提高内需消费,3亿伪中产要变成中产,余下的10亿人也要追求美好生活,大宗商品的供应根本不够分。这既是东西方冲突的根本原因,也不可调和。

在美国主导的单极世界里,新兴国家勤劳一辈子,赚点外汇,节衣缩食买房、炒房,炒股。外资一撤走,房价,股价一跌,中产变无产、甚至负翁。他们青春已经不再,却几乎没有痛快消费过,养老也没有足够积蓄。这就是资产泡沫破灭后很多,东南亚,拉美,甚至日本、韩国伪中产的经历。

东方大国在2016年以前,都主要是美元体系的乖学生。想想2015年,棚改货币化,涨价去库存;海航、复星、SOHO、万达、恒大连续海外并购,李嘉诚跑了。

2016年一夜之间,情况急转直下。一系列眼花缭乱的操作,“一带一路倡议”、“房住不炒”,“严控内保外贷”,“扶贫攻坚,共同富裕”。这意味着,中国作为美元体系最大的商品工厂,突然要打算要自己消费产品了,不但如此,还要跑到一带一路的资源国,去和美元体系争夺资源和产品市场。再然后,17年中印边界不太平了,18年贸易战、孟晚舟事件、科技战。看似无关的种种事,实际逻辑上环环相扣。

2020年到2022年末,再过100年后回顾,可能会觉得这三年是大转折的年代,突如其来的疫情,让美国体系的计划完全打乱。

按照18年贸易战、金融战、科技战的脉络。美国可能会搞很多事情,制造内部和外部的混乱。但归根到底,它要降低中国商品的需求。让中国房地产硬着陆,把一批伪中产变成负翁,可以大幅降低国内的需求。给中国商品加关税,加息,可以降低美国消费者对中国商品的需求。内需外需如果同时消失几年,中国制造就失去了生存土壤,不论制造业转移到印度,还是回流美国本土,中国都会几十年奋斗成为一场空。只要内需、外需不同时消失,制造业就不会严重流失,制造业还在,中国不会败。

新冠给中国带来了三年的巨大外部需求,外部需求旺盛,就能乘机调控房产。在2020年8月23日提出三道红线,21年1月1日正式执行,同年4月经济工作会议提““用好稳增长压力较小的窗口期”。这一调整,就是两年,利用外需旺盛,房地产上涨预期被扭转。不良资产开始出清,居民的存款再度增加,负债率稳步下降。2022年10月出口同比负增长8%,远逊预期,12月上面印发提振内需纲要。外需向下拐头,房地产调控告一段落,现在要扩大内需了。房地产有短期反弹机会,但从长远来看,房地产的调控还要继续推向深入,直到房地产税完全落地。

这三年,国际上除了新冠,俄乌战争也是历史转折性事件。俄罗斯远没有胜利,但是它对苏联解体之后的国际秩序发出了不满的怒吼。更重要的是,美西方和俄罗斯打僵住了,在制裁手段用尽,连猫与柴可夫斯基都不放过之后,打僵住了。你可以说,俄罗斯暴露了实力不足,但美西方和它打僵住了,岂不是更意味深长。

那边打僵住之后,世界上出现了很多原来不可思议的现象,伊朗加入上合组织了,沙特到中国来采购成套军事装备了,越南彻底站队中国了。中国和中国制造的外需破局,或许就蕴含在这些新市场中,这个我们后面还会再说。

中俄是无上限合作伙伴,一个是最大工厂,一个是最大的资源供应国,背靠背寻求改变过往的分配秩序。对美国来说,商品通胀的长期化已经不可避免。更何况美国自己还因为移民政策和新冠后遗症损失了数百万劳动人口,严重抬高了服务业成本。

那么我们小结一下,2023年市场的头号风险是,美联储的鹰派立场可能远超市场的预期,因为通胀是结构化的,长期化的,是因为支持美元体系低通胀的三大支柱:廉价移民、中国低价商品、俄罗斯和第三世界廉价资源全部动摇导致的。而不是仅仅是新冠多印了一点钱,或是苏伊士运河临时中断。长期的高通胀,高利率会严重损害高估值成长股,损害依赖高负债,高融资的烧钱企业,利好现金流稳定的收息股。

大势二:安全压倒效率,全球化全面退潮。

咱就是说,现在市场只是觉得,互联网人口到顶,房地产人口到顶,找不到增长点了,应该找新的增长的赛道。有没有一种可能,过去几十年,闪电式增长的底层逻辑变了呢?

国家不是莫名其妙提出“卡脖子”的问题,这属实是痛的领悟。芯片可以武器化,用来打击华为。原油、天然气可以武器化用来打击欧盟。美元和Swift也可以武器化用来打击俄罗斯,伊朗的霍尔木兹海峡,土耳其的博斯普鲁斯海峡常常受到通航威胁,对日本来说,台湾海峡是经济命脉,却很不安全,对中国来说,马六甲也是一样。全球化分工,在这种什么都能武器化的环境里被弄得稀碎。对供应安全的需求变得和效率一样重要,甚至更重要。

台积电在美国设厂,建设最先进制程,远离上游日韩供应链,也远离下游中国产业链,缺少必要的人才储备,连建材成本都比亚太贵3倍。除了安全考虑,没有别的解释。

同样在中国发生的很多事情,也不再是效率优先的逻辑。光伏行业长期补贴,引出了无数的骗补企业,多轮泡沫。基本上我们所知的所有战略性行业都存在低效率问题:显示面板,芯片,电动车,国产航发,核电哪个行业没有几个大雷,不打几只大老虎?

某种意义上,经济学家的批评是对的,这些产业补贴政策在全球化的背景下确实没有经济性。

但是对于中国这种缺油少气,国土广大但人口分布不均的国家来说,花代价建立以煤炭做兜底,风光水核为主要发展方向的能源体系。会比欧洲那种建立在中东俄罗斯廉价化石能源基础上的制造业更扛风险。在上述新能源的基础上,我国再构建高铁,地铁,电动大巴和电动出租车的电力公交体系,就比飞机和燃油车的化石燃料交通体系更安全。

从全世界来看,不安全感、不确定性驱动的决策越来越多,中国金融去杠杆是安全需要,美国再制造是安全需要,欧洲能源转型也是安全需要。

瑞信的分析师Zoltan认为,出于日益不确定性的担忧,主要国家会

(1)加强武备,以维护秩序

(2)加强商品流通和市场备份,绕过关键海峡和市场。

(3)加大商品投资,强化战略储备

(4)加速能源转型,减轻化石能源依赖。

这份带有政策建议性质的报告,完全是把中国过去10年的准备做教材了。甚至都能读出作者在行文时的沮丧和焦急。

平心而论,中国的家底不能和美国比,新冠3年既要防疫,又要调控房地产,还不愿意印钞透支未来。总体经济相对于日本、欧洲表现真的还不错。我在前言中说,2022年是投资逻辑颠覆的一年,安全、稳健的企业,开始享受估值溢价。但是相对说,中国作为世界经济运行安全的教材级别国家,整体的估值起码没有溢价。

2023年怎么投资?

我们用了很多篇幅,介绍时代大势。大趋势并不总是向前,也会偶尔停滞,甚至回潮。我们要控制杠杆,控制风险。总体上,要顺应大势,避免火中取栗。如果情况与预期不一致,要止损。

我先罗列要投资和不要投资如下:

- 投资于通货膨胀,特别是大宗商品超级周期。

- 投资于中国等新兴国家中产的消费升级。

- 投资于发达国家的安全准备

- 避免投资于大宗商品价格敏感,利率敏感的行业。

- 避免投资于挤压新兴国家消费的行业

- 避免投资于深度依赖全球化的国家和企业。

大宗商品周期,我认为是预期差最大的机会,西方主流经济学家,甚至中国经济学家都没有深刻意识到,一个新时代正在萌发。大宗商品长期投资不足,供应受限,这已经是行业共识。预期差在总需求的分析,大家还是基于全世界生产供美西方十亿人消费的旧秩序,旧框架,那么当美元持续加息,压抑美西方消费和投机,大宗商品的需求往往比供给下降更快,所以大宗商品没有机会了。

我认为世界杯像是隐喻。今年世界杯不光有壕无人性的场馆,奢华的开闭幕仪式。它对外表达了中东国家经济转型的雄心。必须转型的种子,10年前就已经种下,2012年阿拉伯之春席卷中东,国内称之为颜色革命,更底层的逻辑还是经济问题,比如暴动国家埃及,1975年人口0.39亿,到了1.04亿,也门人口678万到3049万,叙利亚750万到2100万。本身阿拉伯地区就是大片不毛之地配上一点点绿洲地带,除了能源全靠进口,本来根本养不活那么多人口,产业结构又十分单一,大批年轻人没有就业,很容易造成社会动荡。

海湾国家是美国盟友,家底也更厚实,人均石油资源更丰富,因此还没有出现社会动荡。但别的阿拉伯国家的问题,海湾国家都有,不转型出大事也是迟早的事情。沙特从70年代开始到现在,经济结构没变,国家性质没变,但是人口从600多万人增长到3500万。科威特从80万增长到430万(均不含外劳)。新增的人口,不是给口饭就行,他们都需要就业,海湾国家往往将本国人都聘为公务员,养一个公务员成本有多高,中国人都懂。80年代,为了支援阿富汗战争、协助美国斗苏联,沙特可以带头把油价压到10美元,现在低于80美元沙特的国家财政就会破产,别的国家运营成本更高。虽然开采成本仍然很低,但是架不住吃皇粮的八旗子弟太多了。

石油是大宗商品的大哥大,去看别的大宗商品国家,粮食出口大国巴西、印度有饥饿问题,煤炭、镍资源大国印尼缺电,铜、钴资源大国刚果。。。

实际上,只要美国主导的秩序出现松动,资源分配绕开美元体系,就像是这次世界杯这样,中国给卡塔尔造场馆,造光伏,造5G,卡塔尔拿天然气长期合同做交换,不让欧美赚剪刀差。这种模式搞多了,量大了。大宗商品的价格,从日元、欧元、美元的角度,只是超级周期的起点。

沿着通货膨胀的路,我们来看看中国形成的巨量固定资产。建设一条高铁需要什么?材料方面需要铁矿石、石灰石、煤炭、石油、多种有色金属,运输需要汽柴油、电力,组装列车需要产业工人,科学家,铁路基建需要工程师。以上这些,全都在我们聊低通胀三根支柱的时候说到了。往前看,在美国主导秩序之下,全世界劳动力便宜,商品便宜,能源便宜。欧美人都利用这些享受了几十年。中国把铁矿石进口了,煤炭挖出来,劳动力组织起来,搞了世界上最大规模的基建网络,相当于构建了一个巨大的大宗商品综合战略库存。因此,长期看,中国的基础设施资产价值都会按照新的能源,商品和劳动力成本重新估值。

这些基础设施价值重估,实际上意味着中国的国有总资产价值被重估,负债率下降。国家会更有余力给居民提供更好的福利,更低的税收。这就引出我们第二个投资主题,内需消费。大家注意没有,今年总体消费非常低迷,但是总体非常差的情况下,不少中国企业过得还不错。比如说,比亚迪新能源汽车大幅增长,广汽的自主品牌大幅增长。电视行业里,海信,TCL的高端mini LED电视都有较大增长,市占率显著扩大。日用消费品里,FILA、始祖鸟、中国李宁已经成为了年轻人的新宠,耐克、阿迪被认为是老土。只要不炒高房价,让富豪向国外持续转移资产。中国产品,中国人自己消费,剩余的产能与俄罗斯换天然气,与沙特换石油,与阿根廷换梅西,是换牛肉😁。这条去美元的路线已经日渐清晰,只待美国把台积电掏空,诈骗党把台北故宫的文物再偷走,随后低成本和平统一弯弯,一带一路的新画卷就能完全展开。

再来看看美股,美国企业肯定是全球化最大的受益者。很多商品,仅仅是因为made in US,就享受了产品溢价。比如星巴克、nike、可口可乐、漫威电影,肯德基,万豪酒店实际上卖的是美式价值观,是强国人设。全球化退潮,美帝国收缩,对它们肯定是一种打击。这种我们要长期回避。

美国企业中还有一些,长期以来举债回购公司的股票,用来推高股价图利管理层。这种游戏,玩到今天这个持续高利率、高成本的环境当中已经无法持续,这种我们也要长期回避。比如说咱们点名,百盛餐饮、美国航空、波音、星巴克。甚至苹果,家得宝这种蓝筹股都可能会受到负债成本提升的拖累。

那么美股的机会在哪?美国毕竟是100年的工业强国,拿得出手的硬菜还不少,比如说石油资源企业,西方石油、披萨切特、马拉松,又如石油开采技术服务企业,斯伦贝谢、贝克休斯。工程机械巨头卡特彼勒,农机巨头约翰迪尔,化工材料企业3M,杜邦,霍尼韦尔。

再就是美国的先进制造业回流,我们思考美国如何筹集先进制造回流需要的巨量资本呢?想想中国的创业板,科创板的好办法。搞一波牛市起来,发一批高价新股和定增,让全世界股民出钱。所以,虽然台积电去美国设厂,明显成本高,效率低,但是巴菲特还是买台积电了。只能说巴菲特还是老辣,他是懂资本市场的。

最后,还是要以风险提醒作为结尾,短期房地产可能会松一松,但是长期看,房地产要恢复消费品属性,那么一种生活必需品价格过高,必定会挤压到别的消费,房地产还会长期作为支柱产业,但是它暴利的时代,永远结束了。教育也是一样,教育有两种目的,育人和选人。前者是高尚的事业,后者则是必要的恶。选人的教育是一种没有上限的军备竞赛,谁都想把孩子送进清华北大,这里投入太多,并不能提高人的素质,还会挤压到别的消费,甚至育人的=教育本身,因此它的长期前景也不乐观。我们要把时间更多投入到符合伟大复兴需要的行业里去,投入到人民美好生活的向往中去。

降低预期,控制好利率风险,通胀风险,监管风险,泡沫风险,注意好这些,应该赚一点钱,也不那么难。

最后,祝我们2023年好运。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

所有问题,归根结底都是经济问题;所有解决办法,都是为了应对经济问题;所有投资原则,都是以应对经济问题的政策为背景。

这篇文章不错,转发给大家看看

[财迷]