从一枝独秀到与前辈同频 拼多多还能有“大行情”吗?

作为中概互联网新秀,拼多多在过去几年可谓出尽了风头,给了很多投资者非常的丰厚回报。不过当美联储结束宽松货币政策之后,拼多多股价也是进入了快速下行区间,此时尽管财报不断转好(保持增长和盈利性双重优势),但股价整体仍然处于下行周期。

如今中概似乎又到一个拐点,近一个月内板块保持了积极的反弹势头,加之拼多多近期财报表现良好,许多朋友就常常讨论:基本面的积极进展是否可以反馈在拼多多接下来的表现中?换言之,在财务数据示好的情况下,拼多多还能否走出一个独立行情?

本文通过量化和财务分析结合方法来解答上述问题,核心观点:

其一,拼多多至今尚未完全走出阿里和京东等前辈的影子,考虑拼多多还是要结合中国零售大盘;

其二,中长期拼多多能否走出独立行情取决于企业经营质量,尤其是Temu顺利与否。

与前辈们加强“互动”

企业估值是一件说起来容易,实操起来很是麻烦的事情,我们固然可以通过现金流贴现,同类市盈率参照等模型来估算企业的内在价值,不过在现实中二级市场往往会有较大波动,财务手段计算的公允价值要么过于保守,要么过于激进。

其原因在于忽略了一个重要元素“抱团买方”,包括各类对冲基金,ETF指数基金等等,这些机构在计算投资标的时,其考虑的核心问题乃是:所投企业属性是什么?行业整体天花板又在哪里?

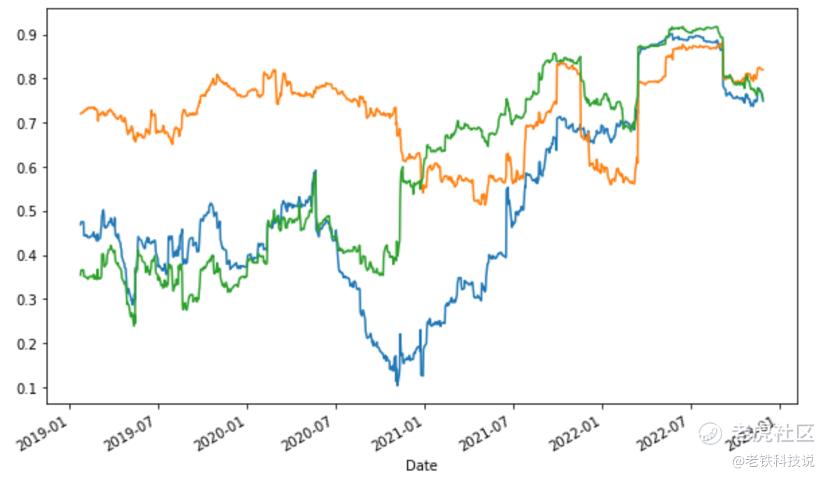

如在美国资本市场看来,尽管拼多多以社交电商起家,也走出了非常优秀的业绩,但又由于其与阿里和京东同在中国零售和电商板块序列中,三者市场表现就产生了非常强烈的联动效应,见下图

股价的相关性分析乃是量化投资最常用方法:整理拼多多上市后每日股价的波动情况,与阿里和京东进行相关性计算。

上图乃是我们计算的结果,可以比较清楚看到:

1.京东和阿里的相关性更为强烈,尽管两家企业竞争白热化,但由于同属于中国内需和电商概念板块,两家企业呈现高度相关性,这也再次说明,尽管不同企业经营效率和所处周期不同,但外部市场对其定性往往会让同行业企业表现呈现高度的趋同性;

2.拼多多与另外两家企业相关性相对较弱,如开篇所言尽管同属同一板块,由于拼多多前期给市场的眼前一亮加之美联储大放水后市场偏好开始向高成长性企业靠拢,拼多多是收获了此种红利,这也就摊薄了与其他企业的相关性。

如今市场寄希望于拼多多可以再走出一个新行情,其本质也是希望企业可以在相关性方面与另外两家企业拉开距离。

上图中乃是我们所整理的上述三家企业每日股价变动的动态相关性走势(120天滚动窗口),我们之所以未在图中对不同颜色折线进行标准,主要原因也在于希望大家忘掉颜色,去看2021年下半年之后折线的走势:高度的一致性。

2021年之后,全球流动性逆转,资金风险偏好随之改变,成长股阵营遭受打击,加之我国监管为代表的行业系统性风险不断提高,导致拼多多回归“零售板块”阵营,与前辈保持高度一致性。

换句话说,即便是出于均值回归等客观规律,2020年拼多多爆发式的增长也是难以持续的,回归乃是必然。就此来看,拼多多,阿里和京东三家企业本质上构成了“中国内需核心概念ETF”,如果要笃定中国未来零售,是绕不开这三家企业的。

反弹不能忘大盘

经过上述分析,问题就回到了:拼多多是否有足够潜力跑赢板块。再将此问题分解:1.中国零售板块的前景如何?2.拼多多的未来前景如何?

关于中国零售的前景问题市场中多有讨论,悲乐观看法辩论相当激烈,由于篇幅所限,我们不再讨论复杂的宏观问题,只是从其中捋出一条主线,零售业前景与前文所提及的“中国内需核心概念ETF”究竟何种关系。

由于三家企业保持高度的相关性,我们主要对比阿里与全国实物电商的走势情况,见下图

这基本上验证了我们的看法,上述两条折线保持着高度的一致性,某种程度上,行业的景气度都会投射到阿里之上(也等于是整个板块),也就是:内需恢复是板块股价走势的重要元素。

在过去一个月,中概零售板块可谓是跌宕起伏,每每传言疫情防控措施调整,该板块总会在第一时间有积极表现,我们与其称此为情绪所致,不如说是市场对行业景气度的重新认识,如果防控措施调整,内需景气度就会触底反弹,而一旦“流言”传出相反看法,则行业景气度预期要重新评估。

在优化防控“20条”和提高老年人疫苗接种率等措施配合之下,本质上放松防控的预期的预期已经越发接近(高盛中国区曾认为节点会在2023年Q2),这些也都是内需反弹的基础,是板块企业长期持续反弹的必要条件。

我们再看拼多多的先进性,我们整理了拼多多和阿里每日股价变动情况,见下图

我们之所以如此对比,除了找到企业先进性程度之外,也意在强调,虽然不同企业之间会保持较高的相关性,但个别企业仍然会以高质量跑赢同类(如同走一步,但步伐大小又各不相同),这些在上图中都是可以找到证据的。

进入2021下半年后,无论是出于我国内需的景气度抑或是美联储货币政策的调整,都不利于拼多多的市场表现,2022年之后其股价市场同比变动还曾一度落后于阿里。

但如我们图中标注所示,近期拼多多股价反弹又要领先于阿里,如前文所言,行业景气度的反弹决定着板块兴衰,而不同企业由于对板块的敏感度不同,又决定了企业自身的反弹高度。

显然在市场以及企业的经营表现来看,若行业景气度恢复拼多多可以获得更高的溢价,于是一旦行业景气度见好,企业反弹力度便超过行业。

财报继续探索平衡点

在上文的分析中,我们整理了”行业景气度——零售三大企业走势——企业相关性回归——推高个股成长”的反应链,同时也说明尽管步伐趋向于一致性,但个股经营前景的优劣又决定着反弹的高度。

我们继续看拼多多,其以“社交电商”概念起家,以商业模式拿到高增长,从早已红海化的市场中脱颖而出,这是难能可贵的。

在对企业的判断中,也存在着一些争议性话题:

1.成长性前景问题,是否会面临加速回归;

2.利润的持续改善情况,早期拼多多以强市场费用进行获客,市场费用减少能否在盈利和成长性之间取得平衡。

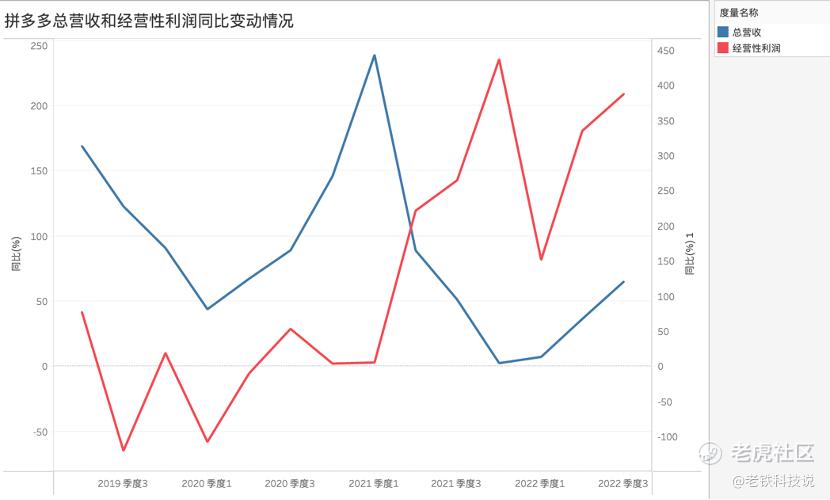

我们首先整理了2019年至今拼多多总营收和经营性利润的同比变动情况,见下图

在上图中我们比较清晰看到,2020年前后拼多多确实存在着如何平衡增速和盈利性的问题,彼时经营性利润处于亏损期间,而增速又有着下行的压力,不过该疑问在2022年之后越发淡化,总营收增速开始有初度反弹的迹象,而经营性盈利也是连续处在盈利状态。

能够在不乐观的宏观经济下取得此成绩,这是非常难能可贵的。这一方面在于经过前期积累,企业在强化经营效率同时亦具备了一定的成长惯性,加之消费降级这一大背景给企业争取到了便利因素;另一方面这也是企业商业模式调整的结果,进入2022年后拼多多开始逐渐削减自营类商品(本意为弥补前期平台的品类不足问题),企业重新回归平台化运营,也就降低了成本。

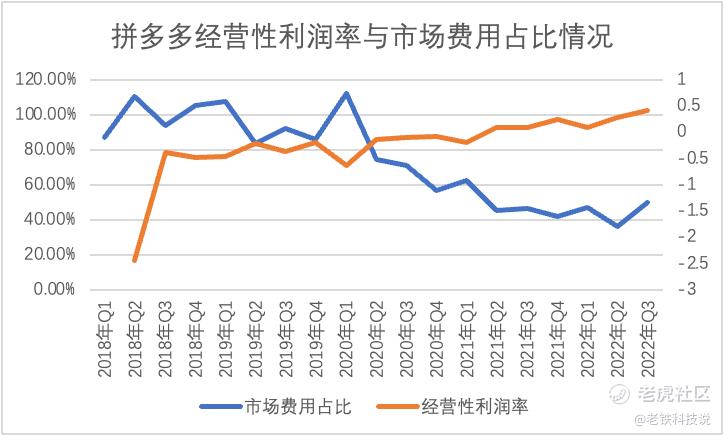

在上图中我们可以看到,2020年之后的,拼多多市场费用占比呈现快速的下行趋势,与此同时经营性利润逐渐好转,不过相较之下,经营性利润的变动幅度要弱于市场费用。

在此之前,市场分析人士过多将研究重心放在企业市场费用的消耗问题上,却忽略了商业模式调整对企业经营质量的影响(自营),2022年之后经营利润改善幅度明显上扬,也再次验证商业模式调整与成长惯性共同决定了企业当前的经营效率。

就上述情况来看,我们可以得出:

其一,拼多多的经营效率确实在改善区间,且在成长和盈利性两大难题之间正在寻求平衡点;

其二,商业模式的调整对企业的影响往往被忽略,如最近企业以Temu进军国际市场,短期内也会对经营质量产生波动,如市场费用短期的上行等等,该业务的进展顺利与否也会对企业产生影响。

本文以量化分析和财务相结合,虽然是以拼多多为研究样本,但核心思路是希望可以为大家提供一个分析框架:财报作为滞后指标参考性往往没有我们想象中那么强烈(市场价格很可能早已涵盖了财报预期),我们就需要找到更多的前置性指标,如同类企业相关性,行业大盘以及影响行业大盘的微观前置因素等等,再与财务数据互相验证,这样就可以得到更近真实的企业评价。

风险提示:我国内需恢复不及预期,美国通胀高于预期,出海业务表现不佳

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

好文章