一台美元印钞机所引发的一系列血案

一,

注定最近两年不平凡,一切就是老美开动印钞机所引发的血案,美国目前的根本目的就是要想尽一切办法从疫情后的无限量化宽松所导致的滞涨情况中实现平稳落地,即经济停滞的同时还伴随着高通货膨胀,美联储在疫情期间的无限量化宽松,导致货币供应过度增长。这种情况极易形成工资—价格的螺旋式上升,而这种螺旋式上升一旦形成,就很难降下来了,且较高的通货膨胀会容易形成财富的再分配,即富人越富,穷人越穷,我们的全球首富马斯克估计最有心得了,据报道马斯克的资产在20个月内增长了10倍。并且会让那些债务人身背的债务增加,中小企业因沉重的债务而破产,对经济的伤害极大。所以鲍威尔态度如此坚决,不断释放激进的加息信号,一定要遏制通胀的根本原因。

二,

这种情况曾经在沃尔克当联储主席时似曾相识,通胀高达12%,沃克尔不惜破釜沉舟连续大幅加息将联邦基金利率升至20.5%,通胀虽遏制住了,但经济却出现了不亚于经济萧条的情形,失业率一度高达10.8%。通货膨胀的降低几乎总会以经济衰退为代价,我们引入牺牲率这个概念,牺牲率是指GDP损失的累计百分比与实际得到的通货膨胀的降低量之间的比率。据劳伦斯·鲍尔估计当时的牺牲率为1.83。沃克尔当年的激进举措给经济带来了短期阵痛,但他所做的也被认为是应该的,也为后来的经济繁荣奠定了基础。货币政策的狂欢是需要付出代价的,或许摆在鲍威尔面前的选择,无非就是长痛和短痛的抉择。市场目前传出下半年美联储可能会暂停加息,我认为也很正常,毕竟美联储的目标最终是要把一辆高速行驶的汽车给慢下来,而货币政策的具有延迟性,即实现它的预期目标是要经过一段时间的,且货币政策乘数具有一定的不确定性,美联储估计也不想踩刹车太狠,想尽力平稳的将速度降下来。毕竟如果踩急了,经济这台车翻了可就不好了。

三,

但是美国持续加息也存在一个非常严重的问题,那就是债务危机,截止5月29日,美国联邦债务总额已经从大流行的22.9万亿美元激增至30.48亿美元,增加了近8万亿。每个美国公民为此背负的债务为91530美元,每个美国纳税人也创下了242985美元的债务。以上数值都达到了历史最高位。美国联邦债务总额与GDP的比率目前已超过创记录的129%,这一比例比2000年的57.79%,增加了约72%。比1980年的34.59%增加了约95%。这也时刻提醒着美国人,美国经济过去数十年间的繁荣都是巨额债务堆积的产物。美国陆续加息最直接的结果就是需要支付更多的利息,美国能否负担得起吗?我们需要打个问号。而为什么我们要看债务和GDP的比例呢,主要是以前虽然美国债务也在每年增加,但是由于经济的发展快于债务的增速,导致债务收入比率是下降的,所以债务的增加,美国还得起倒也没事。

有分析师认为美联储或正处于一个进退两难的困境。即使美联储已经开始加息,但是无法改变全球能源的供应问题,也改变不了美国高涨的食品价格。而如今全球经济下行且背负如此债务,美联储有可能未来面临重启美元印钞机模式的选择问题,笔者认为经济衰退这件事难以避免,美联储想实现经济平稳落地几乎不可能实现。大概率也是以经济衰退为代价来降低通货膨胀,毕竟经济这东西是有周期的,风雨后是能见彩虹的,而通胀这东西一旦松手就难以管控。孰轻孰重,想必已有选择。

四,

而为什么美国要引发俄乌冲突,且还在不断添油加火,就怕乌克兰和俄罗斯不打了?那肯定是有所图谋,谁愿意做吃力不讨好的事。自俄乌冲突以来,美国的军火商,能源产业和粮食产业赚得盆满钵满,美国作为全球最大的军火商,毕竟谁叫人家二战就是靠倒卖军火起家的呢?参考美媒报道:援乌400亿,美国军火商“稳赚”170亿。可真是暴利啊。关于原油大家知道美国原油产量占全球18.6%,是全球第一的石油生产国吗?而沙特和俄罗斯分别以12.5%和12.1%位居第二和第三。美国主要是以页岩油为主,根据美国页岩油开采公司数据得出开采成本在30~40美元每桶左右,而沙特平均开采成本大概在9美元每桶左右。所以在当初2020年时,石油价格大幅下跌,美国页岩油气巨头切萨皮克宣布破产。而靠这一波制约俄罗斯能源出口,使能源价格直接起飞。同样的,美国也是世界最大的农产品出口国家,其累计粮食产量能占全球粮食总产量的五分之一,其中大豆出口比重占世界出口总额的37%,玉米的出口比重占世界出口总额的47%,小麦出口比重占世界出口总额的22%。乌克兰和俄罗斯同样也是重要的粮食出口大国,受最近消息,乌克兰播种面积将下滑20%。小麦作为世界第一大粮食作物,全球小麦今年涨超60%。美国这一手好算盘,俄乌冲突简直一石三鸟。带动国内产业的发展,缓解经济衰退。但是过高的原油价格和大宗商品价格,美国也不乐意看见,毕竟过高的大宗商品价格是不利于美国降低通货膨胀的。

五,

美国同时也在利用美元的霸权地位对外输出通胀,那么美国是如何利用高通胀薅他国的羊毛呢?美国是一个巨大的需求大国,美元是全球贸易的主要交易货币。1.通过外贸薅羊毛。

比如原先100美元可以买650元中国商品,比如650元的衬衫,这时候美元通胀了,在美国国内100美元只能买原先95美元的商品,但是如果人民币没有升值的话,这个100美元还照样可以买650元的中国同款商品,也就是说美元贬值了,但是美元的购买力却没有变化,这就是为何去年外贸如何火爆的一个原因,国外大规模通胀,实际货币贬值,但是外贸购买力却没有降低。2.通过推升他国资产薅羊毛。去年几乎全球所有国家的股市都是牛市,去年一年很多国家的股市涨幅超过20%。欧洲斯托克50年度涨幅为21%、英国富时100涨幅14.3%、道琼斯指数18.73%,越南股市去年累计大涨35.7%等等,大量的美元输出美国,输入到各国去,购买他国的资产,包括债券、股票、房产等等,在推升债券、外汇、股票、房地产的时候,获利颇丰,然后在美国加息的时候,又逐步逃离他国,更有甚者会引起该国的经济危机,那么美国就能顺利把通胀率输出给他国,美元在回流的美国的时候,100亿美元出去,130亿美元回流,还赚了30亿美元,完全抵消了通胀,但是却苦了那些发展中国家,毕竟发展中国家赚取美元的时候,都是通过辛苦的原材料、初级工业品等等输出给美国。1998年东南亚金融危机、1989年日本经济危机等等都是美国薅他国羊毛的典型案例。

六,

但是我们不需要过度慌张,毕竟我们大国,且经济韧性强,抗风险能力也强。我们国家估计也看出未来1—2年,全球经济步入下行,边缘政治局势动荡,可真是世纪疫情叠加百年未有之大变局。中国最近频出利好政策搞大基建,汽车补贴,等等。

首先我们要知道一个重要的恒等式。即Y=C+I+G+NX,Y表示国民收入,也可以说是GDP,C表示消费,I表示投资,G表示政府购买,NX表示净出口。我们都知道政府购买G它是最直接的拉动经济的方式,例如当初的4万亿政策,政府直接撒钱带动经济的发展。而NX净出口受国内外种种因素的制约,例如全球渐渐放开复工以来,越南利用更廉价的劳动力抢走了许多低端制造业的订单,所以不好直接干预。现在经济不景气的情况下,人们不敢消费,企业也不敢用闲钱和从银行低息借到的钱进行投资。汽车补贴就是从消费端出手,刺激消费,让人们愿意把钱拿出来消费,从而促进企业的发展,让企业愿意拿出钱来进行投资扩产,即从消费C和投资I两方面一起带动经济。再通过乘数效应进行放大,即消费C,投资I,政府购买G的增加可导致国民收入若干倍的增加。从而盘活我国经济,抵御外来风险。我相信在未来全球经济下行的情况下,还会有更多的基建项目,消费补贴,购物券,房地产政策的小步放开和贷款利率的降低等利好政策出台。我建议那些手里有闲钱的且受疫情影响较小的人群能够在可能将要到来的经济衰退时,敢于消费,敢于买房,为国家经济做贡献。我相信没有永远的经济低谷,在好政策频出的时候大胆去薅羊毛,时间会奖励那些勇士的。

七,

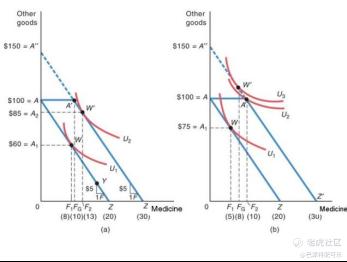

关于一个争论,我觉得有必要浅谈一下个人的观点。有的经济专家和人们觉得什么补贴,消费券没用,因为买不到自己所需的产品,不如现金补贴来得实在。现金补贴的确有它的理论依据,我们在此就用经济学的知识简单的阐述一下,如a图,现金和消费券的效用是一样的,因为消费者要买的东西和消费券一样,为同一条U2曲线,而b图,现金的效用U3就明显大于消费券效用U2。所以现金补贴的效用是最大化的。老美等西方国家在疫情时就是直接撒钱,但是笔者认为西方这套理论在中国不一定合适,首先中国人口基数大,撒钱的话我们人均可能也就没多少钱了,中国人相比也更爱存钱一些,其次,定向的消费券有利于政府去帮扶那些困难的企业,支持有潜力的公司。还是那句话走适合中国国情的道路。

八,

说了这么多,笔者想发表一下对未来的看法,以下仅是个人拙见,仅供参考。全球经济下行衰退不可避免,由于夏季假日以及出行,加上亚洲开始复工复产,需求会大幅上升,能源价格会震荡小幅冲高,在假日高峰能源价格会见顶,我认为欧洲限制俄罗斯原油出口,最后只会伤及自己,因为目前大量的欧洲不要的原油,正在被印度以折扣价所抢购,折扣又如何,俄油运费提高又如何,毕竟受你欧洲制裁,油价已涨飞了,最后我大俄还是可以获得正常利润,虽能源收入可能会下降,但是总比你们要承受更高的价格和难以降低的通胀要好吧。未来全球能源的供给格局将发生变化,制裁带来的影响将越来越小,能源价格也就不可能持续走高。欧洲到时可能会发现今年下半年的加息并不能有效降低本国的通胀,且短期内难以实现向清洁能源的转型,以及俄乌冲突始终会结束,最终欧洲和俄罗斯不可避免的又回到谈判桌前来解决能源危机。由于国外的放松管制,人们出行的狂欢消费,今年全球第三季度的经济状况应该比较平缓,和往年相比不会出现较大波动。而到了2022年末,美联储的加息和缩表带来的影响,可能会通过逐步传导开始全部显现,经济开始下行势头,步入经济衰退周期,黄金和白银贵金属会因为避险情绪和美国的加息两种反力而出现宽幅震荡。能源价格会因衰退而导致的需求减少,而逐步回归正常价格区间。衰退周期会持续相当一段时间,从而将通货膨胀降至合理水平,我大胆猜一下,到时全球经济的复苏可能会以某种新冠的特效药物的出现开始强劲,届时,美联储也应该又开始启动他的印钞机了。

本文全是笔者的心血,虽数据方面有所借鉴,但是观点看法全是笔者的思想,此贴也纯属笔者写着玩玩而已,交由时间来验证自己,还有许多其他方面和细节方面笔者觉得太过繁琐,有时间和机会笔者在动笔。另外,欢迎朋友们能发表自己的看法和指出笔者问题

6月1号 巴菲特配可乐

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- xuxiake007·2022-06-03666点赞举报

- 朱耀尉·2022-06-03好点赞举报