一文看懂巴菲特股东大会6大亮点

美国东部时间5月1日,巴菲特旗下伯克希尔·哈撒韦(Berkshire Hathaway) 2022年股东大会在奥马哈市如期举行,这是时隔两年之后再次回归线下。91岁高龄的巴菲特与98岁老搭档芒格再度“合体”,被外界普遍视为巴菲特接班人的两名副董事长:伯克希尔保险业务负责Ajit Jain和非保险业务负责人Greg Abel一同出席股东大会。

在为期5个小时的问答环节中,巴菲特和芒格回答了有关伯克希尔公司业务和投资决策的问题,以及投资者较为关心的,通胀、收购、比特币等问题,让我们一起回顾大会的精彩瞬间。

别人恐惧时,巴菲特贪婪

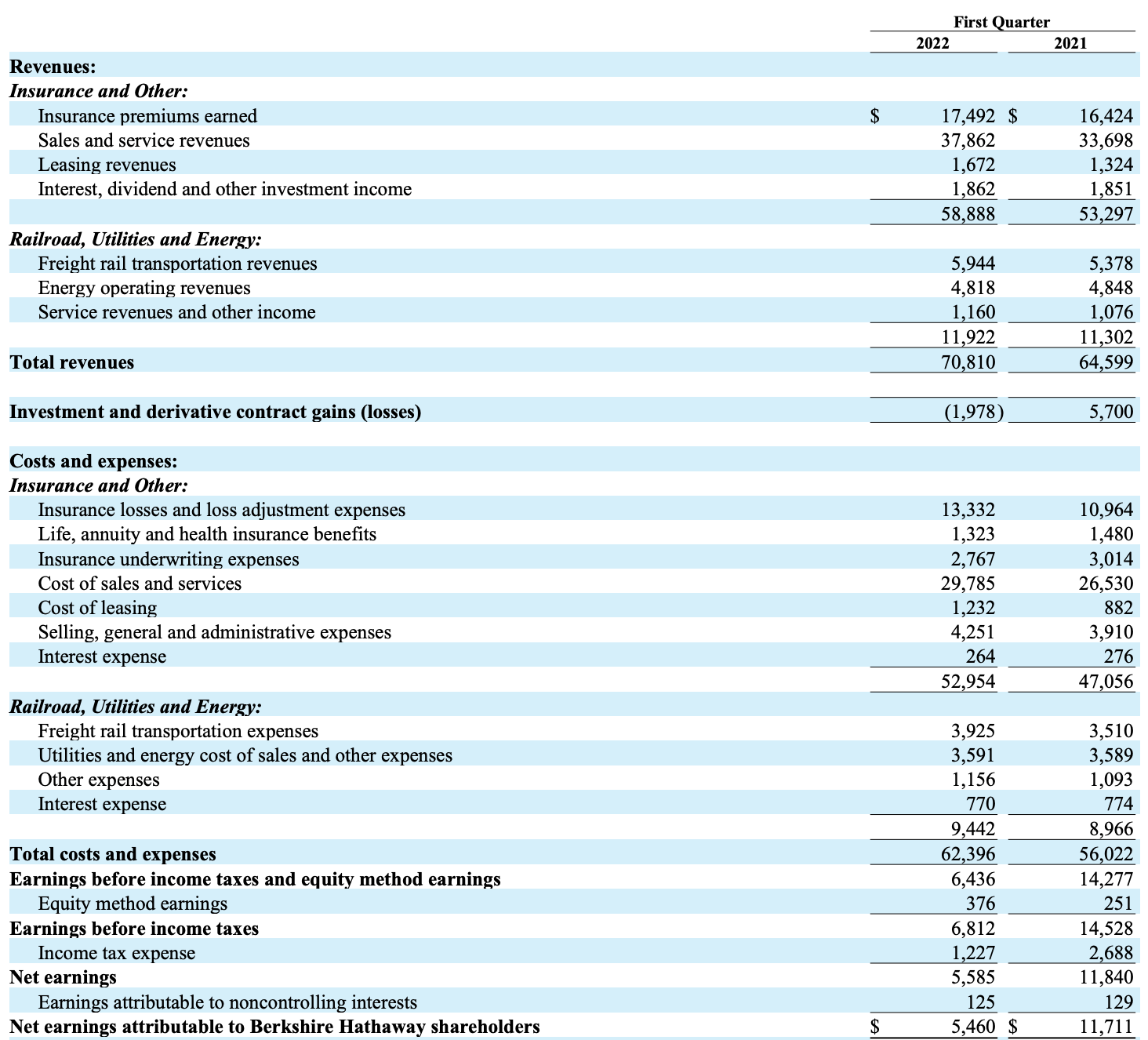

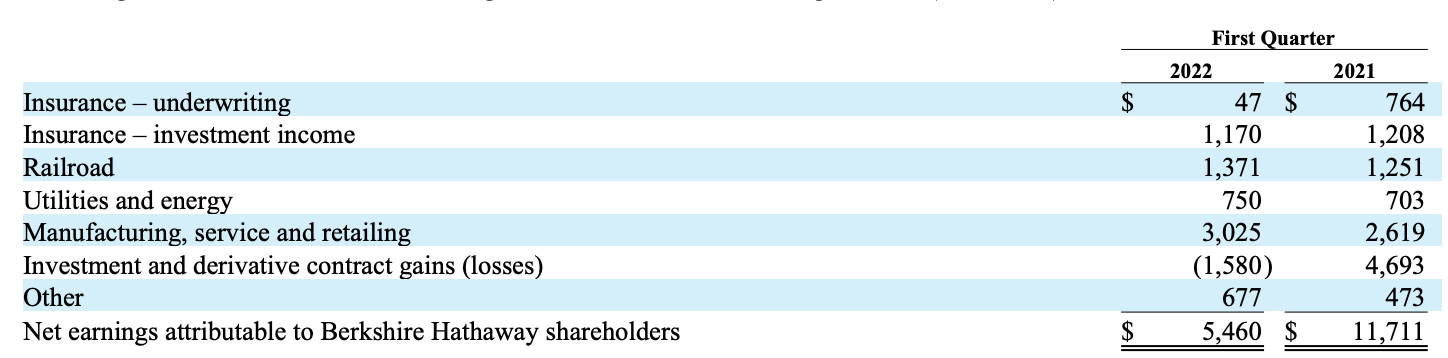

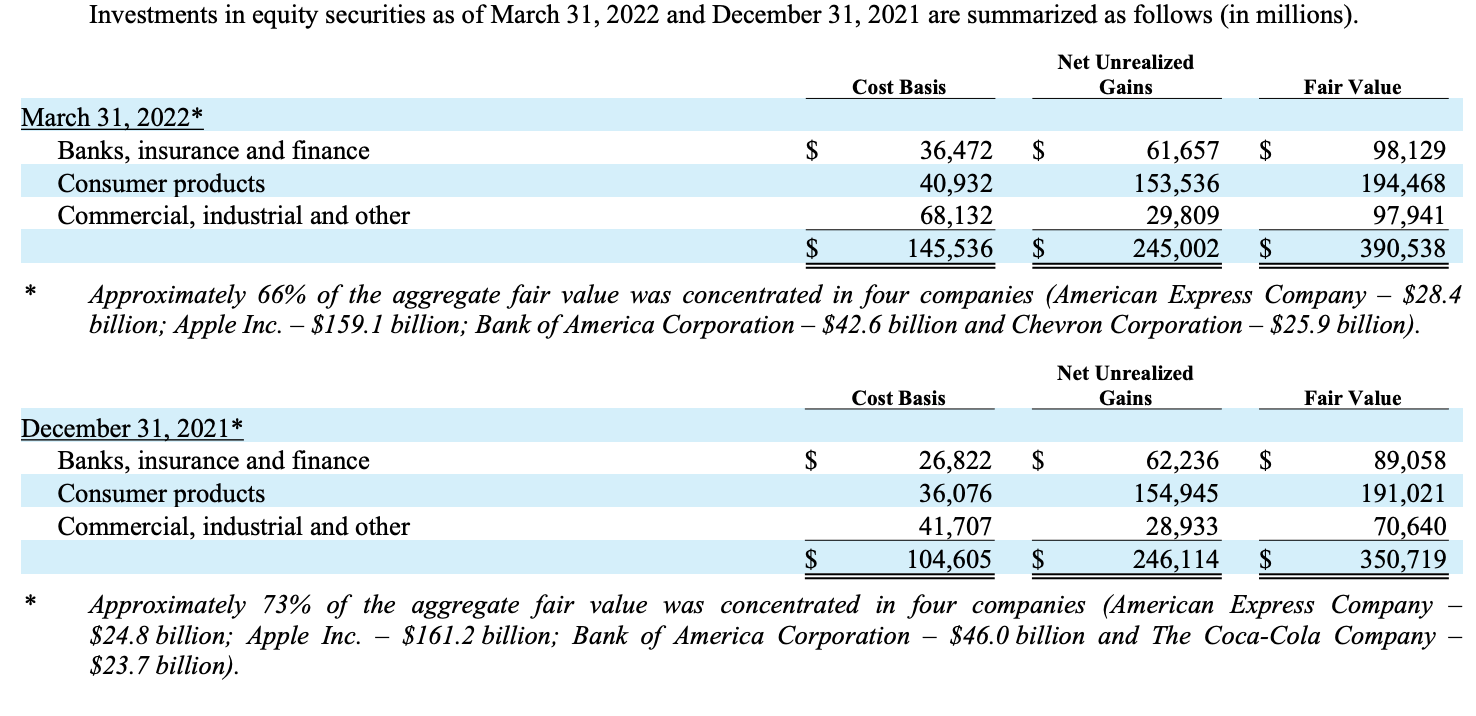

伯克希尔在第一季度股市动荡之际,大举购买了超过510亿美元的股票,其中包含了对雪佛龙,西方石油、惠普和动视暴雪的投资。巴菲特于2020年第三季度首次买入$雪佛龙(CVX)$ ,并不断增持,受益于油价,雪佛龙今年以来股价大涨33.5%。截至第一季度末,伯克希尔对雪佛龙的投资为259亿美元,相当于持有约1.59亿股。

巴菲特说: “这使我们能够在两周内买下一家运营数十年的企业14%的股份。想象一下试图购买这个国家14% 的农场。14% 的公寓。14% 的汽车经销商,或者随便什么,而其中已经有40%被锁住不能买。”。“一天创造1100万桶的石油,在全世界都非常有价值。” 巴菲特的伙伴芒格同样表示发现了比美国国债更具吸引力的投资标的。

抵御通胀的最佳方法是投资自己

毫无疑问通胀是今年的热门话题,由于疫情造成的供应链危机,加上美联储疯狂放水,2022年,美国CPI越过8%,3月份,美联储首选的通货膨胀指数上升了5.2% ,创下40年以来最高的通货膨胀,高通胀往往会引发紧缩的货币政策。快速的加息,以及持久的通胀,对经济伤害极大。

当巴菲特被问及他之前关于通货膨胀 "欺骗"股票投资者的说法时,巴菲特说,价格上涨带来的损害比这要广泛得多。通胀也欺骗了债券投资者,和那些把现金放在床底下的人,它几乎骗过了所有人。美国政府发了很多免费的钱或就救济金,这些钱和跟以前的价值相比,已经不值多少,钱的价值会下降。同样的东西,明天去买,买不到今天的价格。我们现在就是在一个非常奇怪的时期。我们遇到的问题是前所未有,疫情也是,我觉得发钱不是什么坏事,美联储是印钱的人,如果他们没有发钱给人,现在的情况可能会更糟,所以这是一个非常重要的决定,但这也难以避免地带来了通货膨胀。美联储主席鲍威尔真的是英雄,真的做了自己必要做的事情。如果什么都不做的话,情况会更糟。

通胀是导致目前物价上涨的一个关键原因,大量印钞,钱就会贬值。高通胀增加了企业的运营支出和资本金,但是商品价格却并不能无上限的提高,很难维持通胀前的利润。

在回应股东关于通胀对伯克希尔业务有何影响时,巴菲特称,在他们看来许多公司表现“非常不错”。以旗下的家具店为例,通胀导致家具价格快速上涨,但是富有的人仍愿意为其买单,与之前连糖果都买不起形成鲜明对比。在谈到普通人如何应对高通胀时,巴菲特表示最好的一项投资就是投资自己。做自己擅长做的事情、成为对社会有用的人,就不用担心钱因高通胀而贬值了。

现金为王,伯克希尔比银行强

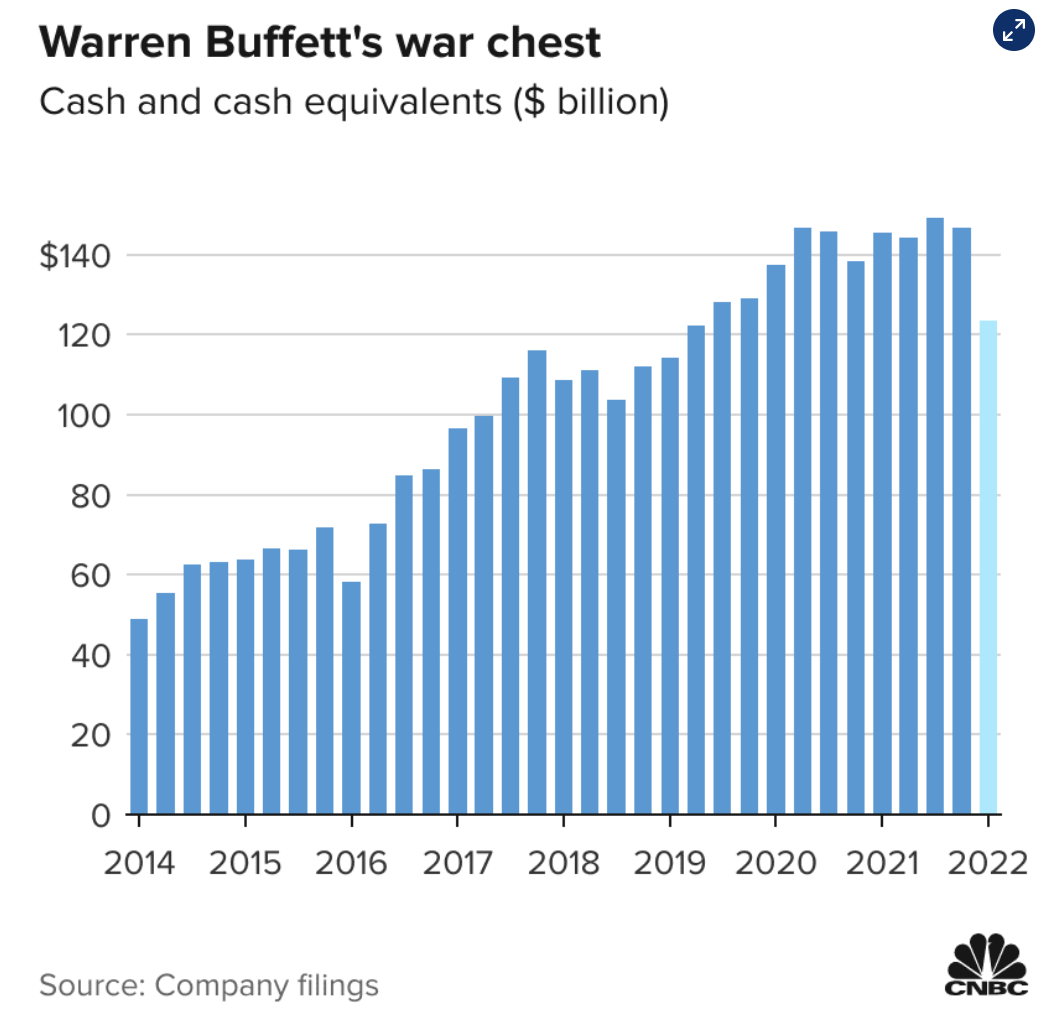

巴菲特表示伯克希尔持有大量的现金,2021年末伯克希尔的现金及现金等价物高达1440亿美元,其中有1200亿美元是美国国债,全部在一年之内到期。在这里,他区分了国债(Treasury bills)和商业票据(commercial paper)。前者是现金,后者不是。虽然伯克希尔在1季度投资了510亿美元,但是账上仍然持有超过1000亿美元的现金及现金等价物。

巴菲特在致股东信中曾表示,伯克希尔将始终持有300亿以上的现金,比起依赖朋友的仁慈,更希望在财务上更加独立,可以睡的更为安稳。

巴菲特表示无法预测未来,无法预测经济的走向,也无法预测股市的表现。如果再有类似的经济危机,持有大量现金的伯克希尔反而能跟救市的美联储一样。无论是2008年2020年,经济不好的情况下,这一切都会重演。到时候你想要伯克希尔在那里跟美联储一样运作,如果经济不行的话, 我们总是现金充裕,在需要的时候,在向有需要的公司提供信贷额度方面“比银行做得更好”。

今年以来,受到通胀影响,比特币对投资者的吸引力一直在加强,富达更是在本周宣布将允许员工将比特币存入退休账户中。

芒格和巴菲特长期以来都对比特币持批评态度。巴菲特过去曾宣称比特币毫无价值,他不能对比特币估值,因为他觉得比特币不是一种能产生价值的资产,是一种幻觉。在本次大会,巴菲特重申了对比特币的怀疑态度,表示不会购买比特币,因为比特币没有任何价值,表示不清楚比特币未来1年,5年,10年的表现,但有一点他很确定,比特币没有任何价值。投币比特币不如投资农田,房产甚至艺术品这类有形资产。

他举例说,如果能提供假设总资产250亿美元的美国所有农场1%的利率,或者拥有美国所有公寓1%的权益,他会做这笔买卖。但如果要25美元卖比特币,他不会买。农场和公寓是有价值的,他们有产出、有租金,但比特币什么都没有。

比特币是一种不具有生产能力的资产,它的价值取决于下一个买家愿意付给卖家多少。现在有很多人参与这场赌博的游戏,但这些资金在不同的人之间转手,只是所有者不同,这其中有人赚有人赔。

本质上,资产要有自己的价值的话,它必须要能够交付生产力,交付它的价值。现在只有一种货币是可以被接受的。

巴菲特展示了一张20美元的现金,表示只有这种才是美国政府发行的合法货币。考虑到购买力影响,他们或许会大幅贬值,但是当我们买卖商品时,只有现金才能支付我们的账单。美国政府没有理由让别的货币取代他们的法币。

芒格在伯克希尔股东大会上一如既往的抨击比特币,他表示,自己一直在避免愚蠢、邪恶、会让人看起来很糟糕的事,而比特币这三点全占。首先比特币的价值最终会归0,其次比特币破坏了美国货币和美联储的系统能力,三是目前比特币已经被一些国家所禁止。

收购"小伯克希尔"-Alleghany

巴菲特在股东大会中表示收购Alleghany是很偶然的事件,当时他收到了一个朋友布兰登(Joe Brandon)的邮件,布兰登表示成为了Alleghany的总裁,这是作为CEO之后的第一份年报,巴菲特表示此前已经关注这家公司60年了,有不少了解,在看到邮件之后,3月7日去纽约跟布兰登聊了一下,就做出了收购的决定。

这是伯克希尔自创立以来规模居前五位的收购案之一,同时也结束了巴菲特六年来大型收购案挂零的枯水期。因为经营模式相似,Alleghany在业内一直被称为小伯克希尔,该公司CEO布兰登(Joe Brandon)曾管理过巴菲特旗下一家保险子公司(General Re)。三大保险业务构成了Alleghany。一个是再保险业务(TransRe),帮助保险承保人承担风险,确保在重大风险时,不会承担过度的风险;还有针对大企业的(RSUI)以及针对小企业的(CapSpecialty)商业财产、意外伤害等保险业务。

Alleghany 与伯克希尔一样也有用非金融业务,是通过其账面资金进行投资,收购了钢铁制造公司WWSC,拖车卡车运输公司RCTway,以及殡葬业等公司。同时,二者的理念也很相似,都会以市净率作为衡量标准,避免过度重视短期业绩,更希望投资者关注长远价值。收购Allehany 对于巴菲特来说更像是捡了“便宜”,2020年3月时,Alleghany的股价为其账面价值的1.35倍,而巴菲特的收购价仅为其账面价值的1.26倍,同期的伯克希尔的股价为其账面价值的1.5倍。这笔最新交易将使伯克希尔的投资组合中保险版图进一步扩大。巴菲特一直对保险行业向来青睐有加,保险业务占伯克希尔运营利润的20%以上。

如何在市场中"择时"?

巴菲特在回答“伯克希尔每次的决策都抓住了时机,如何抓得这么好的?”这一问题时表示,从来都没有搞清楚过市场时机,并不擅长择时,无法判断周一股价表现,也无法预测经济的未来走势。巴菲特承认曾错过2020年3月的买入股票的绝佳机会。

他坚称,永远不会揣测市场的时机,我们对股市会怎样变化没有哪怕一点点想法。我认为,我们从来没有根据市场未来走势、或是经济未来形势去买或是卖。因为我们对实际情况也不清楚。

但是巴菲特表示他们的优势是有足够的的资金,足够的耐心,在投资对象足够便宜时买入,他们期待市场下行,这样他们可以用更便宜的价格买到更多。

巴菲特建议大家,不要把时间浪费在回答今年怎样跑赢标普500这种问题。不要盲目相信基金经理,股评家,作家,名人或者大学教授。他们的预测真正有价值的点在于他们可能了解我们所不知道的事情,而不是他们预测的观点。巴菲特表示如果在不收管理费的猴子和华尔街试图预测市场买入时机的精英之间选择的话,我肯定会选择猴子。

其实巴菲特为人称道的一直不是择时能力,而是选股能力。以$苹果(AAPL)$ 为例,巴菲特在2016年1季度首次买入苹果时,成本在100美元左右,在买入之后,苹果一度下跌到90美元,直到2016年5月,苹果才反弹,而在随后的几年,巴菲特一直在持续买入苹果,公告显示,伯克希尔哈撒韦持有苹果的股份比例达到了5.41%,成为了苹果公司的第三大股东。随着苹果持续不断的回购,分红,巴菲特的持股收益也在持续增加,单纯的以股价来看,从2016年至今,苹果股价就翻了600%以上,巴菲特的盈利至少超过1300亿美元以上。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

时间考验,个人觉得他是一顿骚操作

,不是别人疯狂,我贪婪,大家不要被带偏了,保持纯正的稳固收益,让子弹飞是最佳策略,实在不详细自己可以用20/1的资金,跟随大盘,

坚定投资者还是空仓观望,我是空仓。

收藏慢慢读

哈哈

巴菲特

[开心] [开心] [开心]