中国飞鹤系列之:核心竞争力分析

中国飞鹤婴幼儿配方奶粉毛利率高达70%以上,堪比“奶中茅台”,于是网上常常听到两方面质疑的声音:一是中国飞鹤本质上是“营销奶粉”,其超高的毛利率是靠每年大额的销售费用换来的(销售费用率大约28%);二是研发投入与营业收入的占比过低,何以支撑起其“更适合中国宝宝体质”的产品定位。

本文通过研究中国飞鹤的独特商业模式,最终目的是要搞清楚两个问题:中国飞鹤的核心竞争力到底是什么?未来这种核心核心竞争力是否容易被竞争对手模仿甚至超越?

通常而言,研究一家消费品公司,一般都会从产品力、品牌力、渠道力三个维度去分析这家公司的核心竞争力,但是对于中国飞鹤而言,却不仅仅止于此,笔者认为,以拿得出手、说得出口的产品力和单层经销体系的扁平化渠道力为基础支撑,以特劳特的定位理论为品牌力打造的战略纲领,以及多年来打磨成型的一套以线下活动未载体的消费者教育体系以及超强的营销活动落地能力,并抓过去6年国产婴幼儿配方奶粉高速发展的时间窗口期,快速顺势抢占“更适合中国宝宝体质”这一消费者心智及较高婴幼儿配方奶粉市场份额,进而推动其能够环环相扣、能够正向加强的增长飞轮,这才是中国飞鹤的核心竞争力所在。

一、产品力分析:更新鲜、更安全、更适合

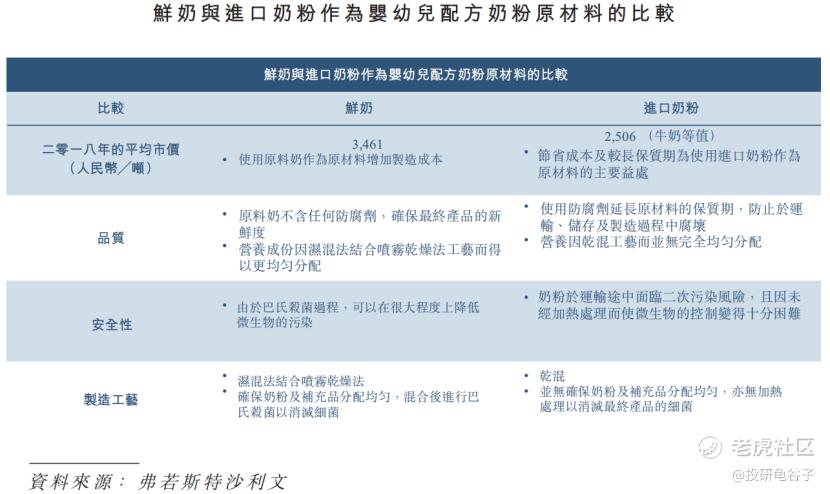

鲜奶或进口奶粉是制造婴幼儿配方奶粉的两种最主要的原材料,其次是乳糖及乳清粉,其他原材料还有混合植物油、脱脂奶粉、α- 乳清蛋白等,另外产品销售成本中还包括包装材料成本。中国飞鹤是中国少数使用鲜奶而非进口奶粉作为所有婴幼儿配方奶粉产品主要成分的优质供应商之一,这也是中国飞鹤得以四处宣称其产品“更新鲜”的底气来源。下图为使用鲜奶与进口奶粉作为婴幼儿配方奶粉原料的特点比较:

采用鲜奶作为婴幼儿配方奶粉的主要特点及其优势可以简单归纳为:

1、成本更高:使用鲜奶作原材料与使用进口奶粉相比,鲜奶的成本要高出38%左右;

2、更新鲜:鲜奶原料奶从挤奶到生产线,最快可以2小时内到达生产线进行加工,中间不用添加任何防腐剂;

3、更安全:由鲜奶运送到生产线后,首先进行过巴氏杀菌,紧接着一系列工序直接加工成婴幼儿配方奶粉并灌装,可以在很大程度上降低微生物的污染;而进口奶粉由于远距离运输以及海关通关问题,整个过程需要耗费几个月甚至上年的时间,中间的各种流转环节都面临着二次污染的问题;

4、混合更均匀更易于消化吸收:鲜奶制作婴幼儿配方奶粉采用湿混法工艺,与以进口奶粉为原材料所采用的干混法相比,湿混法工艺能够使各种营养成本混合更均匀,更有利于消化吸收;

所以,单就产品的新鲜度和安全性而言,中国飞鹤的产品无疑是拿的出手、也说得出口的,目前中国大多数厂商的奶粉都是使用进口的大宝奶粉作为主要的原材料进行制造,在这方面,君乐宝全部产品同样采用鲜奶作为主要原材料、以湿混法工艺进行加工制造,而伊利的金领冠,只有其睿护系列采用以鲜奶为主要原材料的湿混法工艺,其珍护系列依然是采用进口大包奶粉为原材料的干混法工艺。因此在营销宣传方面,飞鹤和君乐宝都可以大张旗鼓的宣扬其以鲜奶为主要原材料的好处,而伊利金领冠,只能稍作回避,否则就会面临以子之矛攻子之盾的尴尬局面。

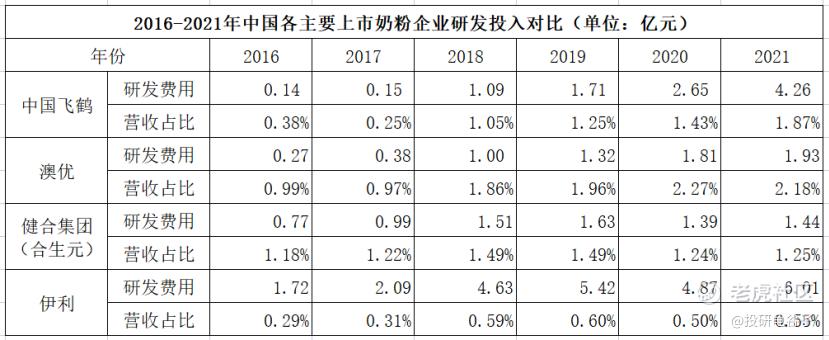

从产品营养配方的角度来看,各大婴幼儿配方奶粉奶粉品牌都宣称宣称自己家的配方包含了各种令人似懂非懂的化学名词成分,都宣称对婴幼儿身体或者大脑发育有这样那样的作用,普通消费者很难判断其成分的真伪以及是否具有其所宣称的饮用效果,这方面我们只能从研发投入费用的多寡来衡量各品牌对配方研发的重视程度以及研发实力。以下是中国飞鹤、澳优、合生元、伊利过往几年的研发投入对比:

注:君乐宝也宣称其对研发投入高度重视,只可惜它不是独立上市企业,无法得知其每年的研发投入具体数据,否则以其超过200亿的营收规模以及其对婴幼儿配方奶粉的专注程度,将其研发投入纳入对比将更有参考性。

通过上面数据的对比分析,可以看出以下两点:

1、其实不止是中国飞鹤,其它几家国内主要的奶粉上市企业研发投入与营收占比都不太高,其中最高的一家为澳优,占比最高的2020年也仅为2.27%;而伊利这样毫无争议的奶制品龙头企业,研发投入与营业收入的占比更是低至0.6%以内。因此,研发投入与营业收入占比相对较低这也许是由整个奶制品行业特性所决定的,而非某个企业独有的现象。

2、从投入的绝对金额来看,以2021年数据为例,伊利排第一6.01亿元,第二是中国飞鹤4.26亿元,第三是澳优1.93亿元,第四是合生元1.44亿元。如果再考虑到婴幼儿配方奶粉营收在伊利集团的营收比例仅为10%左右,其6.01亿元的研发投入,最终分配到金领冠婴幼儿配方奶粉的研发投入费用最多也不会超过2亿元,那么从婴幼儿配方奶粉的研发投入绝对金额来看,排在第一的应该是中国飞鹤的4.26亿元,是其他第二名研发研发投入到2倍以上;

3、单看中国飞鹤2016年以来各年度的研发投入费用,其2016、2017年的研发费用仅为0.14亿元、0.15亿元,占比营业收入分别为0.38%和0.25%,这么低的研发投入费用,显然与其2015年就开始宣称的“更适合中国宝宝体质”的品牌定位话术是不相匹配的。但是2018年开始,中国飞鹤的研发费用逐年大幅度提高,也许是为了摘掉被世人所诟病的低研发费用的帽子,也许是因为借着前两年的营销宣传,其业绩和品牌都取得了飞速的增长,从而有实力(有钱)也有意愿、有必要实打实的投入更多的金额去做研发,以巩固其先靠营销得来的品牌和市场地位,或者两个原因兼而有之。

可以想见,在不久的将来,也许就在2022年,单就婴幼儿配方奶粉的研发投入而论,中国飞鹤无论是在研发投入总金额还是在研发投入与营业收入占比方面,都将是国产婴幼儿配方奶粉品牌里排第一位的,而且其研发投入总金额将远远超过其他任何婴幼儿配方奶粉品牌。更重要的是,中国飞鹤似乎已经进入了一个能够互相正向增强的增长回路:更多的研发费用投入——>更强的产品竞争力——>更好的品牌口碑和更大的品牌知名度——>更高的营业收入和净利润——>支撑起更多的研发费用投入。。。

到这里,我们顺便来拆解一下中国飞鹤另外一个最为人所诟病的问题:“中国飞鹤只不过是营销奶粉,收割的是中国人的智商税,其高毛利难以持续”。同样我们先来看国内各主要奶制品企业的销售费用情况:

通过上表销售费用数据对比可以看出:

1、如果单看近一两年,中国飞鹤的销售费用与营业收入占比并不是最高的,真正最高的是合生元2021年达49.72%,比中国飞鹤稍低一点的澳优这一数据2021年也达到了27.22%,相比中国飞鹤的29.54%也低不了多少;唯独伊利股份,近两年的销售费用占比维持在17.5%左右,一方面是由于伊利已经是成熟品牌,且多年来已经占据绝对的市场份额,因此其品牌营销费用占比较低甚至下降是自然而然的,另外近两年伊利营销费用占比的下降也有可能是为了烫平原奶价格上涨所带来的净利润波动的人为减少。所以,从营销费用占比太高这个角度来指责中国飞鹤为“营销奶粉”、“收割中国人的智商税”是有失公允的。

2、从时间线维度来看,2016-2018年,中国飞鹤这一数据基本维持在36%左右,2019-2021年这一数据基本稳定在29%左右,有了明显的下降,可以解释为前面三年是中国飞鹤的高速冲刺发展期,营销开支需求较大从而拉高销售费用占比,而后面三年,品牌打造效果初见成效,规模效应开始显现,虽然每年的销售费用绝对金额还在增加,但是销售费用占比已经明显降低,这是主动为之;反观澳优和合生元,近五六年来销售费用与营业收入占比却在逐年大幅度提高,再看看他们尤其是合生元近两年并不突出的营业收入增长率,可以想见明显是因为营收增长压力和乏力而被迫提高销售费用开支,这是被动为之。

至此我们可以清晰的看到中国飞鹤的产品竞争力打造路径:在早些年没有大额的研发投入产品配方无明显优势的情况下,首先坚持全部用鲜奶作为主要原材料以湿混法工艺进行生产,以确保产品的新鲜度和安全性为基础,然后利用高额的营销费用全力打造中国飞鹤“更适合中国宝宝体质”这一品牌定位心智,通过品牌力的提升打造来赢得更多的市场份额及更高的利润率,继而有更多的钱来投入到产品研发活动当中去,进而真正地提升产品配方竞争力,最终争取把“更适合中国宝宝体质”这一品牌sologon给做实。尽管一开始显得有点虚,但这也不失为一种策略和魄力。

二、渠道力分析:单层经销体系带来的渠道掌控力

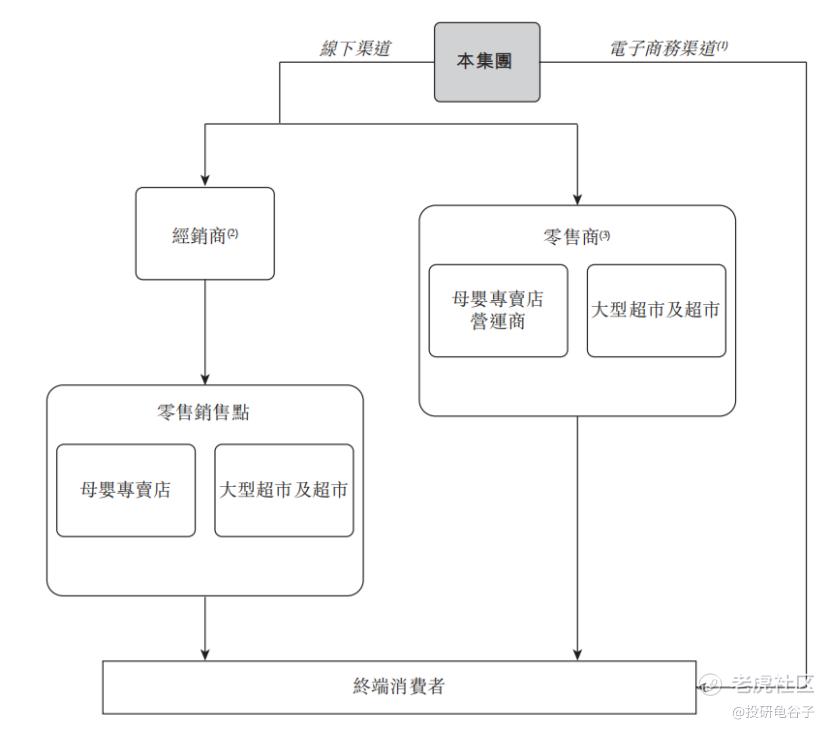

中国飞鹤主要销售渠道有3类:经销商、零售商、电子商务平台,2021年来自线下渠道(其中包括经销商渠道和零售商渠道)的销售收入占乳制品收入的85.8%,以下是中国飞鹤的销售渠道网络架构:

其中经销商主要服务于遍布全国的各种相对规模较小的母婴连锁店、单体母婴店、商场以小超市,这类终端网店的特性是小而散,而大型的母婴连锁店运营商、大型国有超市及以一些大型的单体渠道,则由中国飞鹤自己的销售团队进行对接管理。

在渠道建设方便,中国飞鹤采用的是扁平化的单层经销系统,经销商通常直接将产品出售给零售网点,品牌公司和终端销售网点之间,只隔着一层经销商,相对其他采用区域大经销模式的多层经销网络模式而言,单层经销体系有以下几个好处:

1、能够更加有效的管理渠道存货水平,防止渠道库存积压;

2、能够对终端销售网点进行更强有力的管控,防止串货及乱价;

3、通过减少经销层级为终端零售网点提供更高的利润率;

4、可以在不同城市选择不同的经销商,而非覆盖一个或多个省份的大型高级经销商,有利于协助品牌公司提高产品的市场渗透率;

5、不会对单一或若干个大型高级经销商形成依赖,从而令品牌公司掌握更多的市场控制权和主动权;

6、能够更快的从经销商处取得有关市场的第一手资料及反馈,从而能够较竞争对手更快的应对市场趋势的变化;

最最关键的是,但凡做过零售管理人都知道,经销商和品牌商之间其实是一种既互相合作依存又互相竞争对抗的微妙竞合关系,尤其是在多层经销体系模式里,如何让经销商最终能够在零售网点里有效地执行品牌商制定的各种销售政策和营销活动,是一件非常令人操心的事情。而作为中国飞鹤品牌核心推动力的线下面对面研讨会营销活动,每年需要举办近100万场次,可以想见,如果不是采用能够强力掌控的单层经销网络体系,这些线下营销活动几乎是不可能高效、有效执行落地的。因此这一套看似谁都可以模仿的营销打法,却不是谁都能够有效打出去的。

而品牌商的经销体系一旦形成,中途要想改变几乎是不可能的,因为中间牵涉到太多的人的利益,主力会非常大,除非品牌公司有向死而生、再来一次的勇气,但是对任何一家还在正常经营的大公司而言,基本上不太可能主动去做出这样的调整改变。

多年来母婴渠道持续快速涌现,按零售价值计算,2018年母婴店铺渠道占市场份额已经超过一半,而且还在快速增长,这也让母婴店渠道成为各大品牌争相抢夺的对象,据招股说明书显示,中国飞鹤的经销商勿须独家经销中国飞鹤的产品,也就是说目前中国飞鹤遍布全国的2000多名经销商以及覆盖约11万个的零售销售网点,其他任何品牌也都可以去抢夺,让其销售自家的产品,但是如此庞大而分散的经销零售网络,是需要花费大量的人力物力尤其是时间成本的。再者从零售网点及终端导购员的利益来看,促使其向消费者推广销售的主要动力来源由以下几个:

1、看谁家的产品利润空间大——毛利率;

2、谁家的产品比较更容易推动——品牌力;

3、谁家的促销政策好赠品多——销售费用;

而能够同时满足以上三个条件的,恐怕也就中国飞鹤一家。

从经销商层面的角度来看,他们还要关注哪个品牌的渠道管理能力强,即价格稳定、不乱价、不串货,这一点同样是中国飞鹤的单层经销体系具有优势的地方。

在渠道体系扁平化建设方面,也并非中国飞鹤一家独有,类似采用扁平化经销商体系的如期还要伊利股份,其线下终端销售网点覆盖已达到191万余家,直控村级网点从2015年的11万家迅速提升至2019年的103.9万家,虽然伊利的终端网点所以销售液态奶为主,但是其对经销商和终端零售网点的拓展能力、管控能力无疑是超强的,一旦它将这种渠道能力和渠道资源移植到婴幼儿配方奶粉的销售上,所能爆发出来的能力还是非常恐怖的。

三、品牌力分析:定位理论率先抢占“更适合中国宝宝体质”的消费者心智

品牌力是随着企业经营和市场变化不断在动态变化的,或者在上升,或者在下降,如果只是单纯静态的比较现在各家品牌里的大小,意义不大,关键是要分析企业现在的品牌力这个结果是如何形成的,以及未来是否有可能、或者容易被其他品牌模仿超越。

时间回到2014年,当时的中国飞鹤也跟其他很多国产婴幼儿配方奶粉品牌一样,淹没在国外品牌垄断的市场夹缝里苦苦挣扎,根本谈不上有什么品牌竞争力可言,当时可以拿出来说的只有两点:

1、中国飞鹤是少数几家没有被2008年三聚氰胺事件波及的那份品牌之一;

2、早在2003年中国飞鹤就在行业内率先进行全产业链布局,在北纬47度黄金奶源带上,打造了“农牧工”三位一体的婴幼儿配方奶粉专属产业集群,从而能够保证奶粉的安全性;

简单来说,当时的中国飞鹤,手头仅有的优势是产品新鲜、安全,但是酒香也怕巷子深,在那时,中过消费者尤其是一二线城市消费者,对国产奶粉的态度任然是满脸的不信任,虽然自认为一直是在认认真真踏踏实实用心做好产品,对得起良心对得起天地,但是品牌到底该如何突出重围,如何取得消费者的信任和喜爱,成为摆在中国飞鹤以及所有想有所作为的国产婴幼儿配方奶粉品牌企业家面前的一道大难题。

2015年,中国飞鹤与君智战略咨询携手,并在君智的帮助下明确了“更适合中国宝宝体质”的品牌战略方向,将产品定位逐步高端化,以母乳为标准,整合全球研发资源,升级产品配方,提高国产奶粉的品质和竞争力,并在此基础上进行渠道拓展、终端建设,同时在品牌打造上聘请章子怡、吴京等一线明显代言、在下线大规模地举行面对面研讨会对消费者进行心智教育,让中国妈妈对国产奶粉重拾信心。在此后的5年时间里,中国飞鹤的营业收入从2016年的37.24亿一路猛涨到2021年的227.76亿元,年化复合增长率达43.65%,成功坐上了了中国婴幼儿配方奶粉市场占有率第一的宝座。2022年2月21日晚,由中央广播电视总台举办的第二届“中国品牌强国盛典”现场公布了十大“国品之光”品牌,中国飞鹤位列其中,同时入选的还有茅台、格力等各行业知名品牌。在颁奖词中,央视总台和专家评审团给予飞鹤这样的评价:“从行业的信任危机中重塑信任,从国际品牌的市场中收复市场,用中国配方哺育中国宝宝,以母爱光辉呵护行业良心。”通过5年的砥砺前行,中国飞鹤不止收获了高达19%的市场占有率,同时也收获了“人心”。

回顾中国飞鹤品牌打造的成功,除了基础的产品力支撑之外,我认为核心条件主要有以下几点:

1、清晰的品牌定位:率先提出了“更适合中国宝宝体质”这一直指人心的品牌定位;

2、成熟的营销打法:通过聘请一线明星代言拉高品牌身段、赢取消费者的信任及好感,同时每年举办数量庞大的(2021年达近100万场)线下面对面研讨会对消费者进行心智教育,并辅以母婴社群的方式拉近与消费者的距离、提前锁定潜在客户;

3、强大的营销活动落定能力:中国飞鹤的营销打法看似简单,但并不容易,每年要举办几十万乃至上百万场的线下面对面研讨会,如果没套系统的流程和操作规范、没有强大的团队执行能力、没有数十万家终端门店的紧密配合,是无法有效的举办如此庞大规模的活动的。

4、与国家婴幼儿配方奶粉相关政策利好同步发力,抓住了国产婴幼儿配方奶粉快速反攻的5年时间窗口期,成功抢占了“更适合中国宝宝体质”这一非常关键的消费者心智。

可以这么说,中国飞鹤品牌力的成功打造,离不开天时(国家不断出台利好政策、国产奶粉快速反攻的5年时间窗口期)、地利(占据北纬47度黄金奶源地、全部采用鲜奶为主要原材料、产品质量过硬)、人和(超强的团队执行能力和由单层经销商网络体系所带来的对终端零售网点渠道的掌控力)这三大要素的共同作用。因此其他品牌如果想模仿中国飞鹤的这一套品牌力打造方法,这三个关键要素几乎是不可能同时具备的。

四、核心竞争力总结:

综上所述,中国飞鹤的核心竞争力是由产品、渠道、品牌、战略和团队共同支撑、相互作用组成的。如多单独来看,这5个核心要素中其他品牌或多或少都有一些,但是要全部要素都同时具备,恐怕也就只有中国飞鹤一家了。君乐宝在产品上也采用全产业链模式,旗下所有产品也都采用鲜奶湿混法工艺制作,但在渠道方面,君乐宝是采用大经销商体系,由经销商做市场,各地经销商各自为战,活动标准化低,很难有效的开展大规模的线下消费者教育活动;伊利金领冠,虽然也是采用扁平化的单层经销商体系,渠道覆盖上至一线城市,下至县城乡镇,终端网点遍布全国,但在产品方面,其睿护系列采用鲜奶湿混法制作,二珍护系列则采用进口大宝奶粉干混法工艺制作,因此在产品推荐上怎么宣传都不好,容易导致自家的矛攻自己的盾;就品牌来说,惠氏、雀巢等国外品牌都拥有百年历史,品牌知名度深入人心,但是在渠道建设方便,跟本土国产品牌完全没得比。

更重要的是,目前中国婴幼儿配方奶粉基本进入了存量竞争阶段,中国飞鹤已经率先在品牌力、渠道力、产品力等多方面形成了综合性先发优势,这些优势之间已经形成了能够互相正向加强的回路闭环,其他品牌或者再打法上还不得要领,或者还存在这这样或那样的短板,就算有一天他们补齐了一切短板,但是天时已经不在,在市场的洗牌过程中,通常都是强者恒强。逆势翻盘,不是没有可能,但何其之难,顺势而为才是常道。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 兰博基尼比基尼·2022-05-04母婴用品的品质非常重要,中国飞鹤未来如果能够在奶产品品质上发力,研发更多符合婴幼儿身体的奶产品,那么中国飞鹤的股价上涨就是一种必然事件1举报

- 尾灯支架·2022-05-05飞鹤的天时地利人和,在疫情期间还能持续吗1举报

- 控盘坐庄最在行·2022-05-05三聚氰胺事件印象非常深刻,当时只有飞鹤和三元少数几家奶粉生产商没有受到影响1举报

- 蓝侧切0·2022-05-05飞鹤奶粉和其他奶粉 相比 ,其竞争优势在哪里呢1举报