“质押”历史重演?“佳源系”时隔三年再度“闪崩”

从2021四季度以来,港股市场地产板块的雷声不断。

从去年9月,另外两家房企也遭遇闪崩,一家盘中暴跌90%,另一家一日跌超50%。到今年2月,一家闽系房企午后开盘直线跳水,跌幅达81.4%。继4月22日天誉置业 午后暴跌80%紧急停牌之后,港股市场中又一房企“闪崩”大跌,再度上演了似曾相识的一幕。

“佳源系”上演历史重现

5月18日,深耕于长三角的地产公司佳源国际控股(02768)再度闪崩大跌,目前跌超40%,报0.58港元,市值蒸发19亿港元,当前市值只剩28亿港元。佳源国际控股旗下的佳源服务(01153)亦被带崩,暴跌70%报0.67港元,目前市值仅剩4.1亿港元。截止目前,佳源国际控股和佳源服务均在香港暂停交易。

这并非佳源国际的资本市场中的“闪崩”首秀,早在2019年1月17日,佳源国际控股股价盘中闪崩,截至收盘,该公司股价从13.26港元跌至2.52港元,暴跌80%。而1月18日开盘,“报复式”反弹开始,盘中股价一度大幅上涨99.2%至每股最高5.02港元,截至收盘,报收4.4港元,上涨74.6%。

图源:富途

尽管彼时的猜测众说纷纭,后续公司证实,股价暴跌系大股东近1亿股被斩仓。关于出售的原因,佳源国际解释称,大股东沈天晴有部分股份做了抵押融资,因1月17日当天出现大跌未能及时补仓而被强制平仓。

也正因为2019年没来由的暴跌使得佳源国际元气大伤,股价常年在3-4港元附近徘徊,后又受地产监管收紧的政策影响,于22年初至今持续走低,而本次下挫使得佳源系旗下两个港股上市平台双双步入“仙股”行列。

质押股份“暴仓”

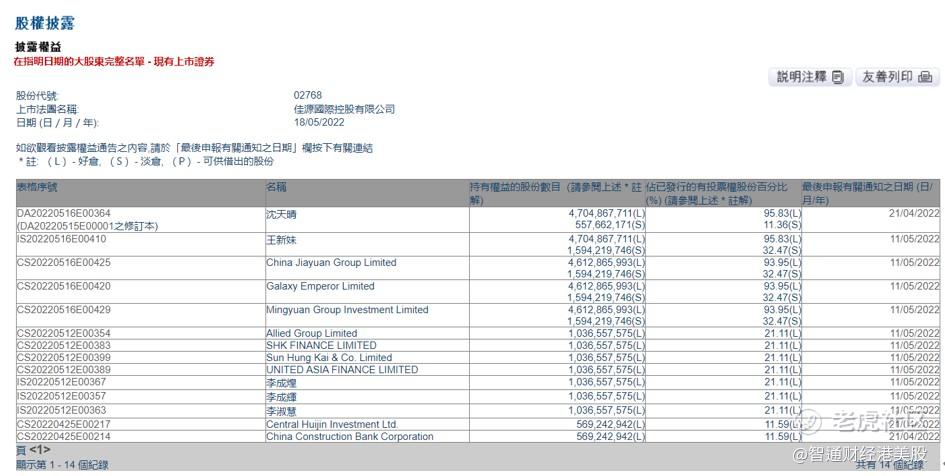

无独有偶,此次的暴跌或许依然与质押盘有所关联。据联交所权益露显示,于5月11日,新鸿基财务以“保证权益”为由,取得佳源国际的股份,涉及股份达10.365亿股,股权占比约21.11%。以当日收市价1.08亿元计,股份市值达11.19亿元。

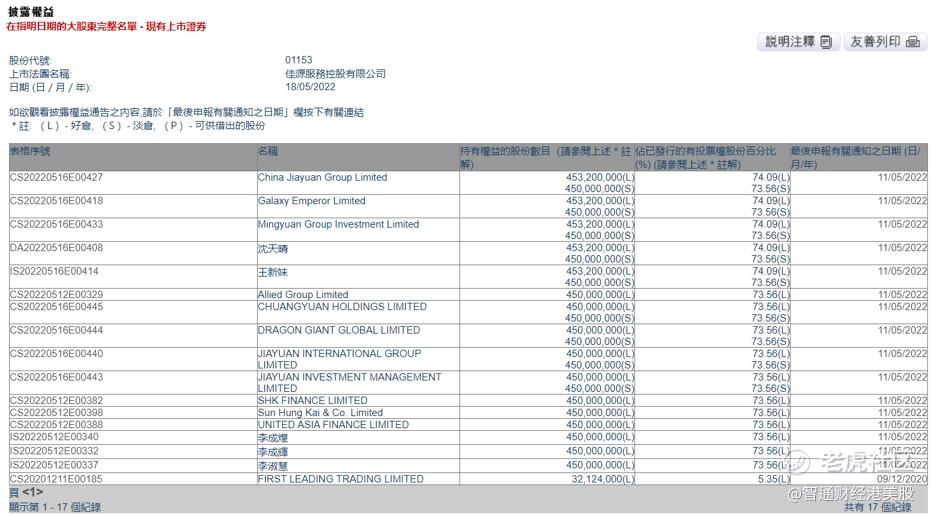

同日,佳源服务亦以同样的理由,质押了4.5亿股份予新鸿基财务,股权占比达73.56%,以当日收市价2.79元计,涉及市值约12.56亿元。

根据2021年报显示,佳源国际主席兼大股东沈天晴持有佳源国际93.95%股权,他与其家族亦持有佳源服务74.09%股权。这意味上述股份质押来自控股股东沈天晴。此外,佳源国际还曾在年报中披露,大股东抵押予建银国际4.54亿股。

通常而言,真正能办理且有股权质押需求的,几乎都是企业的重要股东甚至是企业的实际控制人。他们手上的股份一旦触及强平,有可能会给公司经营带来实质性的影响。倘若公司实控人手上的股份面临强平,市场上出现跌停或者闪崩的个股,这些都会直接加剧投资者的恐慌情绪,引发抛售盘的到来。

另一方面,此次大股东做出高比例质押的市场环境却和2019年的地产市场大不相同,据克而瑞公布的数据显示,纵观TOP200房企2021年的整体表现,4成房企累计业绩同比降低,全年销售目标完成率平均值为 88%,与往年房企平均超100%完成销售目标的情况相差甚远。

尽管2021下半年至今,监管层多次释放维稳信号,政策基调趋于温和,但大环境依旧承压,房地产行业尾部房企风险集中出清仍将持续。

惠誉穆迪相继下调评级

事实上,近期以来地产企业陆续出现资本市场的“闪崩”,很难不令人从流动性方面找原因。

以此前提及的天誉置业为例,2021年业绩“大变脸”,收入下降,归母净利润盈转亏,在复牌的公告中,天誉置业坦言,截至2021年末其总有息负债达到114.76亿元,其中余斌通过担保向天誉置业提供财务资助,其担保金额为27.73亿元。除了百亿债务、惠誉下调评级,公司控股股东质押中3.23亿股被强制平仓。

回到本次“佳源系”的暴跌中,从2021年的业绩来看,佳源国际实现销售额360.51亿元,2021年现金短债比为1.36,扣除预售款后的资产负债率为60.62%;净负债率为53%,均保持“三条红线”的绿档水平,至少在去年内尚未出现经营上的异常。

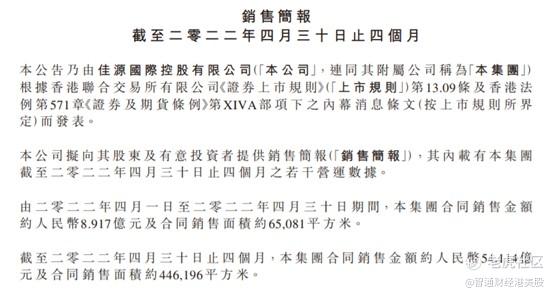

不过,我们依然能够从2021年报中看出些许端倪,佳源国际目前短期银行存款、现金及现金等价物以及受限制资金总额为98.3亿,较2020年下降47%。然而,公司2022年前四个月销售额仅8.92亿,较上年同期的约17.26亿元几乎腰斩,销售额大幅下滑,存在入不敷出,短期偿债压力陡增的风险。

在流动性的另一面,佳源国际的总借款超130亿,一年内需偿还的借款达到36.28亿元。另外,公司于一年到期的短期票据及可转债达到28.42亿元。结合此前短期借款来看,意味着公司一年内需要偿还的负债高达64亿元。此外,截至2021年末,佳源国际已质押作为授予集团若干借款的抵押的资产约为200.87亿元。

山雨欲来之前,评级机构的嗅觉似乎更为敏锐——3月15日,惠誉宣布下调佳源国际控股长期外币发行人违约评级自“B+”至“B”,展望负面。

5月10日,穆迪将佳源国际控股评级从“B2”下调至“B3”,并将其高级无抵押评级从“B3”下调至“Caa1”。穆迪也将展望从评级列入观察名单中调整为负面。

穆迪副总裁兼高级分析师Kelly Chen表示:“评级下调反映出佳源国际控股的再融资风险不断增加,其原因是流动性减弱,以及未来12-18个月有大量离岸债券到期。负面展望反映出佳源国际控股在未来12-18个月筹集新资金以管理公司再融资需求的能力存在不确定性。”

此次股价的闪崩,到底是佳源系的“历史重演”,还是其流动性是否真正存在问题,抑或是二者兼有,则需留待公司来给我们答案。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 隐月之光·2022-05-20好点赞举报