用两个模型来分析奈飞面临的窘境

奈飞2022年4月20日发布了最新一季度的财报以及对下个季度的展望。

言财君在上一季度奈飞的业绩报出来以后(2022年1月21日)给的点评如下:

“从21年Q4的财报以及公司给出的指引来看,奈飞未来的净利润增速和确定性都被下调了很多。同时加息周期汹涌来袭,实际利率从TIPS的交易结果来看相较于21年底已经上涨了50个BP了。那么熟悉估值公式的朋友们都应该知道,分子端下降,而分母端上涨,最终结果就是估值的大幅度下调。所以也就不难理解为何业绩出来后,奈飞的跌幅高达了20%。当然不排除恐慌性杀跌的可能性。

但是站在目前的时间点,作为价值投资选手,奈飞的趋势走坏以及行业性的内卷持续发生的情况下,基于基本面考虑,奈飞都不会是非常好的选择,或者还没进入大家的击球点。

所以我们对于奈飞的评价是保持谨慎观望的态度。

对于我们来说持续跟踪行业的竞争态势,奈飞能否真正穿越行业竞争的红海,给奈飞提出了真正的考验,我们相信奈飞卓越的管理与创新能力,但是当前阶段,我们仍需要观望,暴跌以后,公司股价有可能缓慢筑底,等待业绩的确定拐点。”

新季度的财报出来以后,奈飞的业绩拐点依然没有出现,甚至有恶化的趋势,在业绩公布以后,股价也出现了暴跌,全天暴跌超过35%。

具体的财务数据拆分,前期的季报拆解中已经分析的比较多,今天我们就不展开了。我们只提几个关键点,因为对我们下面的分析会很有帮助:

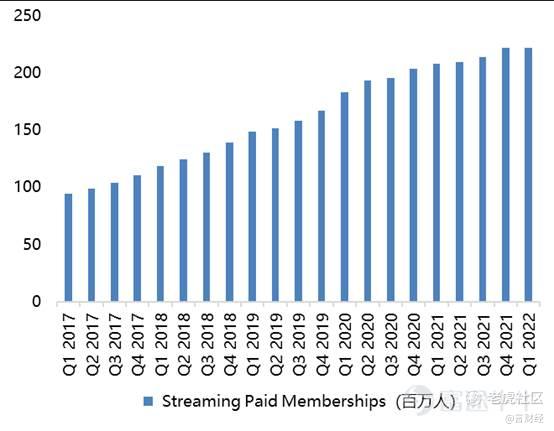

l 付费用户环比减少20万,虽然有俄罗斯业务暂停的影响,俄罗斯那边有70万用户减少,但是和上个季度预期的250万新增差距太大了。

l 对下个季度的展望,进一步下降200万的订阅用户,大跌眼镜。

l 老媒体纷纷入局,收并购的事件一直在发生。Discovery收购华纳29%的股权。Dsicovery自己的2200万流媒体用户加上华纳的HBO MAN的7300万,接近1亿的订阅数,解禁迪士尼,和奈飞的差距大范围减少。亚马逊85亿收购米高梅工作室,直接把“007”系列拿下,并立马官宣推出《007之路》的综艺。

l 苹果和亚马逊进一步加大投入流媒体内容成本。Apple TV+ 2500万美元投资的电影《CODA》获得今年奥斯卡最佳影片奖,亚马逊Prime Video计划投资10亿拍《指环王》5季美剧。

大块时间重新消失,短视频的可比优势出现

在研究消费互联网的过程中,曾经学习过一个非常关键的理论,该理论我忘记是谁提出来的了,只记得是某位硅谷的VC大佬提出的:用户时间对于各类APP来说,就是一个大瓶子。最初往里装很多石头,也就是大块大块的连续的时间;然后往里装沙子,也就是碎片化时间;最后是往里面装水,也就是能够并行的用户时间。

怎么理解这三个比喻,以及对应的应用呢?我们这里列举出最典型的应用类型吧:

l 石头:长视频,硬核3A游戏

l 沙子:短视频,社交媒体,休闲游戏,手游

l 水:音乐,播客(broadcast)

为什么提这个理论出来,这对于理解为何疫情结束后奈飞无论如何都会面临用户减少很有帮助。疫情导致社会面停滞,大家都在家隔离,等同于原本被工作侵占的石头时间突然又空了出来,那么自然需要另一块石头或者沙子来填补。因此疫情期间,奈飞能够持续不断的获得新的用户,这些用户不是公司按照正常发展轨迹能够获得的。

然而现在奥密克戎的毒性越来越低,欧美社会面逐步恢复正常,大家回到工作自然需要重新腾出一个空间交给线下生活,交给工作。而这时候,比起沙子,石头的长视频更可能是用户剔除出自己每日时间中的选择。等同于,疫情给奈飞带来的红利,一群本身因为无聊才买了奈飞会员的用户,在2年时间内没有被奈飞留存的,都会流失。

比起短视频,比起游戏来说,长视频的流失情况无疑会更高,没有其他原因,就是因为该类应用占据了用户太大一篇的连续时间。注意是连续时间,没有谁受得了看剧的过程中疯狂暂停去处理别的事情吧。

假如不对奈飞那么苛刻的话,不看环比,而是忘记这两年的新冠疫情,假设奈飞这两年是以常规节奏发展的话,2019年Q4付费用户是,1.67亿。而最新一个季度的付费用户是2.21亿。假如考虑到公司对下个季度的预期再降低200万个付费用户,那么2022Q2的付费用户数为2.19亿,相比于2019年的话2年CAGR=15%。

不那么严苛看到的话,2年的CAGR加上提价的影响,奈飞的业绩假如不是疫情这个扰动因素是能够实现同比20%的增长,并且成本进一步优化利润的增速不止20%。然而经历完昨晚的暴力调整后,目前股价已经回到了18年12月的位置,上一次美国2S10S收益率倒挂,经济出现衰退迹象美联储紧急降息的位置了。

只能说华尔街是真的残酷。而如此残酷体现的正式我们上面提到的问题,消费者进一步回归线下生活,大块连续时间被挤占的话被替换的首选就是奈飞为代表的的长视频。没有人能够证明用户流失的风险在接下来的2季度就是顶点,因此悲观情绪会进一步蔓延。

收入单一导致奈飞不能无脑投入和低价“倾销”

奈飞的所有收入来源都来自于用户的订阅费用,不像其他几位有钱的主多的是其他来源的收入。对于奈飞来说,流媒体就是奈飞盈利的工具,而对于其他公司来说是引流和留存的工具。二者对于流媒体的态度完全不一样,因此在资金投入和定价策略上奈飞就处于劣势。

对于苹果和亚马逊来说,流媒体更像是他们吸引用户和让用户留存在自己生态系统里面的手段。

苹果对流媒体的投入,是丰富其内容供给,是让使用它设备和系统的用户能够进一步的提高arpu以及提高他们的留存,用户用习惯了用爽了下一部手机或者下一个平板依旧会使用苹果的,而苹果硬件的毛利高达50%,这就把钱赚了。而且对于苹果来说,所有软件服务是可以打包出售的,Apple+的一个订阅服务就可以给用户提供游戏+长视频+杂志图书等多种内容形式的内容,其定价很难让消费者去区分我支付这笔钱用来看视频到底贵不贵,仿佛还占了便宜因为还有其他内容供我享受。那么对于苹果来说,内容投入的成本可以分摊到多个业务去承担,流媒体本身自己可以承担,软件业务的其他版块可以承担,硬件收入也可以承担,只需要大盘能够保证有增长不亏钱,那么这笔买卖就不算亏。

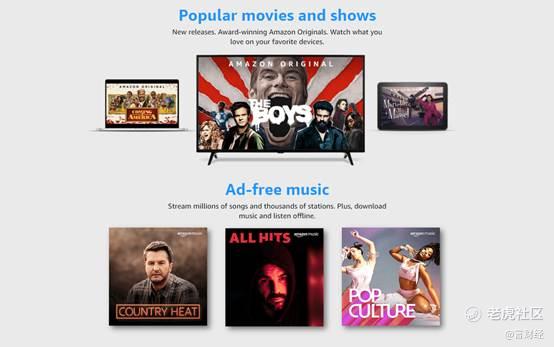

亚马逊也是同理,prime membership是可以包含多种服务的,包括电商的物流、包括游戏、包括电子书等等。购买一个prime membership能够使用到的服务远远比买一个奈飞的会员要多吧,假如不是真的奈飞上的哪个剧特别特别吸引我。而且最为关键的是,将prime video假如到prime membership里面更多是让用户留存在亚马逊的电商体系当中,增加大家的购买频率,因为能享受到快速的物流。这个现象我们也可以在淘宝的88会员上看到,一个88会员涵盖了多项服务,我们来看看一个月费15美金或者年费139美金的Prime membership提供了啥:

l 电商板块,快速的物流以及亚马逊日

l 内容板块,电影和各类节目,没有广告的音乐(感觉在嘲讽spotify)

l 其他板块,Prime游戏、prime会员独家优惠,处方药优惠,免费电子书,无限的照片存储空间,先试后买的权利。

因此,很多文章分析的是竞争加大导致了奈飞的市场格局变得不好。这个观点对,但是不全对。这里需要补充的是,奈飞现在面临的了好几个根本不用流媒体拿来赚钱的竞争对手,而且还都是有钱的主,这怎么搞。

假如纯粹是大家都做流媒体作为主营业务,那奈飞不怕啊,做剧和做电影的能力堪称一绝,奥斯卡也拿了不少了。然后成本管控能力又在提升,这是在去年的各个季度财报里都能看得到的。麻烦的就是人家只是顺势扩张,不小心殃及池鱼。

更何况,在传统做流媒体的赛道里,还有传统媒体的参与,例如迪士尼的Disney+,Discovery的HBO,都是做内容做了几十年,手上IP和经验积累成山的老选手了。

因此,总结来看,奈飞的窘境不是因为公司不够努力,我相信在长视频赛道里奈飞绝对是做到了大家口中的别人家的孩子。但是问题就在于疫情给的红利被无情的收回,华尔街残酷的不认可他自身做的所有努力。以及被竞争对手降维打击了。

因此,手上握着2个多亿全球用户的奈飞,或许现在需要做的不是进一步深耕长视频内容,而是思考如何将制作长视频内容的这套方法论用在其他内容赛道上,例如游戏、例如未来的元宇宙。以及思考是否能够让广告收入也成为自己收入的一部分。

好在,公司目前已经开始考虑推出有广告的低价模式了,这是个好的现象。

$奈飞(NFLX)$ $流媒体概念(BK4507)$ $迪士尼(DIS)$ $NQ100指数主连 2206(NQmain)$ $标普500(.SPX)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

也许还可以用来分析其他的标的