中国太保2021年年报点评:持股守息,静待花开

周天中国太保发布年报,周一跌停开盘,大家对分红极其不满意,以至于对这份年报的内容反而显得不足一提了,作为长期投资者,我带大家把一些重要的点走一遍吧。

先说结论:中国太保是一家二流保险公司,在保险行业“一超多强”的格局中是“多强”的领头羊,紧跟着中国平安实施寿险改革,公司经营思路清晰,财务稳健,目前低估,但是监管层不重视散户利益的文化十分明显。

一、保险+是未来发展的核心战略

2021 年10 月29 日,太保家园成都颐养社区与大理乐养社区两地同步开业,意味着中国太保“保险产品+ 养老社区+ 专业服务”的新业务模式正式落地运行。“太保家园”初步实现“东西南北中”全国布局,颐养、乐养、康养三大产品线落地,五“心”养老服务体系发布,养老服务内容与品质不断升。截止年底,9个城市,10个项目落地,,成都和大理社区正式开业。

保险产品+ 健康服务的重要载体“太保蓝本”覆盖全国400 个城市超2800 家公立医院,惠及1800 万客户;成功发布首个自主研发的健康服务品牌“太医管家”,专业医疗服务能力建设迈出实质性步伐。

保险+医疗,保险+养老,战略和中国平安一模一样,作为国企,中国太保有自己的资源优势,但是也存在使用者数量不足,规模优势不凸显的劣势。除此之外,公司在科技投入和数字化运营持续投入,也和中国平安如出一辙。

二、会计假设变更和分红问题

这两个问题我基本心里有数,但还是打电话给公司做了确认。

本次会计估计变更增加公司2021年12月31日考虑分出业务后的 寿险及长期健康险责任准备金合计约人民币146.21亿元,减少公司2021年度的利润总额合计约人民币146.21亿元。这是影响净利润最大的因素。

公司以以资产负债表日可获取的当前信息为基础确定包括折现率、死亡率和疾病发生率、退保率、费用 及 保单红利等精算假设,用以计量资产负债表日的各项保险合同准备金。这几年以来多次计提主要是保险合同负债评估的折现率基准曲线变动。

后续如果国债收益率进一步下调,那么也会继续增加准备金,但是这种会计处理并没有真的损失金钱,后续随着保险的到期以及国债收益率的反弹,还会返回来。

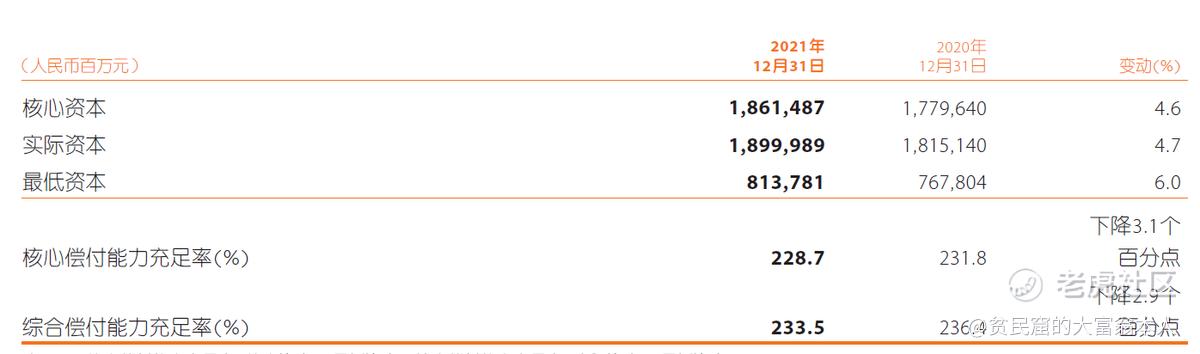

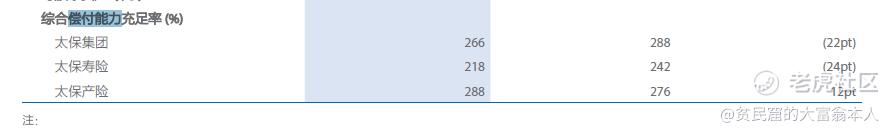

如图是中国平安偿二代体系下集团偿付能力的相关数据。在实施偿二代后,集团和各类保险子公司的核心偿付能力充足率、综合偿付能力充足率会有一定程度的下降。在偿二代二期下,偿付能力风险计量更审慎、科学,对集团整体偿付能力评估和管理有正面积极影响。

2021年12月,中国银保监会发布《保险公司偿付能力监管规则(II)》(简称“偿二代二期规则”),要求自编报2022年第一季度偿付能力季度报告起实施新规则,允许影响大的保险公司申请过渡期政策,最晚于2025年全面执行到位。中国平安于2016年1月1日开始执行偿二代,并相应调整了资本管理目标、政策和流程。

中国太保在年报中说:现金股利分配后,集团偿付能力充足率无重大影响,预计偿二代二期实施后仍满足监管要求。

中国人寿年报中就一句话:根据中国银保监会偿二代监管信息系统显示,本公司最近一次风险综合评级结果为A类。

在年报中我们看到中国太保的综合偿付能力充足率都出现了下降,寻找原因,在当期盈利、向股东分红及投资公允价值变动的影响下,公司的核心资本和实际资本都是增加的,但是资本充足率却出现了下降,加上偿二代的潜在影响,公司出于谨慎,决定减少分红。

公司章程规定,公司利润分配时,最近三年现金分红累计分配的利润应不少于公司最近三年实现的年均可分配利润的30%。

具体数字我也懒得算了,就是这个分红,公司告诉我说这是短期因素,后面有可能增加分红率。

三、经营成果

寿险实现新业务价值 134.12 亿元,同比下降 24.8%;新业务价值率23.5%,同比下降15.4 个百分点;寿险营运利润 282.65 亿元,同比增长 9.2%;剩余边际余额3,482.72 亿元,较上年末下降0.8%。数据变动方向和中国平安一致。

产险综合成本率 99.1%,同比上升 0.1 个百分点。其中,综合费用率29.3%,同比下降8.2 个百分点;综合赔付率69.8%,同比上升8.3 个百分点。综合赔付率较高是短期因素,费用率下降是长期的,综合看,太保的产险数据非常优秀。

总投资收益率5.7%,同比下降0.2 个百分点;净投资收益率4.5%,同比下降0.2 个百分点,非常优秀。

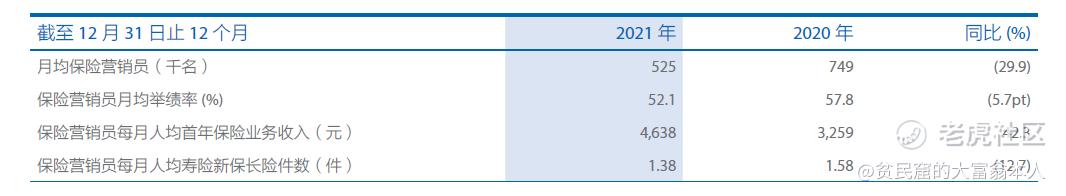

代理人渠道方面,2021 年CG(MDRT 水平)人力同比提升170.1%;代理人月人均首年保险业务收

入4,638 元,同比增长42.3%;月人均首年佣金收入791 元,同比增长16.3%;代理人渠道新保期缴业务收入247.61 亿元,同比增长11.6%。

在代理人清虚的影响下,叠加疫情等因素影响,个人寿险客户13 个月保单继续率、25 个月保单继续率同比有所下降。这个没啥好讲的,短期因素。

最新内含价值4983亿,市值为2168亿,PEV=0.44,pev是指保险公司的估值,ev指的是企业的价值,一般情况下会用市盈率pe或者市净率pb来衡量某家公司的股票是否具有投资价值,但是保险公司经营的业务有一定的特殊性,那么pev倍数就是用来对保险公司进行估值最好的方法。pev是pb的变种,属于静态估值。

我们用PEV代替市净率,看2021年中国太保净资产收益率12.20,市净率0.44,股息率为4.44%。老大粗农业银行市净率为0.53,股息率为6.13%,净资产收益率我估计为11%左右。

如果中国太保分红恢复到50%,那么股息率应该是6.34%,如果中国太保能恢复分红率到50%左右就好啦。

综合看,中国太保中规中矩,国企风格明显,稳健是所有人(包括他们自己)都认为的特色,保险行业长期的行业空间应该比银行好得多,但是从中国太保折价在伦敦交易所发行GDR,三四十周年特别分红分了巴掌大钱,分红率降低没有沟通等重要信息判读,充满了上海国企的精明,是一个对中小投资者并不怎么友好的公司。

处于中国太保资产优质,经营稳健,本着有便宜不占王八蛋的想法,今天加仓600股,后面应该很长时间都没有加仓中国太保的计划了,大家就不用问我了。

顺便把中国人寿的年报也粗略扫了一下,只能说在保险行业里面,中国平安优势太大,太保勉强做个小二哥,行业整体的外部环境对业绩的影响远远超出了企业自己的努力,现在只能持股收息,静待花开了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 好一个小赌怡情·2022-03-30请问中国平安和中国太保的分红相比,哪个更有优势点赞举报