铁路:比苹果更重仓的巴菲特核心资产

要说巴菲特最重仓的股票是什么,可能很多人第一印象是苹果。

是的,从股票的角度看第一重仓股毫无疑问是苹果,但是,持仓占比最大的资产又是什么呢?

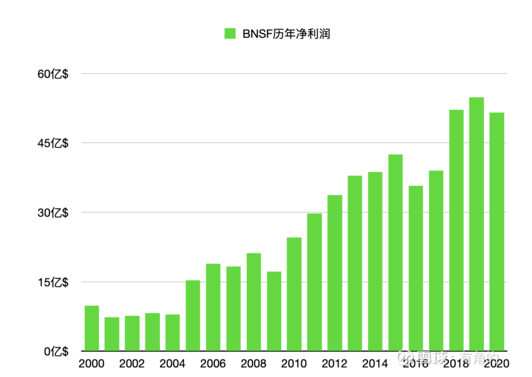

答案BNSF(伯灵顿北圣塔菲铁路),目前的估值达到1600亿,高于苹果持股1500亿美元,伯克希尔旗下的第一重仓,是一家铁路公司。

BNSF在2008年的时候被巴菲特私有化,至此便退出了资本市场视野,但这公司是北美前二的铁路公司,与目前最大的铁路股UNP,利润、估值相当,1600亿左右。

BNSF给伯克希尔带来的收益不比苹果低,2009年440亿收购,而如今估值近1600亿,而从美国铁路公司UNP,加拿大的CNI、CP的走势也可看出,这个行业的股票涨幅也能大幅跑赢指数,跟很多科技股不相上下,这么一个想象力低的行业,事实上却有着别样的魅力。

这里面的原因是什么呢?

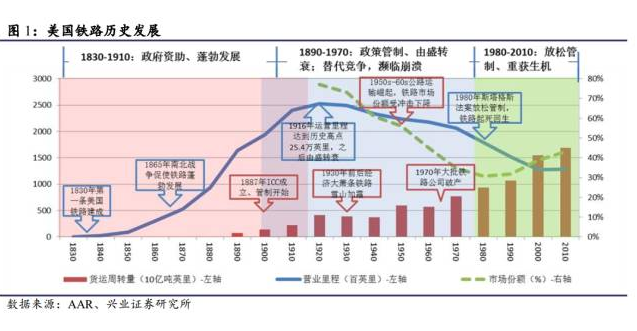

一.路段垄断、越来越少

在美国,铁路并不是一直都是好生意,美国目前是世界上铁路里程最高的国家,然而,其铁路总里程在一战时期就已经见顶,后续多年,铁路系统经历了很长一段时间的挣扎,由于人口迁移,产业转移,公路和水路运输的发展,许多铁路变成了多余,重复建设,无序竞争,很多路线是亏损运营,入不敷出。

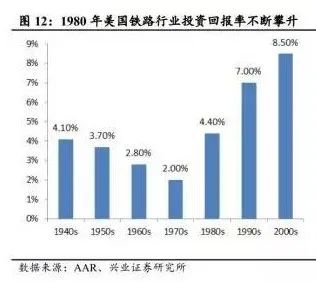

80年代,美国铁路开始了市场化改革,允许铁路公司进行市场化定价,然后铁路公司便开始拆除和废弃多余地区的铁路,加大重点路段的投入,保留可盈利的路线,然后停止客运,仅保留货运,并且进行了大量成本优化,这才让铁路行业回到了正轨之上。

在完全进行市场化及对资源进行合理的资本配置后,铁路行业的盈利能力也不断提升,而30年间,铁路公司更是不断重组兼并,目前仅剩下六家1级铁路公司。

由于铁路建设的投资开支巨大,而且优良的路段基本都已经铺设铁路,再铺设一条能赚钱的新铁路难度巨大,因此,铁路行业多年来基本没有什么新进场的公司,铁路公司基本都在资源优化,例如升级动力,升级铁路载重量,基本上行业是一个整合,集中度快速提升,而且利润率提升的过程,这是一个非常理想的市场格局。

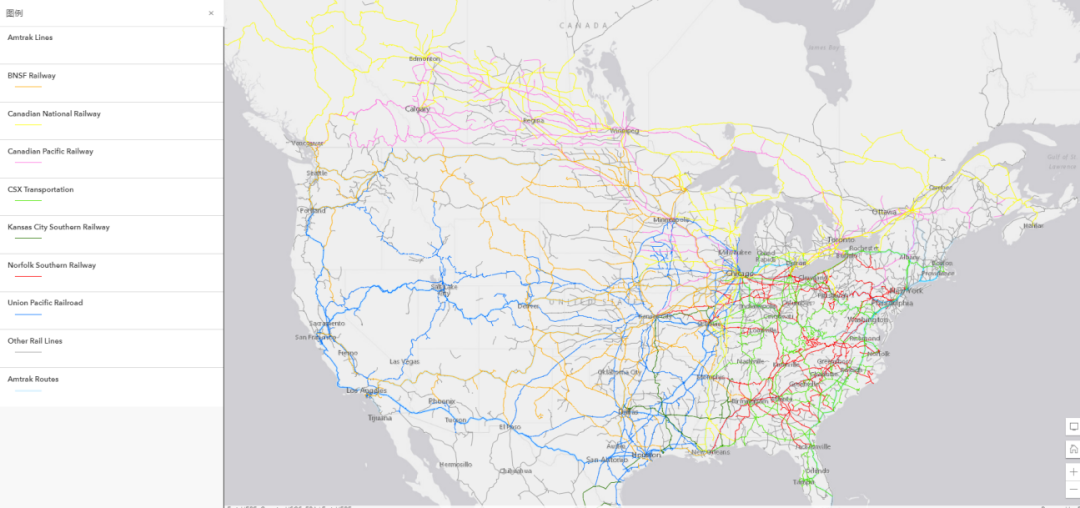

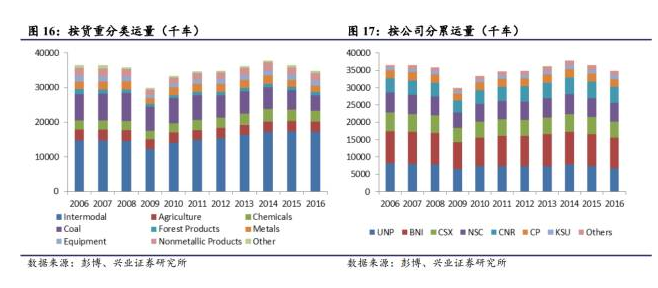

目前市场上的北美铁路公司,只剩下了六个:BNSF(伯灵顿北圣塔菲铁路)、UNP(联合太平洋)、CSX运输、NSC(诺福克南方铁路)、CP(加拿大太平洋)、CNI(加拿大国家铁路),其中CP去年收购了KSU(堪萨斯南方铁路),而BNSF已经被巴菲特收购而退市,所以上市的铁路公司,仅剩5个。

另外值得注意的是,加拿大国家铁路,也就是CNI,是比尔盖茨的重仓股,次于微软和伯克希尔。

越来越少的资源,能不抢手么?

二.成本管理及减少投入增加资本回报

当然,从供应链和物流的变革方向看,铁路运输尽管已经是寡头状态,是稀缺的生意,但也不是每年躺着提价赚钱的。

铁路公司的定价都遵循市场体系,并且与空运,海运,公路运输充分竞争,更具灵活性的公路卡车运输,一直是美国国内市场份额增速最高的物流方式,因此,多年来受公路运输的影响,铁路运输的运费也相对平稳,运量则一直维持稳定,或略有倒退。从这点看,运力其实一直是在较为充足的状态的。

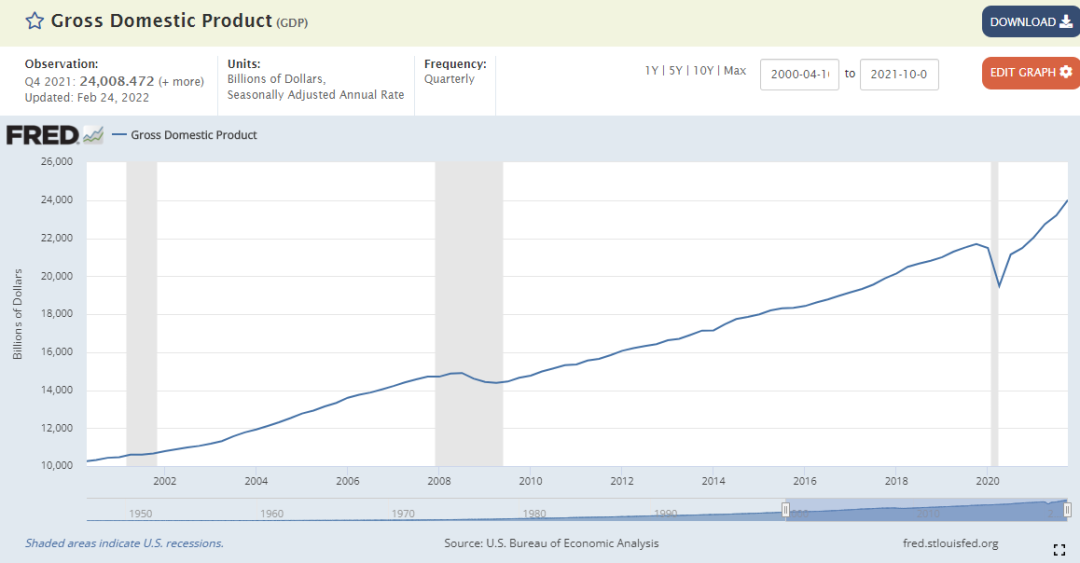

美国近20年运价涨幅跟GDP涨幅差不多,都是翻倍左右。

所以铁路公司们的营收,多年来还是处于低增长或者是不增长的状态中的。

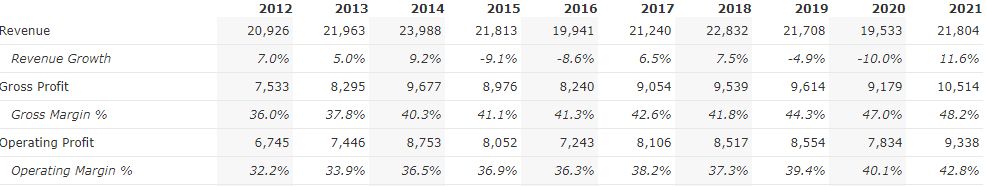

过去多年优秀的股价表现,很大程度上要归因于成本控制和资本开支的减少。

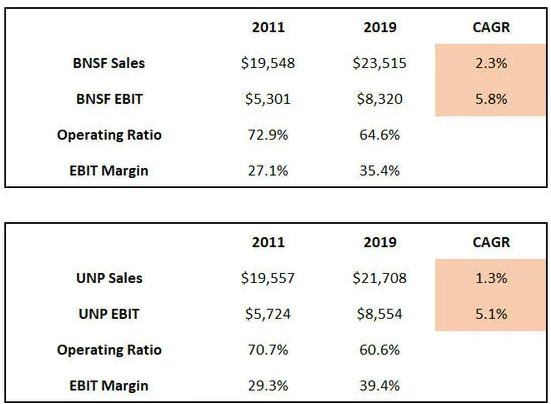

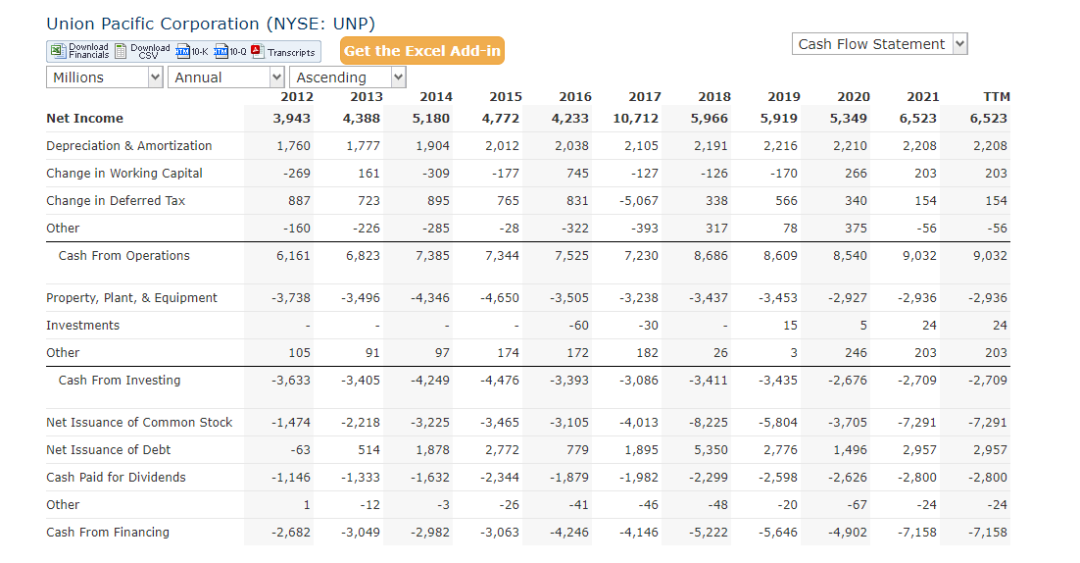

我们可以看到UNP的财务报表,也基本可以视作BNSF的财报,两者财务极其接近。

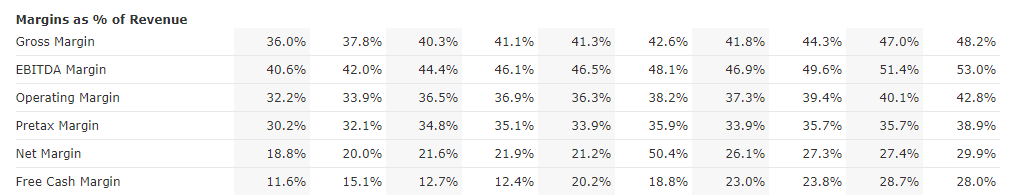

2012年至今,营收没有太大的变化,但是,利润率却在不断地提升,其中经营利润率更是从32.2%提升至42.8%,而ebitda率更是从40.6%提升至53%,这利润率堪比芯片制药。

另外,再看到公司的资本开支,ebitda在提升,而资本开支每年却在减少,UNP开始花越来越少的钱升级设备,开拓线路,这导致了更高的自由现金流,和未来每年更低的折旧额,资本投入的削减也就导致了更多现金的释放,而UNP更是进行了超额回报,借贷以进行超过净利润的股东回报,这也就产生了更高的股价涨幅。

而估值层面,虽然这个行业的想象力不足,但由于其经营长期稳定,没有什么迭代风险和周期性,加上公司利润基本都是分红或回购,因此,UNP的PE也从10来倍慢慢升至20-30倍,越来越接近于美国的无风险利率,这样,利润增长50%,估值增长1倍,分红加回购导致1倍回报,也就成就了这些公司10年6倍左右的股价涨幅。

当然,过度分红或者回购不一定是好事,这导致了被扭曲的净资产和更低的企业抗风险能力,而从产业长期发展的角度看,适当的维护,翻新是必要的,虽然BNSF被收购了,但是资本开支一直比UNP要高,这导致了BNSF的规模虽然更大,但净利润不如UNP,不过从车队和线路的可靠性等指标上,BNSF更胜一筹,巴菲特持股与基金持股相比,前者肯定更加长期主义。

而这个行业这样高利润率的状态也不一定会长期持续,成本控制是有极限的,等到设备费用通胀了再来进行资本开支就晚了,最近我们看到了美国铁路工人**的事件层出不穷,运费可以跟着美国经济增长,而工人的开支也会相应地变化,利润率的提升是有极限的。

因此,近10年的涨幅,铁路股也是吃了美国牛市和放水的红利。但是如果估值没提升的话,10年4倍左右也是看得到的,这总要比可口可乐要好不少。

三.中国的相似机会

回到巴菲特这笔交易上来,总结一下,BNSF与UNP是美国西部唯二的两大铁路公司,是真正的核心资产,虽然每年收入提升的空间不大,但勉强能跟上通胀,而且基本没有新的竞争者,与UNP的竞争是不激烈的。

其次,行业可以进一步资本配置优化逐渐提升利润率,这导致了长期利润的增长空间,利润基本上又等于自由现金流,产生巨大的股东回报。而巴菲特又大概在一个估值的低点,2009年在10倍以下的EV/EBITDA左右购入,这导致了长期超过千亿美元的巨大回报。

可能大家会想问,从现在的角度看,铁路股还会一直走牛吗?从几个维度看问题,估值,看到UNP 27倍的PE,而且有17倍左右的EV/EBITDA,这个估值不算低,现在处于加息周期,利率越高,已经被提过估值的铁路股降估值的可能性越大。况且,像UNP这种借款回购的公司,越加息,越会出问题。

其次,ebitda率也已经到达一个极限,长期来看也不存在上升的空间,而收入将继续跟随美国GDP维持低速增长,现在买入铁路股的性价比已经无法与2009年相提并论。

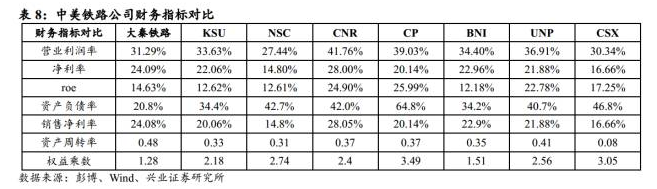

当然,参照巴菲特的BNSF,中国会有这样的机会吗?

很多人第一时间会想到中国的铁路股,但是两者的国情实在是相差甚远。

首先这些美国铁路股都是货运,客运是被历史淘汰的。这跟地理,产业,国情等有关,客运跟航空类似,有上座率的问题,上座率不高时,永远无法产生规模经济,导致成本过高。加上美国航空,汽车异常发达,还更灵活,所以美国客运难做。

中国说是基建狂魔,但却没有美国如此庞大货运铁路网,美国铁路里程为25万公里左右,80%是货运,而中国为13万公里左右,而且主要收入还是客运。

原因是,中国的经济重心集中在沿海地带,无论是人口还是工业产能,且城市间非常密集,北方,南方产能分布很均匀,且很多物流都是点对点的就近运输需求。大铁路,大贯穿,大重载这类模式不适合,美国幅员辽阔,人口分布东西两岸,资源工业却很多在内陆,所以要这种模式,而加拿大,俄罗斯地理相似,这些国家因此铁路的模式也跟美国类似。

中国货运铁路公司大部分规模较小,比较知名的有大秦铁路,是商业模式最类似美国铁路公司的了。

但有一个不同,大秦铁路运载的货物基本都是煤炭,结构相对单一,因此收入方面产生了与煤炭行业趋同的周期性,煤炭行业好时增速很高,煤炭行业不行时则也跟着倒退,这与美国铁路公司多元结构收入,跟随GDP稳定有非常大的不同。

另外,中国无风险利率长期较高,这压制了铁路估值估值,现在的PE只有7倍,跟美国铁路股差异较大,但如果中国进入无风险利率下行的周期,这就是提估值的机会。

而说到中国的客运,上市的公司中也选择不多。而我们看到A股类似的京沪高铁,算是客运里比较优秀的公司,却又估值过高,达到40多倍的PE。

再说一说公路股,公路也是路,中国在过去也有很多长期类似于美国铁路的高回报公司涌现,例如宁沪高速,粤高速,跟铁路一样,优秀的公路线也是稀缺的资源,但公路的商业模式终究有很大不同,首先是有收费期限,然后目前还是资本开支较高的时期,国内依然有高的基建需求,行业发展的生命周期与美国铁路有很大区别。

像美股铁路股一样越来越稀缺,行业低竞争,利润率不断提升的,现金流好,收入稳定跟随GDP,低周期性的行业真的很少,可能最像的还是长江电力。只是长江电力的估值跟美国铁路股也没有什么差距了。

四、结语

从上述的例子,巴菲特的BNSF投资成功经验,非常值得参考,但绝不能原封不动地照抄。

要考虑国情,这个国家的经济是否长期需要这种资产,能不能跟着GDP一起增长,而不是逐渐没落。

又要考虑时间,首先是行业要进行有序竞争,减少过度投资,80年代前的时间就不适合投资铁路。又要注意估值,买得太贵,就很难有好的回报。

还要有稀缺性,越来越少的,独特的东西。

与科技股消费股相比,这种行业似乎是不起眼的,但不可否认的是,它们同样提升了社会效率。重复过度建设的60年,导致了如今基本不需要再增加多少新的线路,从客运到专注货运,不断加大升级铁路载重量,车型,以提升每次运输的效率,这些事情让行业重获新生的同时也降低了物流成本,今天铁路行业的赚钱,其实也是多年积累的结果。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 沃金大通·2022-04-02这篇文章不错,转发给大家看点赞举报

- 孙干琳·2022-04-01阅点赞举报

- chartks·2022-04-05👍点赞举报

- 花生糖·2022-04-05阅点赞举报

- 姜维·2022-04-05看看点赞举报

- RitaM·2022-04-05学习1举报

- andylaufox·2022-04-05good点赞举报

- 适时做T·2022-04-0466点赞举报

- BlackjackA·2022-04-03阅点赞举报

- SPTan·2022-04-01👍点赞举报

- Cherry樱桃·2022-04-01厉害点赞举报

- 仲春·2022-04-01也阅点赞举报

- Ll噜啦啦噜啦啦啦啦啦·2022-04-0166点赞举报