中国飞鹤2021年报简析:飞鹤还能继续飞多久?

3月28日晚,中国飞鹤发布了2021年度业绩公告,公告显示,2021年全年营收227.76亿元,同比增长22.5%;毛利润160.08亿元,同比增长18.7%;净利润69.15亿元,同比交闪7%,若不考虑2020年因收购原生态牧业所产生的17.29亿元(含税)议价购买收益,则净利润同比增长21.2%。

乍一看,营收增速和净利润增速还算过得去,称得上是稳健增长,但是毛利润增速仅为18.7%,与营收增速的22.5%有不小的差距,进一步对比上半年的增长数据和往年同期的相关数据指标,发现2021年下半年,中国飞鹤无论是营收增速、毛利润增速、净利润增速、毛利率、净利率几大指标都明显大幅下滑,着实令人生忧。

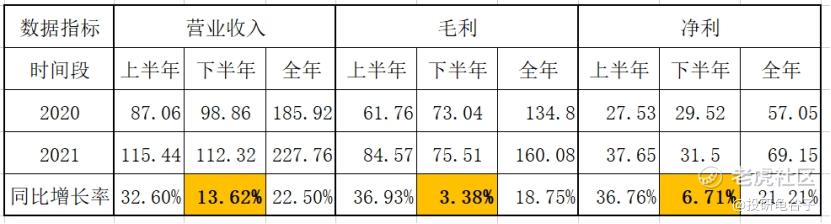

首先来看增速数据:

数据显示,2021年上半年三项指标增长率都非常亮眼,与之形成鲜明对比的是下半年数据,营收增速从上半年的32.6%下降到下半年的13.62%,毛利润增速从上半年的36.93%下降到下半年的3.38%,净利润增速从上半年的36.76%下降到下半年的6.71%,毛利增速和净利增速都远远低于营收增速。

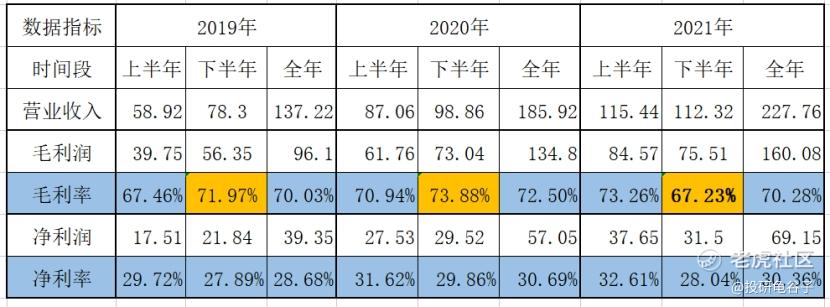

接下来再看毛利率和净利率数据:

2021上半年毛利率依然非常亮眼,达到73.26%,但是下半却急转直下,降低到67.23%,整整下降6.03个百分点。再回头看2019年和2020年的应的数据,发现下半年的毛利率相比上半年都是提高的,所以2021年下半年的毛利率锐减肯定不正常。

下面我们来对中国飞鹤2021年度业绩公告体现出来的几个问题,进行初步的剖析:

1、营业收入增长越来越乏力:

营收增速乏力并非从2021下半年才开始,回看过往三年,2019年、2020年、2021年营收同比增速分别为32.04%、35.5%、22.5%,而2021下半年同比增速仅为13.62%,可见增速下降得越来越快,核心原因有两个:

(1) 市场规模增长日渐平缓,甚至接下来极有可能变为负增长

近几年中国新生人口数从2018年开始急剧下降,我国2017年、2018年、2019年、2020年、2021年新生人口数分别为1770万、1526万、1468万、1203万、1062万,年化复合增长率为-12%;对应三段婴幼儿配方奶粉的潜在消费人口数为:5318万、5185万、4764万、4198万、3733万,年化复合增长率为-8%,如果单看2021年的同比增长率则为11.05%。近几年中国婴幼儿配方奶粉市场规模还能持续增长,主要是由于随着中国经济的不断发展和城镇化进程的持续推进,中国婴幼儿配方奶粉的市场渗透率越来越高、且消费需求趋于高端化,所形成的的对冲力量,暂时掩盖了新生婴儿数量锐减所带来的奶粉销量下降压力。

但是2021年中国人口城镇化率已经到达64.72%,后续的城镇化率增长会非常缓慢;婴幼儿奶粉高端化所带来价格提升也不可能一直持续,叠加2020年以来新冠疫情的持续漫延、国内经济持续下行、国际政治经济环境复杂,导致无论是企业还是个人,都已经感受到明显的压力,无论是消费愿望还是消费能力,都在明显减弱。

两股力量此消彼长,导致2021年中国婴幼儿配方奶粉的市场规模仅增长2.2%,再考虑到2021年开始全民大规模的新冠病毒疫苗接种,有相当一定比例的妇女会因此推延怀孕,预计2022年和2023年新生婴儿数量依然会很不乐观,因此极有可能,中国婴幼儿配方奶粉市场规模在2022年和2023年会出现负增长。

在这么严峻的行业大背景下,中国飞鹤依然能够取得远超行业增长速度的营收增速,实属不易。

(2) 巨头纷纷入局发力婴幼儿配方奶粉赛道,存留市场竞争愈发激烈

虽然中国飞鹤2020年的市场占有率达到14.8%,超过了惠氏12.8%,坐上了中国婴幼儿配方奶粉市场的头把交椅,据悉2021年依然持续提升,截止2021年1季度飞鹤市场占有率达到了19%(未经考证),但是随着伊利收购澳优、蒙牛君乐宝以及其他国内外品牌的争相发力,中国飞鹤要在巨头林立的存量市场搏杀里持续抢夺更多的市场份额,其难度可想而知。

关于竞争格局的详细分析,下一期我将专门写一篇文章来进行阐释。

2、下半年毛利率大幅下降6.03个百分点,究竟为何?

如果说营收增速是由于近些年中国婴幼儿出生人数锐减以及市场竞争加剧导致,也还可以理解,但是为何毛利润增速,却远远低于营收增速呢?要知道中国飞鹤已于在2020年12月2日正式完成收购原生态牧业71.26%的股权,理论上2021年的毛利率应该更高才对。对比同为港股上市公司的澳优,同样是以婴幼儿配方奶粉为主营业务产品,其2021年整年以及2021年下半年的毛利率都没有明显的下降,因此我认为中国飞鹤的毛利率锐减大概率是尤其内部的自身原因导致。

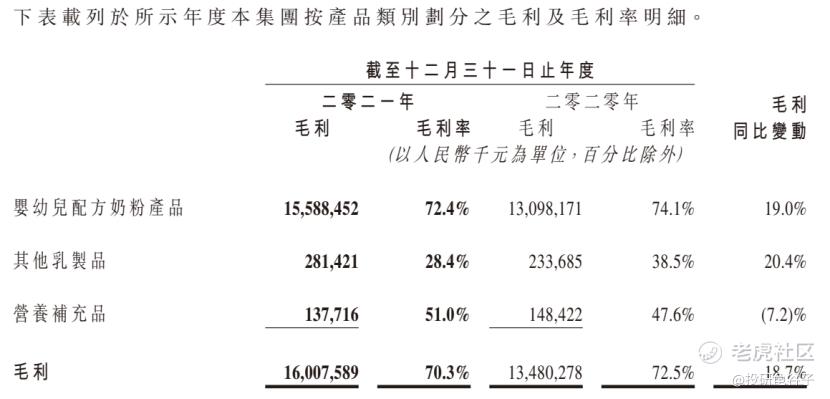

2021年度业绩公告第25页里解释说:主要是因为液态奶及其他乳制品销售占比增加,而其毛利率相对较低导致的。但是只要稍加分析推导,这个理由明显站不住脚。

由于其他乳制品和营养补充品合计应收占比仅有5.6%,因此对中国飞鹤而言,目前仅需关注其婴幼儿配方奶粉产品的毛利率变化即可,数据显示,2021年全年婴幼儿配方奶粉毛利率为72.4%,2020年为74.1%,同比减少1.7个百分比,全年来看,毛利率1.7个百分点的下降不算明显,有可能是市场各种因素的波动造成。

接下来我们进一步分析2021年下半年毛利率的下降变化情况:

由于半年报上并没有披露细分产品类别的毛利润和毛利率,因此我们需要作一定的假设和推演:首先假设其他乳制品和营养补充品上半年的毛利率与全年持平,在根据半年报和年报披露的各产品类别营收数据,从而推算出2021下半年婴幼儿配方奶粉产品的毛利率。

此处推算出来的下半年毛利率和实际有一定的差异,但是差异不会太大,不影响分析结果:

2021年下半年婴幼儿配方奶粉产品的推算毛利率为69.71%,与2020年全年、2021年全年、2021年上半年相比,分别下降了4.39、2.69、5.24个百分点,可见,2021年的毛利率下降,并不是如公司所言主要是由毛利相对较低的液态奶及其他乳制品销售占比增加造成的,占比营业收入94.4%的婴幼儿配方奶粉,自身的毛利率下降的得非常严重。

至于下半年为何毛利率如此大幅度的下降,因为业绩公告披露的信息相对比较简单,以我目前能够掌握的公开信息,还不能找到其中的核心问题所在,这一点等正式的年报出来后,再进行进一步的分析。但是我隐隐感觉,以中国飞鹤和原生态牧业之间10来年时间千丝万缕的关系,这其中不排除藏有猫腻的可能性,毛利率的急剧下降有可能跟原生态牧业这项资产本身有关。

3、净利润增长失速的简单分析

从净利率的角度来看,2021年全年的净利率为30.36%,与2020年的30.69%基本持平;2021年下半年的净利率为28.04%,与2020年上半年的29.52%相比,相差也不算太大,但是与2021年上半年的32.61%相比,整整下降了4.57%,不算小了。

从净利润增长率的角度来看,2021年全年营业收入增速为22.5%,全年净利润增速为21.21%,相差也不大,但是如果但看下半年,应收增速为13.62%,净利润增速为6.71%,差距较大,属于增收不增利的节奏。

然而一个企业的净利润,收到的影响因素比较多,半年一年的净利润失衡波动,很多时候也不用大惊小怪。细观中国飞鹤2021年度业绩公告相关数据,不难看到其净利润增长速度跟不上营收增长速度的量大原因:

(1) 下半年毛利率急剧下降:

下半年的营业收入为112.32亿,毛利率为67.23%,倘若下半年能够维持跟上半年一样的毛利率73.26%,则可以增加税前利润112.32*(73.26%-67.23%)=6.77亿,按照2021年约28%所得税率计算,可增加4.87亿税后净利润;

(2) 公告23页“生物资产资公平值减销售成本之变动”:此项2021年为亏损2.38亿,2020

年为亏损0.12亿,此项造成2021年税后净利润大约减少(2.38-0.12)*(1-28%)=1.63亿;

以上两项合计影响减少净利润4.87+1.63=6.5亿;倘若把这两项损失的净利润加上,则2021年全年的净利率变为(6.5+69.15)/227.76=33.21%,净利润增速为((6.5+69.15)-57.05)/57.05=32.66%,均属于历年来非常好的水平。

另外,无论是下半年的毛利率急剧下降,还是“生物资产资公平值减销售成本之变动”,这两项本质上都是跟2020年12月2日收购的原生态牧业这项资产的质量有关,因此原生态牧业这个公司的质量,以及中国飞鹤与原生态牧业之间,历年来是否存在某种人为的操控不可告人的秘密,这些将是未来分析中国飞鹤的一个需要重点考察的地方。

总结一下:

1、2021全年中国飞鹤各方面数据依然稳健增长;

2、下半年营收增速、毛利率大幅下滑,暴露隐忧:

3、增速不增利,当心原生态牧业。

最后申明:本文所得出的结论,有些地方是基于假设推算,有些地方是基于并无真凭实据猜测。分析到目前为止,关于中国飞鹤依然是一家非常优秀的公司,也希望他能担负起中国婴幼儿配方奶粉国民品牌的重任,发扬国货之光。

然而,对于个人投资而言,如果发现企业有疑点,而且经过全方位分析依然无法破除疑点,那么最好的做法是远离。后续我将继续尽可能从多个角度来深入分析中国飞鹤这家企业,直到能够得出继续持有、加仓买入或者果断清仓卖出的决策依据为止。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。