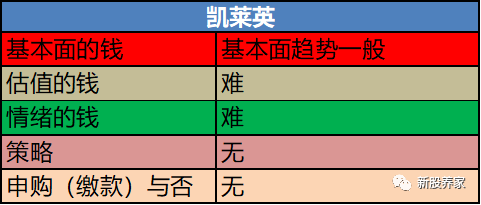

【海外IPO】凯莱英:看似很高的折价,背后有没有什么陷阱?

这种公司,属于被市场印证过,基本面不错,但是前期被高度定价的公司,需要思考这么2个问题:

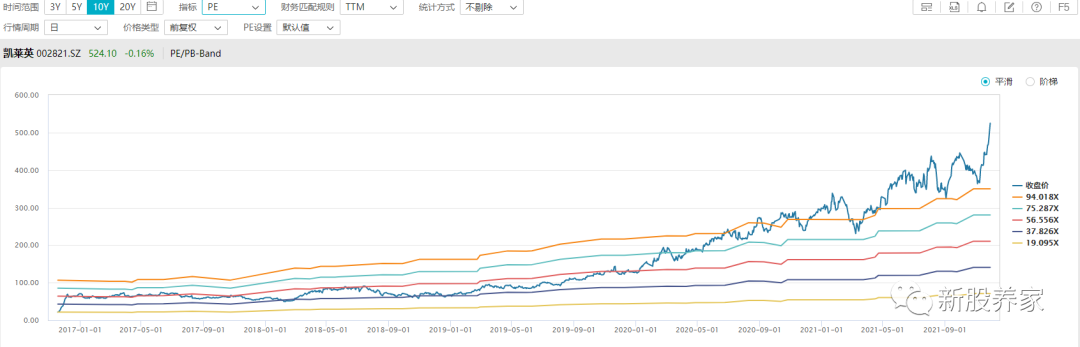

1、长期估值中枢在什么位置;

2、谁来接盘买入?

首先看第一个问题,长期估值中枢,过去的长期估值中枢,大约在50倍PE左右,目前基本上已经突破天际,大约在140倍PE,按照2022年业绩来看,大约在85倍PE左右,如果按照港股定价,350-410港元/股,则目前在82倍PE,2022年在50倍PE,明年港股部分,会回到估值中枢附近。

但是第二个问题来看,港股部分存在估值折价,目前按照凯莱英11月29日收盘价532元/股,港股估值定价中枢380港元/股,A/H=1.71,参考同行业情况:

药明康德=1.01

康龙化成=1.38

泰格医药=1.33

但是,近期上涨,明显是公司层面有利好消息释放,同行业公司都没上涨,而凯莱英则通过这个利好消息明显促进了股价的向上波动,这是个什么消息呢?

11月28日 凯莱英子公司签订新订单 金额高达27.2亿元

时点还是很巧妙的,刚刚赶在招股前发布。

但是咱们从更长的逻辑来看,作为医药行业上游的CRO行业这几年大发展,与前期未盈利生物医药企业大规模上市,一级市场投资火爆有很大关系,目前二级市场冷清,势必会反作用于CRO行业的发展,所以行业长期发展趋势,也不算很乐观。

如果剔除近期大涨的因素呢?

取一个A股中间价格,比如412元/股,那凯莱英的A/H=1.32

基本上,看起来就没什么太大的价值了。

所以说,一份看起来很不错的折溢价率,背后是隐藏了陷阱~

咱们每一篇,都会用“逻辑和数据”说话

如果觉得不错的话,可以点点赞、添加星标和关注公众号,谢谢~

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。