港股打新丨德商产投服务 (02270:HK)~成都排名第五物管,放弃申购!

您的每一个按赞、在看、评论,大侠都当成了喜欢,我是高大侠,一个痴迷于港股打新的自媒体人,长期关注港股打新市场上下游产业链,从PRE-IPO~基石国配打新基金~散户甲乙组打新,喜欢和志同道合的小伙伴交流沟通,喜欢就关注我吧!全网同名:高大侠说新股

①:德商产投服务 (02270:HK)基本面

德商产投成立于2010年,是一家位于四川省成都市的物业管理服务和商业运营一体化的服务提供商。德商产投隶属于德商集团,其实控人邹康和邹健,2016年新三板上市,于2020年新三板退市转板港交所上市。

2020年以在成都产生的收益计,在成都市提供物业管理服务及商业运营服务的所有公司中,我们排名第五,市场份额为0.5%。

德商致力于为中高端住宅物业、商业物业提供物业管理服务和商业运营服务。德商的商业运营服务包括向开发商及租户提供市场调研服务、招商服务及街区管理服务。

于2021年5月31日,德商在管建筑面积约为4.2百万平方米,其中在管住宅物业总建筑面积约1.9百万平方米,占在管建筑面积的44.7%,在管非住宅物业总建筑面积约2.3百万平方米,占在管建筑面积的55.3%,

德商在管建筑面积由截至2018年12月31日的约0.5百万平方米增加至截至2020年12月31日的约3.8百万平方米,年复合增长率约为175.7%。德商的合约建筑面积由截至2018年12月31日的约1.3百万平方米增加至截至2020年12月31日的6.8百万平方米,年复合增长率约为128.7%。

在2020年12月31日,收购了中能集团,中能集团为德商产投组合贡献了在管建筑面积及合约建筑面积分别约为2.5百万平方米及3.3百万平方米。

由于德商集团所开发住宅物业的售价高于成都住宅物业的平均售价,由于其中高端性质,根据弗若斯特沙利文的资料,2020财年,我们的在管物业的平均物业管理费为人民币3.9元,较成都市物业的平均物业管理费人民币2.6元高50.0%,较全国物业的平均物业管理费人民币1.9元高105.3%。

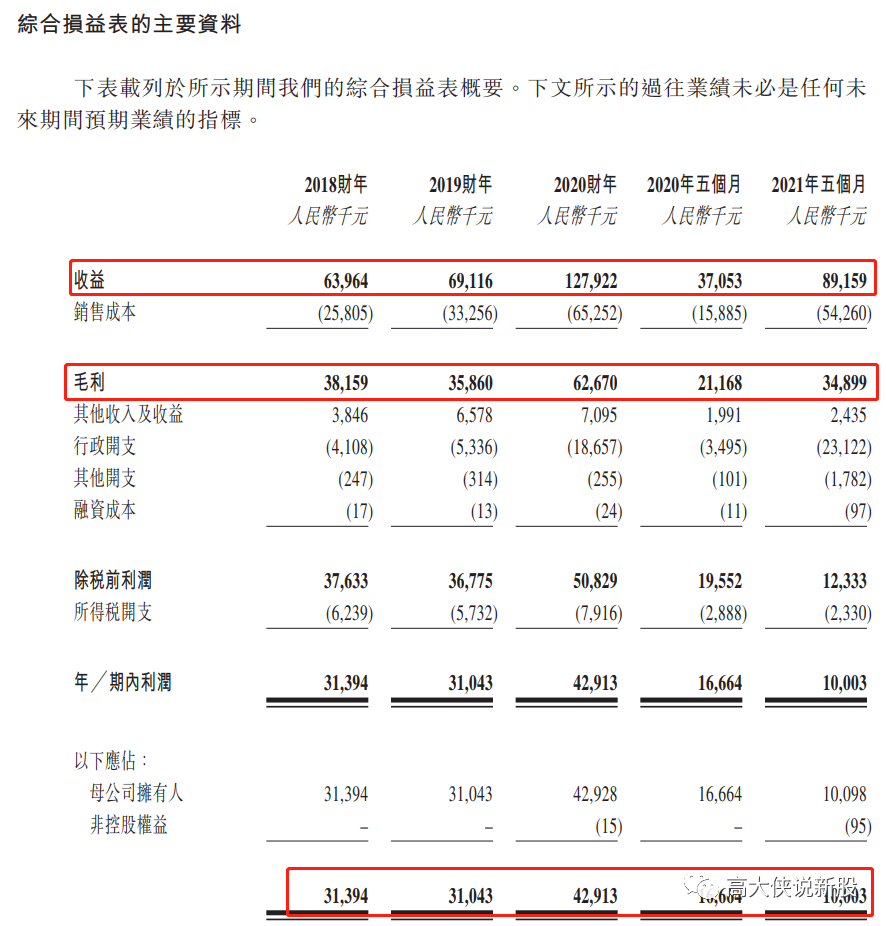

②:公司财务情况

营业收入:2018至2020年收入分别为6396万,6911万,1.27元人民币;2020至2021年首5个月收入分别为3705万元,8915万人民币;

毛利:2018至2020年毛利分别为3815万元,3586万元,6267万元人民币;2020至2021年首5个月毛利分别为2116万元,3489万元人民币;

净利润:2018至2020年纯利分别约为3139万,3104万,4291万元人民币;2020至2021年首5个月经溢利分别为1666万,1000万元人民币。

点评:看似营收毛利净利还不错,但德商主要依靠的还是其母公司德商集团,70%以上的收入来源于德商集团旗下物业,对外拓展能力没有, 2020年收购了中能集团,后者为其贡献了一半合约和再管面积,自身创新能力非常差。

③:德商产投服务 (02270:HK) 招股信息一览

股票名称:德商产投服务 (02270:HK)

公司简介:公司是一家位于四川省成都市的物业管理服务和商业运营一体化的服务提供商。

招股日期:11月30~12月07号

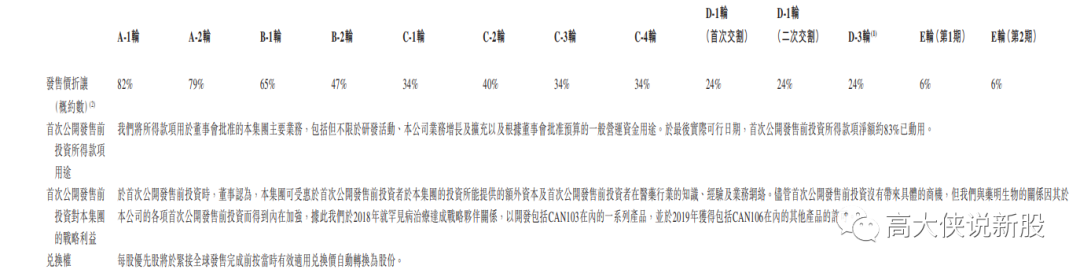

发行股份:发行15000万股 ,其中90%为配售,10%为公开发售。

发售价:1.1~1.46元

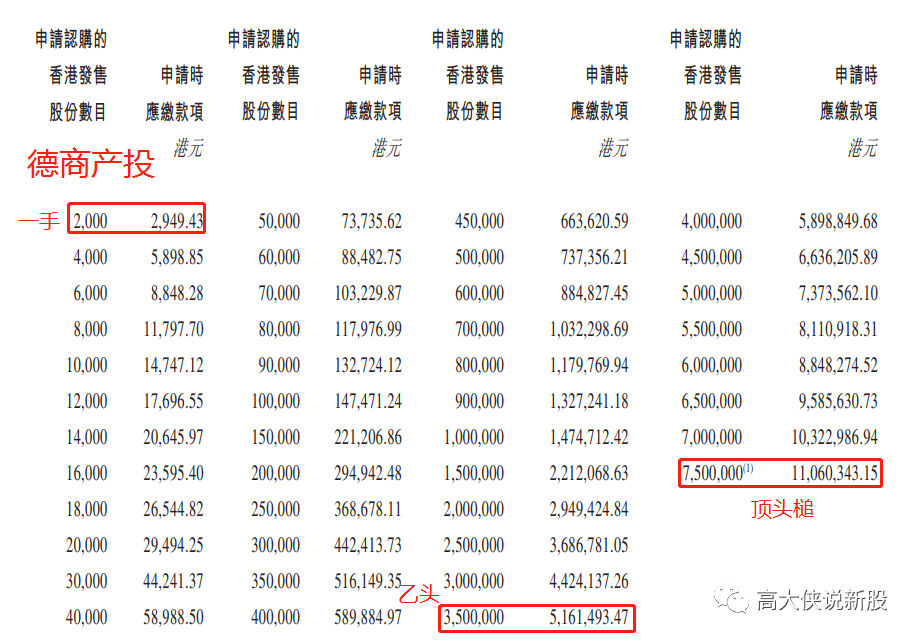

每手股数:2000股

入场费:2949.43港元

所属行业:居民服务(跌多涨少)

发行市值:6.6~8.76亿

发行市盈率:15.08

暗盘交易:2021年12月15日

上市日期:2021年12月16日

保荐人:申万宏源(今年第一次保荐,近两年历史业绩很差)

承销商:申万宏源~光大证券等7家

账簿管理人:申万宏源~光大证券等7家

稳价人:申万宏源(今年第一次稳价,绿鞋不一定生效)

包销佣金:2.5%+1%奖励费 ,4080万港币佣金 ( 按照1.28元定价)

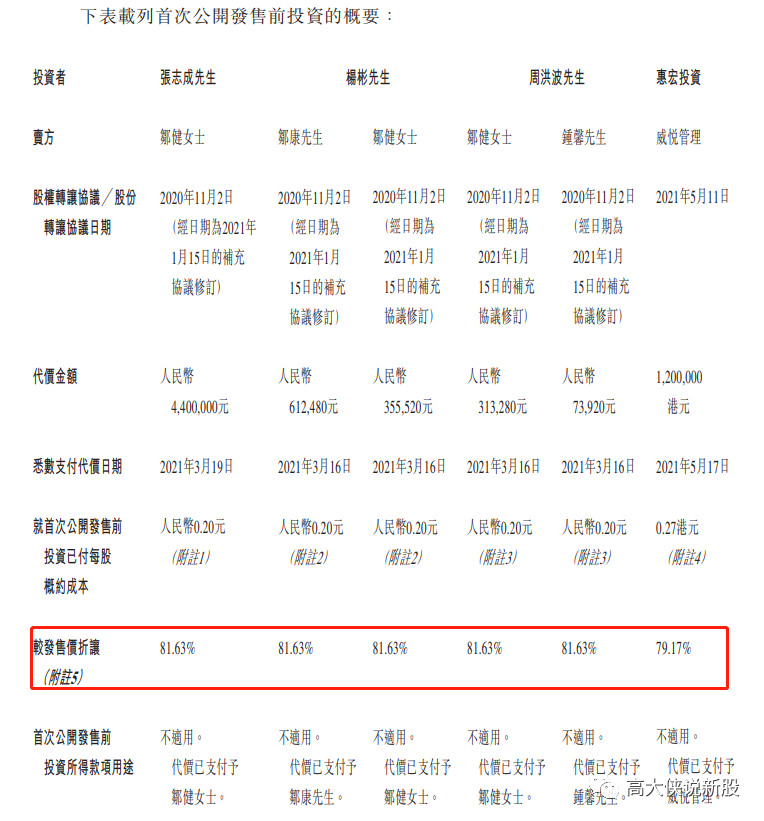

首次公开发售前投资:均是个人投资者,折让79.17~81.63%,且禁售6个月。

基石:无

发售占总股本:占比25%

绿鞋:有,15%超额配股权,2250万股。

回拨机制:(公开发行1500万股,国配13500万股)

0~15倍回拨10%:甲乙组各分3750手

15~50倍回拨30%:甲乙组各分11250手

50~100倍回拨40%:甲乙组各分15000手

100倍以上回拨50%:甲乙组各分18750手

一手中签率:预估人数1万人左右,预计不回拨,中签率预估20~30%,预计申购10手+稳中1手.

乙头金额:350万股1750手516万,10孖展需51.6万,20倍孖展需要26万,按照3.8利率,计息9天,10倍在4600元左右,20倍利息在4800元左右,乙头预计1500手 .

募资金额:1.512亿港币

集资用途:

一:约60%或90.8百万港元,将用于进行战略性投资及收购,以扩大我们的物业管理和商业运营业务。根据我们的收购标准,即目标在管建筑面积至少为一百万平方米或收益至少为人民币30百万元或最近财政年度拥有至少8%的纯利率,董事按10至12的市盈率考虑收购三至五家目标公司。倘用于收购的所得款项净额不足,我们计划动用内部资源或获得融资补足缺口;

二:约20%或30.2百万港元,将用于投资信息技术系统及支撑技术系统的人力资源;

三:约10%或15.1百万港元,将用于招募及培养人才(包括我们主要业务所需的管理人员及专业人士);

四:约10%或15.1百万港元,将用作营运资金及一般公司用途。

④大侠综合点评

一:首先亮明观点,这家公司风险很大,业务线条也有问题,放弃申购。

二:新三板转板,成都排名第五,业务严重依赖母公司,没有外拓延展能力,通过并购求生存,此次上市募资就是为了收购,没钱借钱也要收购,有些拆东墙补西墙的味道。

三:德商产投背靠德商集团,实控人邹康,网上大家可以搜一下,全是负面新闻,作风激进,脚踩三道红线,喜欢到处拍拍拍,高溢价拿地,可德商排名才200多名,账上没多少钱,怎么办,股权质押,违规挪用物业资金,在新三板的时候还被警告了,此次招股书里面竟然还披露拖欠员工社会保险以及住房公积金,看来上市后摆脱不了被抽血的命运。

以上分析仅代表本人观点和操作,仅供参考,并不构成投资建议!

但本人对任何因依赖或参考有关内容所导致的损失概不负责,切勿盲听盲信,此文仅做新股的分析和参考,如因参考此文造成的任何损失概不负责特此申明!

著作归作者所有商业转载请联系作者获得授权非商业转载请注明出处。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。