医药界的特斯拉,薛定谔会是下个5年的十倍股吗?

看到锐问最新采访的投资人提到$Schrodinger Inc.(SDGR)$ 这家公司,用系统协助新药研发,感觉很有意思,于是查了一下资料,发现大空头香橼居然曾经夸赞这家公司会是下个特斯拉。下面就根据这家公司的招股书和Q3财报来聊聊这家公司在做什么?凭什么被称作下个特斯拉?未来有没有钱途?

薛定谔为什么被称作是下个特斯拉?

Schrodinger公司成立于1990年,公司已经发展了30年,但直到今年才在纳斯达克上市。上市不久就被著名的做空机构香橼唱多,香橼认为该公司与特斯拉一样,是一家具备颠覆性概念的公司,目标价80美元。

颠覆性的业务模式

虽然公司以著名物理学家薛定谔的名字命名,但是与薛定谔研究量子物理不同的是,这是一家为生命科学和材料科学行业开发应用程序的软件公司。简而言之,该公司开发了一个业界领先的能准确预测分子活性的平台,使药物研发团队能设计和选择性合成具有更优活性的分子,减少筛选候选药物所需平均时间和成本,增加药物研发项目进入临床开发成功率。Schrodinger还提供专业服务,包括定制软件开发和培训,计算机集群设计和实施以及基于研究的药物发现项目。

传统的药物发现方法花费的时间太长,太容易失败,而且成本太高。成功达到IND申请文件平均需要五到六年,平均成功率表明三个项目中有两个将失败。考虑到此类故障,成功完成IND申请的平均成本为3500万美元。而薛定谔已经进行了许多尝试,通过使用计算方法来预测分子的性质来提高药物发现过程的效率。

在过去30年中,经过数百名科学家和软件工程师共同努力,薛定谔公司开发出一种基于物理学的以高精度预测分子关键特性的计算平台,并运用人工智能将探索数十亿个分子耗时压缩至数天内。薛定谔公司将基于物理学和基于机器学习的评分方法相结合,形成允许机器学习模型对基于物理学分析找出的分子交互进行优先级排序主动学习方法。迄今为止,这些合作已产生了两种FDA批准的药物,并且已进入临床试验的多个程序。

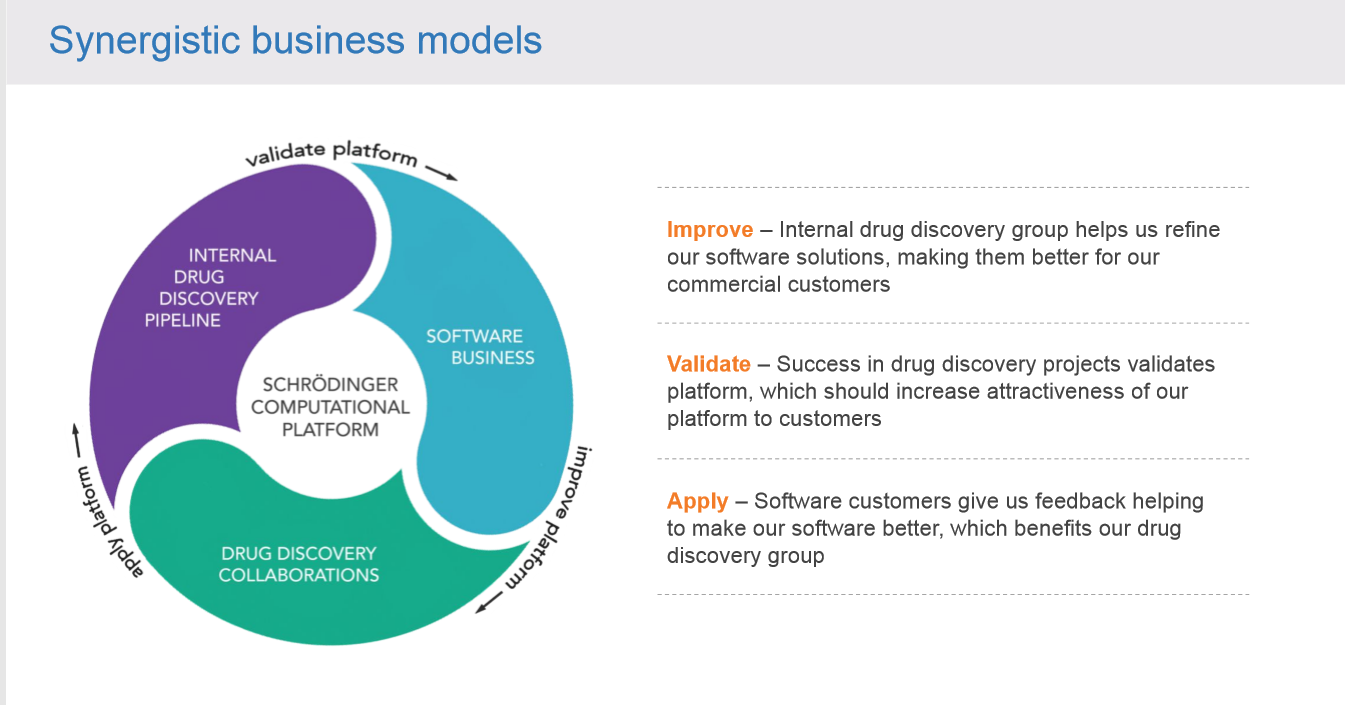

根据招股书,薛定谔的商业模式是

- 首先通过改进内部药物发现组帮助完善软件解决方案,使他们更好地为商业客户提供服务;

- 客户药物研发项目的成功会为平台进行背书,从而增加平台对医药公司的吸引力;

- 软件客户给出反馈,提高公司平台的药物研发计算能力,以此形成一套自己的生态正循环。

薛定谔公司的解决方案被命名为“FEP+”。FEP以“自由能扰动”方法为基础,持续高精度地评估所有环节的物理作用对药物分子与蛋白质结合的贡献。其中,自由能扰动是指将一个初始分子扰动或转化为另一个目标分子,通过评估自由能扰动带来的结合亲和力变动,确定分子的蛋白质结合亲合力。

在FEP +中,薛定谔公司在GPU上运行具有计算效率的分子动力学引擎,并整合经典分子力学力场、自动化工作流程,采用高效,增强的采样方法,实现自动原子映射和交互映射分配,以确保自由能量扰动评估的准确性。

与传统的药物发现方法相比,FEP+所具备的技术优势是其可以缩短药物发现时间表,降低成本并增加成功可能性。通常,FEP+能够在几小时内评估实验室中合成与分析条件下需要花费数周完成的分子量,而传统药物发现方法每年只能合成大约一千个分子,远低于FEP+平台每周显式评估数十亿个分子所能提供的新型分子可能性。

2018年,薛定谔公司服务全球超过1,250家学术机构后,正在将其计算平台扩展到了航空航天,能源,半导体和电子显示器等领域的材料科学应用,不过在这些领域中发现新分子的传统方法也面临着很长的时间表,将新材料推向市场可能需要长达10到20年的时间。

专业的管理团队

薛定谔公司由Richard Friesner 和Bill Goddard成立于1990年,致力于开发和应用先进的计算方法,改变科学家设计治疗方法和材料的方式。其中,Richard Friesner是哥伦比亚大学化学教授和哥伦比亚生物分子模拟中心主任。他是美国国家科学院和美国科学院的成员,并曾获得斯隆基金会奖学金,卡米尔和亨利·德雷福斯老师奖学金,以及美国国立卫生研究院的研究奖。

Schrodinger的现任CEO拉米·法里德(Ramy Farid)于2002年加入Schrodinger,作为首席执行官,他带领Schrödinger经历了一段相当长的增长期,并在研发,平台开发和药物发现以及通过研究合作和合资企业的积极业务发展方面进行了大量投资。加入Schrödinger之前,Ramy是罗格斯大学化学系的助理教授。他曾是宾夕法尼亚大学生物化学和生物物理学系的NIH博士后,并获得了Caltech的化学博士学位。

Ramy还是Nimbus Therapeutics的董事会成员,Nimbus Therapeutics是他在2009年与Atlas Ventures共同创立的一家生物技术公司。此外,他于2016年至2019年担任董事会成员,目前担任Morphic Therapeutic的科学顾问委员会。

Schrodinger这家公司目前有大约430名员工,其中半数都有博士学位,招股书中提到在全球有一个130人的销售团队,这意味着这家公司,除了营销团队,其余大多数员工都是科学家。

轻资产的运营模式

由于公司没有经营任何候选产品的生产设施,也没有计划发展自己的制造业务。公司希望依靠第三方合同制造商提供所需的所有原材料,原料药和成品药,以进行自己开发的任何开发候选产品的临床前和临床开发。这点和早期的特斯拉有些相似,不过特斯拉毕竟是制造行业,后来为了解决产能问题才自己建厂,但薛定谔就不存在这个困扰了。

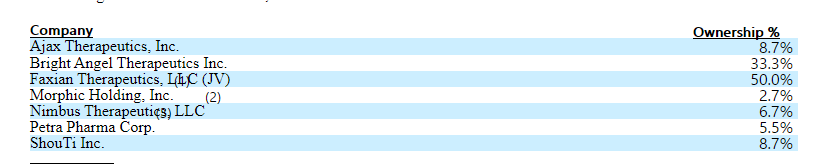

薛定谔通过投资持有了多家医药公司股权,下表显示了截至2019年12月31日,薛定谔在合作伙伴中的已发行和发行在外的持股比例超过1.0%:

薛定谔公司业绩如何?

从软件公司角度来说,薛定谔公司的收入和增速吸引力要差很多,根据Q3财报,薛定谔营收为2580万美元,同比增长只有30%,但是想想公司毕竟在医药行业,而且薛定谔公司已经成功扭亏为盈,2020年第三季度的净收入为390万美元,2019年Q3净亏损为1150万美元。

薛定谔Q3收入88%来自软件服务,但是药物发现收入出现下滑。和大多数软件公司一样,薛定谔公司的毛利率也非常可观,2020年第三季度的毛利润达到了1,530万美元,比2019年第三季度增长了43%。第三季度软件毛利率为81%,与2019年第三季度基本持平。

截至2020年第三季度末的现金,现金等价物,限制性现金和有价证券为5.995亿美元,比2020年第二季度末增加3.15亿美元,这主要是由于发行股票后募集的净收益为3.256亿美元,第三季度末现金,现金等价物,限制现金和有价证券为5.995亿美元,

根据招股书,全球TOP20%的制药公司都已经成为公司客户,目前约有全球1300个学术机构的研究人员安装了薛定谔公司的药物发现软件,并吸引越来越多的新兴生物技术公司和材料科学厂商用户。

薛定谔公司的用户相对分散,且粘性较高。其中,2018年TOP10软件客户带来的收入占比总收入24%,没有占比超过5%的单一软件客户。在截至2018年12月31日的报告期及前五个会计年度中,年度合同价值(ACV)超过10万美元的用户留存率超过96%。值得注意的是,薛定谔公司ACV>10万美元和ACV>100万美元的用户数量在此期间保持稳定上涨。

幕后大佬都有谁?

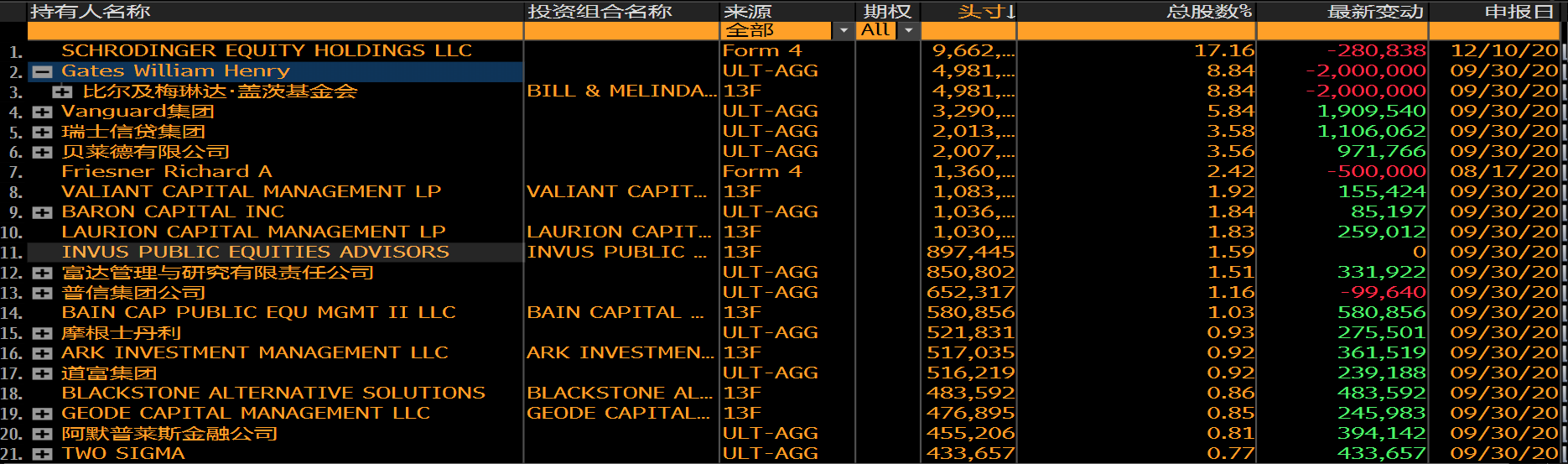

从投资人角度来看,薛定谔无疑是华尔街的宠儿。自2010年以来,比尔·盖茨曾连续领导四次对薛定谔公司的投资,。“薛定谔公司的实践已经证明,精确的分子设计可以显著加速药物发现,并带来意想不到的解决方案,从而使患者受益。”比尔·盖茨指出,“我们很愿意支持薛定谔公司的持续发展。”从最新持仓来看,尽管盖茨的基金在10月份减持,但目前盖茨依然是公司第二大股东。除了盖茨,公司的大股东还有D.E Shaw公司的创始人和量化大师David Shaw拥有该公司近一半的股份。

除了公司背景强硬,华尔街分析师也十分看好,分析师Do Kim写道:

“我们认为软件收入42%的年增长率反映了计算药物发现的加速采用,以及不断增长的客户群。我们预计软件增长将持续到2021年,因为我们相信远程工作的大流行趋势是粘性的,随着合作平台验证的增加。”金姆对SDGR的评级为强于大盘(即买入),目标价为94美元。这一数据表明,投资者对未来一年37%的上行潜力充满信心。

以下是医疗保健基金会所说的话:

“ Schrodinger,Inc.是一家混合计算机科学,物理学和生物技术的公司,拥有已建立的软件套件,该软件套件允许药物开发人员探索通过控制单个原子相互作用的规则所允许的无限可能的药物/靶标相互作用。鉴于Schrodinger是在2020年的前六个月中,整个生物技术领域的IPO表现最佳。我们并不惊讶地看到第三季度出现了一些明显的转变。我们仍然是既有软件业务和生物技术开发部门的投资者。”

值不值得买?

最后一个问题来了,薛定谔是否值得投资?薛定谔公司今年上市之后一度股价翻了3倍,在达到新高后下落,以目前的股价也有2倍的涨幅,近两个月由于IPO锁定期到期,也有小部分高管选择了减持,不过减持幅度并不大,对于股价的伤害我认为可以忽略不计。很多人认为股价下跌是由于疫情因素,但是从财报来看,疫情对公司的业务没有造成实质性影响,不过可能通过影响公司的某些软件客户可能会遇到预算压力不断增加的情况,这可能会导致他们延迟或减少购买。但是我认为这只是短期的,说到底这家公司的业务与疫情的关系不大,该有的医药研发还是会继续,而且随着时间的发展,会有越来越多的医药公司选择他们的服务。

从行业来看,薛定谔的医药研发平台模式无疑是一条非常有潜力的赛道,但是鉴于公司的成长速度、医药研发的周期长度和研发结果的不确定性,我认为薛定谔不会是下个特斯拉,媒体软件的Adobe或许会是更准确的对标。尽管这家公司在二级市场并没有一个完全可以对标的公司,但是从基本面来说公司脱离亏损困境,目前资金充足,业务足够创新,又有盖茨等华尔街大佬背书,我十分看好这家公司未来5年甚至10年的股价表现,是值得以年为单位长期持有的标的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[微笑]

[微笑]

[思考] [思考]

[思考] [思考]

[强] [强]

[思考] [思考]

[微笑]

[思考]

[强]