清科创业打新分析,清华博士创办!股权投资服务龙头值得投么?

清科创业(01209.HK),今起开启招股申购,申购截止时2020年12月21日 。下面胖猫第一时间为大家分析清科创业投资价值及申购策略。

招股概况

股票名称:清科创业(01945.HK)

招股日期:12月16日-12月21日招股

发行股份:发行0.4亿股,其中90%为配售,10%为公开发售。

发售价:9元-11元

每手股数:400股

所属行业:其他金融

发行市值:27亿~33亿港币

发行市盈率:78.6倍

入场费:4444.3港元

暗盘交易:2020年12月29日

上市日期:2020年12月30日

保荐人:富强金融

绿鞋:有

基石:有,4名基石

清科创业投资价值分析

胖猫分析新股系列会对每一个港美股新股,根据公司财务状况分析,行业前景及IPO表现,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及估值水平七大指标,综合评级新股的投资价值。

公司概况

清科创业由倪正东于2001年创办,是目前中国股权投资行业历史最为悠久的品牌之一。公开数据显示,就2019年收入而言,清科创业已成为中国最大的股权投资综合服务平台,市占率排名第一。

清科创业旗下业务包括数据服务、营销服务、咨询服务和培训服务,致力于为行业提供领先的创业与投资综合服务,以专业推动股权投资行业发展,专注服务创投每一程。

指标一、公司财务状况分析(胖猫评分5分/10分)

营收:2017年、2018年、2019年分别实现收入为1.29亿元、1.64亿元、1.67亿元。

净利润:2017至2019年公司调整后净利润分别为2206万元、2716万元以及3879万元;2020年上半年则实现扭亏为盈,调整后净利润为4.9万元,而2019年同期的调整后净亏损为41.6万元。

毛利率:毛利率分别为41.5%、42.4%和48.6%;2020年上半年的毛利率为40.0%,较2019年同期的24.9%增加超过15个百分点。

【胖猫分析】

从业绩能力看,清科创业业绩增速持续放缓,主营业务由盈转亏,基本面存在一定问题:

1、从营收结构看,营收下降明显,亏损净额扩大,未来业绩不确定增大

从未调整净利润看,自2017年到2019年,公司分别实现净利1840万元、2720万元以及3450万元。截至2020年中期,公司录得亏损510万元,去年同期亏损50万,公司亏损大幅增加,未来业绩不确定增大,亏损原因为公司于年内产生庞大的一次性开支(公司尚未披露)。

2、从盈利能力看,主营业务由盈转亏,主营业务堪忧

主营业务更能看出公司经营情况。根据公司招股书,2017年到2019年,公司经营利润分别为2512万元、3762万元、4555万元。不过,截至2020年中期,公司主营业务亏损扩大至620万,去年同期亏损69万元。主营业务由盈转亏,经营状况不容乐观。

3,从费用把控看,上半年广告费用超去年全年,费用逐年上升

公司的销售及营销费用主要包括雇员薪酬福利,其包括销售及营销人员的薪金及其他福利、投放广告以推广公司品牌而产生的广告费用以及折旧及摊销。广告费用分别为人民币0.35百万元、人民币1.14百万元、人民币1.37百万元、人民币0.57百万元及人民币1.62百万元,分别占同期总收入3.3%、10.4%、13.3%、14.6%及28.8%,广告费用今年上半年已赶超去年去年,呈逐年上升趋势。

指标二、行业前景及IPO表现(胖猫评分5分/10分)

【胖猫分析】

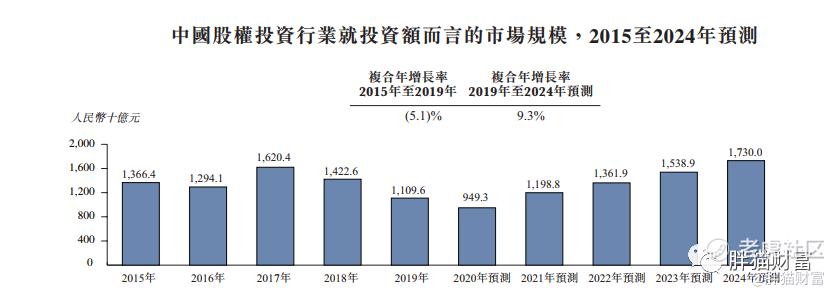

1、中国股权投资行业负增长5.1%前景堪忧,行业竞争分散且激烈

中国私募股权市场的萎缩,给公司前景带来的不确定性。根据公司招股书,中国股权投资行业就投资金额而言的市场规模于2015年至2019年期间的复合年增长率为负5.1%。而公司经营的行业是高度分散且竞争激烈的行业,来自行业的竞争较大,对公司未来业务、经营业绩及财政状况产生重大不利影响。

2、付费72.8万元购买灼识咨询报告,声称其市场第一

据灼识咨询报告统计,按2019年收入计算,清科创业是中国最大的综合股权投资服务平台。清科创业以1.674亿元收入在中国的股权投资行业服务平台市场占3.1%的市场份额,位居第一;第二大综合股权投资服务平台收入1.65亿元,占3.0%的市场份额,及第三大综合股权投资服务平台收入1.3亿元,占2.4%的市场份额。

招股说明书披露,清科创业委托灼识咨询对中国股权投资服务行业进行研究分析。清科创业为这份报告付费72.8万元。公司认为,支付该费用不会损害自灼识咨询报告提取结论的公平性。

指标三:新股中签率预估评分(评分12分/20分)

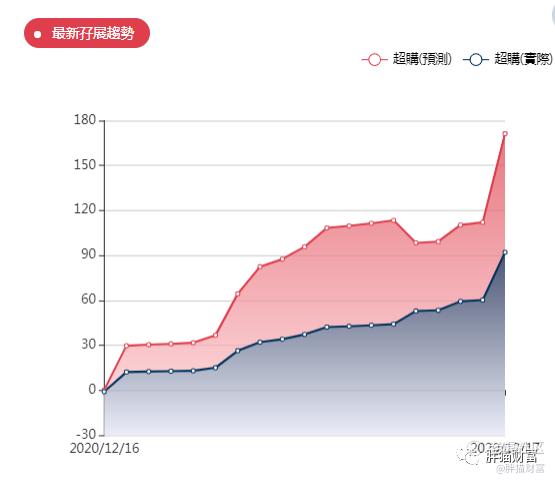

【胖猫分析】从中签率角度看,由于此次清科创业入场费4444.34港元,入场费定价偏低。清科创业所处赛道前景堪忧,业绩基本面存在一定隐患,预计申购人数在10-15万人左右比较合理,目前市场申购热情较高,最终超购会超过100倍。此次清科创业预计一手中签率在10%左右,中签水平较低,预计申购100手以上能稳中1手。

指标四:保荐人往绩评分(评分10分/20分)

【胖猫分析】

本次上市由富强金融独家保荐。富强金融近两年共保荐了9家企业上市,暗盘5涨1平3跌,首日4涨5跌,大涨与大跌兼有,整体业绩一般。富强金融今年以来共4个项目,涨的只是微涨,而跌却是大面,表现糟糕。

指标五:基石投资者评分(胖猫分12分/20分)

基石投资人包括高瓴资本、淄博尚润圣运股权投资合伙企业(有限合伙)(“尚润圣运”)、Applause Team Limited(由IDG Technology Venture Investment V, L.P.全资拥有)、及SCEP Master Fund。

【胖猫分析】引入4名基石投资者,合共认购约2440万美元等值股份,按中间价计算占比约47.09%,且设六个月禁售期。此次基石阵容高瓴资本还算有名,其余基石投资者没有过往基石投资记录,都是第一次做基石投资者,当然高瓴作业我们散户是抄不来的。

指标六:超额认购倍数(胖猫分16分/20分)

【胖猫分析】最近打新市场情绪回暖,前期热门大票申购资金陆续释放,加上清科创业有股权投资服务等标签概念,在港股市场上有一定稀缺性,大家申购热情很高,最终孖展会超100倍。

指标七:估值水平评分(胖猫评分6分/10分)

按全球发售完成后9元-11元的招股价,可得上市总市值约27亿港元-33亿港元,按2019年0.38亿利润看,清科创业静态市盈率(PE)约71倍-86倍,同期,华兴资本的静态市盈率只有28倍,清科创业估值水平较高。

清科创业在港股市场内没有合适对标参照物,相比最新轮融资估值18亿元翻了0.6倍。看多的资本愿意给清科创业讲股权投资服务,私募股权服务这些具有想象空间的故事,但胖猫认为清科创业短期可能会受资金炒作,发行估值不便宜,对清科创业长期投资价值持谨慎乐观态度。

胖猫新股评分汇总:

清科创业投资价值评分合计——66分

新股申购评级:

积极申购:综合评分总得分 ≥80 分

尚可申购:70 分 ≤ 综合评分总得分 <80分

谨慎申购:60 分 ≤ 综合评分总得分 < 70 分√

放弃申购 :综合评分总得分 < 60 分

胖猫点评

整体看清科创业有一定风险值得关注:

1、营收下降明显,亏损净额扩大,上市前突击分红5200万

截至2020年中期,公司录得亏损510万元,去年同期亏损50万,公司亏损大幅增加,未来业绩不确定增大。公司2019年9月支付股东股息2200万,2020年5月支付股东3000万,2020年12月可以随时向股东分配额度受限的股息。值得注意的是,公司2017年到2019年累计实现利润8010万元,上市前已经分发了5200万元。公司大股东倪正东持股大约55.4%,分走了5200万的2880万元。

2、保荐人富强集团保荐的公司首日涨幅较差,容易出现暴雷股。

富强集团今年保荐了7家公司,5家已经上市,1家搁置上市,1家即将上市。文业集团市值8亿,股价长期徘徊在1港元左右;GHW INTL市值1.1亿港元,上市首日便暴跌32%,多次上演大涨大跌;HYGIEIA GROUP市值1.7亿港元,上市首日股价惨遭腰斩;纳泉能源科技上市之后阴跌不断,目前股价已经破发,上市不足2个月跌34%;亚东集团首日破发,上市以来累涨近30%,不过亚东集团也是问题不断。。

短期从IPO的角度看,该股有绿鞋,有基石,估值水平不低。保荐人过往业绩不靠谱。胖猫对清科创业上市后表现持谨慎乐观的态度。

免责声明:

此报告所载的全部内容仅作参考之用。此报告的内容不构成对任何人的投资建议。笔者认为此报告所载资料的来源和观点的出处客观可靠,但笔者不担保其准确性或完整性。笔者不对因使用此报告及所载材料而造成的损失承担任何责任。此报告不应取代个人的独立判断。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。