奈飞的前世今生之三 -- 奈飞的估值是多少,还有多少成长空间

今天我们来聊一聊奈飞的估值和成长空间。

第一集我们介绍了Reed Hastings是如何因为40美元的滞纳金而成立了奈飞以及它的商业模式。第二集我们引入并介绍了对奈飞来说一个非常重要的指标--订阅人数,我们对未来订阅人数如何增长做了预算。

没有看过前两集的可能回看一下:

本集我们来看一下奈飞的估值是多少,还有多少成长空间,以及是否值得购买。

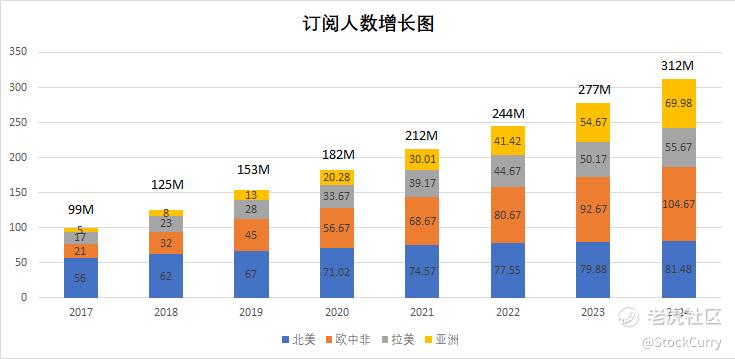

关于订阅人数的增长我们上一篇做过了详细的分析,这里就不在赘述了,简单来说就是到2024年大概会312M.

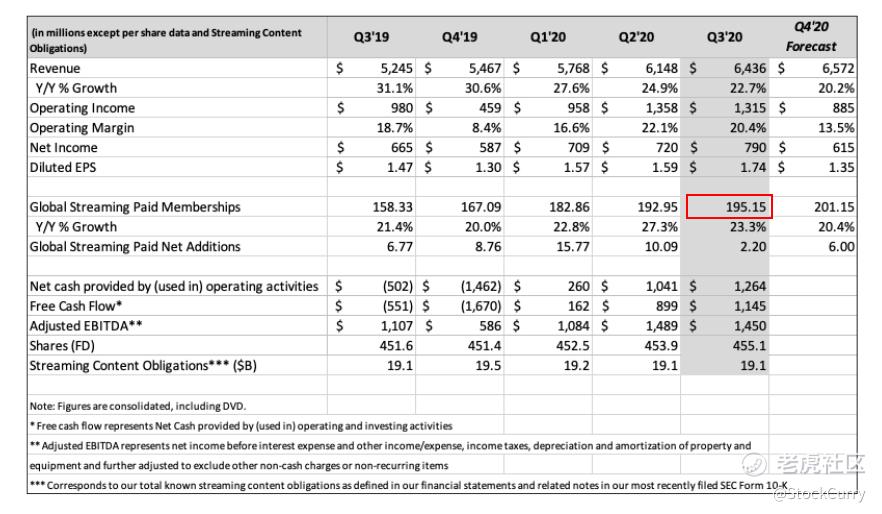

从第三季度的财报来看我们预测的数字非常乐观,截止到发财报时,订阅人数为195M,这已经远超我们上一篇里的2020全年的预期(181M),这还不包括第四季度的数字。所以我们预测到2024年312M的目标应该是不难实现。

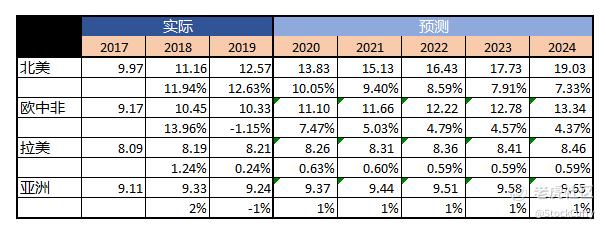

接下来我们来看看人均收费是如何增长的。从下表中我们可以看到北美的涨幅是主力军:增长的速度要比其它三个区都快,而且这种增长会一直持续,就在10/29奈飞已经将北美标准计划的价格提高到了14元,高级提到了18元。北美是奈飞的主场,而且订阅用户主要以英语为主,所以他们知道在这里他们有巨大的定价权。然而在其它的地方,奈飞的战略还是以增长订阅用户为主,所以在其它地方我对平均收费的增长不是很关心。根据我的计算,到2024年北美人均收费大概为19.03元,欧中非为13。34元,拉美和亚洲基本没有什么增长,分别为8.46和9.65元。

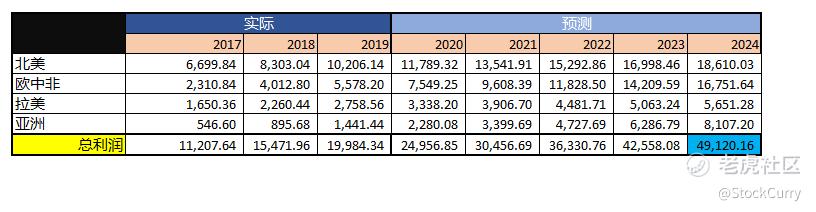

上篇我们已经算好了订阅人数的增长预期,我们又刚刚算了人均收费,那么通过这两项数据我们就很容易计算出奈飞的利润。

奈飞的利润包括二部分:

- 流媒体的收入。

- 出租DVD,是的,他们还有出租DVD业务

其中流媒体收入为主要来源,这也是我们关注的焦点。根据我们之前列出的公式,利润=订阅人数 x人均收费 x 12月。通过计算我们可以得出2020年大概利润为24B,和2017年比相当于翻了一部,到2024年利润可以达到49B,大概为2017年的3倍,和2020年比大概还要翻一倍,虽然利润翻一番看起来很多,但是我个人认为实现的概率非常大。

现在利润有了,那么接下来算一下这些利润大概等于多少股价,必竟我们做为一个投资者更关心他的股价。要想算股价我们首先还要弄清楚它的支出是多少,支出包括内容成本,行政支出,接下来我们逐个分析一下。

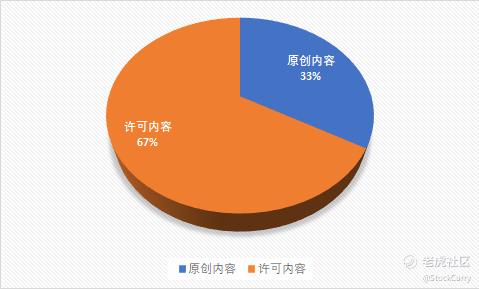

人们订阅奈飞主要的目的就是来观看其提供的内容,所以奈飞在内容上花费了大量的资金。内容成本是奈飞最大的开销,没有之一。这里的内容成本包括二部分,一部分是需要许可才能播放的(Licensed Content),另一部分为原创(Original Content)。

Licensed Content是在最初由租凭DVD转型流媒体时的主要来源,通过这种手段,奈飞可以在短时间内以相对低廉的价格扩充自己的流媒体库,来吸引和满足用户。时至今日Licensed Content在奈飞也扮演着举足轻重的角色。但随着奈飞开始自己创作内容,公司也在有意的减少Licensed Content的数量。这也就是现在Licensed Content的数量要远低于10年前。

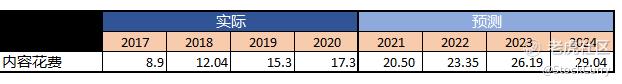

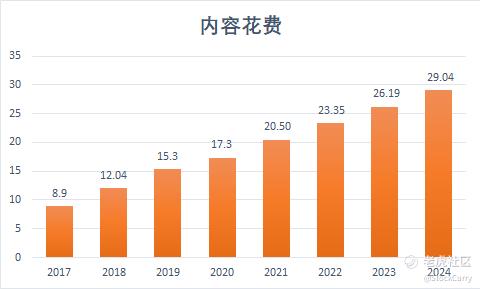

自从2011年以来,奈飞不在满足于Licensed Content,而是着手开始自己创作拍摄影视剧,奈飞2019年花费了15.3B在内容上,其中80%是用来拍摄制作原创内容。那么根据以往的花销我们也可以推算出2024年大概会是多少。

从上图我们可以看到如果到2024年,奈飞大概会花费29B在内容上。

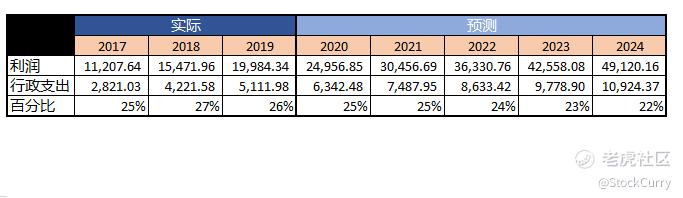

奈飞的行政支出包括市场,技术和开发和一般及行政开支。整体来说这些支出从2015年开始一直在逐年下降,从最初的占利润的29%到去年的26%.如果奈飞继续增加利润,那么到2024年,他的行政支出大概为11M,即占总利润的22%

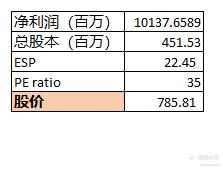

那么我们把所有的数据加到一起就可以得到奈飞2024年的净利润,大约为10B。

知道了净利润我们就很容易根据现在流通的总股本451M,可以算出ESP为22.45,我们参考一下谷歌和微软这种成长股的PEratio,可以大概算出股价应该为785.相比现在的股价465,大概在接下来的4年里会有60%的涨幅。

4年60%的涨幅可能不算什么,但是这里计算的各项数值都比较保守,例如,截止到2020年第三季度,奈飞的订阅人数已经达到195M远超于我们的预期,另外随着奈飞不断打开国外市场,我们也看到慢慢的奈飞正在把一些原创内容的拍摄移到了亚洲等一些成本相对较低的国家,从而降低在拍摄原创内容上的花费。这些都会增加奈飞的利润使股价更上一层楼。

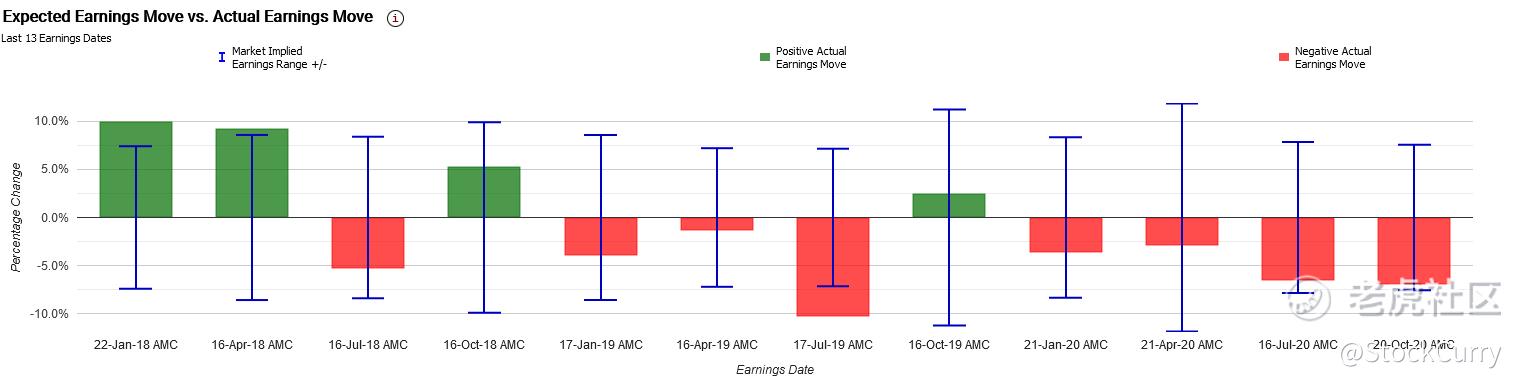

在之前的一次复盘中我有说过,奈飞的财报跌多涨少,在过去的12次财报里只有4次是涨的,其它8次都是下跌,即便是在疫情爆发订阅人数激增的第二季度,股价财报后还是下跌。

然而从近几次财报之后的K线走势图来看,似乎都是抄底的好机会,每次下跌完之后的一段时间里股价几乎都可以涨回去并创新高,所以对于奈飞的财报我们大可以遵循这样的操作方法:财报之前买好PUT来赌他下跌,财报之后等股价止跌以后果断买入抄底。我是不是知道的有点太多了~~。[你懂的] [你懂的]

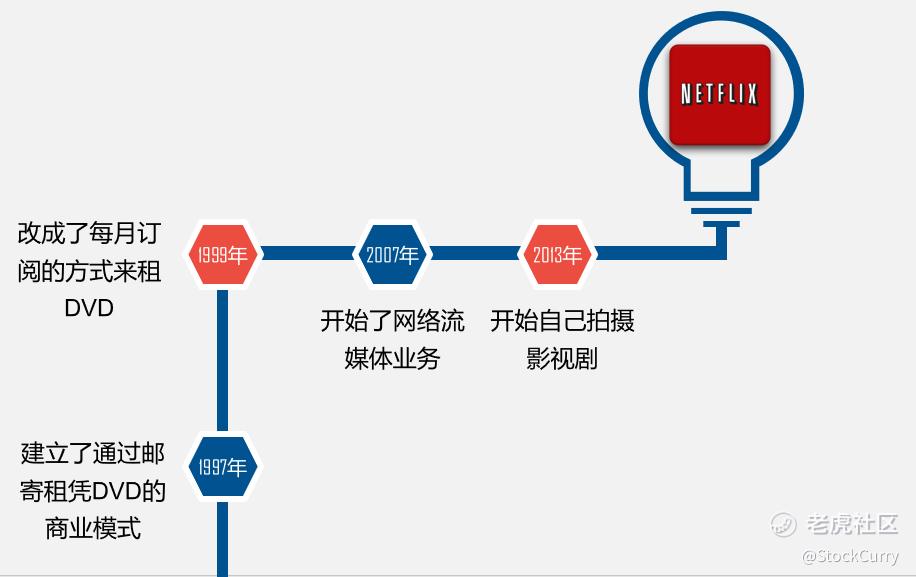

一个好的公司一定要有一个好的管理层,由其是当你要长线投资一家公司的时候,首要的任务就是要了解管理层是否可以适应不断变化的情况并持续的做出改进。 我可以复责任的说,Netflix在过去的二十年中多次证明这一点。公司在1997年成立就独具匠心开创了通过邮寄租凭DVD的商业模式。1999年公司从按张收费改成了包月的方式,每个月只要付一个固定的费用就可以无限的租DVD。随着互联网的兴趣,奈飞更是嗅到了商机,2007年公司开始转型网络流媒体播放业务。2013奈飞开始自己拍摄影视剧来吸引更多的订阅者。奈飞在过去的二十多年以来进行了多次创新来适应时代的发展,我非常有信心,他们会继续这么做下去。此外,Netflix还一直在从迪士尼乐园和消费产品部门的聘请高管,这让我相信他们正在寻找别的赚钱的渠道。

从月线图来看,奈飞从18年到今年年初走了一个W盘整,那么W底之后的涨幅是可以算出来的,大概会涨到530左右,那么月线正好是走到了这个目标价格,最近几个月有所回调,回调目标很有可能是在453左右。也就是月线的10天均线附近。从周线来看我们可以看的更清楚一些,从七月以来奈飞一直在盘整,从图形上来看我觉的如果能在460左右买到是一个比较理想的入场时机。

通过以上对订阅人数和估计的预算,我们可以看到,奈飞在未来的几年里一定会稳步发展,虽然现在流媒体的竞争力非常大,但是我相信在管理团丰富经验的领导下一定会保持业界龙头老大的地位。我们在分析的时候也发现了一些问题和提出了一些建议,比如亚洲来说是一个很有开发潜力的区域,如果能大力开发起来奈飞的估值会更进一步,同时如果能把一些内容的拍摄转移到成本相对较低的国家会有效的控制成本。这样估计会更进一步。

我们在第二篇文章里分析了奈飞订阅人数的增长,从目前的数据来看,预期是很容易达到的。我们说了对于北美这种相对成熟的市场,奈飞会通过慢慢提高订阅价格的方式来增长利润,对于亚洲地区,主要目的是在拓展用户。从成本的角度来讲,内容成本是奈飞的一项重要支出,其中拍摄原创内容的成本又占了很大的比重,如果奈飞可以把一些内容移到亚洲去拍,这样不但会降低拍摄的支出,而且也会吸引更多的亚洲订阅用户,我们在过去的几年里确实有看到这个趋势,奈飞的媒体库里慢慢出来了韩国,印度的原创内容。如果能把收入增加,支出降低那奈飞的估值还会更上一层楼。我们这里所做的估值是比较保守的预算,奈飞在未来的4年里,如果不出意外应该很容易达到。从技术角度来看,奈飞正处在一个盘整期,但是从大趋势来看它正处在上升期,盘整之后有可能是又一轮的上涨。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 森林的森·2020-12-05头图也用心了点赞举报

- 胖虎哒哒·2020-11-30催更,分析太厉害了!1举报

- vision·2020-11-30催更[可爱]点赞举报