全球投资谈:美国政府重新开工,美股反弹再添一把火?

创下关门一月记录后,美国政府重开三周,助力反弹继续?还是无关紧要?

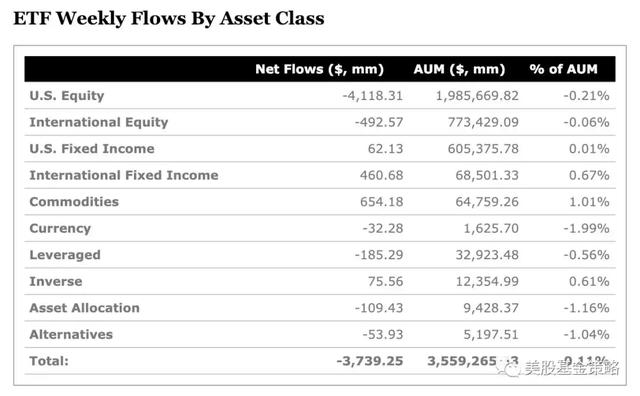

伴随财报整体向好,加上周末美国政府可以重开,上周的美国市场整体表现出色。但伴随市场反弹已经持续一段时间且幅度较大,以及美国财报季进入中期,资金走向也暗流涌动开始调整,结果是上周美国市场ETF整体变化不大,净流出37亿美元。

从品类来看,美国股票类ETF领衔流出榜,净流出41亿美元,国际股票类ETF微微流出近5亿美元,美国固收类ETF微微净流入6200万美元,可以看出其实各个品种变化都不大。

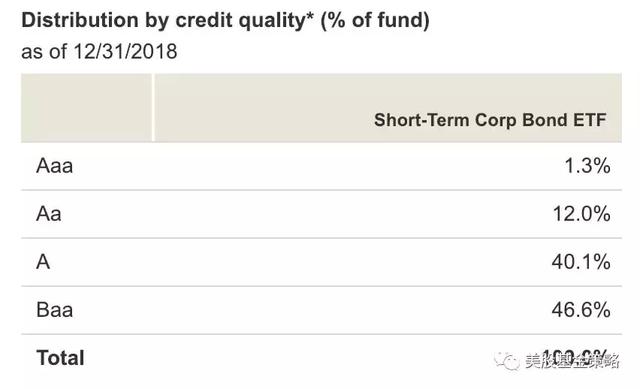

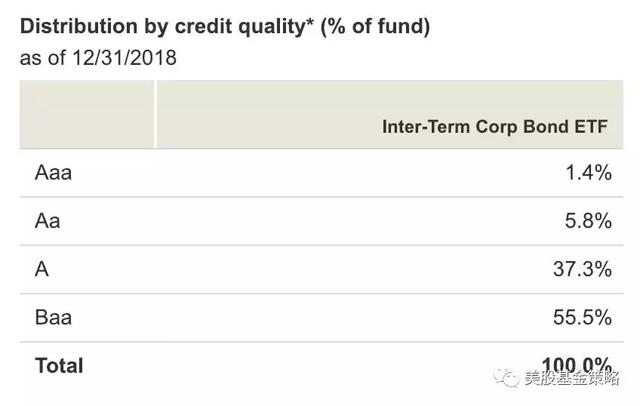

具体从净流入ETF品种来看,你会看到一些平时没有看到的品种,特别是固收类基金,比如先锋基金的公司短债基金$(VCSH)$净流入28亿美元,规模大增12.34%,以及先锋公司中期债基金$(VCIT)$,净流入17亿美元,显然上周在公司债基金上,先锋做了些工作,而这两只基金规模都在200亿美元以上。

此前介绍过,相较于美国国债,公司债算是风险上了一个档次的品种,但是由于其毕竟不是垃圾债,所以风险其实也相对较小,特别是VCSH和VCIT还是中短期公司债,风险就相对又小一些,而相对收益又比国债理论上高一些,基于美国经济基本面和企业情况,这样的基金也是这个阶段可攻可守的不错选择。

事实上,无论VCSH、VCIT,其持有的债券都处于可投资级别,但是相对向下的部分,也就是所谓的风险可控,但是收益率相对较高。目前来看,VCSH近30天计算的年化完全收益率为3.55%,而VCIT为4.20%。

与此同时,投资房产信贷的$(MBB)$、投资新兴市场债券的$(EMB)$、投资20年期以上美国国债的$(TLT)$都是固收类ETF中风险相对偏高的品种。在近期市场反弹转好之际,这种有基本面支持,风险相对股票又低一些的债券品种似乎正受到投资者的青睐。

有趣的是,就在先锋的中短期公司债基金大量吸收资金的时候,同一公司的中短期国债基金却大规模流失资金,所以不排除先锋基金的客户在上周就资产配置上做了些资金腾挪啊。

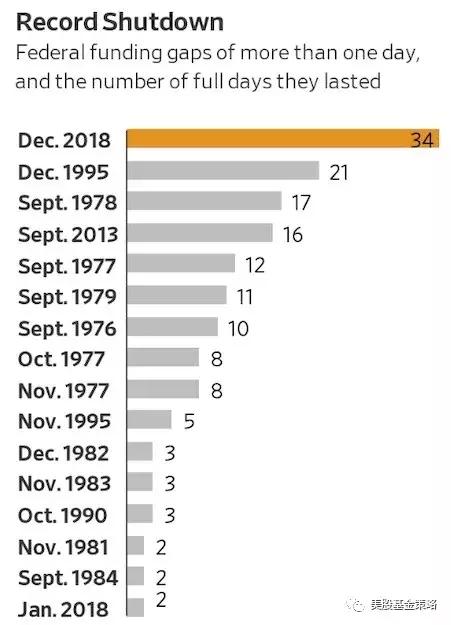

而在上周末,最戏剧化的事情就是,因为修墙势同水火到宁肯让政府关门也不让步的共和党和**党达成了短期的妥协,让政府短期开门三周。显然,这是一个折中,特朗普这次关门创造了美国政府史上关门最长记录,从政治符号角度本身不是光彩的事儿。

而从更现实角度,这就像你出去休了一个月假,中间没有网络,回公司一看,肯定一堆电子邮件等着处理,很多同事找你处理积压的事务。同样的,美国政府这一关门,大量政府人员领不到钱,很多部门也跟着停摆,比如金融领域美国市场IPO都很多挂着了。这一耗下去,对于两党都是名誉上的损失,从其角色定位来说更是非常不负责任的做法,相当于两党为了政治利益置美国人民现实利益于不顾,这样的锅搁谁头上都受不了。

美国政府重新开门,对于美国市场来说肯定是好消息,但是这个不确定性并没有被排除,毕竟承诺只是三周,这三周还将有一番博弈。其实修墙这几十亿美元预算根本不是多大一笔钱,核心还是两党现在分歧太大,而在美国边境修个墙实在又挑战**党传统三观。而恰恰特朗普中期选举输了众议院,这样过去特朗普的对手是“**党”,是一个概念,甚至缺乏凝聚力,而现在他需要直接面对一个对手,那就是众议院老大姐佩西。而用《华尔街日报》的话来说,这就是来自两个世界的人,三观首先就严重不一致,怎么可能看对方顺眼。而就在这段时间两人还互相恶心,佩西要去海外访问,包括去危险的地方慰问军人,特朗普直接设置障碍不让其成行。佩西哪里是好惹的,你不让我出去,你也别想进众议院的门,愣是拒绝特朗普来发表《国情咨文》。

从国会对修墙的支持反对比例来看,大部分议员是反对修墙的,而从两党来看,分歧就很明显了,这就是两党之争,而对特朗普来说比较尴尬的是其党内也有不少反对的声音。毕竟,特朗普这举措实在太出位了,当年美国一帮打响独立战争的先贤们,哪里想过要建一个靠修墙保证国家利益的国家。

由于两者的矛盾实在太大,所以美国政府重开的事儿短期给了市场进一步反弹的力量,但是不确定性没有消除。最糟糕的情况就是反弹一阵,两党还是没达成协议,甚至特朗普真的宣布国家进入“紧急状态”,那可能引发一波强烈的跳水式反应。我个人的看法是,除非共和党内有人苦口婆心把特朗普劝服,否则双方很难短期谈出结果,毕竟因为这几十亿的在美国国内充满巨大争议的预算不批就要政府关门?特朗普还是有些理亏,**党也不会轻易退步,因为修墙这事儿符号意义太强,不如趁此机会给特朗普进一步的打击。由于市场已经反弹了较大幅度,美国财报季也进入中期,叠加这三周美国政府开门,我倒是感觉可能一两周如果没啥好消息,就会给一些这波反弹获利的投资者离场的“借口”引发市场回调,建议大家还是小心一些。

国家治理是个难题啊,其实公司治理也是这样,趋势不时在调整。比如董事长和CEO该不该都一个人担任?这个就有争议,因为逻辑上上市公司治理有些“代议制”的感觉,董事会代表股东行使权力,CEO算是董事会“聘任”的执行者,全称都是“首席执行官”嘛,这董事长和CEO都一个人担任了感觉怪怪的。

当然,实际公司运行中,股东还是务实的,就是得到了多少利益。特别作为公司创始人这种,本来就不但是公司一把手,还是精神支柱,只要业绩好,谁管那么多,大权集中还提高决策效率呢。但是,只要业绩不佳,那么情况就要发生变化了,最近的一个知名案例就是马斯克同志。

当然还有曾经是汽车行业可以扭转乾坤,如今黯然下台甚至可能坐牢的戈恩,这已经不是业绩问题,这就是一个丑闻了。而此后雷诺的新班子董事长和CEO就是两人分任。

就目前来看,CEO和董事长一人承当的多是比如创始人当权,或者有特别得到认可,有良好业绩记录的强势CEO在位。但是随着时间的流逝,要想长期维持业绩增长,还不出幺蛾子事儿也不容易啊,所以这几年一个趋势就是CEO和董事长一肩挑的公司正在减少。

从标普500指数成分股公司来看,可以看到到2017年,保持这样权力集中制治理结构的公司已经不到50%,毕竟这标普500指数公司中很多都是历史较长,公司治理结构稳定的。随着诸如社会责任、公司治理等正日益成为机构投资者关心的标准,或许接下来,一些ETF在成分股的选择中也会瞟一眼这公司CEO和董事长到底什么情况呢。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 陈玉歌·2019-01-28VCSH这种短债的收益是像余额宝那样按天计算滚动的吗点赞举报

- gogogoFor·2019-01-28感谢分享点赞举报