巴菲特又出手!用看涨价差抄作业?

“当别人恐惧时贪婪,当别人贪婪时恐惧”,巴菲特的这句投资箴言再

次得到了验证。上周,在美股连续三日大幅下跌之际,巴菲特的伯克希尔·哈撒韦公司抓住机会,增持了多家公司的股份,总投资额超过5.6亿美元。

巴菲特的最新布局

根据监管文件显示,伯克希尔·哈撒韦在上周二至周四的交易日中增持了以下公司股票:

西方石油(Occidental Petroleum,OXY): 增持890万股,价值约4.05亿美元;

Sirius XM: 增持500万股,价值约1.13亿美元;

VeriSign: 增持23.4万股,价值约4500万美元。

这些公司近期都面临不小的压力。以西方石油为例,其股价本月已下跌超过10%,年初至今跌幅高达24%。尽管如此,巴菲特依旧看好其长期发展前景,不过他已明确表示不会进行全面收购。

Sirius XM的表现更为惨淡,本月股价下跌23%,今年累计跌幅高达62%。巴菲特的1.13亿美元投资显然是逆向操作的典范,押注其未来反弹。

此外,巴菲特还增持了互联网基础设施公司VeriSign的股票。这家公司今年股价下跌了6%,表现显著落后于科技板块。但巴菲特自2013年首次买入以来,始终持有其股份,此次增持更表明了他对公司长期价值的信心。

用看涨价差策略追踪巴菲特投资

对于普通投资者来说,直接买入这些股票可能成本较高,或者风险超出承受范围。但通过看涨价差策略,可以以较低成本参与这些股票的潜在上涨,同时控制风险。

看涨价差的操作包括:

买入较低执行价的看涨期权(Call Option),获得股票未来上涨的权利;

卖出较高执行价的看涨期权,回收部分权利金,同时限制潜在收益。

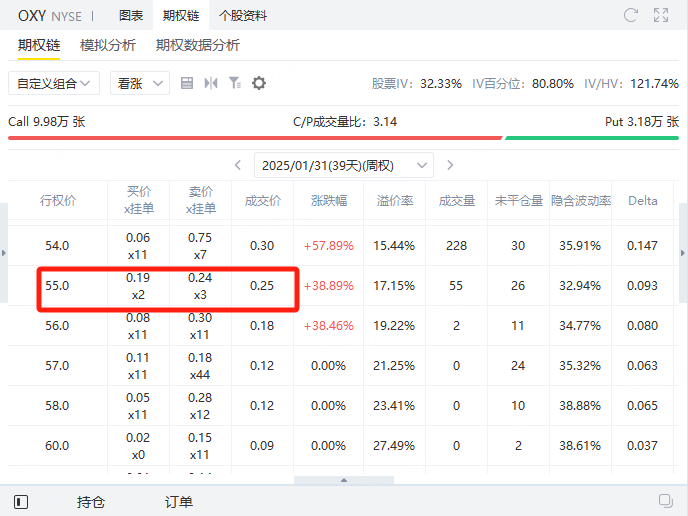

举例说明:如果您看好巴菲特增持的西方石油,可以构建以下策略:

买入1月31日到期、执行价为48美元的看涨期权;

卖出1月31日到期、执行价为55美元的看涨期权。

如果西方石油的股价涨至55美元以上,该策略将获得最大收益。反之,若股价未能上涨,最大损失仅限于支付的净权利金。

看涨价差策略的优势

在波动较大的市场中,看涨价差策略具有以下优点:

资本需求低: 相较直接买入股票,所需资金更少;

风险与收益明确: 最大损失是支付的净权利金,最大收益是两执行价之差减去净权利金;

波动性影响较小: 由于策略中既有买入期权又有卖出期权,对隐含波动率的变化不太敏感。

总结

巴菲特近期的投资动作提醒我们,要在市场低迷时抓住机会,并保持长期投资视角。对于普通投资者来说,借助看涨价差策略,不仅能够低成本追踪巴菲特的投资,还可以有效管理风险。这个圣诞节前夕,不妨学习巴菲特的逆向思维,利用聪明的策略为自己的投资组合增添价值。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 春懿曦明·12-23OK点赞举报