震荡行情,重点关注科创芯片,它为何成为本轮行情的领头羊?

一阳指点击蓝字 关注我们

黄衫女侠|文

财商侠客行|出品

图片来源:网络

40年前一个寒冷的春夜,在硅谷一家中餐馆的包间里,诺伊斯、桑德斯和斯波克商议成立美国半导体行业协会(SIA),主要目的是通过协会的身份游说华盛顿支持半导体行业。

当时,美国芯片产业正面临来自日本崛起的挑战。

桑德斯对五角大楼说,

芯片是“20世纪80年代的原油”,“控制原油的人将控制电子行业”。

十年后,这三个人成为美国三家最大芯片制造商的首席执行官,美国的芯片产业也在20世纪90年代之后重新崛起。

如今,桑德斯关于“芯片是石油”的论断已经成为了全世界的共识。

2000年以来的大部分年份里,我国每年进口半导体的花费都超过了石油。

环顾我们的周围,从机器学习到导弹系统,从智能汽车到无人机,所有先进技术都需要尖端芯片,我们可能平时看不到芯片,但芯片已经是现代世界的一部分。

2014年,我国成立了第一期国家大基金,它的全称是国家集成电路产业投资基金,旨在推进本土半导体制造和配套产业链的规模化和高端化,吹响了芯片自主的冲锋号。

世界半导体贸易统计组织发布的报告显示,目前,中国已经占据全球半导体市场近三分之一的份额。

今年前三季度,国内半导体销售额达到1358亿美元,占全球比重接近30%。

但美国担忧再次面临上世纪80年代差点被日本超越的窘境,从2018年起,美国就开始对我国的半导体产业链进行全方位的围追堵截。

近期,美国再度加码。

12月2日,美国商务部公布了对中国半导体芯片企业的第三轮制裁名单,这次上榜的企业达到140家,其中有20多家半导体公司、2家投资公司和100多家半导体设备制造商。

夹缝中生存的中国半导体产业这一次明显有了底气。

中国半导体、汽车工业、互联网、通信企业四大行业协会集体发布声明,针对美国对华采取出口限制表示坚决反对,认为美国相关芯片产品不再安全、不再可靠,呼吁积极使用内外资企业在华生产制造的芯片。

-

国内半导体产业的“国产替代”是否会因此迎来新一轮的加速?

-

A股的芯片投资存在哪些投资机会?

-

普通人能否也从“中国芯”的崛起中分一杯羹?

01

国内半导体产业发展得如何了?

过去4年,在极其困难的环境下,中国半导体产业迎来了一段黄金发展期。

首先是政策的黄金期。

“科技要打头阵,科技创新是必由之路。”过去几年,国家通过“市场+基金”的方式,全方面鼓励和支持半导体产业的自主可控。

继2014年国家大基金成立之后,2019年,国家大基金第二期成立;今年,国家大基金第三期成立,注册资本3440亿元,超过前两期的总和,投资力度之大史无前例,国家“重金出击”,直接推动了我国半导体产业链的国产化,加速了“国产替代”的进程。

2019年,科创板正式开板,坚守“硬科技”定位,服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。目前,科创板已经容纳了一批突破核心关键技术、市场认可度高的芯片行业龙头企业,集成电路公司数量超过110家,合计规模超万亿市值。

今年6月份,“并购六条”“科创板八条”等政策推出,半导体芯片行业成并购重组核心领域,产业整合加速推进。

Wind数据显示,截至11月17日,科创板新增披露的45单并购重组交易,其中半导体行业占据13单。半导体公司的整合创新,将助力企业做大做强,推动半导体行业高质量成长。

在这个背景下,半导体国产化也进入了提速阶段。

当前,国产芯片硬件性能方面已经具备国产替代的技术基础,可以实现在部分场景、部分行业的国产替代。

SEMI(国际半导体产业协会)数据显示,2024年中国新增18个芯片生产项目,每月产能将突破800万片,提升自身在全球的制造份额,预计到2027年中国半导体产业自主率将提升至26.6%。

根据2020年的《国家“十四五”规划》,2025年国产芯片自给率要达到70%,由此可见,我国芯片自给率仍有较大提升空间。

在《芯片战争》一书中,作者克里斯·米勒指出,

无论中国能否实现其半导体主导地位的目标,中国的大量投入都将深刻重塑半导体供应链。

02

芯片正迎来新一轮上升周期

半导体国产化是大趋势,但半导体本身是一个强周期性行业,从投资的角度上,我们也要结合行业周期进行合理布局。

半导体行业周期一般为4~5年,总体呈现出牛长熊短的特征。从股价的角度来看,从底部涨到顶部大概有2~3年的时间。

当前,全球半导体行业正处于新一轮的复苏周期,进入“量价齐升”的阶段。

美国半导体行业协会公布的数据显示,2024年9月,全球半导体行业销售额为553亿美元,环比增长4.1%,并实现了连续六个月的同比正增长。

中国半导体销售额同比增速为19%,高于全球的15%。

在本轮复苏中,中国半导体行业也体现出了更大的弹性,不仅销售额同比增速高于全球,出口数据也较去年大幅好转,主要受益于全球半导体周期的向上复苏,从而实现市场的向外开拓。

AI是本轮半导体周期的革命性技术驱动。

根据华尔街的预测,未来十年,人工智能可能为全球经济贡献7万亿美元(高盛)、15.7万亿美元(普华永道)甚至200万亿美元(Ark投资),这也将为整个半导体行业带来绝佳的机会。

在AI算力需求的推动下,叠加产业链下游需求的增长,芯片产业景气度有望持续上行,迎来投资布局时机。

03

科创芯片成为本轮行情的领头羊

普通人如何分享芯片行业的爆发性机会?

相比股票,指数基金可能对普通投资者更友好,我们只需要确认行业处于上升周期当中,而不用费太多力气去研究那么多高深的芯片公司。

在当前这波半导体复苏周期中,上证科创板芯片指数(指数简称:科创芯片)就是一只极具代表性指数。

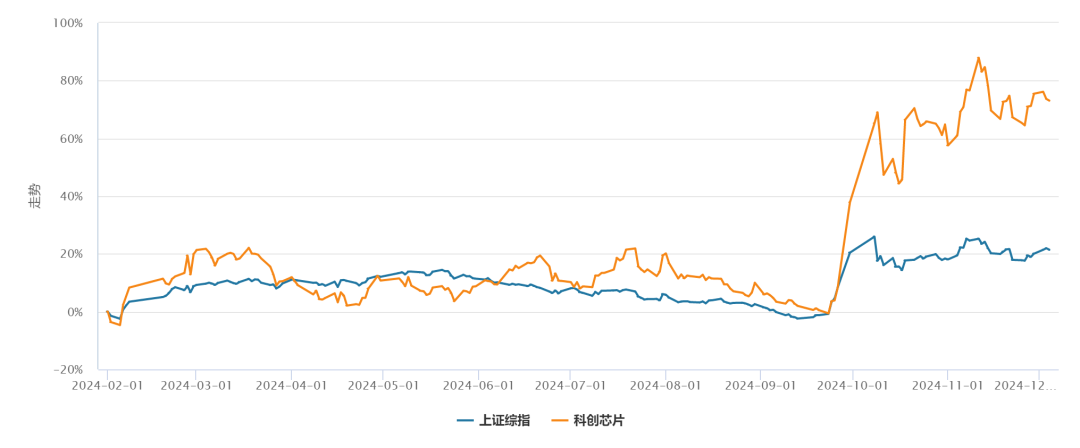

Wind数据统计显示,截至12月4日,“924”以来,科创芯片指数累计涨幅达到74%,在全市场可交易指数中持续领跑。

在《股票魔法师》一书中,马克·米勒维尼有一个“领头羊”理论,他指出,

每轮牛市都是由一些领头羊带来的,在指数还在低谷中挣扎的时候,这些领头羊已经开始不断创新高。很多领头羊股票会在其行业中率先开始上涨,由行业带动整个市场进入上涨周期。

科创芯片指数恰好符合这一特征。

数据来源:Wind,统计区间2024/2/1~2024/12/4

早在本轮行情启动之前,科创芯片指数就已经率先迎来一波触底反弹的走势。

2月份科创芯片指数创下2021年调整以来的最低点,之后指数触底反弹,短短一个月内涨幅超过20%,同期上证指数涨幅不到10%。

而在“924”以来的大级别反弹行情中,科创芯片指数更是弹性十足,大涨超过74%。

从具体成分股的表现来看,“924”以来,科创芯片指数的50只成分股系数录得正收益,有6只成分股股价实现翻倍,涨幅中位数为63%;同期科创50涨幅为55%,科创板579只成分股的涨幅中位数为48%。(数据来源:Wind,截至2024/12/4)

科创芯片指数为什么表现如此犀利?

来看看这只指数的三个重要特点。

1️⃣ 科创板+芯片产业的强强联合

上证科创板芯片指数是从科创板上市公司中选取业务涉及半导体材料和设备、芯片设计、芯片制造、芯片封装和测试相关的证券作为指数样本,以反映科创板代表性芯片产业上市公司证券的整体表现。

注意两个关键字:科创板、芯片产业。

科创板诞生于中美贸易摩擦的大背景之下,2019年开板,定位“硬科技”,对标纳斯达克,6年来已经成为A股科技创新和产业发展的生力军。

在“924”以来的反弹行情中,科创板一骑绝尘,成为A股市场的领涨板块,颇有2015年那轮牛市中创业板势如破竹的势头。

很多老股民可能还记得,创业板2009年开板,6年后成为牛市行情的主角。2019年开板的科创板,同样6年的周期,是否也会接棒,成为A股新一轮的行情主角?从本轮反弹中科创板的表现以及科创板的资金热度来看,已经显现出这种苗头了。

芯片产业更不用说了,在本轮全球半导体周期当中,芯片就是行情中“最靓的仔”。

科创板更是A股芯片公司的集中地,在科创板上市的芯片企业占据了A股同类公司的半壁江山,包括中芯国际、海光信息、中微公司等行业代表。

数据来源:Wind,截至2024/12/4

科创芯片指数可以说是结合了本轮行情中两大最强贝塔,科创板+芯片的超强组合,也是市场资金聚焦的中心。

2️⃣ 高质量芯片公司一网打尽

科创芯片的成分股也是A股芯片产业中高质地公司的代表,无论从盈利能力还是研发投入,都更具代表性。

在半导体周期复苏的背景下,科创芯片公司的业绩也迅速回暖,展现出了突出的盈利能力。

综合Wind、公司季报数据,2024年前三季度科创芯片指数营业收入为1050.43亿元,同比增长43.50%,归母净利润达70.08亿元,同比增长30.79%,科创芯片产业盈利能力持续提升。

前十大成分股中,中芯国际第三季度营收156.09亿元,同比增长32.5%,环比上升14%,创下历史新高;第三季度净利润10.6亿元,同比增长56.4%。

海光信息第三季度营业总收入61.37亿元,同比上年增长55.64%,净利润为21.07亿元,同比上年增长73.18%,基本EPS为0.66元,平均ROE为7.92%。

根据wind一致预期,科创板芯片2024年、2025年的营收增速预期分别为26%、25%;归母净利润同比预期分别为22%、63%。(注:用整体法计算。数据来源:Wind,中证指数有限公司,截至2024-11-20。仅代表指数特定时点配置情况,未来可能发生变动。)

同时,科创板芯片公司也具备高研发投入的特征。

根据2024年三季报,科创芯片的研发投入占比高达23%,远远高于其他核心市场指数,如创业板指、科创50、沪深300、万得全A。

从科创芯片成分股的分布看,研发投入比在50%以上的占14%,30%~50%的占6%,10%~30%的占55%。(数据来源:Wind,2024-10-31。仅代表指数特定时点配置情况,未来可能发生变动。)

3️⃣ 20CM的高弹性进攻矛

在“924”行情中,20CM的涨跌幅的个股明显更受资金青睐。科创板涨跌幅限制为20%,相比其它板块10%的涨跌幅限制,提供了更强市场弹性,这也是这轮行情中科创板表现更“吸睛”的一个原因。

诞生于科创板的科创芯片指数,同样具备20CM的高弹性特征。

数据来源:Wind,统计区间2019/12/31~2024/12/4

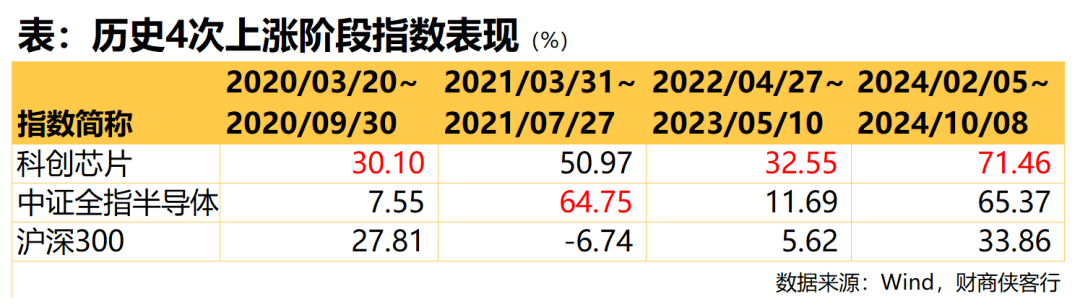

从历史表现上看,在过去4轮上涨行情当中,科创芯片指数都表现出了更强的进攻性,涨幅不仅高于沪深300等宽基指数,比起中证全指半导体等行业指数,锐度也更高,更适合作为配置中的高波动、强进攻品种。

投资科创芯片指数,可以关注重点关注跟踪该指数的科创芯片ETF富国(基金代码:588810;认购代码:588813)。

该ETF的基金管理人是“老十家”公募基金公司之一的富国基金。富国基金在指数量化投资领域已深耕逾15年,目前旗下拥有55只ETF、40只ETF联接基金。(注:基金管理人旗下ETF及联接基金的数量统计截至2024年11月7日)

拟任基金经理张圣贤,是一位量化行业的资深老兵。张圣贤目前担任富国基金量化投资部量化投资副总监,具有17年证券从业经历,9年基金管理经历,在管的产品包括富国中证芯片产业ETF、富国中证智能汽车主题ETF等。

04

结语:“中国芯”的崛起,值得重点关注

科普作家万维钢有个观点,他指出,世界芯片产业的格局是脆弱的,关键节点只有那么几个,美国只是其中一员。中国能参与进去,是因为我们体量大,只要我们一直留在牌桌上,就一定有好牌可以打。

“中国芯”的路虽难,但行则将至。

对普通人来说,芯片也在深刻地影响着我们的日常生活和世界,从智能手机到汽车,都需要芯片。

换句话说,我们可以不喝茅台,但在现代生活中,却时刻离不开芯片。

因此,从投资的角度来说,我们可以不重仓芯片,却不能不关注它。

半导体也是一个典型的高风险高收益的行业,科创芯片指数展现出创锐度高的同时,也会伴随着较大的波动,大家在投资的时候也应该结合仓位和时点进行合理布局。

当前,人工智能革命正处于起步阶段,中国半导体国产化进程如火如荼,无论从时代趋势还是行业周期来看,当前都是关注、布局科创芯片的重要时点。

科创芯片ETF富国(基金代码:588810;认购代码:588813),12月13日起开始发行,投资者不妨关注。

投资有风险,入市需谨慎

END

发现“分享”和“赞”了吗,戳我看看吧

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。