专治乳腺癌!这家公司5年亏7亿,美籍创始人频套现

作者/星空下的番茄

编辑/菠菜的星空

排版/星空下的肉桂卷

现如今,在IPO发行持续缩紧的情况下,很多在A股市场冲不下去的企业都会转道港交所去“碰运气”。一方面港交所要求相对较低,成功的概率更大一些;另一方面,对其中的大部分企业来讲,估值高低已是次要,能融到一分是一分。华昊中天就是其中一家。

2021年华昊中天的唯一一款核心产品上市,次年公司便兴冲冲地冲刺科创板,结果因为未通过问讯而失败。2024年又转战港交所,想要借助港股的18A规则成为港股“合成生物第一股”。8月12日是其第二次在港交所递表。只不过其自身存在的诸如核心产品竞争力存疑、一级市场估值颇高等问题,让这次的冲刺结果依然很不明朗。

一、靠一款产品强撑,2年半亏掉4亿

华昊中天成立至今已有20多个年头,作为一家生物医药公司,一直致力于开发肿瘤创新药。不过截止目前仅有1个已经商业化的产品,还有19个在研的项目管线。

公司商业化和在研管线产品 摘自《招股说明书》

2021年其核心产品优替德隆注射液获批上市,主要用来治疗复发或转移性晚期乳腺癌。

根据弗若斯特沙利文数据,2018年至2023年期间,全球及中国愿意接受治疗方案的晚期乳腺癌患者持续增长,相应的乳腺癌药物的市场规模也在持续增加,市场规模从2018年的268亿美元增至2023年的382亿美元,复合年增长率达到7.4%,2030年将增至641亿美元。可以说市场需求方面是没有问题的。

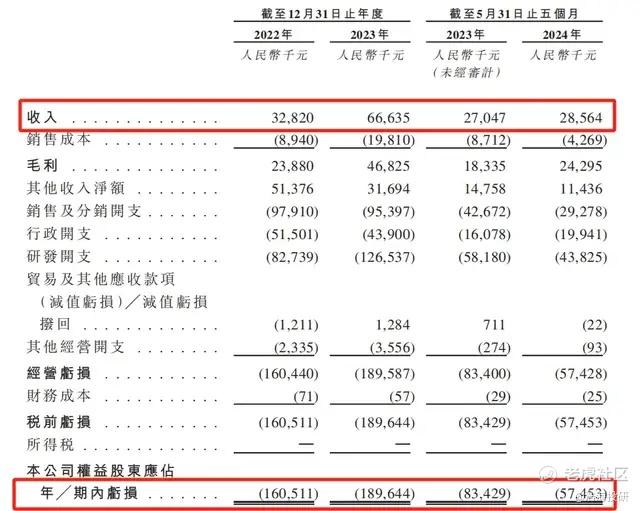

只不过,华昊中天并没有在这么大的市场当中赚到钱。《招股说明书》显示,2022-2024年5月底(以下简称:报告期),公司总营收分别为0.33亿元、0.67亿元和0.29亿元,同期对应的净利润分别为-1.61亿元、-1.90亿元和-0.57亿元,合计亏损4.08亿元。同时公司从成立至今的累计亏损已经达到7.86亿元,由此可见靠独苗产品确实撑不起公司经营。

公司经营业绩 摘自《招股说明书》

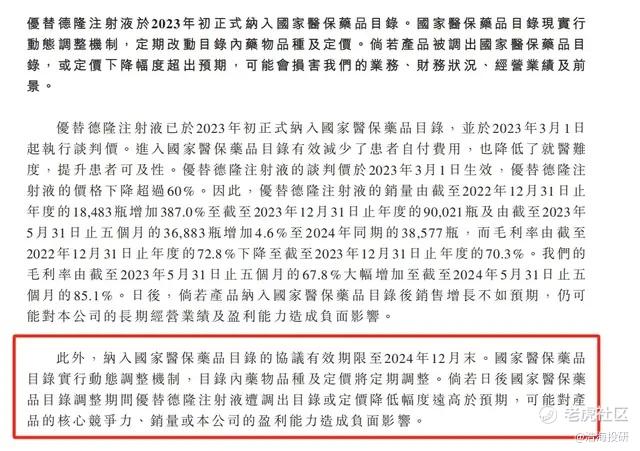

在优替德隆注射液上市当年,该产品就带来了0.71亿元的营收,但是2022年这款拳头产品收入就直接腰斩,只有0.33亿元。2023年1月,优替德隆注射液被纳入国家医保药品目录,随之而来的是该产品售价的大幅下挫。按收入和销量数据计算,2022年平均每瓶售价在1783元,而到2023年底,售价就降到了约733元/瓶,被纳入医保后,单瓶售价直接打了4折。

独苗产品被纳入医保,让华昊中天陷入到了一个两难的尴尬境地。一方面,如果后面被调出医保,那公司产品的销量可能大打折扣;如果在医保范围内,那价格的降幅过大也让公司赚不到钱。说来说去,盈利似乎都是遥遥无期。

拳头产品面临的风险 摘自《招股说明书》

而造成这一问题的根源在于优替德隆注射液缺乏相对竞争力。

首先,当前国内已获批上市,且与优替德隆注射液处于同一治疗定位的乳腺癌化疗药物众多,并无报告显示优替德隆在疗效上有明显的优势;其次,在使用方法上,优替德隆注射液也不占优势。据悉其他同类型药物要么采用口服给药,要么每周、每三周一次注射给药,且其中多数在使用前无需进行抗过敏预处理。而优替德隆注射液需连续五天每天注射给药,且患者使用前需注射和服用多种抗过敏药物,这无疑大大增加了用药的成本。

除了拳头产品难撑起公司经营外,当下的华昊中天也并不十分满足港股18A规则。

二、专利到期,真符合18A规则?

港股18A规则旨在助力在产品研发阶段尚未有收入或者利润,但是公司具有市场竞争力和成长性,研发产品具有先进性的公司去港交所上市。要利用18A规则上市,企业必须要证明其业务模式和核心产品具有独特性和竞争力。

而华昊中天似乎并不具备这两点。

上文说到优替德隆注射液有很多竞品,且优替德隆注射液用药繁琐,不具备相对竞争力。而从《招股说明书》可知,报告期内公司一期产能的利用率分别为5.5%、39.4%和0%,2024年公司竟然还一直在卖库存产品,竞争力可见一斑。同时2023年优替德隆的核心化合物发明专利到期,在该专利中华昊中天详细记载了优替德隆的制备方法,以及菌株的构建方式,其他公司完全可以根据这份专利中的记载进行仿制和优化。

不论是从公司拳头产品的上市表现还是公司专利中对核心技术的保护性来看,18A规则在独特性和竞争力方面的要求华昊中天都不满足。

除此之外,18A规则还要求公司的销售模式可行且稳定。但是结合其A股港股递交的几份材料可以知道,公司这几年的销售变化很大。2021年有2000万元销售收入的大客户国药控股在2022年的销售收入却几乎归零,究竟是发生了什么?2022年2月,公司和绿叶贸易达成销售推广合作,却于当年12月戛然而止,这究竟是为什么?这些都让市场充满了疑惑和猜想。

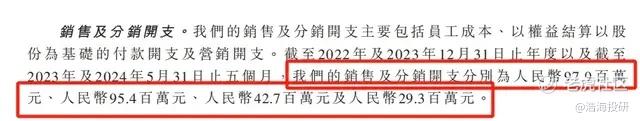

与此同时,公司这些年每年近亿元的销售费用砸下去,却只是“听了个水响”。2022年和2023年全年的销售开支分别为0.98亿元和0.95亿元,均远大于当年的销售收入。当前的销售策略是否具有可持续性很是让人怀疑。是不是因为公司的产品不具备对应的竞争力,所以即便是再多的钱砸下去也只是“砸钱赚吆喝”?

公司销售费用情况 摘自《招股说明书》

最后回到投资人和市场非常关心的一个话题,华昊中天的估值有没有性价比?

三、美籍创始人频频套现 估值过高谁来接盘

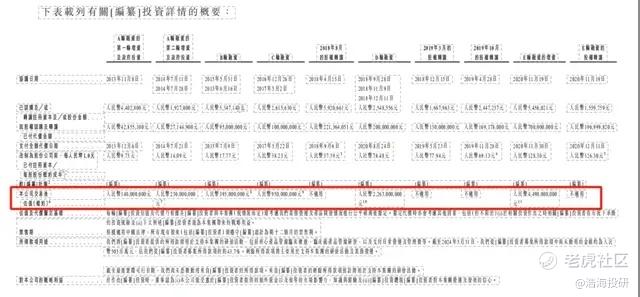

华昊中天作为曾经一级市场上的明星企业,在尝到资本的甜头后就一发不可收拾。从2013年的天使轮到2020年的E轮共融得11.55亿元,几乎是一年融一轮,估值自然也是越推越高。在E轮后,华昊中天的估值达到了44.9亿元。

公司融资历程和估值情况 摘自《招股说明书》

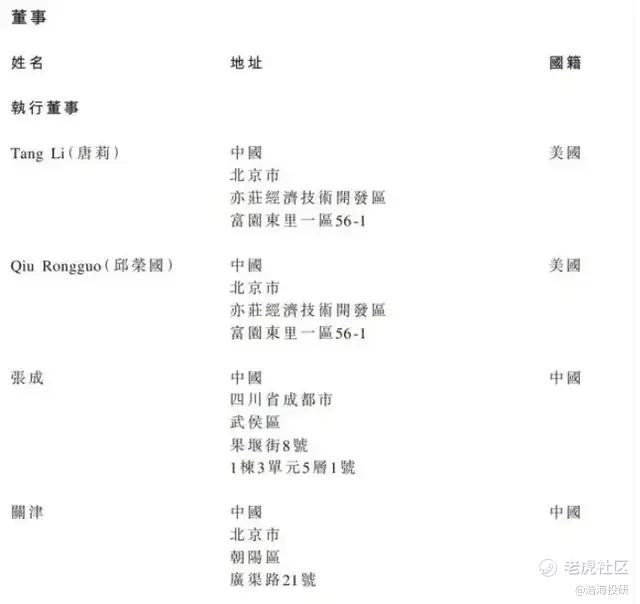

《招股说明书》显示,除了融资外华昊中天还进行了四次股权转让,合金金额7.71亿元。一边融资一边套现,资本市场被创始人兼大股东唐莉夫妇(美籍)玩得明明白白。2018年到2021间,通过三次股权转让合计套现近4500万元。而且公司除唐莉夫妇外的其他创始人目前均已经完全套现离场了。

现如今华昊中天如此的现状,也确实撑不起近45亿元的估值。笔者选取多家上市的肿瘤类药物研发、生产和销售的企业进行估值对比。君实生物(01877.HK)最新市净率1.48,信达生物(01801.HK)最新的市净率5.12,百济神州(06160.HK)最新市净率5.91。三家的平均市净率为4.17。

而截至2024年5月底,华昊中天的净资产为6.71亿元,按如此计算,其合理估值仅为27.98亿元,仅为一级市场估值的62.32%。

港股18A规则的初衷是让更多尚未盈利或者尚未有收入,但是具备足够的竞争力和市场前景的生物医药企业进行上市融资,而不是让其成为股东套现的通道。

A股折戟后转战港股,华昊中天想要谁来最终接盘?

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。