叙事逻辑可能再过几周就有端倪了

最近很多时候都在休息和摸鱼,因为到了年底我觉得就不应该累了,之前还在工作的时候我有两个体会:

如果到了年底,你还没完成任务,你有时候会有说最后一个月加班加点干事情,或者尝试出奇制胜。但天道有常,这事情不由你决定。很多时候越急就越做不好事情。

反过来,如果年底你完成任务,或者你没完成但你放下了,你就接受说,今年确实没搞好,但好好休息一下明年继续努力。这种时候给自己一些空间,然后好好思考一下明年要干嘛。往往效果会比第一种更好。

一个良性循环就是,你冬天好好准备计划,然后明年一年之计在于春,然后秋天事情做完出去旅游,冬天玩累了开始好好准备计划。而不是每年冬天赶工,忙中出错,明年春天开门黑,然后夏天和秋天忙着填春天的坑,然后冬天赶工填补夏天和秋天的坑。

这东西说白了就是,不要给自己压力太大了,历史往往都是曲折前进的,相信过程,允许过程中的失败,不放弃追求最后的胜利,不以一时成败论英雄。

另一方面呢,我关注的很多品种也都在一个很狭窄的区间波动。比方说铜

这种时候,你要问我有没有观点,我肯定有,但其实看图更重要。因为我以前也很喜欢在这种波动变小的时候去研究,但我那时候比较喜欢研究说后面的方向是什么。

现在我觉得这其实不太重要,当然有用,但我现在更关注的是,如果他往上突破,可能是什么原因,以及看到什么我会相信这个往上的突破是真的。如果他往下突破,可能是什么愿意,以及我如何会相信这个往下的突破是真的。

所以研究是重要的,但研究的结果应该是双向的。

就以铜开始,在过去2年里面,铜有两次往上的行情,也有两次往下的行情。当中美经济共振往上的时候,铜是往上的,当中美经济共振往下的时候,铜是往下的。

如果站在此时此刻,对着这样一个图,和要发生的经济,我觉得有不小的概率,12月的FOMC也就是下周,会是一个关键点。如果对着一个通胀还没有完全走低的数据,联储鸽派,类似3月份那样,为了经济稍微放任一下通胀预期。那么铜更有可能往上突破。如果鲍威尔说到做到,下周鹰派一点,那么铜突破的概率会小一点。

对于中国的部分,就是之前说的,很多模型给的中国竣工增速是-10%,我觉得预期本来就不高,而且铜的边际影响因素最近两年都是海外。所以中国的需求只要是正面的,就问题不是很大。

之前说过,铜的四个交易群体,不同时候的重要性不一样,价格特别低的时候你想做多就只能看看下游,你去问CTA能不能抄底他一定是懵逼的,也不会明白你为什么要问他这个问题。价格特别高的时候你想猜顶就只能问CTA,你去问下游他怎么看价格他也一定是懵逼的,也不会明白你为什么要问他这个问题。

此时此刻,正是铜最难看懂,但也最有意思的时候,贸易商和宏观定价。

从库存,持仓,基差的情况来看,比较合理的结论应该这么说,2024年年底,对于铜的长期展望比2023年更加乐观一点。但因为价格的上涨,比起低库存时候只需要预期就能涨,目前可能需要更多的实际需求。

这个其实是很多商品炒作的必经过程,预期越差,库存越低,库存越低,风吹草动就涨了,预期越好,库存不低,库存不低,那就需要基本面。所以商品的长期趋势和短期爆发性往往难以兼得,除非有明确的定价错误。

回到上面这个图,对于铜的中长期看法没有改变,未来全球经济在高利率强财政向低利率弱财政转移的过程中,会有一个扩散的过程,很多新兴市场国家在过去几年没法像发达国家那样用强财政刺激经济,那么如果利率走低,对于这些国家是一个支撑,而发达国家可能是一个mix,财政退坡和货币支撑会有结构性改变,商品需要去寻找那种新兴市场的普适性经济需求和发达国家利率走低后的产业投资需求。而目前的科技投资中,电网是一个很难绕开的基础设施。

而铜的供给在Incentive Price之前很难大幅增加,所以未来只要有一个利率走低之后的全球需求回暖。那么铜就有可能回到Incentive Price之上。

现在无非就是两个问题,第一利率何时走低,第二这个Incentive Price到底是多少

利率走低就是前面说的,看联储下周咋说了,Incentive Price我觉得10000-11000没啥问题,很多时候就会有一种割裂的感觉,金融机构会反复问,说铜已经这么赚钱了为什么你们不扩产。这个就像当年拜登和沙特人说,如果你们不扩产,油价太高了我们就萧条了。人总要有点同理心吧,那沙特扩产了价格跌了,他扩产干嘛呢?所以很多商品的Incentive Price都比纸面算出来的稍高一点。

最后看图说话就是,如果联储鸽派,然后全球经济预期好一点,那么铜有可能涨破这个区间,但这种走势也会带来一些风险,因为经济意外指数刚刚从高位开始回落,在预期刚开始走弱就预防性刺激经济,好处是避免萧条,但坏处是可能刺激泡沫。无非是注重短期风险还是注重长期风险。

如果铜因为种种原因跌破这个2022年以来的上升趋势线,可能原因会是财政退坡,或者中国的悲观预期短期无法消除,但这反而是一个更好的机会,因为财政退坡货币就会顶上,而刺激这个东西,永远是意图重于数量。

和之前一样,我觉得如果没有那种中美共振萧条的预期,8000美元不会跌破。不管如何,我觉得未来一周的FOMC,未来1-2个月的新年叙事逻辑,最晚到明年3-4月份,特朗普上台前100天和降息3-4次之后的市场讨论,我们就可以知道明年铜的故事了。

所以呼应开头,现在我感觉就是多看少动,等一段时间就会有端倪了。

黄金同理,跌破趋势线,一个回撤10%之后的反弹,过去几年做黄金的朋友应该体验过几次了,2023年Q4,2022年Q4都是这种情况。能否破前高取决于后面有没有财政和货币的双宽松的预期

和铜一样,黄金也在等待未来几周的经济预期和叙事逻辑的明确。

铜上涨需要的是一个软着陆,一个降息3-4次后经济见底的故事。而黄金要大幅上涨需要的是一个风险,一个降息3-4次之后发现幅度不够,还需要加大降息力度的故事。

在今年3月份的时候,我们讨论了降息第一年黄金和铜同涨同跌的故事,当时我的结论是,在2007年,2019年降息第一年的时候,往往都是经济不错(不然不会加息),而流动性预期好起来(预期降息),这种时候,经济不错和流动性不错,会让黄金和铜好起来

而等到第二年,降息后的第二年,无论是1990年代中期的软着陆,还是21世纪三次硬着陆,流动性和经济很难同向移动,要么是经济好起来,流动性预期差一点,要么是经济没那么好,流动性预期好起来。

目前来看,Trump想要的就是经济和流动性一起好,但看起来联储还是有自己的取舍,过一周顶多过几周就知道了。

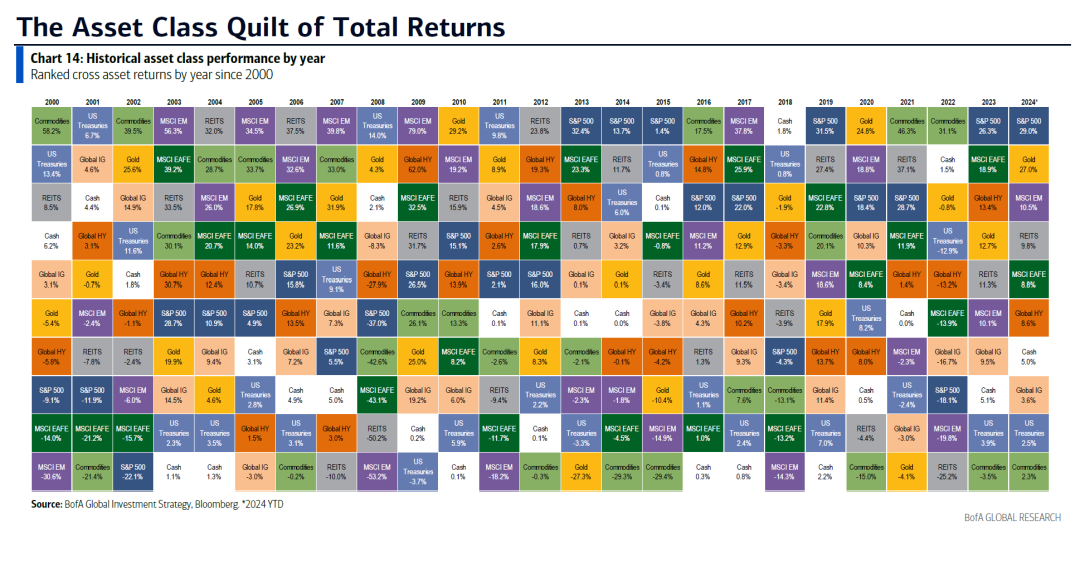

最后也就是上面这个图

2024年,是过去25年里面非常不错的一个年份,在这几个大类资产里面,最差的商品(主要是油跌了)也是正收益,这种全部大类资产正收益的情况,在过去25年里面也只有30%不到的时间。而如果按照上周的情况,2024年最差的大类资产回报率高于过去25年任何一年最差的大类资产YTD。这种好年份到了末尾,是应该好好坐下来思考一下的。

如果说2023-2024年,是中国货币宽松(但宽不出去)财政紧缩,美国财政宽松货币紧缩。全球大部分其他地区开始降息。2025年可能是美国开始宽松货币(联储会决定节奏)重提财政纪律(财长会决定节奏,所以明年一季度会很有意思),中国财政开始宽松,全球大部分其他地区可能更快降息。这些转变肯定会带来一些结构性机会,但也往往会有很多假突破和叙事逻辑的转变。

看起来就像2025年那个泽火革卦,是一个变革之年。很有可能在2025年的一季度,我们就会看到很多叙事逻辑,然后看到很多叙事逻辑的曲折和变化,等到2025年年底和2026年复盘的时候,我觉得也许人人都会觉得2025年H1是一个拐点,而且会看得非常清楚,但我也深深知道,真的身处其中的时候,也一定有很多折磨。

所以我觉得现在就是多思考,不着急,明年会有很多有趣的机会的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。