国产BIC横空出世

12月4日,益方生物发布公告:公司宣布在近日完成D-2570针对银屑病的二期临床试验并取得积极的结果。

D-2570是益方生物自主研发的一款靶向TYK2的新型口服选择性抑制剂,用于治疗银屑病等自身免疫性疾病。D-2570的二期之所以值得引起市场重视,基于其所处赛道的潜在巨大市场空间,以及其展现的Best in class潜力。

过去JAK家族上市药物除了初代的JAK抑制剂,主要以泛JAK抑制剂、迭代高选择抑制剂为主,这两个策略前者获得治疗领域拓宽的同时不可避免出现较大毒性问题,后者虽降低了初代JAK抑制剂的副作用问题但还是难逃FDA的黑框警告。

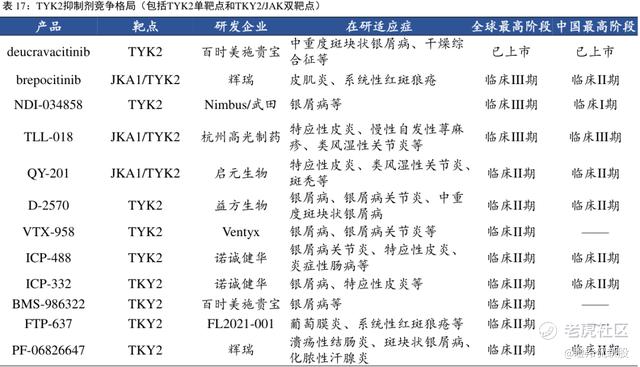

TYK2是JAK家族中的“异类”,TYK2在调节IL-23、IL-12和1型IFN等细胞因子时,其它细胞因子不会受到影响(几乎只影响免疫相关信号传导),同时新一代TYK2变构抑制剂可靶向TYK2的“假激酶”调控域JH2能够高选择性地抑制TYK2,从而不影响其他JAK激酶活性有效避免毒副作用,这在治疗自免疾病中尤为重要。值得注意的是,已经获批TYK2抑制剂BMS的氘可来昔替尼是全球唯一一个不带黑框的JAK家族抑制剂,2023年上市首年卖出1.7亿美元,BMS预测其销售峰值有望达到40亿美元。

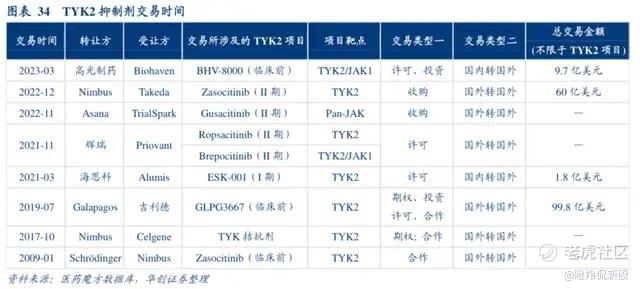

由此,TYK2靶点药物也成了MNC巨头购物清单中的重点目标之一,大额BD交易频出,益方生物D-2570二期数据一出,BD预期日愈强烈。

01 TYK2大额交易频出

在众多“带着黑框”的JAK抑制剂前辈的商业化光芒下(2023年芦可替尼、乌帕替尼销售额分别为43美元、39.7亿美元),相信潜在安全性更佳的TYK2抑制剂市场潜力无用赘叙。

近年来,全球TYK2抑制剂的BD交易频发,高光制药就临床前阶段TYK2/JAK1抑制剂与Biohaven达成授权合作的总金额近10亿美元,武田选择以“天价”60亿美元(其中40亿美元首付款)收购Nimbus当时处于二期临床的潜在同类最佳TYK2抑制剂,更早实现TYK2抑制剂授权的海思科已经在稳定收取Alumis稳定推进海外临床带来的数千万美元里程碑。

尽管以氘可来昔替尼为代表的TYK2抑制剂具备较其他JAK家族靶点抑制剂安全性更佳、口服依从性强等的优点,但在市场看来TYK2抑制剂的疗效优势相比IL-17A等生物制剂“不够明显”。

于是氘可来昔替尼的“Me better”受到市场欢迎,Nimbus卖给武田的TYK2抑制剂TAK-279便是Fast follow或Me better策略的产物。从TAK-279的中重度银屑病二期临床数据分析(该临床设计与氘可来昔替尼的二期研究IM011-011趋近),15mg组患者12周达到PASI 75为67.9%、PASI 90为45.3%,PASI 100为15.1%,最高剂量30mg组患者相比15mg组PASI 100数值上更高为32.7%。(氘可来昔替尼二期数据PASI 75、PASI 90、PASI 100患者比例分别为67%-75%、43%-44%、9%-25%)如果不考虑IM011-011研究43%的生物制剂经治患者比例高于TAK-279二期研究,那么其二期临床的疗效接近氘可来昔替尼。

TAK-279暂时从二期的临床数据层面没有让市场找到其强于氘可来昔替尼的验证或其达成60亿美元价值,市场在期待更强的TYK2抑制剂出现,去打破其创造的BD记录。

02 D-2570,Best in class潜力十足

天命人会是D-2570吗?

益方生物公布的D-2570二期数据,让投资者看到了“Best in class”的潜力,同时其在国产TYK2抑制剂研发进度层面处于领先者的位置。

和BMS的氘可来昔替尼走的路线一样,D-2570是靶向TYK2假激酶结构域JH2部位的新型TYK2抑制剂,以此来避免产生与JAK1-3抑制剂相关的毒性。D-2570通过抑制TYK2激酶的活性,进而阻断TYK2依赖的细胞因子信号传导介导的STAT蛋白的磷酸化,抑制炎症因子释放,参与免疫调节。

D-2570临床前研究数据显示,一方面D-2570的口服生物利用度较高,另一方面对JAK1的选择性高达近1000倍,预示在临床上会有更大的安全窗口。

同样氘可来昔替尼对JAK1的JH1选择性较好,D-2570这样设计主要原因可能是高选择性JAK1抑制剂会减少了抑制其他JAKs可能带来的潜在风险,降低炎症因子的产生,从而改善自身免疫性疾病的症状和体征,增加了治疗药物安全性。

(图源:兴证医药)

D-2570最新公布的治疗中重度银屑病临床二期显示,161名患者分为中、低、高三个剂量组,12周后三个剂量组PASI 75应答率为85.0%-90.0%(安慰剂组为12.5%),PASI 90应答率为70.7%-77.5%(安慰剂组为5.0%),PASI 100应答率为39.0%-50.0%(安慰剂组为2.5%),sPGA 0/1应答率(皮损完全清除或基本清除)为80.5%-87.5%(安慰剂组为20.0%)。

目前尚不清楚益方生物最大爬坡剂量为多少毫克,但基于临床前数据其安全窗口较大;该项临床试验中,益方生物尚未公布161名患者中有多大比例的生物制剂经治患者(临床招募和数据发布电话会议明确有生物制剂经治患者)。单从D-2570展现的疗效数据分析(非头对头临床比较,供参考),其二期疗效显著优于氘可来昔替尼、TAK-279,说是潜在“Best in class”TYK2抑制剂丝毫没有问题。

安全性方面,观察到的治疗期间不良事件(TEAE)绝大多数为一级或二级,三级以上非常少,没有四级事件和严重不良反应(SAE)。12周治疗期后没有病人停药,未来有更长时间观察长期安全性。

D-2570现有的PASI 75、PASI 90、PASI 100、sPGA 0/1应答率的疗效数据已经媲美现有疗效最佳的IL-17A生物制剂,结合D-2570作为TYK2抑制剂自身的口服、安全性优势,未来出海价值拉满。

03 益方生物价值或严重低估

益方生物作为潜在同类最佳TYK2抑制剂D-2570的创新Biotech,其现有68.29亿市值显然是严重低估的。

除了D-2570之外,目前公司已商业化管线有第三代EGFR贝福替尼,KRAS G12C抑制剂D-1553已经处于NDA阶段(国产第二款),口服选择性ER降解剂D-0502处于临床三期(进度领先)和URAT1抑制剂D-0120处于二期临床。

从管线梯队来看,益方生物短期内存在商业化放量的预期填充,中长期也具备有核心竞争力的管线催化,不仅布局非常紧凑,而且发展后劲十分足。

首先分析贝福替尼,尽管第三代EGFR抑制剂在国内有红海格局化的趋势,但益方生物的合作伙伴贝达药业在肺癌领域和EGFR抑制剂赛道有很强的商业化能力,贝达药业的埃克替尼在2023年销售额仍维持在10亿以上,综合考虑到贝达药业将部分埃克替尼转化为贝福替尼和贝福替尼进入医保后的放量,保守估计销售峰值达到10-15亿相对合理,结合益方生物15%的销售分成对应1.5-2.25亿利润。

KRAS G12C抑制剂D-1553距离商业化临门一脚,这个赛道虽然是个“乱局”(三家国产前后商业化),但初始市场不小并且鹿死谁手尚未可知。在KRAS G12C抑制剂获批前,国内缺乏针对KRAS G12C突变的治疗手段(以PD-1和化疗为主),同时KRAS G12C突变占到非小细胞肺癌患者大约12%,市场并不算小。另外,益方生物国内合作伙伴是正大天晴,商业化能力过硬。方正证券测算,2030年D-1553以15%的市占率达到销售额11.58亿,结合与正大天晴合作的潜在里程碑,以及假设15-20%的销售分成,亦能获得每年稳定的利润分成。

D-0502作为国内唯一一个进入三期的口服SERD,有望享受优良竞争格局和背后乳腺癌巨大市场的蛋糕。70%的乳腺癌患者为雌激素受体阳性(ER+)乳腺癌,内分泌治疗是作为前线治疗的重要手段(SERD是其中一类常用药物,典型药物为氟维司群),而氟维司群作为专利过期药物2022年在国内院内销售仍能超过9亿元,可以判断D-0502成药后大概率也是过十亿的品种。目前,D-0502已有单药治疗ER+\HER2-的乳腺癌患者一期临床中展现出初步疗效,CBR为47.1%、ORR为15.7%。

URAT1抑制剂D-0120同样是潜在市场巨大的创新分子,其针对高尿酸血症和痛风患者,过去URAT1抑制剂实际已经得到了苯溴马隆、雷西纳德等药物的疗效验证,但真正重头戏在于安全性层面。从D-0120国内IIa期临床看到,其治疗用量不仅剂量极大低于雷西纳德的上市剂量,在4mg的剂量下即可达到200mg雷西纳德的降尿酸效果,安全性和耐受性良好(一二期均未出现肝毒性),而且在每日给药4mg剂量下患者的血尿酸达标率达80%。(当初AZ对雷西纳德寄予厚望,认为其能够超过10亿美元销售额,后因雷西纳德展现肾毒性而落下帷幕)可以说D-0120的成药有一定难度,需要通过大三期验证,但一旦成药,市场非常广阔。

结语:益方生物在手的一款商业化药物和一款即将商业化药物实际上给了公司设立了一个稳固的基本盘,即便什么都不做,公司未来都能稳定的躺着收分成。而口服SERD、URAT1抑制剂而是公司的中坚预期力量,但凡其中一个成药都将是10亿级以上的品种;而D-2570目前则是展现了BIC潜力,未来进一步的二期详细临床数据披露,其BD交易价值起步在10亿美元以上。显然,这样拥有优良管线储备和未来短期能快速见到商业化收入的创新药公司,低于百亿市值显然是被严重低估的,或许可以静待市场给出评判。 $益方生物(688382)$ $贝达药业(300558)$ $中国生物制药(01177)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。