四个维度,看2025年新能源汽车大变局

作者/刘勇

编辑/张晓

这两天,一众新能源车企公布了11月的月度销量,其中多家车企都创下了交付量新高。

比亚迪销量为50.68万辆,同比增长了67.87%;零跑汽车交付了40169辆,同比增长了117%,月度销量首次突破了4万辆;小鹏汽车单月交付量首次突破了3万辆,交付新车30895辆,同比增长了54%,等等。

这一态势,也带动了今年四季度中国新能源乘用车市场继续高速增长。

乘联会秘书长崔东树日前表示,中国新能源乘用车2024年四季度国内销量预计为355万辆,同比增长39%。

在这背后, 从2014年特斯拉入华算起,中国新能源汽车产业至今已加速狂奔了十个年头。

这十年里,中国成了全球最大的新能源汽车市场,新能源乘用车销量在全球市场的占比超过了60%。

中国市场诞生了全球市占率第一的动力电池厂商宁德时代,今年它在全球的市占率稳定在了37%;同样在这波产业浪潮中受益最大的还有比亚迪,今年1-9月,它卖出了246.66万辆新能源车,在中国市场的占有率为34.6%,它也是全球销量最高的新能源车企。

迄今为止,从美股到港股,你能叫出名字的造车新势力,大多数也已经登陆了资本市场。

但这些,只是中国新能源汽车产业崛起故事里的一个侧面。

另一个侧面里,过去十年,从最初的政策驱动,到这几年的价格、技术驱动,行业增长动能完成切换的同时,大多数的车企还未进入真正的“健康地带”:

除了那些已经在淘汰赛中离场的玩家,更多的车企都还没实现自我造血;

已经在市场中站稳脚跟的车企也无法放松警惕,一场失败的发布会、一次不当的营销策略,都可能让他们陷入危机;

行业的竞争要素还在不断丰富,“大乱斗”时代,任何一项短板都可能被无限放大,任何一项长板,也可能会被赶超;

......

站在今天的节点来看,下场造车的窗口期很可能已经关闭了,甚至时间要更早一些。

小米造车之初雷军就曾说过,当时有人认为小米已经错过了进入市场的窗口期。过去两年里宣布下场造车的新玩家也越来越少了。

这在某种程度上也意味着,市场竞争格局在加速迈向新的阶段——淘汰赛。

前几天蔚来汽车十周年时,创始人李斌在内部信中指出,十年前的竞争对手与今天完全不一样,他说,“接下来两三年,是整个行业最激烈、最残酷的阶段,只有少数优秀的企业能生存下来。”

更早一些,小鹏汽车董事长何小鹏、雷军等人也曾公开表示,2025年行业淘汰赛将真正开打,能留在牌桌上的品牌最多不超过5家。

如今2025年很快就要来了,没有任何一家企业可以笃定自己能继续留在牌桌上,他们依然要对市场足够敏锐、对竞争高度警惕、对决策足够谨慎。

01

智驾、“性价比”、产品体系,不能输的“三大战役”

如果要从2024年的行业变化里,抽离出几个关键词,那毫无疑问是:

价格战、智驾、PHEV(插电式混合动力汽车)、多车型多品牌布局。

其中,价格战看起来是拉动销量增长的最简单也有效的方法。

这几天,过去频繁发起价格战的特斯拉又降价了——Model Y售价往下降了1万元。有特斯拉中国的相关人士表示,这次降价主要与冲刺2024年全年销售目标有关。

目前,跟进特斯拉这轮价格战的车企并不多。理想汽车11月29日推出了限时“3年免息”活动。

客观来看,行业确实存在打响新一轮价格战的潜在可能。短期视角下,车企需要冲刺销量,长期视角下,新能源车产品同质化加剧的情况下,当行业里有玩家率先降价,另外的玩家出于竞争,很可能也会被迫跟进。

威尔森咨询此前判断,“按照汽车产品周期,(价格战)预计至少还要持续五年。”

价格战之外,智驾能力的比拼更加关键也更激烈,对车企的影响将更加深远。

今年以来,车企围绕智能驾驶的布局力度也在加快——他们或是加速补短板、或是继续夯实智驾技术,加快落地进程。

行业里卖出最多辆车的比亚迪,具有一定代表性。

此前,比亚迪在智能化上的表现并不突出,很长一段时间里智能化甚至不是投入重心。 援引财新网此前报道,去年上半年时,一位新能源车企人士表示,当时比亚迪的主要受众对智能驾驶要求不高,比亚迪在智能驾驶方面的短板不影响其市场需求。

但市场形势正急剧变化。

高工智能汽车研究院监测数据显示,今年1-9月,中国市场20万元以下价位的新能源乘用车交付占比达到64.49%;同期,这一价位下,高阶智驾的搭载交付量同比增长了近5倍。

在这背后,传统的入门级L2辅助驾驶,正加速进入高速NOA的升级周期,而成本敏感度相对较低的中高端车型,也正迎来城区NOA的大规模落地拐点。

比亚迪必须转变,加速补课。

前段时间,据界面新闻报道,比亚迪成立了前瞻部门,主攻端到端技术落地。

此外比亚迪的自研智驾团队“天狼”,还吸收整合了另一个自研团队“天璇”的研发人员,对外统称为一个自研团队,重点是低阶平台的高阶智驾量产落地,目标是要在明年3月实现50款车型的适配。比亚迪的规划里,低阶平台重点要实现高速领航功能,高阶平台则主攻城区无图NOA。

比亚迪的这一策略,某种程度上也是车企智驾布局的一个缩影——一边是将智驾能力下沉,在更主流的低价格带市场强化竞争优势,另一边是希望通过智驾能力强化品牌心智,在中高端市场赢得竞争。

从另一个层面来看,比亚迪加大智能化投入力度,还有另外一重原因。

当前,主要的新能源车企,都陆续增加了新的动力类型的车型、或者新的价格区间的车型,比亚迪在全线细分市场都有压力。

一方面,当前市场上仍然只坚持纯电路线的车企,已经不多了。今年,几乎所有的车企都开始选择“纯电+插电式混动/增程式混动”的双线布局策略。

原因在于,PHEV跑出了更高的增速,只做纯电或者只做PHEV,相当于把市场份额拱手让人。

乘联会数据显示,今年1-10月,按零售销量口径统计,纯电动车卖出了479.3万辆,同比增长了19.9%,插电混动新能源车则卖出了353.2万辆,但同比增长了80.5%——与上半年相比,增速差进一步扩大。

另一方面,当前市场上,只聚焦在单一价格区间的车企,也不多了。今年,不少车企都开始增加不同价格定位的子品牌或者新车型。

他们中有的在更激进地开拓高端产品线。

典型代表之一是鸿蒙智行,8月份发布和北汽联合打造的售价40万元的享界S9后,前几天又推出了售价在100-150万元区间的尊界S800,后者与江淮汽车联合打造,余承东说将对标迈巴赫、劳斯莱斯等超豪华品牌车型。稍早一些,华为的老对手小米在一个月前发布了小米SU7 Ultra量产版,定价超80万元。

也有更多车企在持续向下,试图抓住在更低价格区间的市场机会。

比如蔚来今年5月发布了旗下第二品牌“乐道”,并在9月底开始交付首款车型L60,标准续航版本的售价为21.99万,比其NIO主品牌中售价最低的ET5和ET5t便宜了8万块钱,今年12月,其还将推出代号为“萤火虫”的第三品牌,定位精品小车,定价将在10-20万元区间;小鹏汽车8月末发布的MONA MO3,售价12万元起,它其他的车型价格多集中在20-30万元区间上下。等等。

总结来看,接下来,在价格战、智驾、产品体系这几个维度,车企间的确定性竞争趋势已然明显,竞争态势也将持续走向白热化。

换句话说,从最底层的智驾技术到产品的性价比、质价比,再到影响长期市场竞争力的产品体系,每一环,对每一家车企,都至关重要、不容有短板。

02

AI、端到端,必争之地

2024年以来,端到端,是新能源汽车市场另一个高频词汇。

相较传统分模块架构,端到端架构优势显著,核心是“数据驱动”而非“规则驱动”,有望显著提升智驾上限。 所谓“端到端”,是指一端输入图像等环境数据信息,中间经历类似“黑箱”的多层神经网络模型,另一端直接输出转向、制动、加速等驾驶指令。

今年年初,特斯拉开始在北美地区一定范围内推送端到端自动驾驶系统FSD V12,展现出来的自动驾驶潜力,收获了业界的一致高度评价。

据腾讯科技报道,曾经担任Scale AI首席技术官、亚马逊机器人副总裁的Brad Porter,称“FSD V12就像是Chat GPT 3.5到来的时刻一样,它并不完美,但令人印象深刻,你可以看出这是完全不同的东西,迫不及待地期待它进化到GPT 4那样”;小鹏汽车创始人何小鹏也表示,“今年的FSD和以前的Tesla自动驾驶从能力上完全是两个,我非常赞赏。”

在这背后,算法、算力、数据,如今早已成为车企构筑自动驾驶能力的核心竞争要素,其中每个环节,AI的重要性都在加速显现。

比如数据层面,在端到端等AI技术加持下,数据的筛选、标注、训练、验证逐渐形成全链路闭环,能加速智能驾驶解决方案迭代;

在算法层面,过去多年里算法架构在不断进化、自动驾驶算法也几经迭代,如今已经从规则走向神经网络,从模块化走向端到端,长远来看解决的其实是智能驾驶体验的更加“拟人化”;

再到算力层面,信达证券在一份研报中指出,端到端模型与大模型高度相似,数据驱动的开发形式,让模型高度依赖算力规模来提升迭代速率。

上述背景下,2024年以来,围绕端到端等AI技术,车企纷纷下场。

其中最激进、进展最快的,是小鹏汽车。

今年5月,在“520 AI DAY”上,小鹏全球首发了全域大语言模型XGPT,同时发布了AI天玑AIOS,官方称是全球首个将AI应用在智舱和智驾上的操作系统。小鹏同时称其全面进入AI时代。

再到上个月的“小鹏AI科技日”上,围绕AI汽车,小鹏又发布了以大模型为核心的、包括云端大模型、车端模型、图灵AI芯片、沧海底座在内的图灵AI智驾体系。此外其还发布了“小鹏鲲鹏超级电动体系”,也是AI的一个落地场景。

这之前的小鹏P7+AI智驾技术分享会上,小鹏也给出了明确的智驾时间表:至2025年第三季度,小鹏端到端大模型将实现类L3的智能辅助驾驶,百公里接管小于1次;再到2026年,实现L4级别的部分低速场景下,“人不在驾驶位”的行驶。

“从今年开始,小鹏汽车已明确未来十年的发展方向,即成为一家全球化的AI汽车公司。”何小鹏在“小鹏AI科技日”上如此说道。

小鹏之外,如上图所示,已经有更多车企加快了端到端的上车进程。

可以预见,接下来几年,围绕端到端自动驾驶,车企间的竞争和博弈只会更加激烈。

03

赚钱、赚钱、赚钱,“自我造血”大考验

根据乘联会数据,从今年1-10月来看,中国新能源汽车市场中,Top 10厂商的零售销量合计占到了78.1%的市场份额, 其中从传统自主品牌车企下的新能源品牌,到理想和赛力斯,这Top 10中已经囊括了当前中国市场大多数造车势力。

Top 10之外的造车势力中,比较重要的新势力造车品牌还有小鹏、蔚来、零跑、小米、北汽极狐、岚图。

往前回顾,2023年,中国新能源车企中,只有特斯拉、比亚迪、理想汽车三家达成了全年盈利——如果条件再苛刻点,只有特斯拉一家,凭借着纯电动车实现了盈利。

2024年,这种局面或许会发生一些细微变化。

赛力斯很可能也会实现全年盈利。今年前三个季度,赛力斯已经实现了盈利,归母净利润达到了40.38亿元。

前十个月卖出了第二多新能源车的吉利汽车,在新能源汽车板块也迎来了盈利拐点。三季度财报电话会上,吉利汽车控股有限公司行政总裁及执行董事桂生悦提到,三季度吉利汽车的新能源板块开始扭亏为盈了。此外按香港会计准则极氪也扭亏为盈了。

即便如此,持续亏损,预计仍将是接下来一段时间里,新能源车企的主流现状。

核心原因在于,从特斯拉到比亚迪到理想汽车再到赛力斯,他们的关键盈利要素几乎难以被复制。

比如比亚迪的盈利能力,一边建立在规模效应之上,让它能在上游供应链有更高的议价权,另一边则是其过去几年里一直在向上做供应链垂直整合,也可以降本增效。这也是比亚迪之前大打价格战的支撑。

财新网此前报道,有熟悉比亚迪的人士称,比亚迪董事长王传福每个月都要参加降成本的工作会议,他还要求所有车型必须每半年推出一个改款,保持市场热度,无论改动幅度是大是小。

11月26日,网传的一份比亚迪致供应商的邮件截图显示,比亚迪称,希望收到信件的供应商,自2025年1月1日起,将供货价调低10%。

这封邮件快速将比亚迪推向了风口浪尖。有汽车行业资深人士向媒体表示,过往汽车零部件年降幅度一般在5%及以下,车市价格战无休无止,零部件企业的利润率普遍较低。

理想汽车的盈利,则建立在早期增程式混动车型几乎没有竞争对手、明确的家庭用户定位、早期的成本管控做得不错这几个基础上。

理想汽车成立10年,目前除了今年3月上市的理想MEGA是纯电车型外,其他的销量都来自于增程式混动车型。

此前在《理想再也回不去了》一文中我们也曾提到,早期理想的成本管理能力其实是被逼出来的,因为钱不够花。头豹研究院数据显示,造车新势力首款量产车上市之前,蔚来、威马、小鹏、理想的融资金额分别为163.11亿元、133.2亿元、47.91亿元、38.8亿元。

另一个视角里,从2018至2020年,对比特斯拉、蔚来和小鹏,理想的研发投入也是最少的——2020年,理想汽车的研发支出只有特斯拉的11.31%、蔚来的44.21%、小鹏的63.73%。 当然这也与理想起初车型单一、且增程式车型的成本确实比纯电车型客观要低,有很大关系。

但上述优势并不稳固。 比如2022年7月,问界M7发布后的三天里,订单量就超过了6万辆,这直接影响到了理想的销量表现,当年8月,理想汽车的销量跌到了4571辆,跌幅超过50%。

接下来的2023年,尽管理想汽车交出了成立以来最好的业绩表现,过程也不轻松。

2023年6月,理想汽车创始人兼CEO李想发文称,问界M7直接把理想ONE打残了:“我们从来没遇到过这么强的对手,很长一段时间里我们毫无还手之力。华为的超强能力直接让理想ONE销售崩盘、提前停产。”他还向财新网透露,因为理想ONE的提前停产,公司向供应商支付了10亿元赔偿。

这对应的是,凭借着与华为的合作,赛力斯凭借着问界快速起量,并在一众对手中加速走向盈利拐点。

2021年至2023年,赛力斯还处在连续亏损中,净亏损额分别为18.2亿、38.3亿、24.5亿元,但去年9月上市的问界新M7,扭转了这一局面。

原因很简单,问界新M7卖得贵,但销量不俗。

截至11月27日,问界新M7在今年的累计交付量突破了18万辆,同时期里,今年1-11月,赛力斯新能源汽车累计销量达到了389566辆,同比增长了255.26%。

换言之,仅问界新M7这一款车型,就为赛力斯贡献了接近一半的销量。这款车型的售价高于50万。

上述背景下,如我们上文所述,在价格战的裹挟下,在车企加大力度扩充新车型、扩充品牌矩阵的战略下,在智驾成为必赢之战的前提下,在每个细分市场都站满了对手的态势下,对行业里的其他车企而言,能否摆脱“卖一辆亏损一辆”的现状,早日实现自我造血,并不轻松。

04

从用户关系到营销策略,微妙的平衡

3月底小米SU7发布会前的三个月,“这辈子最后一次创业”的雷军在个人微博上发表了近60条与小米 SU7 相关的微博,为“三年造车”维持住了热度。

发布会上,典型的“小米式营销”也为小米SU7带来了实际的转化——上市 27 分钟,订单超5万个,首日订单量接近 9 万辆。

相比于以往车企网红CEO们的口水战和小作文,“雷学”带来的现象级传播和转化给车圈带来了不小的震撼,连出身传统车企的老板们都开始涌入直播间——

奇瑞控股集团董事长尹同跃直播挑战长途高速驾驶为产品做预热,长城汽车董事长魏建军、极越 CEO夏一平等人也走入直播间,开始学起雷军走到台前,打造创始人IP,亲自当网红,卷入这场流量争夺战。

这对应的是,对车企而言,好的用户关系维护、好的营销策略和方法可以抬高上限。

但这显然并不容易。今年以来,在营销策略上翻车的车企不在少数,典型的两个例子是极氪和哪吒。

8月13日,极氪推出了旗下001和007这两款车型的2025款,但由于更新换代节奏过快,且新车型配置更高、价格更低,且极氪在这两款新车发布前,未做必要的发布预热,旋即引发大量老车主不满,陷入舆论风波。

001是极氪推出的首款车型,迄今为其贡献了最多销量,今年2月底才刚刚推出全新版。此次时隔不足半年便推出2025款,极氪在产品配置上做了明显升级,包括搭载了自研智驾系统、改用英伟达芯片(总算力是2024款的10倍)。

007是极氪的新车型,去年12月27日上市。最新的2025款,搭载了最新的超快充电池,价格比旧款下浮了2万至3万元。

极氪所遭遇的这场风波中,最让车主不满的并不是换代本身——而是围绕换代这件事,极氪的态度。

主要有两点:

第一,早在今年上半年,市场上就不断有极氪001即将切换到自研智驾系统的消息,最近的是在7月份,一则消息称极氪即将于月底发布改款001。

极氪否认了这些网传消息。

第二,很多车主反映,他们在购置2024款极氪001之前,曾反复向销售人员确认是否会发布改款车型,同样均被否认。

比如,据媒体报道,一位8月4日提车的车主称,极氪的销售在7月底提前公布了8月权益退坡,强调下定现车。

但颇为微妙的一点是,这一过程中,很多销售门店甚至也不知道极氪001的改款计划。据自媒体山上报道,北京两家极氪门店的销售人员均表示,发布会之前并不知晓极氪的改款计划。

与此同时,期间极氪的销售策略,也值得商榷。

7月13日,极氪001变相降价,推出了为期一个月的“7月购车限时权益”,用户可享的最高购车权益为35000元——这个时间点也很微妙,距离极氪发布2025款极氪001,刚好还有一个月。

极氪的目的不难理解,即在改款001发布前,尽可能多地消化掉2024款001的库存,为新款让路。

但极氪对改款001的发布消息始终保持沉默,并多次辟谣,某种程度上,剥夺了一部分车主的选择权。

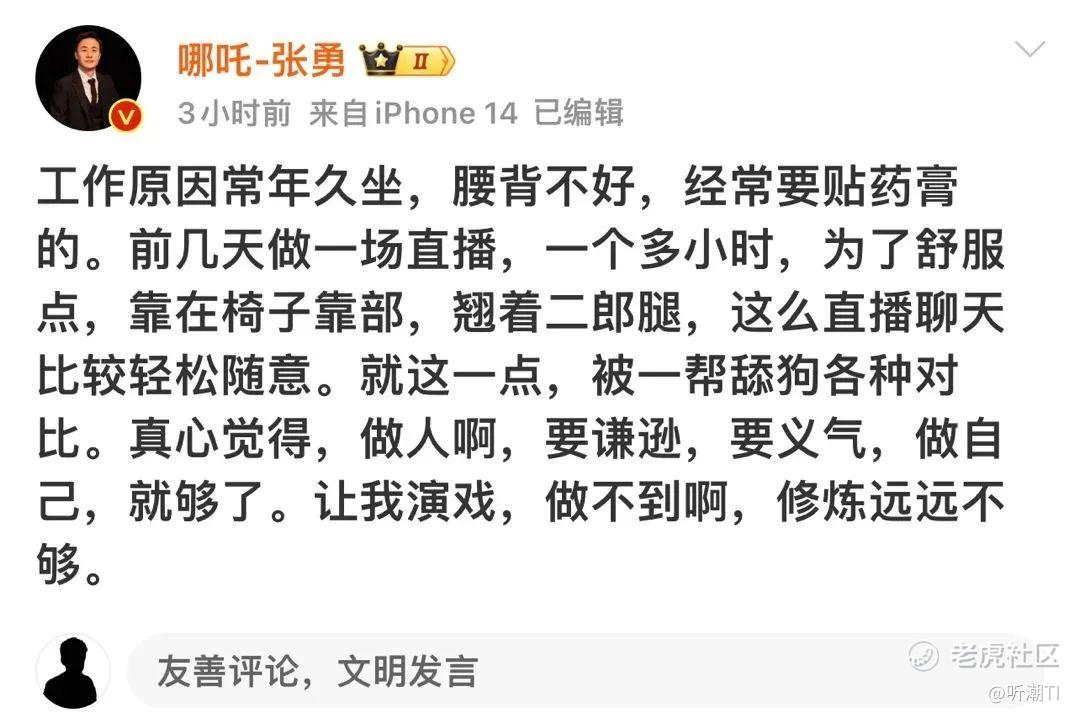

再来看哪吒汽车,小米SU7发布后不久,在投资人360集团董事长周鸿祎多次敦促下,哪吒汽车联合创始人、CEO张勇公开在微博表示:接受老周批评,营销向雷军学习。

只是张勇的“模仿”明显还没到火候,后来的一场直播中,翘着二郎腿的张勇被观众认为是高高在上,远不如雷军谦逊,张勇用“舔狗”一词回应。或许是生性耿直,或许是体系尚未搭建完成,恶补营销的张勇如今却以“翻车”出圈,搜索“哪吒汽车”、“张勇”等关键词,出现最多的就是“翻车”。

不过,现在这些或许都不重要了,张勇面临的已经不是能不能向雷军学好营销了,而是哪吒的生死问题。10月份以来,张勇两个月里只发了一条微博,还是转发周鸿祎决定考驾照。

在这背后,哪吒汽车近两个月里没有再传出好消息,而是一连串的欠薪、裁员传闻。

今年前三季度,哪吒汽车交付了8.59万辆车,同比下滑了12.13%,跑输大盘——同时期中国新能源汽车整体销量增速超过了30%。

结合媒体报道来看,哪吒汽车从10月份开始拖欠工资,11月开始和员工沟通裁员,财联社报道称裁员比例甚至高达70%,后来官方否认了这一数字。11月8日,工业机器人公司埃夫特发布公告,称哪吒汽车拖欠了其4819.5万元项目款未付。

此外,这几天,市场上也传出了CEO张勇离职的消息,目前官方及张勇本人,尚未做出回应。

结合上述来看不难发现,对车企而言,好的用户关系维护、好的营销策略可以抬高上限,但具体怎么做、怎么制定策略、怎么把握节奏,其实并非易事,稍有不慎就容易“翻车”。

当然,决定性因素还是要聚焦到产品、技术上,有了前面的“1”,后面的“0”才会有意义。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。