多点数智,又是个缩量发行! 中国最大的零售数字化解决方案服务商——(02586.HK)2024年11月新股分析

保荐人:瑞银证券香港有限公司 招银国际融资有限公司

招商证券(香港)有限公司

上市日期 2024年12月06日(星期五)

招股价格:30.21港元一口价

集资额:7.79亿港元

每手股数 100股

入场费 3051.46港元

招股日期 2024年11月28日—2024年12月03日

招股总数 2577.40万股

国际配售 2319.66万股,约占 90.00%

公开发售 257.74万股,约占 10.00%

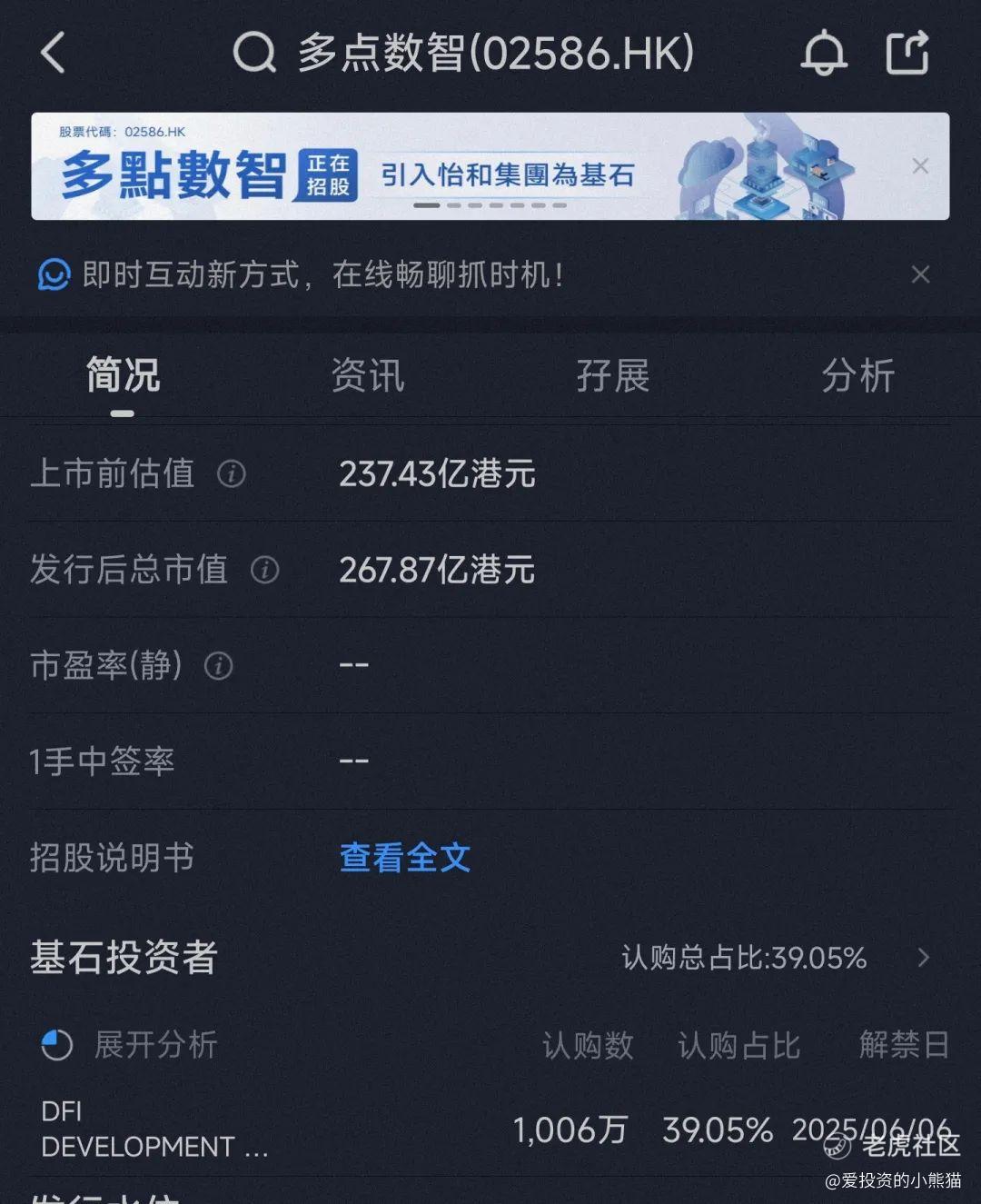

总市值 267.87亿港元-267.87亿港元

发行比例 2.91%

市盈率 亏损

公司简介:

多点数智成立于2015年,为本地零售业的零售商提供零售数字化解决方案。其业务范围广泛,覆盖了中国大陆、香港、柬埔寨、新加坡、马来西亚、澳门、印尼、菲律宾及汶莱等多个国家和地区。数据显示,从2021年至今年上半年,多点已分别为236名、436名、533名以及444名客户提供了优质的服务。根据弗若斯特沙利文的报告,按2023年收入计算,多点已成为中国零售数字化解决方案市场的领军企业,市场份额高达6.5%;同时,在亚洲市场也位居第三,市场份额为4.2%。

目前,多点数智为各规模及业态的客户开发了全面的零售云解决方案,涵盖了本地的零售业务链条,从采购及供应链管理、门店及总部管理到营销及全渠道销售。多点数智目前覆盖所有主要零售业态,包括连锁超市、仓储式超市、百货商店、便利店、专卖零售商及以新零售方式运营的零售商等。

多点数智的收入主要来自零售核心服务云、电子商务服务云及其他。其中,零售核心服务云主要提供公司自主开发的操作系统Dmall OS及AIoT解决方案;电子商务服务云是公司为线下零售商及品牌商经营一个在线到线下的零售商平台,使他们能够通过多点移动应用程序及小程序销售其产品。

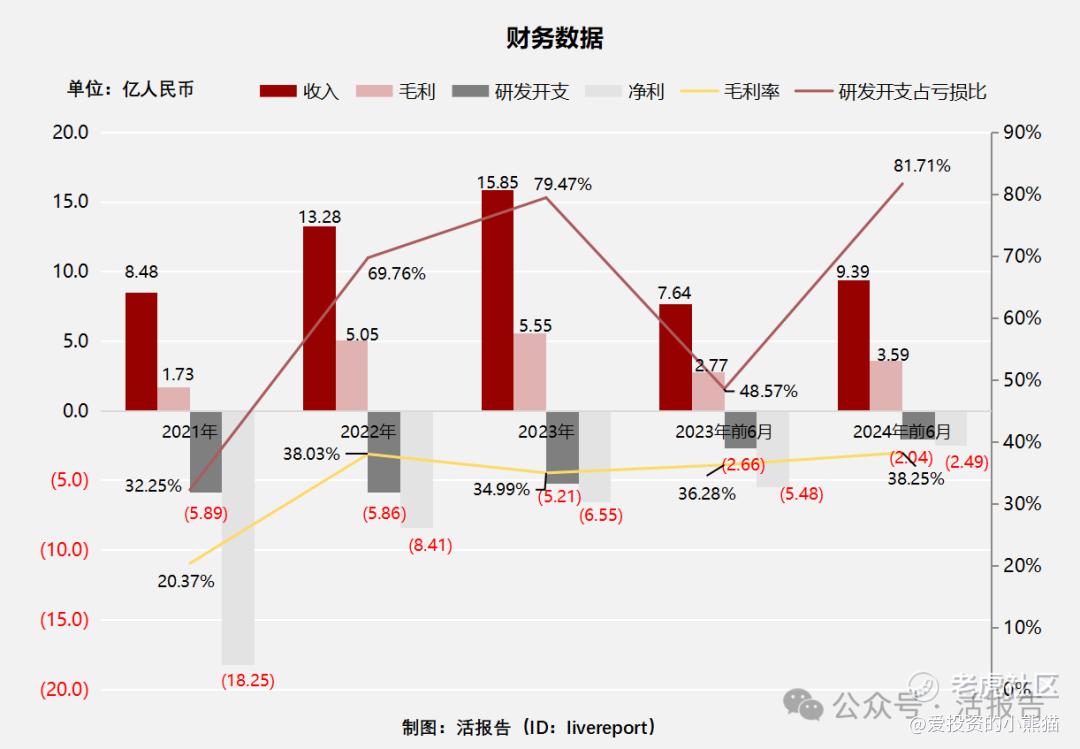

截至2023年12月31日止的3个年度及2023、2024年前6个月:

多点数智收入分别约为人民币8.48亿元、13.28亿元、15.85亿元、7.64亿元及9.39亿元,年复合增长率为36.72%;

毛利分别约为人民币1.73亿元、5.05亿元、5.55亿元、2.77亿元及3.59亿元,年复合增长率为79.20%;

研发分别约为人民币-5.89亿元、-5.86亿元、-5.21亿元、-2.66亿元及-2.04亿元,年复合增长率为-5.93%;

净利润分别约为人民币-18.25亿元、-8.41亿元、-6.55亿元、-5.48亿元及-2.49亿元,年复合增长率为-40.07%;

毛利率分别约为20.37%、38.03%、34.99%、36.28%及38.25%;

研发占亏损比分别约为32.25%、69.76%、79.47%、48.57%及81.71%。

公司过去三年收入、毛利快速增长,其中毛利润复合年增长率接近80%;年度净亏损持续改善,2023年度净亏损同比缩窄约22%,2024年前6个月净亏损同比收窄约55%。

截至2024年6月30日,公司应收2.56亿,经营活动现金流为-0.57亿,账上现金4.7亿。

基石投资者:

基石投资者只有1家;认购占比39.05%。

共有23个承销商。阵容庞大。

保荐人历史业绩:

瑞银证券香港有限公司

招银国际融资有限公司

招商证券(香港)有限公司

2.中签率和新股分析

(来自AIPO)

第一天展现出来的孖展已足额

中签率分析:

关于中签率方面,如果孖展在15倍以下,按照8000人来参与预估一下,一手中签率92%,如果按照10000人认购,一手中签率应该是77%。

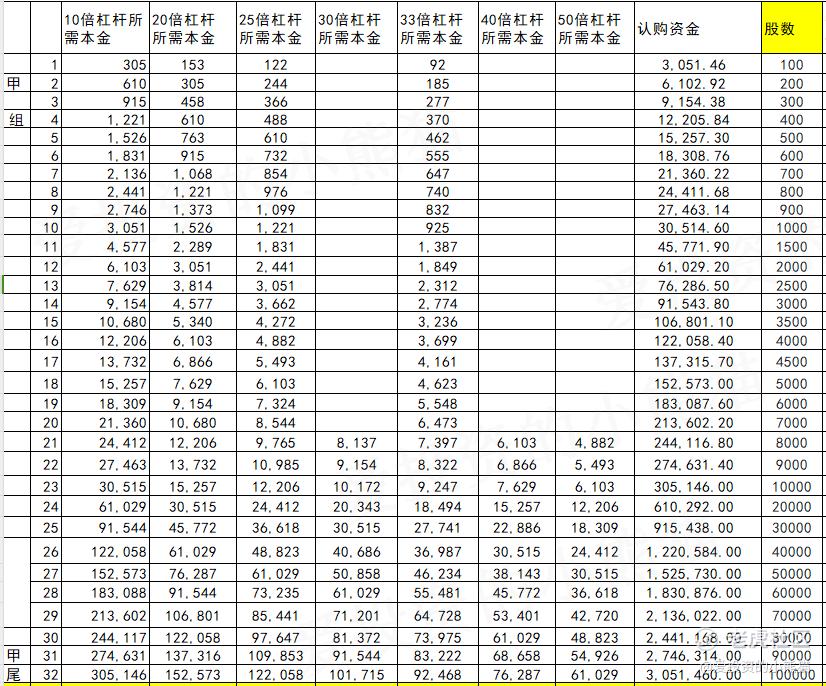

甲组的各档融资所需要的本金还有融资金额对应如下表:

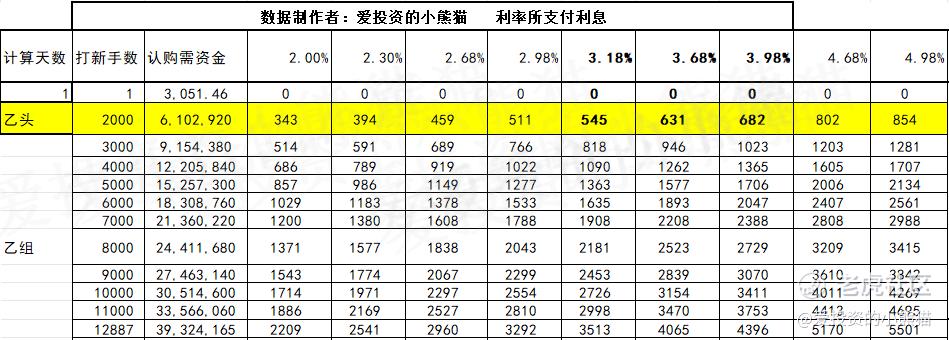

乙组头,这次是 611万本金,乙组的各档融资所需要的本金还有融资金额对应如下表:

乙组的各档融资以及各档利息利率对应的金额如下表:

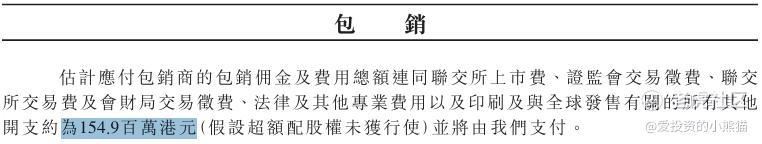

然后这个票招股书上按发售价30.21港元计算,公开的上市所有开支总额约为1.55亿港元,募资额约7.79亿港元,占比约19.90%,开支相比募资额算是还行了。

这票打不打?且看我下面的分析:

多点数智的数字化零售业务始于与物美集团的合作,物美集团为中国领先零售商,也是公司于往绩记录期间的最大客户。公司在物美集团的全国门店网络中实施了多点数智的云解决方案,亦为其他大型零售商提供服务,包括麦德龙实体、重庆百货(600729)集团、银川新华集团,以及DFI Retail Group经营的惠康、万宁、佳宁药房、巨人超市等知名品牌。截至2024年6月30日,公司已为444名客户提供服务。目前,多点数智为各规模及业态的客户开发了全面的零售云解决方案,涵盖了本地的零售业务链条,从采购及供应链管理、门店及总部管理到营销及全渠道销售。多点数智目前覆盖所有主要零售业态,包括连锁超市、仓储式超市、百货商店、便利店、专卖零售商及以新零售方式运营的零售商等。公司重视研发投入,拥有自主研发的dmall os系统及aiot解决方案等核心技术,可提升运营效率和用户体验,增强市场竞争力,随着技术不断升级创新,有望拓展业务边界、创造新增长点。值得一提的是公司2021-2023年及2024年上半年持续亏损,且2024年预计年度净亏损大幅增加,主要因投资锅圈的估值减少,由改善零售核心服务云解决方案相关的毛利、销售及营销开支,同时优化营运效率等动作所致。未来能否实现盈利存在不确定性,可能影响投资者的短期收益。

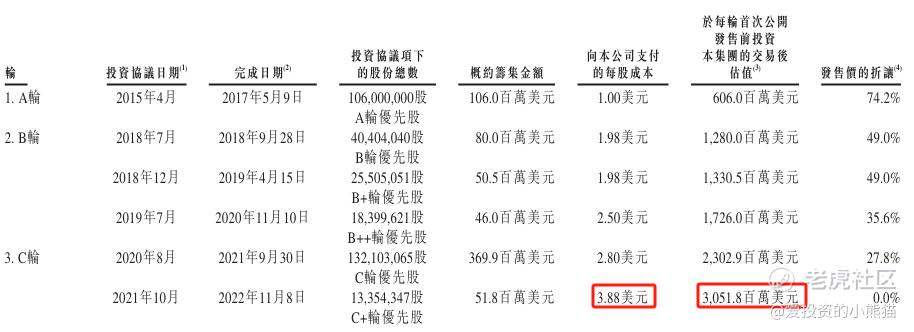

自成立以来,多点数智一共完成了三轮融资,累计融资金额超7亿美元,投资方包括IDG资本、腾讯、金蝶、联想、兴业银行等知名机构。2022年11月,多点数智完成了5180万美元的C+轮融资,每股成本3.88美元(相当于30.19港元,与发售价差不多),其投后估值约30.52亿美元。

这个票上市前的估值237亿,这一轮发267亿市值,结果募资额只有7.79亿港元,这个募资规模是非常小的,这个算是好事情!而且是一口价就是30.21hkd,并没有弄一个发行区间,要知道他的发行比例可是非常小的只有2.91%,几乎就是一个缩量发行,一个市值规模267亿的票,最后只募资7.8亿,这说明现在的市场整个大环境其实上市募资很难,拉高发行估值,减小发行比例,一方面满足上市公司对上市估值的需求,另一方面又迎合了整个市场的需求,毕竟发行的募资规模越小,承销费等这些相关的费用也会跟着降的很低,对上市公司而言,成本是更小的;还有一方面这样的话整个盘子也会变得很小,流通少的话整个盘子也更容易把控,从操盘的角度来讲是更加合适的。

所以翻看一下最近这三年募资缩量发行比例在2.9%左右的这些公司,只要公配不触发回拨,总体表现都是非常很不错的,比较差的情况也是个保发行。

这一波很多人刚经历了九源基因的爆亏,后面的新股都不太敢打了,所以目前来看这个票应该不至于超过15倍回拨,目前已经足额了,至少对于发行而言问题不大。

现在大家应该是不在乎新股到底会不会玩套路回拨的情况了吧?这也说明了对应新股,大家一定是需要看看公司的基本面再多做打算!不要只看套路拨的机会率。参与国富氢能以及华昊中天国配的小伙伴都吃到大肉了,这两个票反倒是打公配,没多少人有这个胆量!不打的就是涨给你看,九源这种很多人打爆市场的就是一碗大面。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 以肉克刚·11-29这篇分析相当全面,太棒了!感谢分享 [强]点赞举报

- 栋哥·11-29缩量发行确实能降低风险啊,期待后续表现点赞举报

- parko522·12-01到底打吗?点赞举报