Nvidia 的业绩揭示了该公司股票的两大缺陷

概括

-

Nvidia 的营收增长率正在放缓,目前的估值使得股价进一步升值的空间不大。

-

该公司可预测的收入和指导模式使其很难给市场带来意外,从而影响投资者情绪。

-

与思科、微软、Meta 和亚马逊的历史比较表明,增长放缓通常会导致市销率下降。

-

Nvidia 面临两个主要问题:可预测的收入预测和由于增长放缓导致的市销率收缩的可能性。

NVIDIA ( NASDAQ: NVDA ) ( NEOE: NVDA:CA ) 股票仍存在两个重大问题,本季度的业绩和指引几乎没有解决这些问题。收入增长率继续放缓,尽管如此,我们尚未看到投资者愿意为这种增长支付的金额发生重大变化。

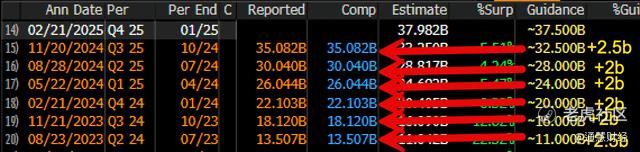

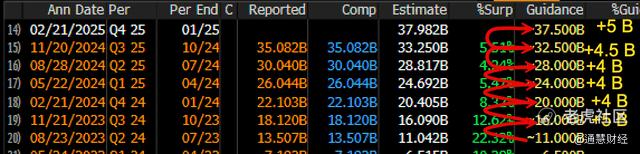

另一个问题是,该公司已经失去了给市场带来惊喜的能力。如前所述,只要遵循超出预期 20 亿至 25 亿美元和上涨 20 亿至 25 亿美元的模式,就可以相当容易地预测该公司的收入将在 350 亿美元左右,并预计在 370 亿美元左右。

因此,可以安全地假设该公司本季度的收入将在 345 亿美元至 350 亿美元之间,随后的收入预期为 365 亿美元至 370 亿美元。

有趣的是,分析师们认为这种模式将延续到未来。对于 Nvidia 来说,更具挑战性的是,分析师认为收入将继续以过去几个季度我们看到的收入模式的上限增长。

因此,就目前情况而言,该公司的增长速度还不足以证明投资者目前支付的股票市盈率是 12 个月远期销售额的 20 倍左右,因为这给股价进一步升值留下了很小甚至没有空间。

即使分析师正确预测了当前的模式,并预计到 2028 财年末,该公司的收入将增至预计的 2,750 亿美元,假设其目前的市值约为 3.5 万亿美元,考虑到市值保持不变,市销率将为 12.7。对于任何公司来说,这仍然是一个很高的倍数。

历史对比

讽刺的是,思科 ( CSCO ) 也经历了类似的情况。20 世纪 90 年代末,分析师预测思科的销售增长数字将大幅增长,导致其股票交易价格约为其未来四个季度销售预期的 25 倍。该公司最终不仅达到了这些崇高的预期,而且随着时间的推移超越了这些预期。然而,市场从未以同样的方式对该业务进行估值。因此,思科的股价仍低于互联网泡沫时期的高点,市值只有当时的一半。

因此,这些都不是说 Nvidia 不能随着时间的推移而增加收入。问题在于投资者愿意为这种收入支付多少钱。一般来说,随着收入增长放缓,投资者愿意为这种增长支付的倍数就会缩小。

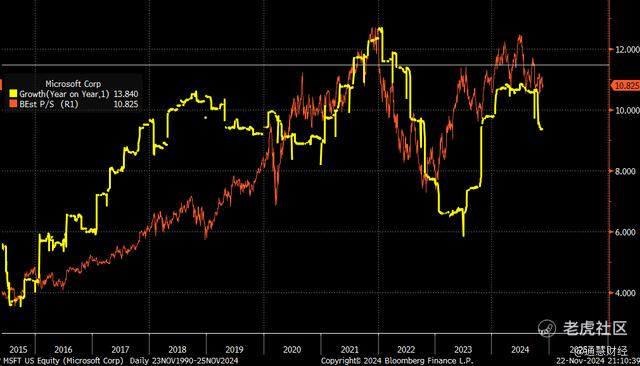

许多公司都是这种情况,微软就是其中之一。该公司股价最近表现不佳,并不是因为收入没有增长,也不是因为公司业绩不佳。也许是因为收入增长率在 2023 年加速后现在正在放缓,因此市销率正在收缩。

Meta ( META )也存在同样的模式,该股的市销率只是随着其增长率而波动。自 2022 年 11 月以来,该股市销率大幅扩张,这是因为该公司的收入增长加快。因此,既然股票销售增长已经开始放缓,市销率停止扩大也就不足为奇了。

亚马逊的情况也一样。收入增长从 2021 年开始大幅放缓,并在 2023 年初反弹。随着收入增长开始恢复,销售倍数开始上升。但请注意,由于销售增长仅小幅恢复,倍数扩张较为温和。

过去 Nvidia 也曾遭遇过同样的情况,如果亚马逊 ( AMZN )、微软 ( MSFT ) 和 Meta 等公司都曾被要求达到销售增长率影响销售倍数的标准,那么 Nvidia 也不太可能免受这一过程的影响。事实上,过去 Nvidia 也曾被要求达到同样的过程。

因此,目前看来,Nvidia 面临两个问题。收入和指导路径看起来相当可预测且易于预测。另一个问题是,增长放缓也会导致市销率收缩。这些多重合同的金额和低点可能会对该股未来的价值产生很大影响。

很有可能,这些宏伟的预测和估值都只是宏伟的预测,永远不会实现,至少在短期内不会。 $英伟达(NVDA)$ $思科(CSCO)$ $Meta Platforms, Inc.(META)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 龙腾虎乐·11-27英伟达就是当年的思科[强]1举报