【读财报】同一基金经理产品年内业绩相差50% 国融、摩根士丹利、金信基金不公平对待持有人?

编者按:伴随市场回暖,公募基金产品净值普遍大幅反弹。但是,新华财经和面包财经研究发现,一些基金公司旗下同一基金经理管理的产品业绩相差悬殊,这种情况是否合规?是否存在不公平对待持有人的情况?本文聚焦国融基金、摩根士丹利基金、金信基金三个案例。

截至2024年11月20日(下同),国融基金周德生旗下主动权益基金国融融盛龙头严选混合A、国融融君混合A今年以来回报分别为56.13%、-3.61%,两者相差超过59个百分点。

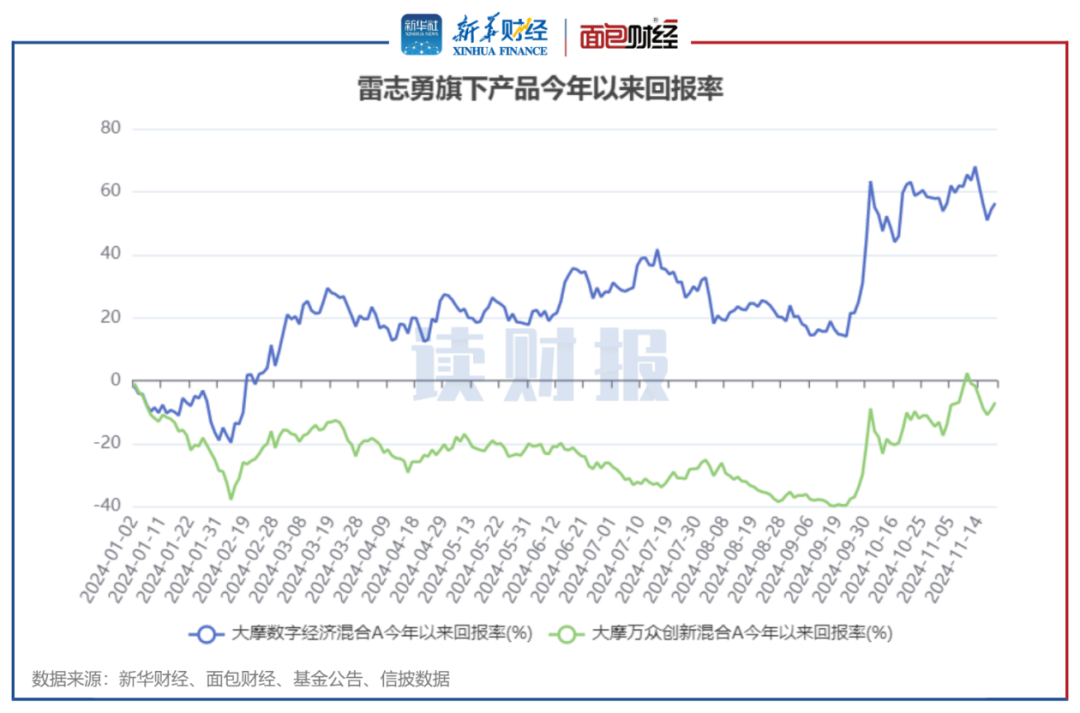

摩根士丹利基金雷志勇旗下偏股混合型基金大摩数字经济混合A、大摩万众创新混合A今年以来回报分别为56.34%、-6.93%,两者相差超过63个百分点。

金信基金刘榕俊旗下灵活配置型基金金信智能混合A、金信民长混合A今年以来回报分别为28.41%、-21.31%,两者相差约49.72个百分点。

同一基金经理在管产品业绩相差如此之大,是否不公平对待持有人?

国融基金:同一基金经理旗下权益产品一只赚56.13%、一只亏3.61%

国融融盛龙头严选混合A成立于2019年5月,系国融基金旗下一只偏股混合型基金,基金规模约7.11亿元,现任基金经理为周德生,自2023年2月开始任职。

截至11月20日,国融融盛龙头严选混合A年内回报约56.13%,跑赢业绩基准超41个百分点,同类排名2/4118。

国融融君混合A成立于2018年9月,基金投资类型为灵活配置型,基金规模约1.18亿元,基金经理周德生自2023年7月开始任职,今年6月加入顾喆彬共同管理。业绩方面,国融融君混合A年内出现3.61%的亏损,跑输业绩基准超13个百分点,同类排名垫底。

今年以来,国融融盛龙头严选混合A、国融融君混合A收益率相差超过59个百分点。

图1:周德生旗下产品今年以来回报率

根据基金季度报告,国融融盛龙头严选混合业绩强势主要依靠对科技赛道以及牛市热门股票的集中投资,股票投资占基金总资产比例从去年末的60.29%升至今年二季度末的90.88%,三季度末股票仓位仍维持在九成附近。

另一只产品国融融君混合在2023年三季度末与国融融盛龙头严选混合持仓相似,前十大重仓股同样以半导体、通信设备股票为主,但2023年四季度开始,国融融君混合股票仓位大幅下降,2024年二季度彻底清仓所持有的剩余股票转而投资债市,而债市在二、三季度政策预期、股市强劲反弹的背景下出现了较为明显的波动,因此完全错过本轮牛市行情,导致业绩垫底。

摩根士丹利基金:同一基金经理偏股混合产品一只赚56.34%、一只亏6.93%

大摩数字经济混合A、大摩万众创新混合A都是摩根士丹利基金雷志勇管理的偏股混合型基金,年内收益率分别为56.34%、-6.93%,前者业绩排名同类前三,后者同类排名垫底,两者收益率相差超过60%。

图2:雷志勇旗下产品今年以来回报率

定期报告显示,雷志勇管理的大摩数字经济混合今年以来业绩优异,主要依靠半导体赛道的强势表现,三季度末重仓股包括中际旭创、新易盛、沪电股份、天孚通信、海光信息等。而他管理的另一只基金大摩万众创新混合A则集中买入军工行业上市公司,导致该基金在牛市中仍然出现较大亏损。

金信基金:同一基金经理灵活配置型产品一只赚28.41%、一只亏21.31%

另一个典型案例为金信基金。公司旗下基金经理刘榕俊管理产品金信智能混合A、金信民长混合A均为灵活配置型产品,无论短期还是长期业绩均发生较大背离。

今年以来,金信智能混合A收益率为28.41%,金信民长混合A收益率为-21.31%,两者相差近50%。近三年来,金信智能混合A收益率为44.02%,金信民长混合A收益率为-48.73%,两者相差超过90%。

图3:刘榕俊旗下产品今年以来回报率

分析持仓发现,金信智能混合今年以来集中押注银行股,取得较好回报。金信民长混合则在下半年从半导体芯片赛道切换至资源主题赛道,踏错市场节奏,导致年内业绩在行业内垫底。

《中华人民共和国证券投资基金法》明确规定公开募集基金的基金管理人及其董事、监事、高级管理人员和其他从业人员不得不公平地对待其管理的不同基金财产。

国融基金、摩根士丹利基金、金信基金旗下同一基金经理管理的产品业绩悬殊,双面押注不同赛道的操作方式,是否忽视了投资者的利益,对待其管理的不同基金财产是否公平?

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。