益盛鑫,递交招股书,拟赴美国上市,路演PPT 丨美国IPO市场

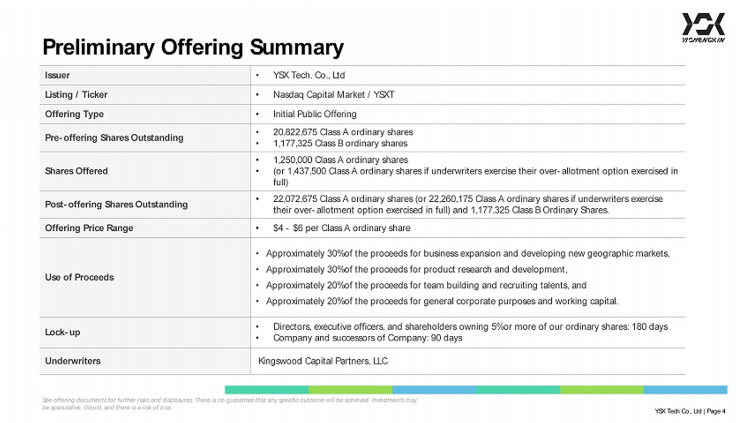

2024年11月14日,来自新疆喀什的新疆益盛鑫网络科技有限公司的实质控股公司YSX TECH.CO., LTD益盛鑫科技有限公司(以下简称益盛鑫)在美国证监会(SEC)更新招股书,股票代码YSXT,拟在美国纳斯达克IPO上市。其早于2023年9月15日在美国SEC秘密递交上市申请,后于2024年6月18日公开披露招股书。

益盛鑫,已于2024年4月30日获境外发行上市备案通知书,可发行不超过440.40万股普通股、并在美国纳斯达克证券交易所上市。

益盛鑫招股书链接:

https://www.sec.gov/Archives/edgar/data/1993463/000110465924097327/tm2330896d13_f1a.htm

https://www.sec.gov/Archives/edgar/data/1993463/000110465924110875/tm2426657d1_fwp.htm

主要业务

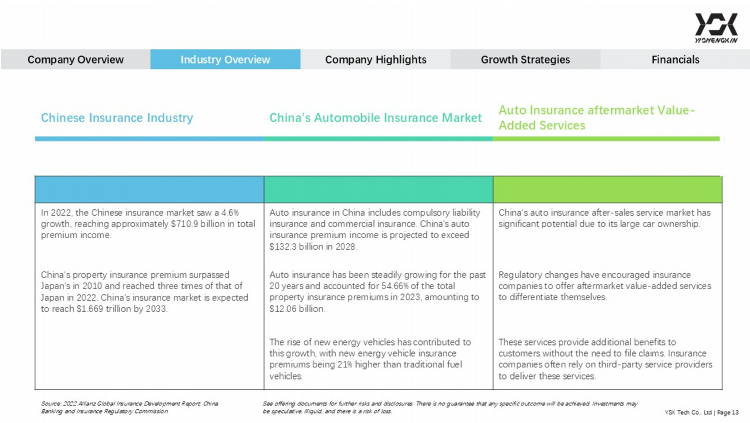

益盛鑫,主要为中国企业客户(主要是保险公司和经纪公司)提供全面的业务解决方案。

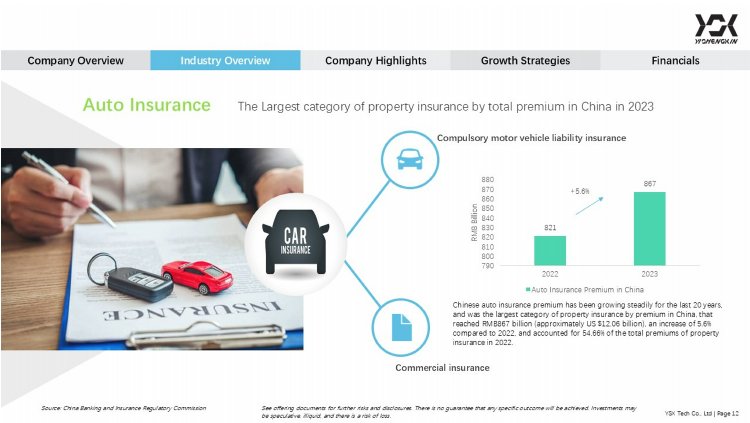

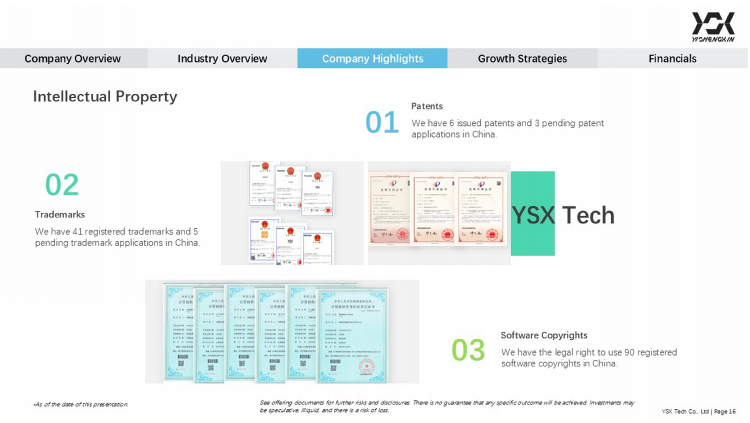

益盛鑫,凭借多年服务客户的经验,对中国保险行业有着深入的了解,专注于汽车保险后市场增值服务、软件开发和信息技术服务以及其他基于场景的定制服务,如产品和客户开发服务。2023财年共向52家企业客户提供上述服务,其中包括26家保险公司客户、10家保险经纪客户,其中一些是中国知名的老牌公司,例如中国人民财产保险、中国平安财产保险、中国太平洋保险、中国联合保险集团。

目前益盛鑫主要在新疆、广东开展业务,其大多数客户都位于这些省份。

股东架构

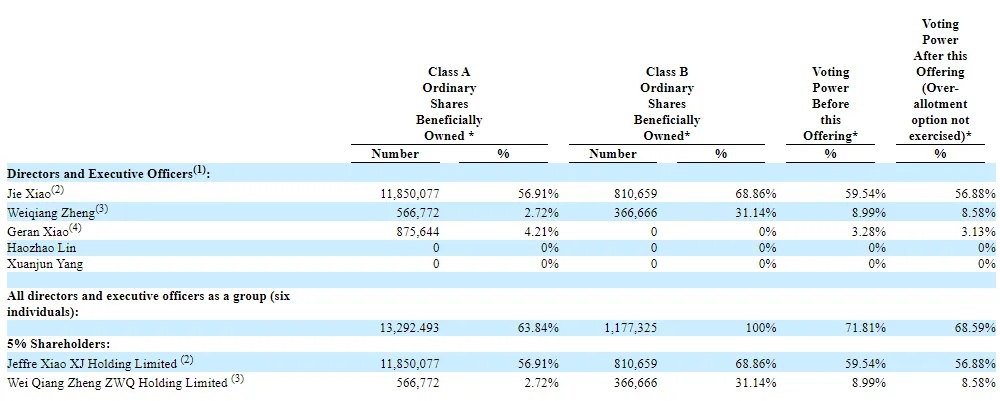

招股书显示,益盛鑫的股票分为A类股票、B类股票,A类股票每股拥有1票投票权,B类股票每股拥有5票投票权。A类股票总股数20,822,675股,B类股票总股数1,177,325股,全部股票合计2200万股。

在上市前的股东架构中,

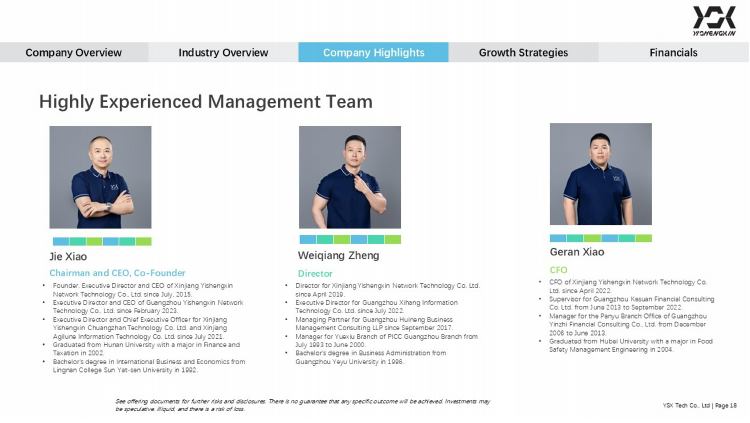

肖捷Jie Xiao,通过Jeffre Xiao XJ Holding Limited持有11,850,077股A类股票、占A类股票的56.91%、占全部股票的53.86%、拥有44.37%的投票权,持有810,659股B类股票、占B类股票的68.86%、占全部股票的3.68%、拥有15.18%的投票权,合计占全部股票的57.55%、拥有59.54%的投票权;

郑伟强Weiqiang Zheng,通过Wei Qiang Zheng ZWQ Holding Limited持有566,772股A类股票、占A类股票的2.72%、占全部股票的2.58%、拥有2.12%的投票权,持有366,666股B类股票、占B类股票的31.14%、占全部股票的1.67%、拥有6.86%的投票权,合计占全部股票的4.24%、拥有8.99%的投票权;

Geran Xiao,持有875,644股A类股票、占A类股票的4.21%、占全部股票的3.98%、拥有3.28%的投票权。

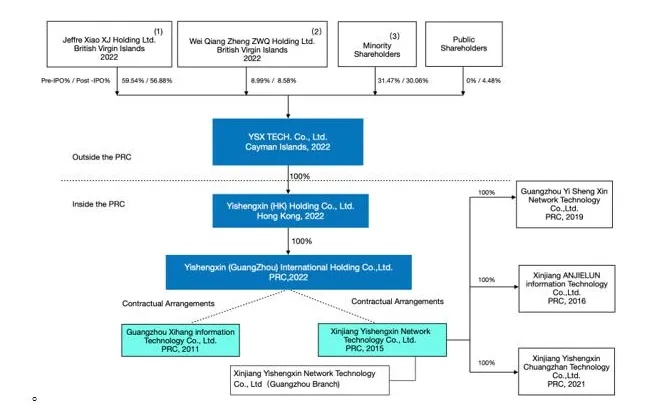

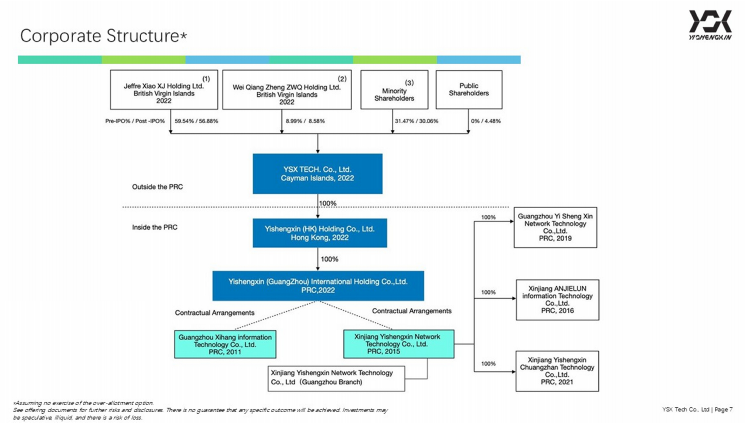

公司架构

招股书显示,益盛鑫的公司架构如下:

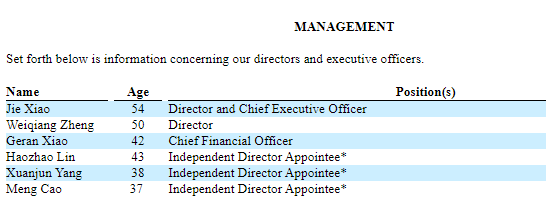

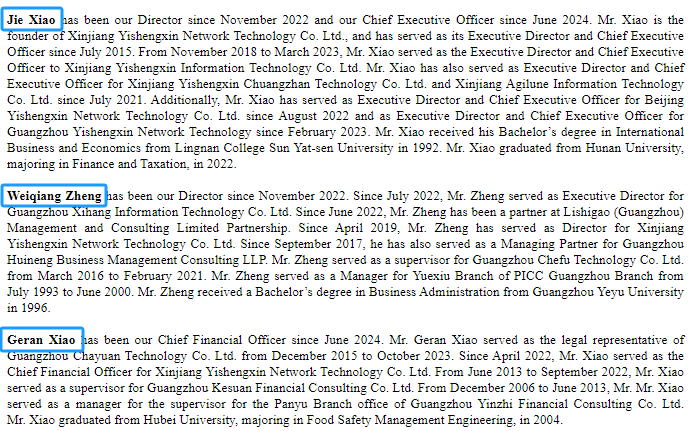

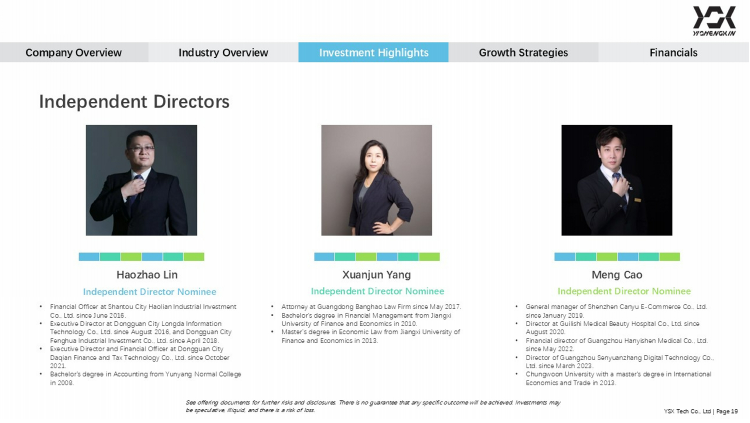

管理层

招股书显示,益盛鑫的管理层如下:

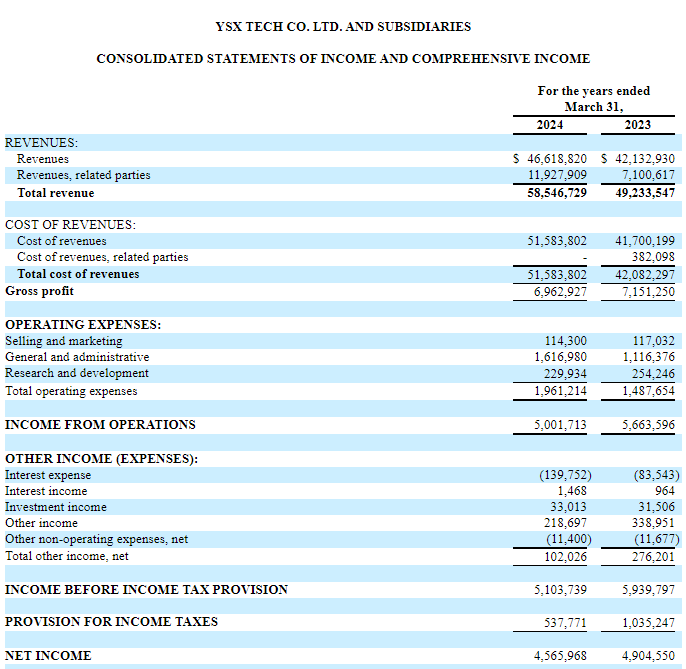

公司业绩

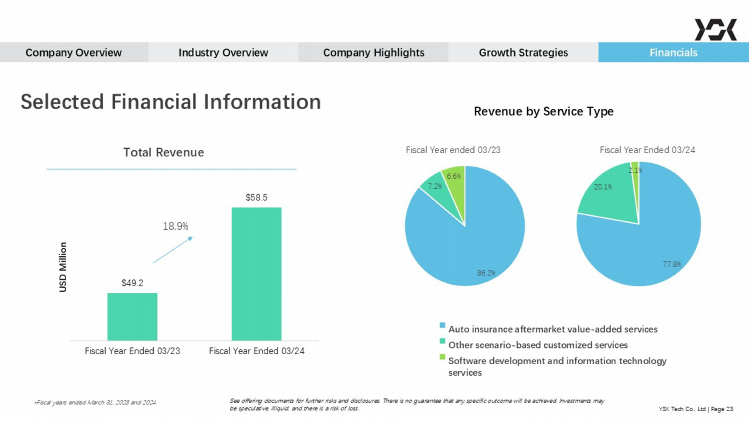

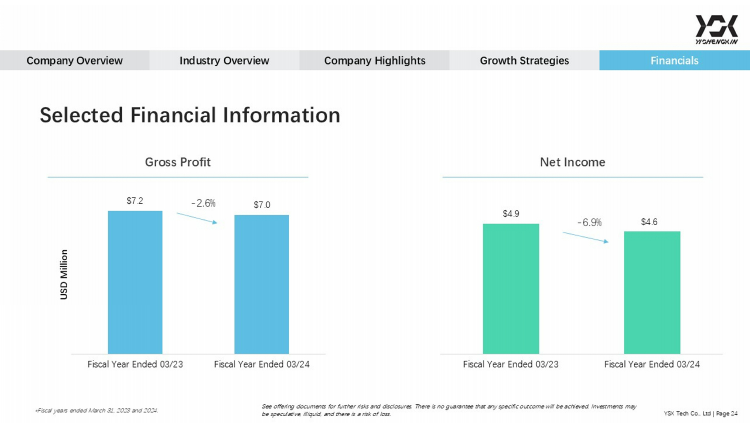

招股书显示,在过去的2023财年、2024财年(财政年度结束日期为每年3月31日),益盛鑫的收入分别为 4,923.35万、5,854.67万美元,相应的净利润分别为 490.46万、456.60万美元。

中介机构

益盛鑫是次IPO的的中介团队主要有:Kingswood Capital Partners为其承销商;Simon & Edward, LLP为其审计师;京师、Hunter Taubman Fischer & Li LLC分别为其公司中国律师、公司美国律师;金诚同达、Greenberg Traurig, LLP分别为其承销商中国律师、承销商美国律师。

*疏漏难免,敬请指正

版权声明:“港澳IPO上市”主要跟踪关注香港上市、澳门上市、美国上市等,所有原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO、美国IPO等境外上市资讯,敬请浏览:www.hkmipo.com

相关阅读

今年前十个月香港上市54家,IPO募资686亿、增1.17倍丨香港IPO市场

香港上市“保荐人”排行:中金、华泰、海通、中信建投、中信、建银,6家中资券商位列前十

香港上市中介“审计师”排行:普华永道、安永、毕马威,Top 3

香港上市中介“香港律师”排行:高伟绅、美迈斯,Top2;金杜、竞天公诚等2家中资律所位列前十

香港上市中介“中国律师”排行:竞天公诚、通商、金杜、中伦、君合,位列前五

130家“医疗健康企业”香港上市中介机构排行榜:中金、安永、通商、达维,保持领先

130家“医疗健康企业”在香港IPO上市,其中包括65家未盈利生物科技公司、1家特专科技公司

港交所上市主管陈翊庭:香港是中国企业IPO的首选,香港上市选择“合适的保荐人”非常重要

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。