“双汇系”第三个IPO,万洲国际拟分拆Smithfield 20%股份赴美上市

全球最大猪肉生产商万洲国际(00288.HK)分拆子公司史密斯菲尔德赴美上市事宜有了新进展。(相关阅读:83岁“双汇掌门人”再出手,“双汇系”第三家IPO即将诞生)

11月17日,万洲国际(00288.HK)(原名:双汇国际)发布公告,史密斯菲尔德IPO将发售按悉数摊薄基准最多达20%股份,意味万洲国际于史密斯菲尔德的股权预期将最多减少至约80%。

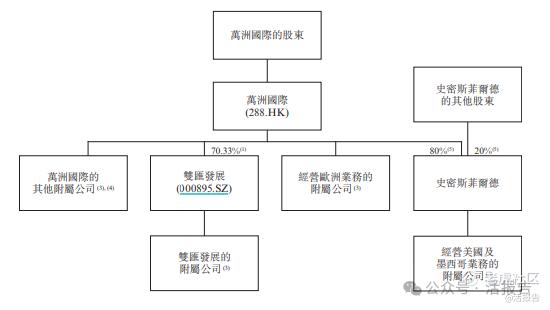

万洲国际的主要附属公司,包含国内业务双汇发展(000895.SZ)和美国及墨西哥业务史密斯菲尔德。如若史密斯菲尔德成功分拆上市,将成为“双汇系”旗下第三个IPO。

股份分配方面,万洲国际表示,目前建议公司将按股东各股权比例,以实物分派史密斯菲尔德现有股份,或现金替代的方式向股东提供保证配额,初步估计预期,股东将有权获派公司所持史密斯菲尔德股份的实物股息,相当于史密斯菲尔德经发售扩大的已发行股本总额约0.35%至 0.45%。

毕马威曾表示,选择实物分派的目的有二,一是对当下估值预期不乐观,二是要加快上市节奏。

估值方面,发售价还未确定,但史密斯菲尔德发售时的相关交易前估值目前预期将不少于至2024年9月30日的资产净值(即53.8亿美元)。

万洲国际将于12月6日举行股东大会,处理建议分拆史密斯菲尔德食品到纽交所或纳斯达克独立上市,以及相关实物分派的议案。

上市——私有化——再上市

史密斯菲尔德原是全球最大的生猪生产商及猪肉供应商,1936年成立于美国弗吉尼亚州,曾在纽交所挂牌上市,曾用代码SFD.N。

2013年,双汇国际宣布以总价71亿美元收购史密斯菲尔德,至此后者退市成为双汇国际全资子公司。

根据协议条款,万洲国际将支付47亿美元现金,并承担史密斯菲尔德债务约24亿美元。按当时史密斯菲尔德股价计算,此番收购溢价31%,也成为当年中国企业在美最大规模的收购案。2014年,双汇国际改名万洲国际,在港交所上市。

今年7月,万洲国际宣布建议分拆在美国及墨西哥经营的史密斯菲尔德食品有限公司业务,在美国纽约证券交易所或纳斯达克证券市场独立上市。史密斯菲尔德走上了“再上市”的道路。

海外业务占据半壁江山,业绩逐步改善

万洲国际海外业务占比较高,其中史密斯菲尔德负责的美国及墨西哥业务占比已过半,达54%(2023年年报)。

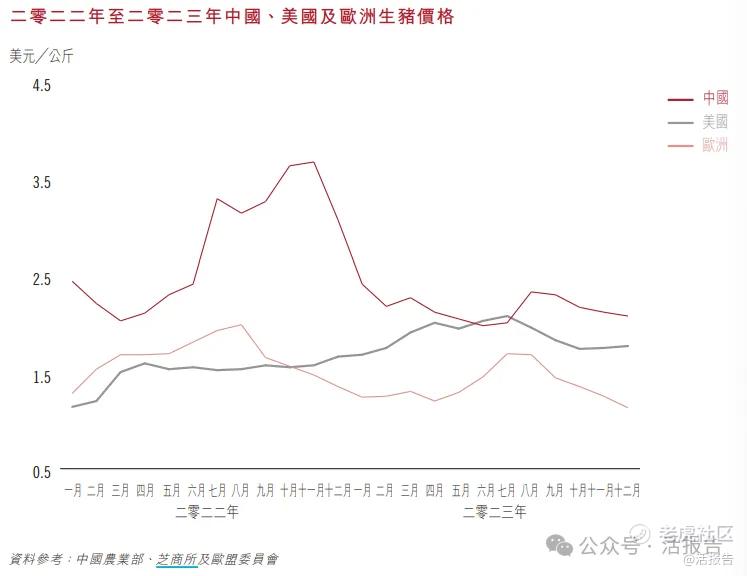

因为2022-2023年美国生猪养殖成本持续高企,生猪价格同比大幅下降,养猪业深度亏损。根据2023年年报,万洲国际美国及墨西哥的猪肉业务亏损由2022年4300万美元扩大至2023年的6.24亿美元。

万洲国际采取了大量改革重组措施,以实现降本增效,包括例如缩减母猪的数量、地理上重组业务、关闭表现不佳之养殖场、终止不合格养殖户之合同等,以及关闭加利福尼亚州的加工设施。

随着猪肉产品价格上升、生猪饲养成本下降及公司的成本控制见效,公司业绩逐步改善,美国及墨西哥业务经营利润亏损同比大幅收窄99.2%,实现公司2024年半年度的扭亏为盈。

“港拆美”:释放内在价值,上市首日表现亮眼

史密菲尔德再次启动独立上市,万洲国际认为益处包括:

1、增加估值,分公司核心资产价值可获完全反映,以改善集团市值,实现股东价值最大化;

2、成为集资平台,加强健康现金流量的能力;

3、聚焦业务重心,有利于有效分配资源和加强管理;

4、加强企业形象:有利于加强市场对分公司的了解,以扩张客户群。

港股分拆上市案例有很多,选择美国为上市地的也不在少数,LiveReport大数据整理了部分“港拆美”上市公司名单,包括吉利汽车分拆极氪、金斯瑞生物科技分拆传奇生物、金山软件分拆金山云、腾讯控股分拆腾讯音乐、新濠国际发展分拆新濠影汇,子公司上市首日表现都比较亮眼。

(本文首发于活报告公众号,ID:livereport)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。