单季2万亿交易额,微信流量指挥棒再调整

腾讯 $腾讯控股(00700)$ 本周三发布三季度财报,先来看一下基本面:

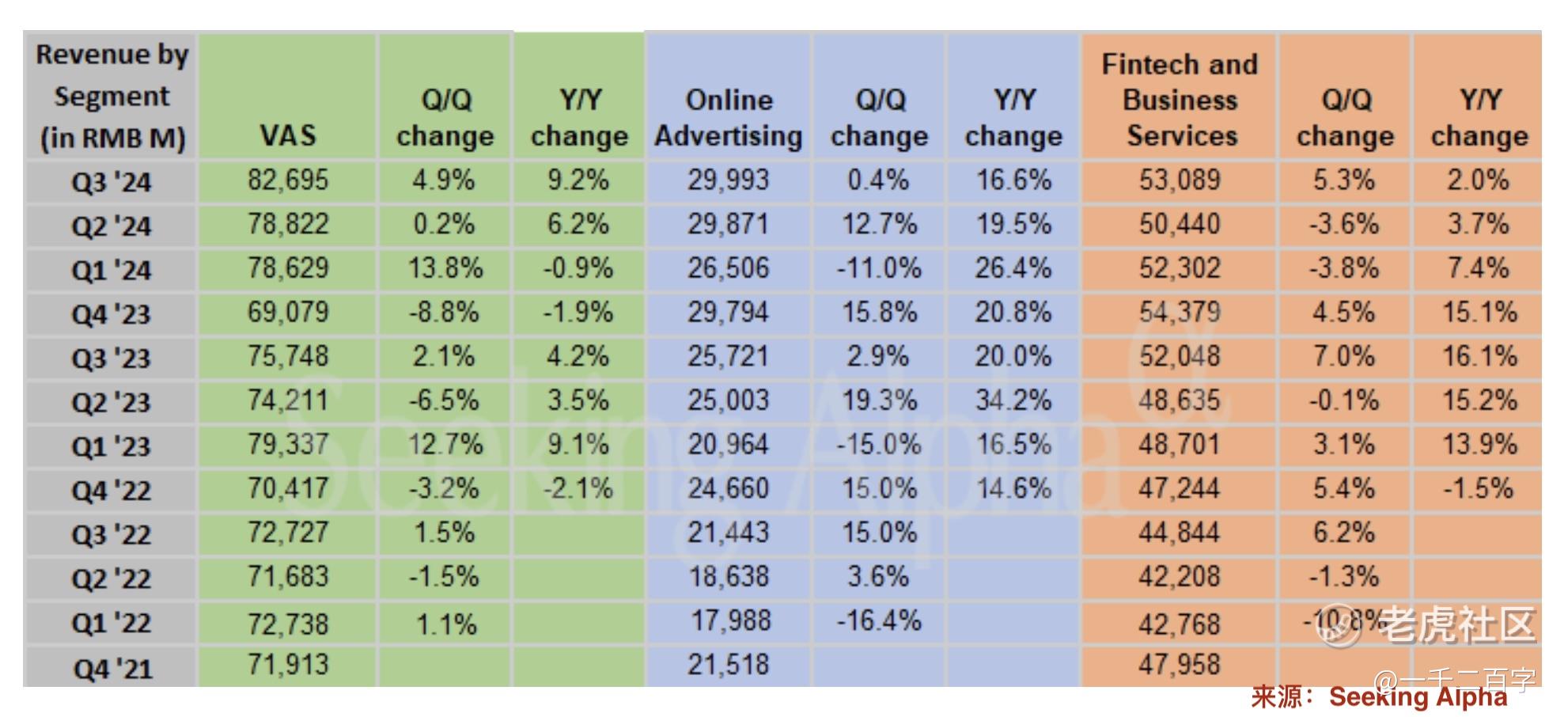

总营收1672亿元,同比增速8%,环比4%,仍然维持一年来的低位增长。分部业绩中,受本土游戏以及出海表现的拉动,增值服务同比增长9%,这是近几个季度以来的最快增速;营销服务(财报从这个季度开始把“网络广告”收入改为“营销服务”收入)同比增长17%;金融科技及企业服务收入同比增速仅为2%,处于历史较差水平,受大环境支付疲软以及企业缩减开支等影响。

延续“惯性”,利润增速再次超过收入增速。Q3净利润同比增47%,而剔除投资损益、分占联营合营公司盈亏、所得税前后计提变化等因素,只看腾讯自身业务赚钱能力的经营盈利为533亿元,同比增长20%。这一增速水平与前几个季度相比有所放缓,但这里面有季节性因素,2023Q3时的经营盈利同比增速为-6%。

毛利率由去年同期的49%提升至53%,主要受一些高毛利率业务的拉动,比如本土游戏、视频号、微信搜一搜广告等。其中,金融科技和企业服务的毛利率改善是最显著的,同比增长7个百分点,环比基本持平。

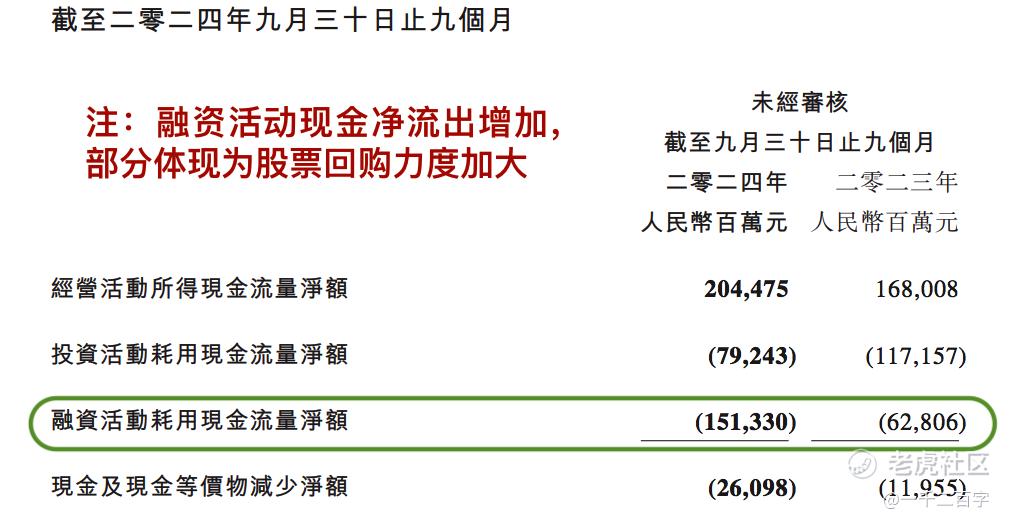

2024年前9个月,腾讯经营现金流为2045亿元,比2023年同期增加了365亿元。今年Q3经营现金流为781亿元,扣除资本性开支、版权付费等开销后,自由现金流仍高达585亿元,足以支撑Q4的进一步股份回购计划及股东分红。此前腾讯定的回购目标是1000亿,目前已回购超过900亿,预计到年底会超额完成这一目标。

总体看,在这个体量及外部环境下,腾讯Q3业绩表现实属稳健。新游戏和视频号让人看到增长亮点。相应的,腾讯管理层在Q3提升了销售及市场推广开支,同比增加19%,接近百亿,与前几个季度相比属于“大手笔”。长期看,外界对腾讯总营收增速回到两位数百分比还是有期待的。

接下来说一个细节。这份财报中首次披露了微信小程序具有里程碑意味的数据,Q3小程序取得2万亿元交易额,同比增长十几个百分点;另一头,如果对比历史财报表述不难发现,财报对视频号的提及频次明显减少,而且是逐季递减,之前一份财报里有过十几次提到视频号,现在只有三、四次。一个小程序交易,一个视频号交易,两厢比较可以发现一些有趣的逻辑和策略,微信的流量指挥棒在发挥调节作用。

首先看2万亿这个数字,直观类比一下火力最集中的双十一。 $阿里巴巴(BABA)$ 。根据第三方机构对今年全网双十一GMV的统计,各综合电商平台、加上直播电商平台合计产生了14418亿GMV,同比增长26.6%,如果只算综合电商平台,则大致为一万亿出头。考虑到今年被称“史上最长双十一”,促销期前后接近一个月,这样对比看,对微信小程序常态化单季度2万亿交易额有了更直观的印象。这是小程序诞生7年后的成绩。

虽然这2万亿理应包括了像京东、拼多多 $拼多多(PDD)$ 等微信小程序的交易数据,不过根据本次财报后分析师会议上腾讯管理层的说法,小程序里边更多是服务交易而非实物商品。财报里也说,拉动2万亿交易额的是点餐、电动车充电、医疗服务等场景。也就是说有相当一部分是由线下带来的,那么线上的商品交易呢?

微信在今年8月份升级视频号小店为“微信小店”,给予微信生态内多入口流量支持,并上线独立App店铺工具微信小店助手。这次财报提及,微信小店是一个让商家经营索引化和标准化店面的平台,利用微信的社交互动、内容平台和支付能力,助力商家有效触达客户并推动销售转化。在小程序摸索出较成熟的交易模式基础上,微信针对线上商品交易押宝在了视频号上。

那么这两者之间有什么区别呢?除了上面提到的分别侧重服务交易和实物商品交易外,小程序是一个相对更偏私域的空间。比如一位回头客想通过商家小程序再次下单时,他可能会直接搜索、或下拉页面找到该小程序,完成交易。但这个复购链路中商品交易的来龙去脉,微信可能是不掌握的,也不知道这个流量从何而来。换作微信小店,它享有聊天界面、群聊、朋友圈、视频号等微信生态内的多个入口资源,场景空间更开放,微信可以更容易捕捉到商品和流量的动向及数据,从而为商家流量扶持等提供决策依据,商家也容易通过社交获取新顾客。

可见,腾讯想借助升级后的微信小店,构建一个更开放、更标准化、商流数据更可溯的实物商品交易环境。

纵观过往,被外界认为“没有电商基因”的腾讯对电商领域一直在尝试各种入局方式。在以入股、开放流量的方式扶持京东、拼多多、唯品会等第三方平台获得成功的同时,腾讯也在一直寻找自己下场的机会。之前曾有小鹅拼拼电商项目,后来没有成功。但从外界看,现在微信小店所享有的资源与地位,是小鹅拼拼时期无法比拟的。随着视频号这一内容载体的渗透率不断提升,微信小店会给予外界更多期待。

所以,视频号现在不仅扮演了营收“调节器”的角色,还肩负着腾讯发掘新增长点的任务。视频号在财报中提及的频次降低,但它对业绩的贡献份额在增加。这说明它已经过了三、四年前的对外宣传阶段,开始潜心商业化。

首先,是对网络广告营收与毛利增长的贡献。腾讯管理层在分析师会议上说,Q3针对视频号ad-load广告位进行了温和的增加,但库存仍处于一个较低的水平。目前大致在3%-4%,同行有的接近10%,仍有很大的上升空间。视频号广告是一个“调节器”,ad-load开阖程度决定收入变化。但目前视频号诞生仅4年,微信不会冒进增加广告库存而破坏体验,特别是与抖音、快手相比,视频号有熟人社交的戏份参与。

其次是对商家技术服务费收入的贡献,这部分被记录在金融科技及企业服务板块,体现为视频号商家的佣金。它对Q3金融科技及企业服务毛利同比增长19%有所贡献。

通过对身边的观察,近期一些朋友新加入了视频号创作者行列,由于坚持专业领域视角的真人出镜短视频原创,点赞关注等起量很快,看来很受平台推荐分发机制的喜欢。短视频看似已进入竞争红海,但专业领域的内容仍有很大增长空间。短视频及其背后的电商交易,是腾讯未来营收增速能否回到两位数百分比的一个看点。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。