联芸科技IPO:募投项目被质疑合理性,P客户为何成其它收入

2024年11月18日,联芸科技(杭州)股份有限公司(以下简称:“联芸科技”)即将申购,公司是一家提供数据存储主控芯片、AIoT信号处理及传输芯片的平台型芯片设计企业。

此次申购拟募集151,989.33万元用于“新一代数据存储主控芯片系列产品研发与产业化项目”“AIoT信号处理及传输芯片研发与产业化项目”“联芸科技数据管理芯片产业化基地项目”。

在排队期间,联芸科技先后收到两轮问询函,交易所对联芸科技募投项目、研发资金等问题展开问询,同时公司客户P的情况引发交易所关注。

募投项目、研发资金被问询

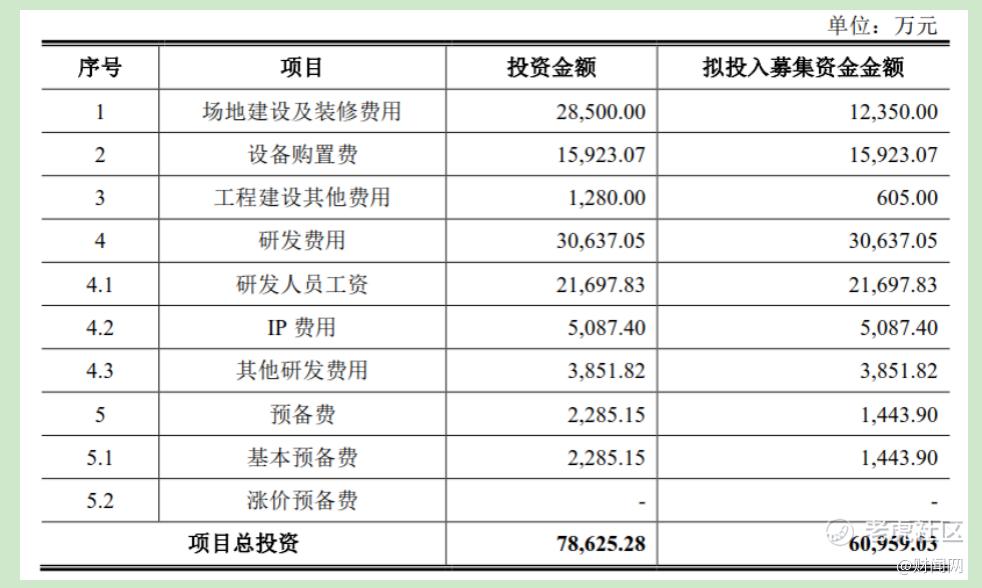

关于联芸科技募投项目,交易所关注到其募集资金204,989.33万元,包括新一代数据存储主控芯片系列产品研发与产业化项目46,565.64万元、AIoT信号处理及传输芯片研发与产业化项目44,464.66万元、联芸科技数据管理芯片产业化基地项目60,959.03万元、补充流动资金53,000.00万元。

联芸科技数据管理芯片产业化基地项目中场地建设及装修费用达28,500.00万元、设备购置费15,923.07万元,合计占该类募投项目金额的56.50%;该项目不直接产生经济效益,主要是重点开展新一代AIoT信号处理及传输芯片、新一代数据存储主控芯片等领域相关前瞻性技术及新产品的研发工作,与前两项募投项目相似。

交易所要求联芸科技说明联芸科技数据管理芯片产业化基地项目的具体内容、资金使用的具体用途,与除补充流动资金外其他募投项目的差异;拟购置建设场地的产权性质、具体用途、面积测算依据,设备采购明细及与公司业务、研发需求的匹配性,并说明大额募集资金用于场地、设备的原因及合理性、对财务状况的影响;结合新增固定资产投资金额、预计建成时间和新增折旧、摊销等具体测算对联芸科技经营业绩的潜在影响。

联芸科技认为,联芸科技数据管理芯片产业化基地项目实施主体为联芸科技(杭州)股份有限公司,本项目拟于杭州市滨江区物联网小镇园区内建设总部基地大楼,搭建研发基础设施,购置研发设备并引进专业人才,开展芯片相关前沿技术的研发与储备。

关于联芸科技数据管理芯片产业化基地项目与除补充流动资金外其他募投项目的差异,联芸科技认为新一代数据存储主控芯片系列产品研发与产业化项目主要是围绕公司已成熟量产的存储主控芯片,在原有产品基础上进行技术升级和新系列的产品开发,开发性能更高、稳定性更强、能耗更低的新一代存储主控芯片。

AIoT信号处理及传输芯片研发与产业化项目,一方面是迭代升级,另一方面是将公司成熟的技术转化为新的产品。该研发针对公司具体型号,且项目实施后对应型号的芯片将投入市场,给企业带来营业收入,具有直接的经济效益。

联芸科技数据管理芯片产业化基地项目实施后,有利于提升公司原创设计能力与技术研发水平。本项目的针对前瞻性的研发课题,如TSN交换芯片、新一代28**换芯片、PSE芯片等。

联芸科技各募投项目拟购置建设房产是用于扩大研发及办公场地,实施本次募投项目。联芸科技本次募投项目拟购置的房产不涉及房地产开发或相关经营业务。

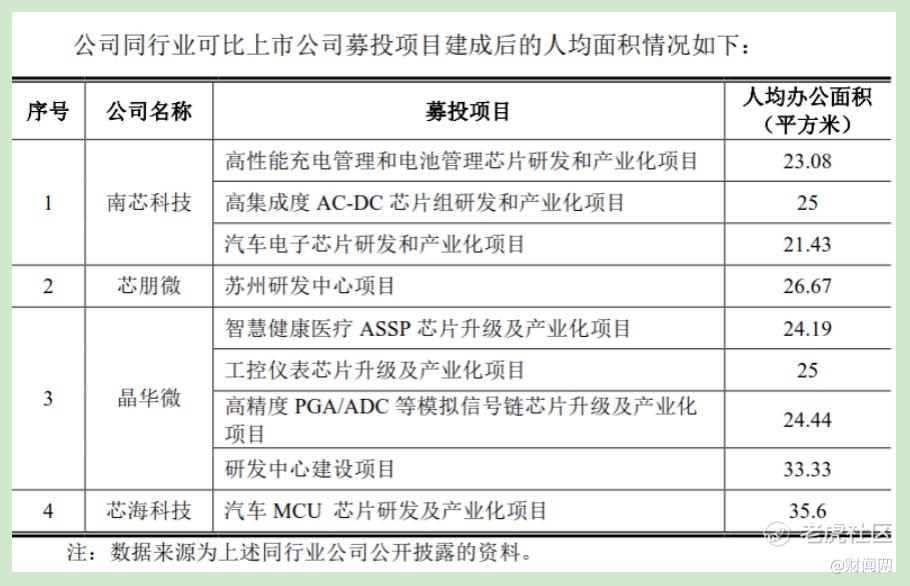

联芸科技认为本次募投项目建成后的人均办公面积与同行业公司相近,具备合理性,且设备与公司业务、研发需求的匹配性,大额募集资金用于设备也具有合理性,因为公司购置设备主要为量测设备、服务器、量产测试治具以及IT基础设备和组件等,通过购置该部分设备,可进一步提升公司产品测试和量产测试的能力,保障产品升级和开发效率,提升产品的品质水平。

关于大额募集资金用于场地的原因,是因为联芸科技目前未拥有房屋建筑物,生产经营场所主要通过租赁位于杭州市滨江区阡陌路459号聚光中心的办公楼,该租赁办公地面积合计5,051.76平方米。

随着募集资金投资项目的实施,新增折旧、摊销对公司业绩存在一定影响。新一代数据存储主控芯片系列产品研发与产业化项目和AIoT信号处理及传输芯片研发与产业化项目达产后,新增折旧摊销金额占募投项目新增营业收入的比重为2.37%。

研发费用方面,报告期各期研发费用分别为8,126.75万元、9,965.98万元、15,475.43万元和12,216.10万元,其中职工薪酬分别为4,308.73万元、6,560.79万元、10,657.05万元和8,295.47万元,各期研发人员平均人数分别为138.42人、202.94人、287人和400.95人,报告期内联芸科技无生产人员,存在较大金额的技术服务收入;流片费用金额分别为1,168.86万元、1,110.84万元、2,804.11万元和937.83万元;特许权使用费分别为1,292.38万元、851.37万元、44.31万元和809.32万元,为IP外购费用,折旧和摊销费用金额分别为302.29万元、457.93万元、968.74万元和750.25万元。

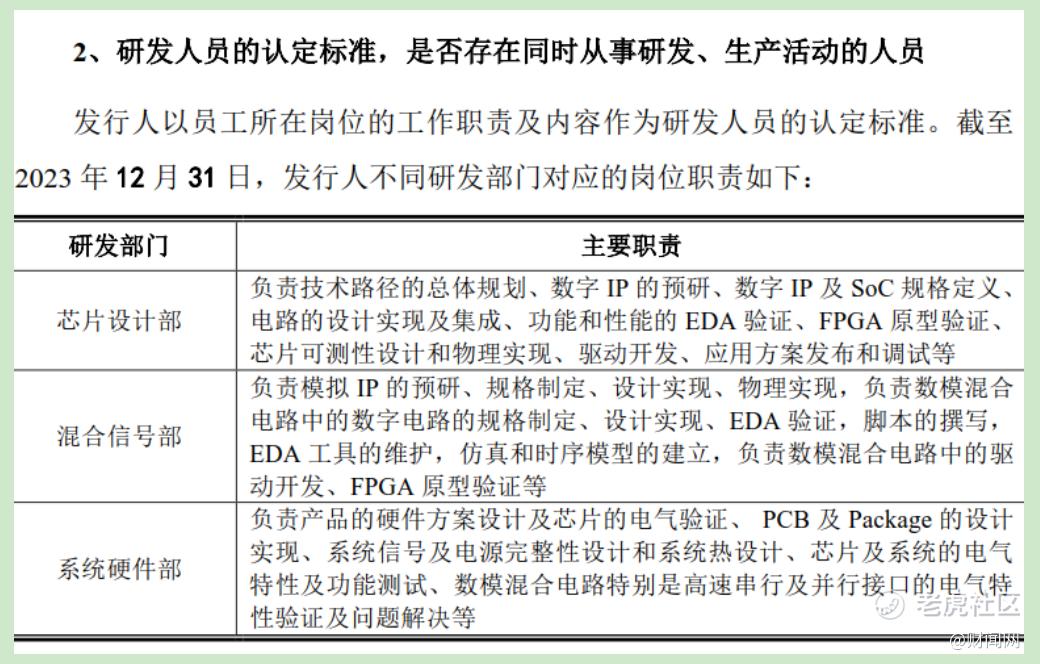

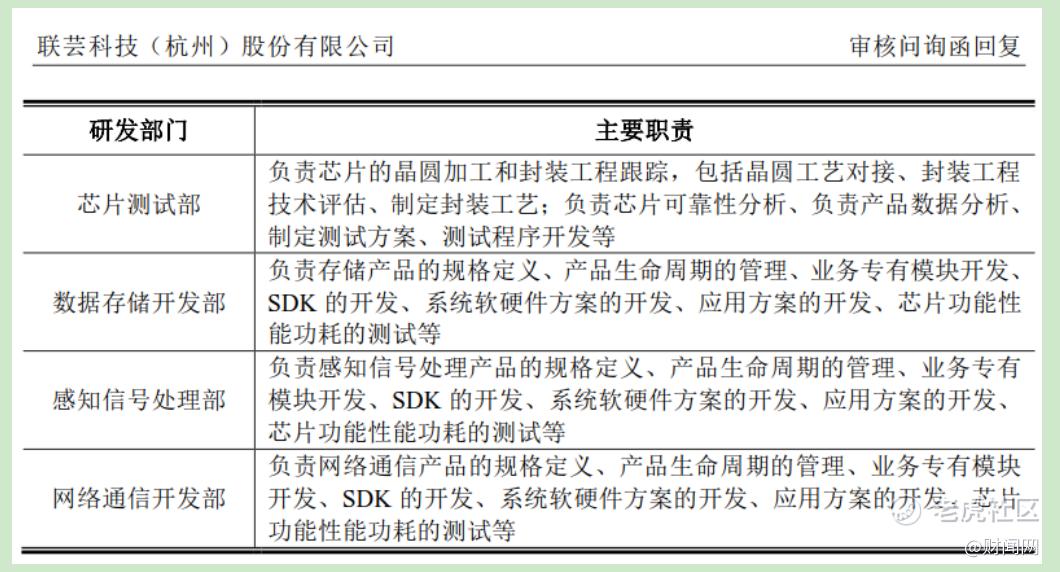

研发人员数量大幅上升,是因为联芸科技研发投入主要围绕核心技术升级及新产品研发进行。公司持续加大研发投入,不断进行产品迭代升级并进行前瞻性研发,以保持产品的技术优势。报告期内,研发人员平均人数逐年上升主要系公司在AIoT信号处理及传输芯片领域的新芯片研发项目数量增加。同时,公司有计划的扩充研发团队,持续完善研发体系,公司数据存储产品研发团队人员和通用研发团队人员也稳步增长,并强调不存在同时从事研发和生产的人员。关于摊销,联芸科技称已建立能够将为客户提供技术服务所发生的成本与研发费用进行区分的相关内部控制制度并有效执行。

逾期账款合理性引关注,客户P被反复问询

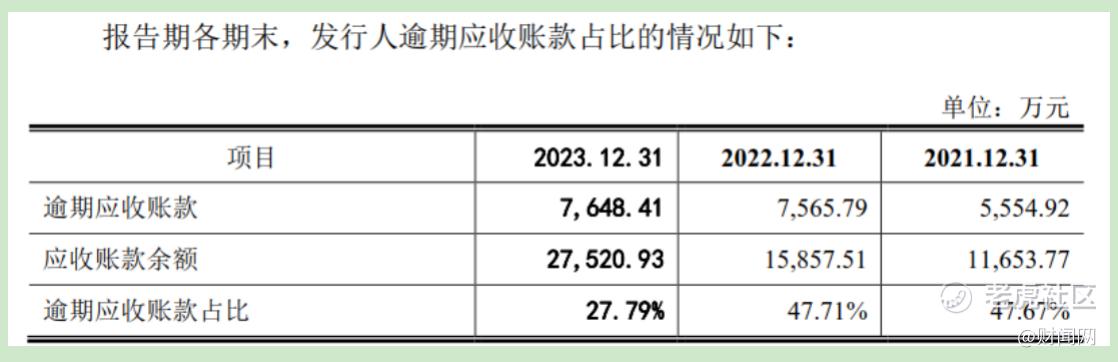

经营方面,交易所要求联芸科技说明逾期账款合理性,联芸科技表示,公司对逾期应收账款是以公司的信用政策来统计的,而实务中客户是根据其收到发票之日起计算的信用期来安排支付,导致两者之间存在时间差异。

其次,由于客户自身资金安排、付款流程审批或者银行付款进度等问题导致回款延迟。联芸科技逾期应收账款占比情况具有合理性,该些由于客户计算信用期方式不同及自身资金安排造成的逾期并未令相关应收账款的信用风险发生显著变化,计提0.10%准备计提充分。

其他经营方面,交易所对联芸科技客户P表现出极大兴趣,交易所关注到2022年6月末联芸科技预收客户P货款5,711.50万元,报告期内合同未开始履行。要求联芸科技说明客户P的基本情况,与联芸科技的合作背景、向联芸科技采购的产品类型,预付较大金额货款的原因及合理性。

联芸科技表示,客户P成立于2021年,可为客户提供一站式芯片、集成产品设计和运营服务。客户P对联芸科技在数据存储主控芯片、AIoT信号处理及传输芯片领域的研发实力、技术储备及市场拓展能力等较为认可,认为通过联芸科技可以有效提升其产品的产能利用率,未来也有望扩大其产品的客户群体。在此基础上,双方建立了合作关系。

截至2022年12月31日,联芸科技预收客户P采购金额为3,446.51万元。2022年,联芸科技为客户P提供业务收入占当期营业收入的比例较小。截至2023年12月31日,联芸科技预收客户P采购金额为0万元。2023年,联芸科技因该业务实现的收入占当期营业收入的比例较小。

在第一轮问询函关于联芸科技经营活动现金流与净利润存在差异的情况的回复中,联芸科技表示,经营性应收项目增加19,752.77万元,2023年末应收账款余额为27,520.93万元,较2022年末增长11,663.43万元,主要由于联芸科技业务规模扩大,营业收入同比增长80.38%,应收账款大幅增加。

联芸科技2023年末合同负债金额较上年末减少7,790.38万元,主要系技术服务项目结项,结转了预收服务款6,614.94万元,以及联芸科技本期末预收客户P货款余额为0,较2022年末减少3,446.51万元。综上所述导致2023年经营性应收项目大幅增加。

存货减少20,996.91万元主要由于联芸科技当年技术服务项目结项,结转合同履约成本导致存货余额较2022年末减少8,287.74万元。此外,联芸科技采取“去库存”策略消化库存,2023年末原材料和在产品余额较2022年末减少10,032.42万元。2023年确认股份支付费用4,874.32万元。2023年确认固定资产折旧2,947.17万和无形资产摊销1,309.73万元。

联芸科技认为,受报告期内存货规模变动、经营性应收应付项目变动额、以权益结算的股份支付金额等因素的综合影响,导致经营活动现金流量净额与净利润存在较大差异。

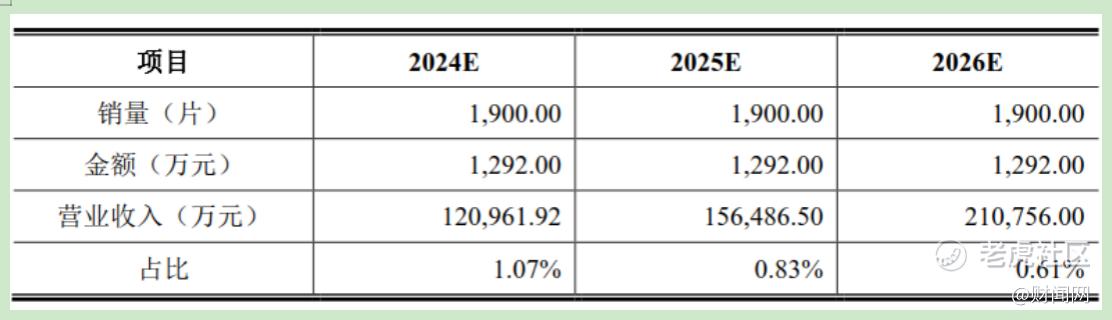

除此之外,在第二轮问询函中,交易所关注到联芸科技向客户P提供业务,采用净额法核算并计入其他业务收入。交易所要求联芸科技说明预计向客户P提供业务的规模变动情况,对联芸科技未来经营业绩的影响。

联芸科技表示,联芸科技为客户P提供业务,采用净额法确认收入。截至2023年末,联芸科技预收客户P货款余额为0。根据客户访谈情况,2024-2026年,客户P向联芸科技的采购量预计保持稳定,预估在1,900片,并公布具体规模变动及对联芸科技未来经营业绩的影响。

联芸科技表示,公司预计向客户P提供业务的规模稳定,对联芸科技未来经营业绩的影响较小。如今,联芸科技即将申购,公司后续上市情况,财闻网将持续关注。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。